Бесплатный фрагмент - Управленческий Отчет о движении денежных средств

Учебник по финансовому анализу малого бизнеса для кредитных специалистов

1. Отчет о движении денежных средств (Cash flow)

Наравне с другими финансовыми отчетами Cash flow (Отчет о движении денежных средств, ОДДС) является важной частью финансового анализа предприятий малого и среднего бизнеса, позволяющей определить ликвидность бизнеса предприятия как в прошлом, так и в будущем.

Словосочетание Cash flow в дословном переводе с английского языка означает движение (течение) денег, или денежный поток.

С точки зрения финансового анализа, Cash flow — это отчет, позволяющий отследить все фактические поступления денежных средств (Cash inflow) и фактические траты или распределения имеющихся денежных средств на предприятии (Cash outflow). Cash flow традиционно оформляется в виде таблицы, в которой производится последовательное сложение или вычитание денежных потоков предприятия и определение остатков денежных средств.

Соотношение потоков денежных средств может свидетельствовать о степени ликвидности анализируемого предприятия.

Ликвидность

Ликвидность (от лат. «liquidus» — жидкий, текучий) — это способность любых активов превращаться в деньги, быть проданными по цене, близкой к рыночной. Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является.

Понятие ликвидности, например, используется при составлении управленческого баланса, когда активы предприятия располагаются по степени убывания ликвидности, от высоколиквидных (денежные средства в кассе и на расчетном счете) до наименее ликвидных (инвестиции и нематериальные активы).

Для возврата кредита необходимо иметь высоколиквидные средства. Заемщики банка не могут выплачивать кредит оборудованием, товаром или дебиторской задолженностью, а только высоколиквидными средствами, то есть наличными деньгами или денежными средствами на расчетных счетах. Например, даже сильная, быстро растущая компания, ориентированная на получение прибыли, может столкнуться с проблемами при возврате кредита в срок, если она использует все свои высоколиквидные средства на закупку крупной партии товара или на расширение производственных мощностей. По тем же причинам даже убыточные фирмы могут быть в состоянии вернуть кредит, например, продав свои основные средства или уменьшив товарно-материальный запас, получив, таким образом, приток денежных средств. Поэтому отчет Cash flow учитывает движение только денежных средств, а не всех активов.

В официальной бухгалтерской отчетности для составления Cash flow используется утвержденная форма 4 — Отчет о движении денежных средств, которая не всегда отражает в полной мере необходимую информацию для принятия решения по кредиту. В кредитовании малого бизнеса, наряду с другими отчетами, принято использовать управленческий Cash flow, который в своем формате сохраняет логику построения традиционного Cash flow, однако позволяет охватить более широкий период времени. Далее в тексте электронного учебника, если это специально не оговорено, под словом «Cash flow» мы будем подразумевать управленческий Cash flow, составляемый кредитными специалистами банка. Также для упрощения, далее по тексту товар, продукцию, результат произведенных работ и оказанных услуг мы будем определять в целом как «товар».

При финансовом анализе предприятий малого и среднего бизнеса основными целями составления отчета Cash flow являются:

— анализ ликвидности бизнеса,

— анализ источников (притока) денежных средств и их использования (оттока).

Основной вопрос, на который отвечает отчет Cash flow: «Имеет ли клиент достаточное количество ликвидных средств для того, чтобы возвращать кредит без затруднений?»

Особенности Cash flow

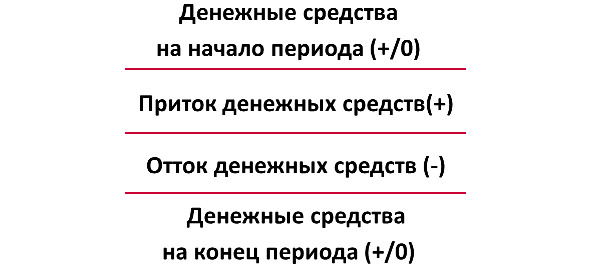

Форма Cash flow, применяемая при проведении финансового анализа предприятий малого бизнеса, представляет собой вертикальную таблицу, сформированную из притоков и оттоков денежных средств, а также денежных средств на начало и на конец периода.

В отличие от ОПиУ, где рассматриваются показатели деятельности предприятия только за прошедший период, Cash flow дает возможность не только рассмотреть и отразить денежные потоки прошлых периодов (историческая часть), но и спрогнозировать денежные потоки будущих периодов (прогнозная часть). При составлении Cash flow, как правило, используется информация о деятельности предприятия за предыдущие 6 и будущие 12 месяцев. В этом случае все месяца нумеруются значениями от «-6» до «12». Между историческими и будущими прогнозными месяцами, в Cash flow присутствует так называемый «нулевой» месяц — это месяц проведения текущего финансового анализа. В зависимости от того для какого бизнеса составляется Cash flow, а также в соответствии с внутренними процедурами каждого банка, возможна ситуация, когда нулевой месяц может включать в себя как историческую, так и прогнозную части. В любом случае необходимо придерживаться основного правила: Cash flow составляется в соответствии с другими отчетами, Балансом и ОПиУ. Для этого рекомендуется придерживаться следующих правил:

— Нулевой месяц должен приходиться на дату составления баланса. В случае составления баланса на дату выезда на финансовый анализ (обычно для клиентов сегмента микро) нулевой месяц состоит из исторической части, до финансового анализа, и прогнозной части, после финансового анализа. В случае составления баланса на конец последнего закрытого месяца в учете клиента (обычно для клиентов сегмента малых предприятий) начало нулевого месяца в Cash flow совпадает с датой баланса.

— Последний исторический месяц в Cash flow под номером «-1» должен совпадать с последним анализируемым месяцем в ОПиУ.

— При проведении анализа группы связанных компаний все три отчета, Баланс, ОПиУ и Cash flow составляются, стандартно, консолидировано.

Пример формы управленческого Cash flow малого бизнеса приведен в Приложении в конце учебника.

Метод составления Cash flow

Cash flow составляется кассовым методом, (т.е. по факту оплаты), который означает, что доход от реализации признается не в том месяце, когда товар отгружен (услуга оказана), а в том месяце, когда оплачен, т.е. денежные средства поступили в кассу или на расчетный счет. Аналогично, расход признается в том месяце, когда он был оплачен, а не в том, когда был начислен.

Например:

— Компания продала своему покупателю товар на сумму 100 000 рублей на условиях отсрочки платежа на 45 дней, т.е. фактически на момент совершения сделки товар был отгружен, но не оплачен покупателем. При составлении управленческого Cash flow продажа товара не будет отражена в рассматриваемом периоде, так как поток денежных средств фактически отсутствует в этом периоде.

— Компания сдает в аренду офис по цене 10 000 рублей в месяц, арендатор выплачивает арендную плату ежегодно, в январе за год вперед, в сумме 120 000 рублей. При составлении управленческого Cash flow доход от сдачи в аренду будет отражаться в Cash flow в виде притока денежных средств единой суммой в январе, независимо от того, что услуга аренды оказывается и акт об оказании услуг выставляется на ежемесячной основе.

— Компания погасила товарный кредит перед поставщиком за поставленный в прошлом месяце товар в сумме 50 000 рублей. При составлении управленческого Cash flow оплата товара будет отражаться в Cash flow в рассматриваемом периоде в виде оттока денежных средств, несмотря на то, что товар был отгружен поставщиком в предыдущем периоде.

Структура Cash flow

Традиционно Cash Flow составляется в виде таблицы. В каждой колонке таблицы постатейно представлены данные за определенный отрезок времени (обычно, календарный месяц). Построчно же представлена динамика конкретных статей на протяжении данного периода (за несколько подряд идущих месяцев).

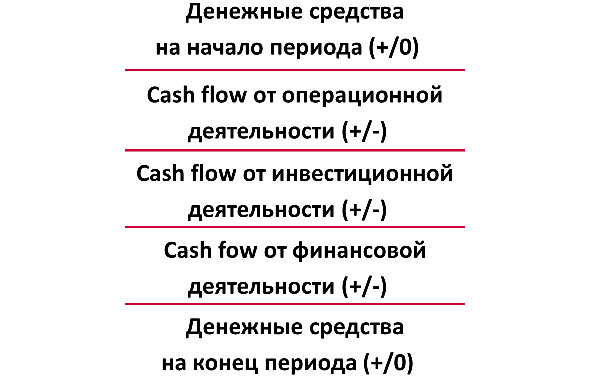

В деятельности любого предприятия денежные средства поступают из различных источников и используются на различные цели, создавая различные денежные потоки. Для систематизации и более удобной работы с Cash flow денежные потоки группируются в три основных раздела:

— Раздел «Cash flow от операционной деятельности»

— Раздел «Cash flow от инвестиционной деятельности»

— Раздел «Cash flow от финансовой деятельности»

Помимо вышеуказанных разделов в Cash flow существуют очень важные статьи: «Денежные средства на начало периода» и «Денежные средства на конец периода». Эти статьи отражают не движение денежных средств, а результат операций с денежными средствами.

Рассмотрим более подробно каждый из разделов и входящие в них статьи.

2. Cash flow от операционной деятельности

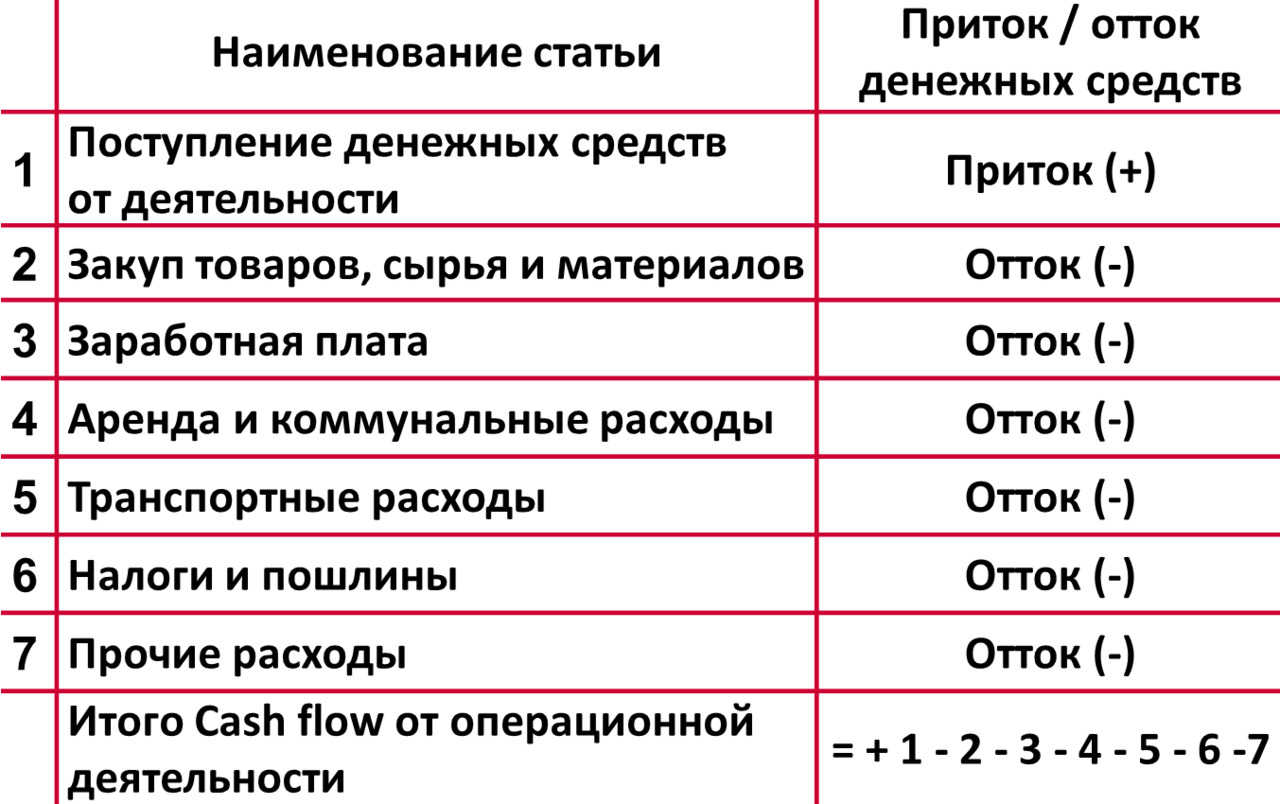

Данный раздел отражает денежные потоки, связанные с основной хозяйственной (операционной) деятельностью компании, а именно: поступление денежных средств от реализации товаров, продукции и услуг и отток денежных средств в связи с различными платежами в ходе осуществления данной хозяйственной деятельности.

Раздел «Cash flow от операционной деятельности» имеет следующий вид:

Особенности учета

Cash flow от операционной деятельности может иметь как положительное, так и отрицательное значение. Положительное в случае, когда все поступления денежных средств от деятельности компании превышают его операционную расходную часть, а отрицательное в ситуации, когда сумма всех оттоков денежных средств на текущие расходы предприятия больше, чем сумма поступлений денежных средств от деятельности.

Отрицательный Cash flow от операционной деятельности не говорит о том, что у предприятия нет денежных средств. На данном этапе составления Cash flow можно констатировать, что поступлений денежных средств от реализации товара в определенный период было недостаточно для покрытия всех расходов, связанных с деятельностью предприятия в этот период, и это возможный вариант развития ситуации. Но при этом важно проанализировать ситуацию с отрицательными значениями Cash flow от операционной деятельности и четко понять их причину. Если это разовые ситуации когда, например, предприятие перед праздниками или сезоном закупает большие партии товара, получая при этом большие скидки, отрицательные значения не должны вызывать тревоги. Однако если отрицательные значения в Cash flow от операционной деятельности носят постоянный характер, это говорит о том, что расходная часть в повседневной деятельности предприятия превышает доходную, и остаток денежных средств на конец периода имеет положительные значения за счет накоплений за предыдущий период или за счет притока заемных денежных средств.

Желательно, чтобы остатка «Итого Cash flow от операционной деятельности» было достаточно на погашение взноса (взносов) по кредитам.

2.1. Поступление денежных средств от деятельности

Данная статья отражает информацию о денежных средствах, поступивших предприятию от продажи товаров, продукции или услуг, вне зависимости от того, когда товары были/будут отгружены, а услуги оказаны.

При наличии на предприятии нескольких видов деятельности, поступление денежных средств отражается с разбивкой по каждому из видов.

Источники информации

— Кассовые книги

— Банковские выписки о движении денежных средств по расчетному счету (выданные банками или сформированные самостоятельно через онлайн-банкинг)

— Бухгалтерский учет: регистры счетов 50, 51

— Данные управленческого учета

Одним из ценных источников информации об объеме поступающих денежных средств являются записи владельца бизнеса и внутренний управленческий учет предприятия. Такой учет в настоящее время все чаще ведется в электронном виде. При этом необходимо помнить, что владельцы бизнеса могут вести записи нерегулярно или уничтожать их по истечении определенного срока.

Особенности учета и финансового анализа

При составлении Cash flow поступление денежных средств отражается по факту оплаты, вне зависимости от момента отгрузки товара, т.е. учитывается только фактическое поступление денежных средств от покупателя/заказчика на расчётный счет или в кассу предприятия. При этом отгрузка товара может быть произведена покупателю как на момент оплаты, так и до или после оплаты.

Наиболее простым способом работы является оплата товара по факту отгрузки, в таком случае поступление денежных средств и выручка от реализации, составленная по отгрузке, будут совпадать.

При работе с покупателями по предоплате, факта отгрузки не происходит, однако средства, полученные в виде предоплаты за товар, отражаются при составлении Cash flow.

При работе с покупателями на условиях товарного кредита оплаты товара в момент отгрузки не происходит, поэтому данная информация не указывается в рассматриваемом периоде при составлении в Cash flow. Поступления денежных средств от таких дебиторов переносятся на период, когда по факту осуществляется оплата или прогнозируется на будущий период, в прогнозную часть Cash flow, в соответствии с условиями работы с покупателями.

Задача

На момент посещения бизнеса клиента, кредитным специалистом были получены следующие сведения о выручке:

1. Отгрузка товара оптовым покупателям за рассматриваемый месяц составила 1 000 000 рублей, при этом поступления денежных средств на расчетный счет от оптовых покупателей составили 1 500 000 рублей, а в кассу — 300 000 рублей.

2. В розничном магазине выручка от продаж составила 700 000 рублей, товар реализуется без отсрочки платежа.

3. Собственник бизнеса внес в кассу предприятия 100 000 рублей, деньги получены от продажи личного имущества и будут использованы для закупа товаров в будущем.

Вопрос: Какое значение необходимо отразить в статье «Поступление денежных средств от деятельности» за рассматриваемый месяц?

Решение:

1. Учитывается по оплате в сумме 1 800 000 рублей = 1 500 000 +300 000.

2. Учитывается по оплате в сумме 700 000 рублей.

3. Не учитывается, так как не является операционной деятельностью. Отражается в статье «Вложения учредителей» Cash flow от финансовой деятельности

Ответ:

«Поступление денежных средств» опт: 1 800 000 рублей.

«Поступление денежных средств» розница: 700 000 рублей.

«Вложения учредителей»: 100 000 рублей.

2.2. Закуп товаров, сырья и материалов

Данная статья отражает информацию о денежных средствах, выплаченных поставщикам за товары для перепродажи, сырье и материалы для производства.

Источники информации

— Кассовые книги

— Банковские выписки о движении денежных средств по расчетному счету

— Бухгалтерский учет: регистры счетов 50, 51

— Счета-фактуры

— Данные управленческого учета

Особенности учета и финансового анализа

Кредитному специалисту необходимо понимать различие между закупом в Cash flow и себестоимостью в ОПиУ. Это совершенно разные по содержанию статьи, каждая из которых формируется по своему методу.

Поступление товаров (сырья, материалов) на предприятие может осуществляться по факту их оплаты, в долг или на условиях предоплаты. При составлении Cash flow учитываются только суммы, фактически уплаченные за товар, независимо от того, поступил товар на предприятие или нет. Другими словами, в Cash flow не отражается товар, полученный на реализацию или в виде товарного кредита до того момента, пока предприятие не произведет фактические выплаты за такой товар.

В зависимости от специфики бизнеса, закуп товара может носить нерегулярный характер. Основные факторы, влияющие на условия закупки товара:

— сезонность в бизнесе

— условия сотрудничества с поставщиками

— скидки и бонусы за объем закупки

— транспортная логистика при доставке товаров от поставщиков

— особенности закупа товара за границей и прочее

Задача

На момент посещения бизнеса клиента кредитным специалистом были получены следующие сведения о закупе товаров и сырья:

Предприятие закупает оптом кондитерские изделия, картонную упаковку, пленку и реализует фасованные изделия в розницу.

1. Согласно товарным накладным, от поставщиков было получено 10 тонн кондитерских изделий на общую сумму 2 000 000 рублей, из них в рассматриваемом месяце оплачена только половина.

2. Поставщик картонной упаковки предоставляет возможность товарного кредита. В рассматриваемом месяце предприятие погасило долг за прошлый месяц в сумме 150 000 рублей, при этом на 200 000 рублей была получена картонная упаковка.

3. Упаковочная пленка отгружается поставщиками только на условиях предоплаты, предприятие оплатило в прошлом месяце авансом три контейнера пленки на сумму 60 000 рублей, а в рассматриваемом месяце был получен один контейнер пленки на сумму 20 000 рублей.

Вопрос: Какое значение необходимо отразить в статье «Закуп товаров, сырья, материалов» за рассматриваемый месяц?

Решение:

1. Учитывается в сумме оплаты 1 000 000 рублей = 2 000 000 / 2. Оплата оставшейся части в размере 1 000 000 рублей отражается в прогнозных периодах Cash flow.

2. Учитывается в сумме оплаты 150 000 рублей. Оплата новой поставки на сумму 200 000 рублей отражается в прогнозных периодах Cash flow.

3. Не учитывается, так как оплаты не было.

Ответ:

«Закуп товаров, сырья, материалов»: 1 150 000 рублей = 1 000 000 +150 000.

2.3. Заработная плата

Данная статья отражает информацию о выплаченной заработной плате.

Источники информации

— Ведомости выдачи зарплаты

— Бухгалтерский учет: регистры счетов 50, 51 в части выплаты заработной платы, 70

— Данные управленческого учета

Особенности учета и финансового анализа

В статье отражается полный объем фактически выплаченного фонда заработной платы (премий, бонусов) с учетом авансов, выданных за анализируемый период. Форма выплаты заработной платы может быть различной: выдача наличных денег из кассы предприятия или перечисление денежных средств на карточный счет сотрудника.

Если сотрудник предприятия по каким либо причинам не получил «на руки» начисленную заработную плату, то такая информация не отражается в рассматриваемом периоде отчета Cash flow.

При проведении финансового анализа предприятия в части зарплаты следует обращать особое внимание на то, является ли зарплата сдельной, т.е. зависимой от выручки, или фиксированной, т.е. ее размер не зависит от объемов выручки. В последнее время все чаще встречаются случаи, когда на предприятии зарплата смешанная, т.е. часть зарплаты — фиксированный оклад, другая часть — бонус или процент от выручки или количества произведенных/проданных товаров.

Выяснив размер фонда заработной платы предприятия, кредитный специалист должен получить информацию о том, какая часть является декларированной (официальной), а какая нет. Эта информация дает возможность определить размер налогов, которые предприятие будет выплачивать с фонда заработной платы. В управленческом Cash flow отражается весь объем выплаченной заработной платы, вне зависимости от степени её декларирования.

Задача

На момент посещения бизнеса клиента кредитным специалистом были получены следующие сведения о заработной плате:

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.