Бесплатный фрагмент - Разбуди в себе инвестора

ВВЕДЕНИЕ

Дорогой читатель! Вы держите в руках книгу, описывающую опыт более десятилетней инвестиционной деятельности. Здесь я постарался расписать всё то, что может пригодиться начинающему инвестору на этом нелёгком пути. Если говорить откровенно, то это очень долгий путь, требующий силы воли, стойкости, постоянства, логики и расчёта. Но давайте не будем слишком пугать себя. В любом деле, и это не исключение, нужно сначала попробовать, а дальше всё получится. Кроме того, здесь собрана вся информация, чтобы облегчить этот процесс. Попрошу отнестись к ней очень внимательно. Многие данные я рекомендую переписать себе в заметки, это сделает проще вашу дальнейшую практическую деятельность в этом направлении. Хочу обратить внимание, что некоторые моменты, в том числе и в инвестициях, теряют свою актуальность со временем. Но принципы, которые ведут к богатству, остаются на все времена. В этой книге затронута и эта сторона вопроса. Надеюсь, мой опыт и собранная информация будут полезны и начинающим инвесторам, и тем, кто уже пробовал себя на этом поприще. Возможно, она изменит вашу жизнь в лучшую сторону, вы станете счастливее и добьётесь своих финансовых целей. Я очень на это надеюсь!

ЦЕЛЬ ИНВЕСТИРОВАНИЯ

Поздравляю, дорогой читатель. Приобретя эту книгу, вы уже начали путь становления финансово свободным человеком! Главное, чего нам не хватает в этом мире — это независимости. Независимость даёт чувство спокойствия и умиротворения. Она позволяет делать то, что хочется, посвятить время своей семье и детям, заниматься саморазвитием и обучением, писать книги и создавать шедевры творчества. Всё это возможно лишь в случае, когда мы располагаем своим временем так, как нравится нам, а не как этого требует злой начальник. Но это не получится без одной очень важной детали — это, конечно, деньги! К сожалению, в современном мире без них сейчас никак нельзя. И даже если у нас безмерно много времени, без финансов мало что можно сделать.

Теперь давайте представим обратную ситуацию, когда у вас очень много денег. И с каждым днём их становится всё больше и больше. Доходит до того, что они превышают ваши ежедневные потребности. В этом случае даже если не хватает времени, всегда можно купить его у других людей и передать часть своих забот на их плечи. Чем, в принципе, и занимаются богатые люди. Имея достаточное количество денег, можно увеличить своё свободное время, потратив его на своих любимых, своё хобби или отпуск, в конце концов. Обладая огромными ресурсами, можно купить автомобиль, о котором давно мечтал, яхту, самолёт и т. д. Сразу в голове рисуется красивая жизнь, как на экране телевизора.

Но многие забывают, что богатые люди очень часто становятся такими не сразу, им не падает манна небесная в виде наследства или огромного выигрыша в лотерею. Они обладают секретом, о котором знают все, но используют единицы. Этот секрет называется терпение!

Кстати, вот вам удивительный факт. Люди, выигравшие в лотерею баснословные деньги, чаще всего через какое-то время возвращаются к тому же финансовому уровню, в котором они были до этого события, а то и вообще, опускаются на дно. Почему же так происходит? Всё очень просто. Привыкшие жить на небольшой капитал, они не знают, что нужно делать с огромной суммой, которая подарком свалилась на них. Они начинают покупать дорогие машины, яхты, самолёты (помните про красивую жизнь по телевизору?). Но в конце концов деньги заканчиваются. Машины нужно заправлять, самолёты обслуживать, яхты ставить на стоянку. На это нужны средства. А в связи с тем, что они не поступают больше в нужном количестве, это приводит к плачевным последствиям. Люди, уже привыкшие жить на широкую ногу, начинают влезать в долги и в кредиты. Далее картина ясна. Обязательства не выплачиваются, займы не гасятся. Транспорт и недвижимость забираются и продаются на аукционе. Бывшие миллионеры теряют в себе стержень и начинают спиваться, потому что уже не могут позволить себе жить так, как жили раньше. Отсюда и психические заболевания, и алкоголь, и наркотики, и самоубийства. К сожалению, такой путь прослеживается и у многих разорившихся богатых людей, которые потеряв своё финансовое благополучие, не смогли перестроиться на более умеренную жизнь.

Так как же многие становятся состоятельными, не получая от судьбы подарков в виде случайных денег? Ответ прост. Как я уже говорил, всё это достигается терпением! Основной способ зарабатывания больших денег, доступный всем — это накопление и инвестирование. Но для этого нужно постоянство и упорство. Необходимо выработать у себя новую жизненную философию. Мы должны отказаться от привычного образа жизни нескончаемого потребления, заменив его на умеренное, с инвестированием освободившихся средств в своё будущее. Что мы получим в перспективе? Это даст ту самую красивую жизнь и финансовую независимость! Но кроме того, таким образом решается один из самых важных вопросов в этом деле — привыкание к деньгам. Помните, я говорил, что люди не могут правильно распорядится огромной лотерейной суммой денег, они теряются в возможных вариантах использования финансов и просто «проедают» их. Когда в течение долгого промежутка времени накопление происходит постоянно и терпеливо, у нас нет таких проблем, потому что привыкание происходит постепенно и само собой. Кроме того пропадает страх перед деньгами, мы прекрасно понимаем, куда их вложить и как применить.

Итак, чтобы распоряжаться своим временем, как мы хотим, необходимо стать финансово состоятельным человеком. А для этого нужно накопить сумму денег, позволяющую жить так, чтобы не зависеть ни от кого. Но тут кроется принципиально важный момент. Каждый должен ответить на вопрос: а сколько же денег мне надо, чтобы чувствовать себя свободным? Будьте честными с самим собой. Не торопитесь. Сядьте спокойно, возьмите лист бумаги и ручку и напишите свои финансовые цели, которые вы давно желаете осуществить. Теперь переведите мечту в денежный эквивалент. Для чего так нужно сделать? Это позволит правильно поставить свой фокус внимания и срок исполнения. Таким образом придёт понимание, сколько средств и времени нужно потратить на реализацию. Далее для достижения цели необходимо составить финансовый план, и об этом мы поговорим позднее.

Но это не значит, что этим этапом инвестирование денег закончится. После исполнения своей мечты, нужно опять взять лист и сделать еще раз процедуру, описанную выше, указывая следующие материальные цели. Дело в том, что абстрактное накопление денег не приведёт ни к чему хорошему. Это лишь сделает из вас скрягу, экономящего каждую копейку. В конце концов, всё удовольствие от жизни померкнет, ведь единственная ваша радость будет лишняя монета в копилке. Такую крайность инвестирования нужно избегать. Всё должно быть в меру — это должен быть главный ваш жизненный принцип, в том числе и в данном вопросе. Нельзя потерять грань, когда жизнь утратит свои краски. Она у нас одна, нужно насладиться ей, а не поменять на золотого тельца. Надеюсь, вы меня понимаете.

Еще раз напомню, что инвестирование начинается с определения цели. Для кого-то это может быть свой личный дом или первый автомобиль, кто-то создаёт накопления на свою будущую пенсию или думает об образовании детей, помощи сиротам и малоимущим и т. д. Столько вариантов раскрывается перед нами, обладая мы неограниченными или огромными ресурсами. Главное, направить их в нужное русло! И я призываю вас, когда у вас будет много денег, не забывайте помогать тем, кому не так повезло в жизни! Если мы посмотрим вокруг, очень много действительно состоятельных людей, которые организуют фонды помощи, открывают дома для малоимущих и делают благотворительные поступки.

Но к сожалению, люди привыкли тратить все полученные деньги до копейки, не задумываясь о том, нужна ли им эта покупка в реальности или нет. Это называется образ жизни непрерывного потребления. В мире очень много больных людей (это действительно болезнь), когда покупатели не могут выйти из магазина, не купив себе какую-нибудь вещь. Даже если в дальнейшем они ей не воспользуются вообще или пустят её в ход только один раз. Это явление часто встречается у женщин, которые идут, например, только за носками, а заодно покупают шарфик, перчатки и платье на какой-нибудь праздник. Нам нужно понять и запомнить, что инвестирование — это новая философия. Очень важно научиться жить осознанно, приобретая только то, что действительно нужно, о чём давно мечтал и то, что необходимо в данный момент. Думаю, у большинства в шкафу найдётся много вещей, которые были куплены случайно в порыве каких-то чувств, но так и не были надеты, либо надевались один раз. Ещё раз хочу подчеркнуть. Инвестирование — это философия жизни, а значит нужно менять отношение и к покупкам, и к тратам. Нужно начинать жить осознанно!

ПЕРВЫЕ ШАГИ В ИНВЕСТИРОВАНИИ

Самое главное правило любого дела — сложно сделать только первый шаг. Чем больше мы думаем о том, какие трудности нас ждут впереди, тем меньше шансов, чтобы что-то начать. Любое событие кажется тяжёлым, нам думается, что к нему никак не подобраться, с какой бы стороны не взглянуть. Но, как говорится: глаза боятся, а руки делают. Нужно просто перешагнуть свой страх. В инвестировании всё обстоит точно также. Кажется, информации настолько много, что её невозможно не то что применить в жизни, но даже всю изучить. Но помните про терпение! Необходимо просто всё делать постепенно и последовательно.

Главное, с чего нужно начать — это принять для себя чёткое решение, что с этого момента я начинаю жить осознано. Я понимаю, что будет тяжело, и на пути повстречаются соблазны, куда вместо инвестиций можно потрать деньги. Что вдруг обязательно появятся, якобы очень важные мероприятия, которые без финансовых вложений никак не обойдутся… Но всё это миф. Перед глазами всегда должна стоят конечная цель. Распечатайте фото своей мечты и повесьте его на холодильник. Каждый раз подходя к нему, вы увидите изображение, и оно вас будет мотивировать. Или можно делать как я, поставив картинку в своём смартфоне на основной экран. Но главное, помните, что отказ от сиюминутных выгод сейчас даст огромные богатства в будущем. Понятно, что на старости лет, перед тем, как уйти на тот свет, огромные деньги нам не нужны. Именно поэтому и нужен финансовый план. Чтобы, ещё находясь в разгаре своей жизни, можно было пользоваться благами от денег, когда это действительно необходимо. Мы должны продумать эти моменты подробно, чтобы времени хватило на всё. Отсюда вытекает одно из основных правил: чем раньше начнёшь инвестировать, тем быстрее станешь богатым и свободным. Кроме того планирование нужно, чтобы определиться с целью инвестирования, его сроками и инструментами, которые будут применяться. Этот шаг очень важен. Во время составления плана ошибок быть не должно. Это может привести либо к потере времени, либо финансов, либо вообще грозит невыполнением цели.

ПРАВИЛА ФИНАНСОВОГО БЛАГОПОЛУЧИЯ

В этой книге мы рассмотрим основные варианты инвестирования и его правила. Мы не будем касаться таких вопросов, как вложения в свой бизнес или получение патентов и авторского права. Я считаю, что это полноценная работа, которая противоречит философии инвестирования, заключающейся в том, чтобы, не тратя своё время, получать пассивный доход. Кроме того, я буду стараться избегать сложных фраз, терминологий и объяснений. Предлагаю считать, что у нас не профессиональная книга, а помощник для тех, кто хочет сделать первые шаги и понять основу. Но это не значит, что все будет поверхностно, наоборот, мы постараемся углубиться в знания максимально, насколько это возможно.

Итак, что нужно понимать для успешного преодоления пути финансового благополучия? С чего же начать?

Первое правило, которое нужно уяснить: у вас не должно быть долгов. Само по себе понятие «займ» не является чем-то отрицательным. Те же кредиты и ипотеки являются неплохими финансовыми инструментами, которыми просто нужно уметь пользоваться с умом. Но, если вы только начинаете этот путь, главное — это расстаться с дырой в своём кармане! Погасите все кредиты, отдайте долги и выбросьте уже эти кредитные карты! Всё это тянет вниз. Казалось бы небольшие проценты никак не повлияют на кошелек, однако в конечном итоге после многих лет кредита у вас убудет сумма, на которую можно было купить вторую такую же вещь. Приведу пример с ипотекой. Если вы берёте сумму в 2 миллиона рублей под 8% годовых на срок 30 лет, вы заплатите банку сумму более 5,2 миллиона рублей, из которых только проценты составят 3,2 миллиона! Задумайтесь, ведь это стоимость ещё одной квартиры и хорошего ремонта! Вот что нам даёт разбор сухих цифр. Можно понять, а стоит ли вообще ввязываться в эту авантюру. Но про ипотеку мы поговорим в соответствующей главе. Главное, запомните, покупка сиюминутных развлечений сейчас в кредит ложится тяжким бременем на ваши плечи на много лет вперёд! Я уже не говорю про то, что эта покупка выходит намного дороже, вследствие переплаты за кредит. Например, банк, выдав вам 30 тысяч рублей под 18% годовых на 1 год, заберёт сверху 3 тысячи рублей процентами. Очень жаль отдать ему 10% от покупки, которая к тому же через этот промежуток времени сама по себе потеряет себестоимость.

«Но как же! Зато я буду пользоваться этой вещью уже сейчас, а не ждать целый год! Ведь жизнь так коротка!» — воскликнет внимательный читатель и будет по-своему прав. Но давайте посмотрим на это с другой стороны. Действительно ли вам нужна эта вещь именно сейчас? Я имею в виду не покупаете ли вы, например, телефон за баснословные деньги просто потому, что вышла новая его модель? А ваш телефон ещё работает? Если ответ «да», тогда зачем вообще нужен новый? А если сломался, не дешевле ли его отремонтировать? Да и вообще, зачем покупать такой дорогой? Там камера лучше? Или звук? В самом деле ли вы нуждаетесь в этом? Покупая новый телефон за 100 тысяч, не разумнее ли вложить их в акции компании, которая его создала, и получать постоянную прибыль? Но больше всего меня поражают люди, которые получая небольшую зарплату, готовы покупать такие вещи в кредит. Их не беспокоит тот факт, что они переплатят по кредиту минимум 10% от чека. Зачем же отдавать свои так трудно заработанные деньги банку? На эти же сверх заплаченные 10 тысяч можно купить телефон попроще, а 90 — инвестировать. В этом и заключается философия инвестора. Мы не отказываемся от покупок в принципе, а их рационализируем. У нас нет стремления получить завистливое мнение других людей, мы стараемся быть, а не казаться. Отсюда вытекает второе правило: рационализируйте свои покупки. Нужно взять привычку просчитывать каждую трату, рассуждая, мудро ли я использую деньги? Если ответ «да», или другого варианта расхода просто нет, то смело покупайте, если же есть сомнения, то стоит отложить покупку и всё ещё раз обдумать.

Что значит рационализировать траты? Давайте представим, что мы улетаем на самолёте в отпуск на семь дней. Путёвки куплены, отели забронированы, вещи уложены. Мы уже в предвкушении тёплого солнца, горячего пляжа, морской воды. Шезлонг уже ждёт, и совсем скоро мы окажемся в раю. Но у нас возникает задача — нужно добраться до аэропорта. Конечно, хотелось бы это сделать с наименьшими финансовыми затратами. Мы можем использовать несколько вариантов: личный автомобиль, такси или каршеринг. Обычно в аэропортах достаточно дорогая стоянка для личного транспорта, поэтому нам придётся взять это в расчёт. Такси выходит не самым дешёвым вариантом (расчёт туда — обратно), но мы платим за комфорт (нас забрали у подъезда, привезли прямо в аэропорт, потом обратно). Каршеринг получается самый экономичный, но имеет свои минусы: ответственность за автомобиль ложится на нас во время эксплуатации автомобиля, и мы сами им управляем (хотя для многих это будет, скорее, плюс).

Привожу стоимость реальных поездок из одного города Подмосковья до аэропорта Домодедово и обратно. Затраты на личный автомобиль: 12 литров бензина в обе стороны (12 литров*41,6 рубля/литр=500 рублей), парковка: 200 рублей в сутки (за 7 дней 1 тысяча 400 рублей). Если мы приезжаем на машине в аэропорт, оставляем её там на стоянке на неделю, а потом возвращаемся на ней домой, то затраты составят 1 тысяча 900 рублей. На такси поездка туда и обратно выйдет в сумму 2 тысячи 600 рублей (1 тысяча 300 рублей*2). Ну и каршеринг обойдется в 800 рублей (400 рублей*2). Здесь приведены реальные цифры. Мне кажется, если нет особых условий вашей поездки (например, необходимость личного транспорта из-за большой семьи, либо можно оставить авто на бесплатной стоянке и т. д.), и нужно просто добраться до аэропорта, то выбор очевиден — это каршеринг.

Это и называется рационализирование трат, когда мы достигли нашей цели, но затратили меньше средств. Здесь данный расчёт приведён для примера, он может не подходить именно для вашей ситуации или вашего региона. Но смысл этого объяснения один — предложить вам вариант обдумывания трат. Сохранить часть материальных ресурсов, не потеряв в конечном результате, нам помогли простые математические вычисления и анализ. Такую умственную работу нужно проводить с любой покупкой или платной услугой. Постоянно задавайте себе вопрос: «Могу ли я получить ту же конечную цель, затратив меньше денег?». Но кроме того, рационализирование — это отказ от ненужных трат. Мысли должны быть примерно такими: действительно ли мне нужна эта шуба, хотя у меня имеется незакрытый кредит? Не выгоднее ли погасить свой долг, чтобы не переплачивать проценты? Рациональнее ли самой накопить на шубу, а на сохранённые деньги, что не пошли в уплату процентов, купить ещё и платок, но потом? Но самый лучший вариант, конечно, лучше оставленные деньги инвестировать в своё будущее.

А к вопросу про одну жизнь, которая так коротка, хотел бы напомнить басню Крылова «Стрекоза и муравей». Она написана не с насекомых, а с людей. В нашей жизни наступает период (примерно с 50 до 60 лет), когда наши доходы резко сокращаются, но расходы остаются на прежнем уровне. Это связано и с привычкой так жить, и с тем, что для повзрослевших детей нужны дополнительные деньги на обучение, на приобретение для них более дорогих и больших покупок и т. д. Да и вообще, даже после 60 лет нам нужны средства, ведь всем хочется побаловать своих внуков, помочь родным, не быть обузой для остальных, в конце концов. И это можно сделать лишь, избегая принципа «Здесь и сейчас! Мы живём один день!», а планируя свою жизнь, откладывая уже в молодости инвестиции на своё будущее. Нужно начинать думать об этом очень рано!

Очень важный пункт для создания успешного финансового будущего заключается в ведении учёта доходов и расходов в течение длительного промежутка времени. Я обычно использую годовой период, разделяя его на календарные месяцы. Это третье правило, и, можно сказать, ключевой пункт инвестора. Почему? Потому что только так можно реально оценить сколько всего поступает денег, но самое главное, куда они все уходят. Кроме того, появляется понимание, какая сумма нам нужна на период, который мы рассматриваем. Ещё раз хочу подчеркнуть — это очень важный пункт! Нужно выработать в себе привычку записывать каждую трату, пусть и самую, казалось бы, несущественную. Я гарантирую, что вы будете очень удивлены, сколько денег тратится вами на самом деле! Каждый маленький расход образует целый ком, дающий неплохую сумму в конце периода. Например, рассмотрим такую покупку, как чашка кофе в день. Ароматный, вкусный, бодрящий. С приятным горьковатым послевкусием. Казалось бы, как может повлиять одна чашка этого божественного напитка на финансовое благополучие? Давайте посмотрим опять на сухие цифры. Одна ежедневная порция капучино в среднем стоит 130 рублей. В год это 47 тысяч 450 рублей. Неплохо? Стоимость маленького отпуска. Просто на одном кофе. Как решить этот вопрос? Например, можно купить турку, готовить кофе дома и брать собой в термокружке. Половину от этой суммы вы точно сэкономите. Другой пример — это сигареты. Выкуривая в день этой отравы за 150 рублей за пачку курильщик теряет 54 тысячи 750 рублей за год. Как сэкономить здесь? Все просто — бросить курить. Кроме траты лишних денег, из-за сигарет вы ещё получаете кучу болезней, подумайте об этом. Вот мы с вами уже нашли лишние 100 тысяч в год для инвестирования. Следующий пункт: алкоголь. Большинство молодёжи, к сожалению, ждут пятницу с одной лишь целью: сходить с друзьями в бар или посидеть дома с бутылочкой чего-нибудь алкогольного. Просто посчитаем: каждый конец рабочей недели мы тратим минимум пусть по 1 тысяче рублей. Таких пятниц в году 52. Итого 52 тысячи. Я не говорю отказаться от встреч с друзьями, но можно по-другому проводить отдых после рабочей недели и сэкономить ещё 52 тысячи для инвестиций. Даже если вы потратите целую половину от этой суммы на другие развлечения с ними, то получится минимум 26 тысяч, а это уже неплохо.

Теперь обсудим другой спорный вопрос: автомобиль. Не буду вдаваться в подробности и просчитывать, просто напишу, на что уходят средства для авто. Основное, конечно, это бензин. Далее страховка, пускай даже только ОСАГО. Потом техническое обслуживание 1 раз в год или в полгода. Поломки автомобиля или неисправности. Аварии. Налог. Штрафы. Ну и наконец, потеря конечной стоимости при продаже. Опять же, большинство хочет купить дорогие машины, не имея для этого средств и используя кредит. Это прямой путь вниз, это не путь инвестора. Пока вы только начинаете инвестиционный путь, попробуйте использовать общественный транспорт. В каждом регионе есть социальные или скидочные карты на проезд, применяя которые, скорее всего, вы сэкономите кучу денег. Конечно, это не относится к тем, кто владеет автомобилем для заработка или нет возможности по-другому добраться до нужного места, например, работы. Возможно, тогда есть смысл взять недорогое авто, только лишь для передвижений, на время забыв об особом комфорте.

Эти советы, надеюсь, помогут понять, на чём можно сэкономить. Если сейчас в вашей жизни расходы превышают доходы, если вы берете кредит, чтобы закрыть нынешний долг, то подумайте, что можно изменить, пусть и с потерей в качестве жизни. К сожалению, иногда приходится выходить из зоны наших привычных состояний, чтобы открыть в себе новые грани или испытать себя. Но потом мы становимся сильнее и крепче!

Такую работу по анализу своих расходов нужно делать постоянно: алкоголь, продукты, ресторан, развлечения, подарки, одежда, автомобиль и т. д. Каждый пункт необходимо записывать и проверять. Нужно стать очень щепетильным в вопросах трат, только тогда можно точно понять, сколько денег можно сэкономить и найти куда же они все-таки уходят. Сейчас очень много полезных приложений для телефона, позволяющих без каких-либо трудностей в режиме онлайн записывать все эти данные, систематизировать их и анализировать. Даже есть возможность, просто сфотографировав QR-код на чеке, получить данные по всем купленным позициям. Очень быстро и удобно. Но чем бы вы не пользовались: приложением, блокнотом, компьютером — это должно быть постоянно! Помните про терпение? Даже пропуск одного дня может исказить картину трат. Поэтому очень внимательно и щепетильно нужно вести записи доходов и расходов. Учёные говорят, что через 21 день у вас выработается полезная привычка, и записывать станет вашей второй натурой. Но это ещё не всё. Все сэкономленные деньги мы будем инвестировать! Да-да! Деньги должны работать! Нам нужно из вредных привычек делать полезные! Каждая монета, вложенная сейчас, в будущем становится кладом, если её правильно использовать.

Четвёртое правило гласит: распределяй прибыль разумно. Каждый раз, получая какую-то сумму, необходимо тщательно продумывать, куда она уйдёт в будущем. Что это означает? Опираясь на учёт доходов и расходов необходимо завести конверты, в которые мы будем складывать нужные нам суммы. Но! Первое с чего мы начинаем — от полученной суммы откладываем минимум 10%, а лучше 20%. Эта сумма идёт либо на погашение долга, либо на инвестиции при его отсутствии. Это неоспоримое правило! Сначала всегда откладываем деньги на своё будущее! И нужно понимать, что чем больше мы копим, тем быстрее достигнем своей цели. Остальную сумму распределяем по конвертам на ежедневные нужды (графы из учёта расходов: продукты, образование, автомобиль и т. д.).

При данном действии может получится два варианта: или денег не хватит на все конверты, или какая-то сумма останется. В первом случае необходимо ещё раз пересмотреть те траты, которые можно урезать или заменить. Например, кофе из магазина заменяем кофе из дома, стоимость бензина — прогулкой или проездом на общественном транспорте, продукты с близлежащего магазина — покупкой их в сетевых гипермаркетах, где цены на порядок ниже и т. д. При чём мы не забываем смотреть, где проводятся акции, где есть кэшбэк. Сейчас очень много банковских карт, предусматривающих эту услугу. В среднем, используя такую оплату можно ещё сэкономить 1,5 — 2% от общих трат.

В случае, если средства остались (это второй вариант), мы либо откладываем эту сумму в конверт для инвестиций, либо в конверт на незапланированные и необходимые нужды (болезнь, покупка внезапно сломавшейся техники и т. д.). Нужно помнить, что на первых этапах основная задача не накопить сразу миллионы, а разобраться со своими финансами, подчинить их структуре и, наконец, не тратить больше, чем вы зарабатываете. А если не получается, то, может стоит сменить работу? В наш современный век совсем необязательно жить там, где работаешь. Иногда достаточно иметь компьютер и доступ в интернет. Опять же у многих есть любимое хобби (например, выпечка тортов, маникюр на дому, изготовление поделок и т. д.), которое тоже может приносить определённый доход. Но на первых началах главное правило, это понять, сколько реально нужно вам средств и сколько реально вы зарабатываете. Только, пожалуйста, будьте честны с собой. Не надо записывать меньше трат, чем есть, в надежде, что в будущем вы их не будете делать. Пока вы не увидите реальной картины своего финансового баланса, ничего не изменится.

Эти правила очень трудно исполнять, поэтому теперь понимаете, что основа финансовой свободы — это терпение? Каждый раз, когда вы срываетесь и не выполняете хотя бы один пункт, это приводит к тому, что ваша цель отодвигается дальше и дальше. Но есть и приятные новости: делая, как положено, у вас выработается правильная привычка, которая позволит выполнять данные действия в автоматическом режиме. А когда вы обнаружите, что банковский счёт увеличивается — это будет самый лучший мотиватор!

ИНВЕСТИРОВАНИЕ В СВОЁ ОБРАЗОВАНИЕ

Мне бы хотелось обсудить вопрос саморазвития в плане финансового и инвестиционного образования. Каждая деятельность в нашей жизни кажется очень простой на поверхности. Но, погружаясь в неё, мы начинаем понимать, что есть мелкие детали, сначала невидимые, которые и создают всю основную картину. Именно понимание тонкостей отличает профессионала своего дела от любителя. Опытный знает всё, тогда как новичок только считает, что знает.

Казалось бы, что сложного во вложении средств? Каждый думает, что, имея много денег, смог бы распорядиться ими правильно. Но жизнь показывает обратное. Для успешного инвестирования нужны знания. И если всё-таки копнуть материал об этом чуть глубже, то создаётся впечатление, что изучить и применить весь этот огромный пласт данных невозможно. Но всё это не так, вопрос лишь в затраченном времени. Все мы изначально не умели ходить, ездить на велосипеде или чистить зубы. Со временем после практики у нас сформировался навык. В инвестировании дело обстоит также. Нужно начинать применять принципы вложения средств постепенно, не надо стараться пробовать всё сразу. Это основное правило любого обучения. Вы уже сделали первый шаг, читая эту книгу. В ней есть основная информация для создания своего капитала. Но на этом не нужно останавливаться. Необходимо постоянно заниматься саморазвитием, искать новые знания и применять их в жизни.

Также я предлагаю относиться и к основному источнику дохода. Вы должны помнить, если текущая деятельность не устраивает, всегда есть возможность пойти учиться на любую другую специальность. Мы не привязаны ни к городу, ни к работе! Все верёвки только в наших головах. Первый шаг всегда сделать сложно, но потом всё будет идти легче и легче. Поймите, жизнь у нас одна, не нужно тратить её на труд, который не приносит каких-либо выгод. Под этим словом я подразумеваю либо заработанные большие деньги, либо удовольствие от работы. Если вам не нравится то, чем вы занимаетесь, но оно материально выгодно, мой совет — продолжайте зарабатывать дальше. Грамотно инвестируя полученные средства, уже скоро вы сможете позволить себе уйти с работы и жить на проценты от вложений, не снижая уровня жизни. Если же работа приносит вам удовольствие — то я вас поздравляю! Вы входите в немногочисленный круг тех, кто делает то, что любит, а это стоит уже само по себе немало!

Но прежде, чем вы будете увольняться, вам необходимо сделать несколько шагов. Первый — дочитать до конца эту книгу. И второй — исходя из учёта расходов накопить сумму, равную полугодовым тратам. Именно тратам, а не доходам. Рекомендую всегда иметь на своём текущем счёте такие деньги. Это позволит, во-первых, не волноваться, если вас уволят. Во-вторых, найти достойную работу за эти полгода, а не хвататься за первую попавшуюся с минимальной оплатой. И, в-третьих, любой начальник является психологом, понимающим по поведению о степени вашей зависимости от него. Основываясь на этом он может вить из вас верёвки, как захочет. Но, если обнаружится, что вы легко готовы расстаться с ним, то в некоторых случаях, возможно, разговор будет идти в другом ключе.

Кроме того, уходить с работы нужно с пониманием, чем вы будете заниматься дальше. Именно для этого и нужно начинать обучаться, ещё получая зарплату на старом месте. Параллельно с этим необходимо искать предложения на рынке труда, чтобы минимизировать время поиска после увольнения.

Итак, если мы говорим про изучение финансов, всегда нужно начинать с самообучения. Сейчас очень много информации по любым аспектам, начиная от семейного бюджета и заканчивая политической экономикой. Всё это есть в открытом доступе: книги, видео, обучающие семинары. Причём бесплатно. Возможно, в кратком изложении, но основные моменты изучить можно. Поэтому оправдываться, что мы не учимся, потому что это дорого — это значит, обманывать самих себя. Далее, если тема продолжает интересовать, и вам стало тесно в рамках бесплатного материала, можно попытаться найти преподавателя, который объяснит тонкости. Но я рекомендую идти другим путём. Самое лучшее обучение — это практика. После усвоения теоретических знаний я советую вложить минимальные средства в те инструменты, которые вам понравились. Весь смысл заключается во вложении именно маленького кусочка от суммы инвестиций. Что это нам даст? Мы сразу на практике узнаем тонкости актива. Понимаем, во что нам выгодно вложить, во что нет. Что подходит нам по характеру, а что не наше. Ведь каждый человек индивидуален, и каждому нужны свои виды инвестиций. Кто-то готов рисковать, а другой предпочитает консервативные варианты. Для этого надо иметь практический опыт. Его мы и получим сразу, благодаря вложению минимальной суммы. Конечно, параллельно с этим, мы продолжаем развиваться и обучаться тонкостям выбранного направления.

ПОНЯТИЕ АКТИВОВ И ПАССИВОВ

В нашем сложном мире не всегда легко можно понять, где белое, где чёрное, где хорошее, где плохое. В ситуации с деньгами дело обстоит таким же образом, и многие моменты требуют пристального изучения, чтобы правильно их отнести к определённой категории. При разговоре о финансовых инструментах основные разделения происходят на уровне активов и пассивов. Если объяснить простым языком, то активы — это ресурсы, которые прибавляют нам капитал вне зависимости от наших воздействий, мы получаем самотекущие деньги. Это означает, что даже если нет наших действий, средства сами увеличиваются за счёт приходящих финансов. А пассивы — наоборот, постоянно поглощают капитал. Что можно привести в пример? Получение процентов по банковским вкладу — это актив, а возвращение процентов по кредиту — это пассив. В данном случае лица остаются одни и те же: банк и мы, но воздействия противоположны.

Теперь к разговору про сложность мира в начале главы. Иногда очень трудно определить, что является активом, а что пассивом. Приведу очень простой пример. Личный автомобиль, которым вы пользуетесь — это актив или пассив? Давайте представим ситуацию: мы покупаем новый автомобиль. Он ещё сверкает на солнышке новым кузовом, в салоне приятно пахнет пластиком, менеджер улыбается во все свои тридцать два зуба, настроение у нас прекрасное и приподнятое. Мы получаем документы и выезжаем из автосалона. Если вдруг через пять минут мы решаем продать этот же автомобиль кому-нибудь, то очень удивимся, ведь цена после выезда от менеджера уже снизилась на 10 — 20%. Кроме этого, нам пришлось потратить немалую сумму денег на оформление страховок, приобретение новой резины, установку дополнительного оборудования и т.д., что тоже добавляет стоимость этого авто. Но, как показывает практике, при продаже транспортного средства мало кто захочет переплачивать за это. Если же все-таки мы будем использовать автомобиль хотя бы год, то, подсчитав расходы, узнаем, что потратили огромную сумму за бензин, за одно или два техническое обслуживание, за два шиномонтажа по сезону и т. д. Продавая в итоге машину, мы в общей сумме потеряли 30% от начальной её цены. Так теперь давайте ответим на вопрос: к какой категории относится личный автомобиль? Как мы видим, он является пассивом, т. к. затраты на него постоянно уменьшают наш капитал. Ведь каждый день автомобиль, даже если мы не используем его, и он не ломается, забирает у нас какую-то копеечку. В том числе при продаже по остаточной стоимости. Таким образом то, что изначально казалось вложением средств, на практике получилось дырой в нашем кармане.

Теперь рассмотрим другой вариант. Мы покупаем двухгодовалую машину эконом класса в хорошем состоянии с небольшим пробегом для сдачи его в аренду. Каждый день водитель, который работает на этом автомобиле, приносит нам какую-то сумму денег. На эту прибыль мы делаем техническое обслуживание, покупаем страховку и платим налог. Через год мы решаем продать автомобиль. В связи с тем, что мы купили автомобиль, изначально бывший в эксплуатации, много в цене за этот промежуток времени он не потерял. В итоге, после сложения всех доходов и расходов, мы остаёмся в плюсе, допустим, на 10%. Это уже будет считаться активом. Ведь мы не вкладывали своё время в получение прибыли, она сама текла к нам.

Получается, каждый случай надо рассматривать индивидуально. Приведу более сложный пример. У вас есть своя квартира. Вы в ней живете — это пассив, вы её сдаёте — это актив. Почему такая разница? В первом случае вы используете её, платите квартплату, налог. Во втором случае у вас такие же расходы, но помещение арендуют другие люди. Вам же за это платят деньги. Вы не тратите своё время, а прибыль течёт к вам сама. Поэтому это актив.

Самое главное в инвестировании — не ошибиться в выборе инструмента. Наша цель — приобрести актив, но при ошибочном анализе на стадии покупки он может оказаться пассивом. Тогда грош цена таким вложениям, они будут потихоньку съедать всю прибыль, сводя на нет все старания. Ошибку на моменте отбора объектов ничем нельзя исправить, только лишь убытками. И очень важно просчитывать все «за» и «против», внимательно просматривать финансовые отчёты и показатели, рассуждать и обдумывать: «А точно ли сложится так, как я планирую?». Поэтому вложение денег считается сложной наукой. Все хотят получать только прибыль. Но дело в том, что мы не всегда можем просчитать правильность своих действий. Именно поэтому на длинной дистанции выигрывает терпеливый инвестор, который только со временем становится опытным!

СЛОЖНЫЙ ПРОЦЕНТ

Я уже говорил, что основное требование для инвестора, наряду с силой воли, является терпение. Сила воли позволяет нам не отказываться от нашей цели, постоянно увеличивая наш капитал за счёт вложений. А терпение даёт понимание, что только каждодневными маленькими шажками можно приблизиться к выполнению задачи, которую мы перед собой поставили. В финансовом мире есть ещё одно средство, которое наряду с силой воли и терпением делает чудеса. Оно называется сложный процент. Если объяснить простым языком, то это работа процентов от вклада для создания других процентов. Например, если вы положили сумму на банковский вклад под 7% годовых, то отправляя полученные проценты работать дальше (не снимая их, а капитализируя), мы заставляем их производить ещё 7% уже с этих 7%. Получается денежный снежный ком, который работает на наше благо.

Мы ввели новое понятие «капитализация процентов». Это означает прибавление дохода к основной сумме вложений. Полученную прибыль (в примере 7% годовых) мы не снимаем со вклада, а добавляем к начальным инвестициям, что приводит к их увеличению. В следующем месяце проценты будут начисляться уже на это общее количество денег, а не на начальное.

Чем же так прекрасен сложный процент? Приведу в пример расчёты. Если мы с вами вложим 100 тысяч рублей под 10% годовых на 10 лет без капитализации процентов, то каждый месяц будем получать около 800 рублей. Общая сумма, выданная нам за весь срок составит порядка 200 тысяч, из которых тело инвестиций и проценты будут по 100 тысяч соответственно. Теперь сделаем расчёт, когда мы не снимаем ежемесячно 800 рублей, а оставляем их дальше генерировать прибыль. По итогу банк выдаст 270 тысяч, из которых проценты составят 170, а основа — 100 тысяч. Разница в 70 тысяч (по сравнению со вкладом без капитализации) получилась за наше терпение, за то, что не стали забирать со счёта эти ежемесячные выплаты.

Но это ещё не всё. Помните, я говорил, что тот, кто начинает откладывать раньше, становится намного богаче? Так вот, если 100 тысяч инвестировать под 10% в год, но уже на 20 лет, то на счёте окажется 732 тысячи рублей, из которых проценты составят 632 тысячи. Прибыль составила почти в 4 раза больше, чем в случае с 10-летним вкладом. Вот она плата за терпение. Заметьте, мы не производили дополнительных вложений. Мы просто пополнили банковский вклад и забыли про него. Если же ещё добавить ежемесячные взносы на сумму, скажем по 5 тысяч рублей, то через 20 лет у нас окажется на счёте 4 миллиона 530 тысяч! Вот вам уже достойная прибавка к пенсии, не так ли?

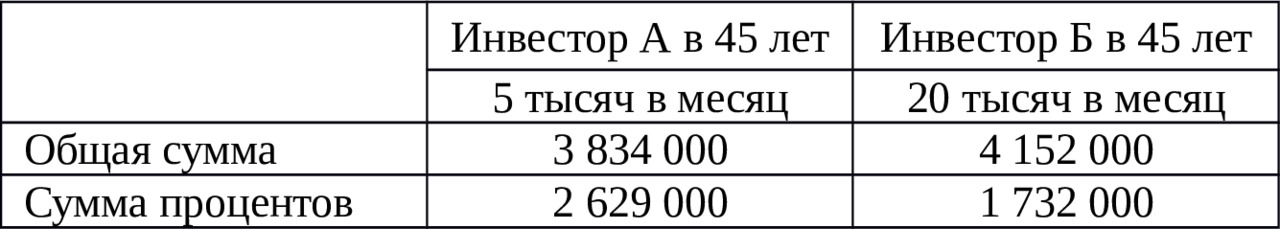

Теперь обсудим, где можно применить это практически. Допустим, у нас есть два инвестора, которые купили эту книгу и решили на практике применить знания из неё. Инвестору А 25 лет. Он только окончил институт, устроился работать в свою первую компанию и начинает стабильно зарабатывать. Он может откладывать в месяц по 5 тысяч рублей. Инвестору Б 35 лет. У него уже стабильная зарплата, и он может инвестировать по 20 тысяч. Оба имеют мечту: самостоятельно создать пенсионные накопления, чтобы не надеяться на государство и выйти на пенсию не в 65 лет, как разрешает законодательство, а в 45. Чтобы успеть пожить в своё удовольствие, будучи ещё молодыми. Инвестору А до этого возраста остаётся 20 лет, Инвестору Б — 10, значит, это и будет их срок вложений. Они решают открыть один и тот же вклад в банке под 10% годовых с капитализацией процентов и каждый месяц пополнять счёт на обозначенную сумму выше. Вот, что получится в итоге.

Обратите внимание, молодой человек откладывал в 4 раза меньше денег на протяжении всей «жизни» вклада (5 тысяч против 20), но по итогу получил всего лишь на 318 тысяч меньше. Процентов же от банка он получил в 1.5 раза больше! Это банк платил ему за терпение! А если предположить, что уровень заработной платы у него рос, и со временем (пусть через 5 лет) ежемесячные взносы увеличатся до 10 тысяч, то сумма возрастает до 5 миллионов 906 тысяч, из которых проценты составят 3 миллиона 801 тысячу.

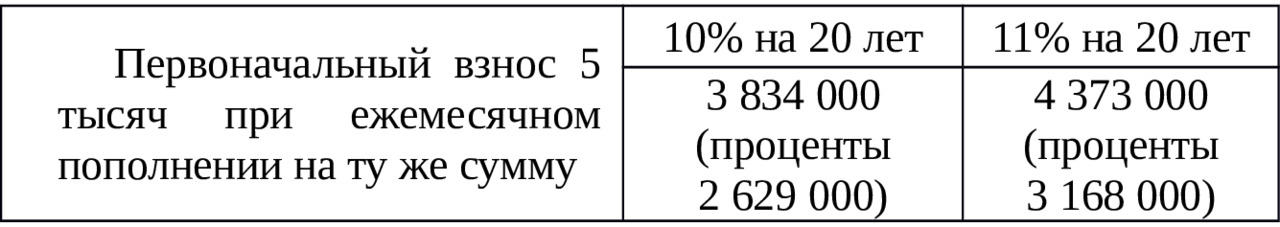

Теперь давайте представим, что тот же Инвестор А смог инвестировать не под 10% годовых, а под 11%.

Найдя возможность инвестировать выше всего лишь на 1% годовых, молодой человек добавил в свой капитал приличную сумму. Это все случилось благодаря терпению, постоянству и сложному проценту. Теперь вы понимаете, почему при инвестировании так важно искать максимально выгодные вложения?

«И что же это мне даёт?» — спросит внимательный читатель. Это раскрывает понимание того, что чем раньше вы начнёте инвестировать, тем быстрее станете финансово свободным! Например, чтобы ребёнку сделать шикарный подарок на 18 лет, не обязательно зарабатывать кучу денег и откладывать их все. Достаточно при его рождении инвестировать небольшую сумму и забыть о ней до его совершеннолетия. Сложный процент сделает своё дело. То же самое можно использовать, создавая свои пенсионные накопления. Не надо надеяться на государство, можно взять свою жизнь в свои руки и самому решать, когда пора уйти на отдых. И чем раньше вы примете правило инвестировать свободные средства, тем богаче вы станете. Что же будет с 5 тысячами, если вложить их под 10% годовых на 30 лет, пополняя на 5 тысяч ежемесячно? На вашем счёте окажется 11 миллионов 403 тысячи (из которых 9 миллионов 598 тысяч — это проценты). Получилась неплохая пенсия. Можно жить даже на проценты от этой суммы, заставляя деньги работать дальше.

Да, конечно, в нашем современном мире нельзя полагаться, что всегда будет всё прекрасно и безоблачно. Проживая в век быстрых изменения, нужно быть готовым к возникновению кризисов, из-за которых может рухнуть в одну секунду то, что считалось вечным. Мы рассмотрим далее, как можно минимизировать такие риски. Но эта глава призвана вам подсказать, что только терпением можно достичь больших высот. Нам в помощь сложный процент и сила воли. Данный принцип инвестирования показывает, что чем дольше вы вкладываете, тем больше сумма окажется на банковском счёте. И не забывайте, что разница даже в 1% даст неплохой результат в конечном итоге. Поэтому при инвестировании очень важно биться за каждый процент, за каждый дополнительный год. На длительном промежутке времени это добавит существенный прирост к капиталу.

БАНКОВСКИЕ ВКЛАДЫ

Каждый рано или поздно сталкивается с рекламными объявлениями, которые кричат о том, что для получения прибыли можно выгодно поместить деньги в какой-либо сберегательный банк под проценты. Думаю, всем знакомо понятие банковский вклад. На практике это означает, что финансовая организация, получив от вас какую-либо сумму, по договорённости возвращает через определённый промежуток времени обозначенный доход сверх первоначального взноса. Этот доход называют процентами по вкладу.

Есть различные условия вкладов: с частичным снятием средств или без него, с капитализацией или без, с возможностью пролонгации (автоматическим продлением договора без вашего посещения банка) или без таковой и т. д. Какая же выгода у банка брать в долг деньги и возвращать проценты за их использование? Всё очень просто. Взятые средства банк отдаёт другим участникам рынка под более высокий процент (например, в кредит), кроме того он финансирует компании напрямую или покупая их облигации (об этом мы поговорим позднее), а очень активные банки средствами вкладчиков ещё и торгуют на бирже, спекулируя акциями и валютой.

Но вернёмся к нашим депозитам. На самом деле, открытие вклада в банке — это прекрасная мысль для начинающего инвестора. Но на что же обратить особое внимание при таком обилии вариантов на рынке? В первую очередь, это, конечно же, надёжность банка. Инвестиции подразумевают под собой возврат средств с процентами сверху, поэтому не нужно вкладывать деньги в финансовую организацию, репутация которой находится под сомнением.

В данное время большинство денежных средств на счетах банков застраховано в Агентстве по страхованию вкладов (АСВ). Грубо говоря, это организация, похожая на представителя по автострахованию только в финансовом секторе. Все банки, кто хочет иметь значок «Застраховано в АСВ», отчисляют в эту компанию определенную страховую сумму. И в случае нехватки у них средств для выплаты всех своих обязательств, Агентство возвращает каждому вкладчику сумму вложений, но не превышающих в данный момент 1 миллиона 400 тысяч рублей. В чем выгода банка? Он, имея эту страховку, пользуется популярностью у инвесторов, ведь они уверены, что застрахованную сумму им вернут в случае краха финансовой организации. В чем же выгода АСВ? Они, как и любой страховщик, постоянно получают деньги от банков, а наступит страховой случай или нет, ещё неизвестно. А значит вырученные средства остаются у них в прибыли. К тому же всегда можно продать долг какой-либо финансовой компании. В чем плюсы от страхования вкладов для инвесторов? В том, что имея на счету менее 1,4 миллиона, можно спать спокойно и не переживать за свои средства — их должны отдать несмотря ни на что. Но тут кроются кое-какие тонкости, которые нужно подчеркнуть. Во-первых, страхуется только сумма, указанная выше. Это значит, что, если у вас на счету, например, 2 миллиона, и банк признается банкротом, то вам вернут только застрахованную часть, а 600 тысяч просто сгорят. Причём это касается всех денег, находящихся в банке у одного человека. Допустим, у инвестора открыт вклад на сумму 1 миллион 300 тысяч рублей, и на текущем счёте лежат ещё 200 тысяч. В случае, если банк признает себя банкротом, инвестору вернут только 1 миллион 400 тысяч рублей, а 100 тысяч он теряет, даже несмотря на то, что средства были на разных счетах. Происходит это потому, что юридически, заключая с финансовой организацией договор на открытие любого, даже обычного расчётного счёта, на него происходит начисление процентов дохода, например, 1% или 0,01%. А значит, и общие средства вкладчика суммируются вместе. Как мы знаем, лишение банков лицензий на осуществление финансовой деятельности происходит постоянно, поэтому АСВ — это маленькая, но все же гарантия возврата своих инвестиций.

Что нужно делать, чтобы избежать возможных потерь? Тут есть два варианта. Первый заключается в том, чтобы не хранить в одном банке сумму, превышающую застрахованный порог. Даже открывая счета в разных филиалах одного банка, будут застрахованы только обозначенные 1,4 миллиона. Поэтому нужно разбивать общие инвестиции между различными финансовыми организациями, а не между отделениями одного банка. И второй вариант состоит в том, чтобы открывать вклады нескольким людям, например, вам и супруге или маме. Тогда на каждого из вас будет застрахована максимальная сумма.

Но вы должны помнить, что не все финансовые инструменты в банке защищены АСВ. Для этого достаточно перейти на сайт Агентства по страхованию вкладов и уточнить, какие продукты не являются таковыми: например, обезличенные металлические счета, паевые инвестиционные фонды и т. д. Кроме того, там же можно уточнить, относится ли банк к списку страхуемых в АСВ. Всю подробную информацию ищите в открытых источниках.

Казалось бы, страховка есть, чего же нам бояться? Но не всё так гладко, как хочется. Дело в том, что Агентство не является государственной организацией. И если представить абстрактную мысль, что разорился какой-нибудь большой банк, то денег АСВ может не хватить на всех вкладчиков. И значит, инвесторы смогут их вернуть только через суд, либо не получат вообще. «Не может такого быть!» — воскликнет внимательный читатель, но приведу пример из недавней истории.

«Промсвязьбанк» был одним из самых больших и надёжных коммерческих банков, наряду со «Сбербанк», «ВТБ», «Альфа-Банк». Начиная с 2017 года в компании возник кризис, который привёл её к техническому дефолту. Именно тогда по подсчётам у АСВ не хватило бы средств для оплаты вкладов всех инвесторов. Но на помощь пришёл Центробанк, который выкупил часть долга, сменил руководство в «Промсвязьбанке» и таким образом спас его. Банк после этого сменил название на «ПСБ», видимо, чтобы не напоминать своим новым вкладчикам о связи с той старой финансовой организацией. Но как бы то ни было, это один из многих звоночков для нас, как инвесторов, что банк и Агентство по страхованию вкладов — это хорошо, но все-таки нужна предосторожность. Кому мало примера одного банка, есть у меня и другие: «Петрокоммерц», «Югра» и т. д. Точную информацию по этим банкам и их проблемам можно найти в открытых источниках. Не буду занимать лишнее время для описания всех этих процессов.

Так почему же банки объявляют себя банкротами? Тут есть много причин. Некоторые банковские служащие агрессивно инвестируют в высокорисковые инструменты и прогорают, многие дают огромные суммы под какие-либо проекты, но те себя не окупают, либо вообще не сдаются в эксплуатацию, кто-то просто растрачивает или разворовывает средства на счетах и т. д. Поэтому, мы должны уяснить, что, обладая огромными плюсами (такими, как простота и понятность), у депозита в банке есть и минусы (маленькие процентные ставки и возможность потери средств).

На что же ещё стоит обратить внимание при открытии вклада. В-первую очередь, мы уже знаем, это репутация банка. Во-вторую — это, конечно же, процентная ставка, которую нам предлагают. Понятно, что чем она выше, тем наша прибыль больше. Но вспоминаем первый пункт. Нужно понимать, что стабильные и надёжные банки будут предлагать очень низкие процентные ставки. Они выигрывают своим именем. Достаточно посмотреть на предложения таких гигантов, как «Сбербанк» или «ВТБ», и мы убедимся, что процентные ставки у них одни из самых низких. Поэтому в вопросе выбора величины дохода вклада нужно найти золотую середину. Банк не должен быть очень маленьким или неизвестным с высокими ставками, но в то же время нам не нужно практически бесплатно отдавать свои средства огромным финансовым организациям. В целом, опираясь на опыт, вклад, который на 2 — 3% годовых выше, чем в больших банках, является хорошим вариантом. Если предлагаемый доход превышает данный показатель, я бы не стал инвестировать туда свои деньги. Значит, риск там очень высок.

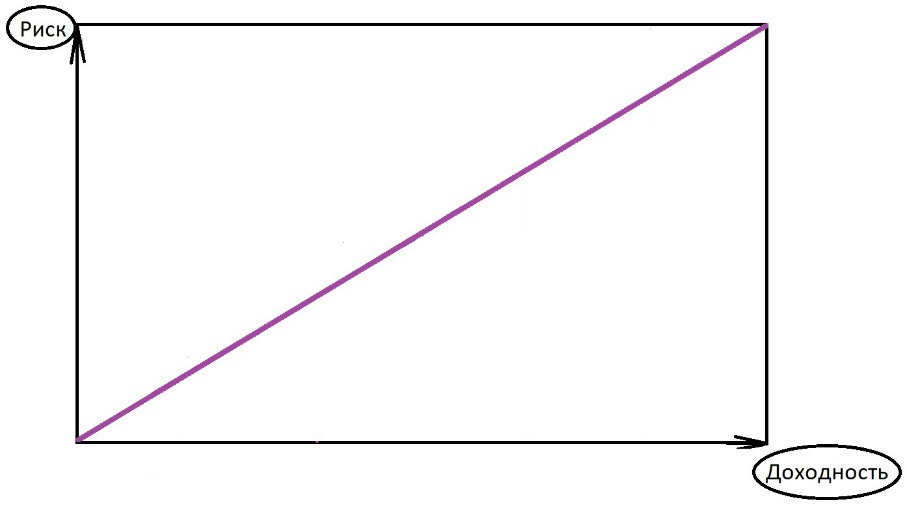

Есть такой коэффициент, как прямая риска, показывающий зависимость возможной потери инвестиций от вероятного дохода.

Этот показатель является прямо пропорциональным. Это означает, что при увеличении возможного дохода, риск также возрастает и может доходить до 100%, что означает вероятность утраты всей инвестиции. Конечно, таких убытков мы себе позволить не можем. А значит, нужно чётко определять границы возможной потери и не отходить от намеченного плана, даже, когда кажется, что инвестиция максимально безопасна. Надеюсь, к концу книги вы поймёте мысль, что абсолютно безопасных инструментов для вложения средств — нет.

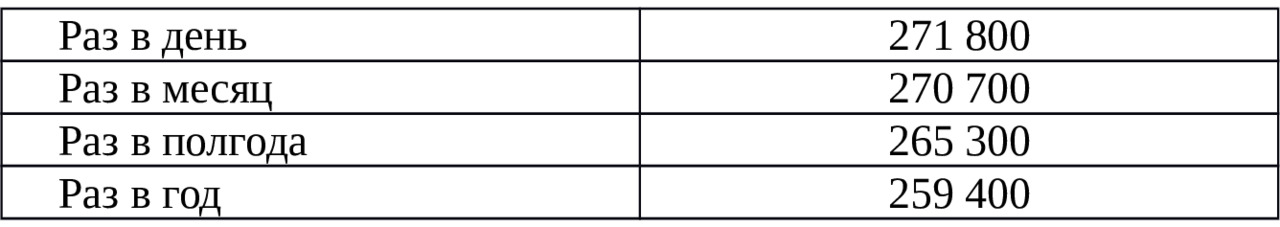

Третий пункт, на который я бы обратил внимание при выборе вклада — это наличие капитализации и её регулярность. Естественно, мы понимаем, что наличие данного условия играет основную роль в построении нашего будущего финансового капитала, она берёт на себя основную работу. Тут есть очень важный нюанс, относящийся к сроку начисления процентов. Чем он чаще, тем лучше для инвестора. Приведу пример: 100 тысяч рублей на срок 10 лет под 10% годовых будут иметь различные доходности при разных периодах капитализации:

Обратите внимание, если итоговая разница суммы между капитализацией раз в день/раз в месяц — небольшая, то между раз в день/раз в год — уже существенна. Мы получили этот выигрыш на одном маленьком условии, изменив частоту начисления процентов. Поэтому, при выборе срока их капитализации лучше всего брать вклад с более частым периодом.

В следующем пункте я бы отдал предпочтение вкладам с возможным частичным снятием средств без потери накопленных процентов. Это означает, что в любое или через какое-то оговорённое с банком время, мы можем вывести часть суммы со вклада, не потеряв при этом уже начисленные проценты. Кроме того, условия подразумевают, что банк оставит ту же процентную ставку, что и была на момент заключения договора. Это выгодно, когда мы временно разместили деньги в финансовую организацию, зная, что через какой-то период они нам могут понадобиться, например, на отпуск. Таким образом мы убиваем сразу двух зайцев: получаем прибыль по вкладу и направляем часть средств в нужное нам русло.

Ну и последнее. При выборе банковского вклада очень рекомендую обратить внимание на наличие филиалов этой организации возле места вашего жительства. Если до отделения будет два часа езды по пробкам, поверьте, уже через пару месяцев вам не захочется помещать туда свои сбережения. Кроме потери денег на проезд, вы теряете самый главный человеческий ресурс — это время, его уже, к сожалению, будет не вернуть.

НАКОПИТЕЛЬНЫЙ СЧЁТ

Теперь поговорим о других банковских инструментах. В настоящее время многие такие организации предлагают некоторые вариации старого, доброго депозита. Одним из них является накопительный счёт. В чем же его отличие от простого вклада? Банк, подписывая с вами договор по данному инструменту, выдаёт дебетовую или расчётную пластиковую карту. Обычно для такого счёта предусмотрена повышенная процентная ставка, чаще всего на 0,5 пункта, но иногда и больше. В обмен на это финансовая организация выставляет дополнительные условия. Например, необходимость покупок по карте больше какой-то определённой суммы. Если она потрачена, в конце месяца будет начислен положенный процент, если трат было меньше, то вы остаётесь без него или с пониженным доходом. В целом, это неплохой вариант, но тут есть свои тонкости. Как показывает практика, банк определяет максимальную сумму такого вклада меньше страховых 1 миллиона 400 тысяч рублей. Это добавляет некоторые трудности в нашу деятельность. Например, при инвестициях в 1 миллион рублей, мы будем вынуждены искать дополнительный вариант вложений для половины средств, если банк по накопительному счёту даёт повышенный процент только, допустим, на 500 тысяч. На самом деле, это не такая и лёгкая задача, когда у инвестора накоплена уже приличная сумма, тем более соблюдая баланс в высокой доходности и умеренном риске.

Второе неудобство заключается в том, что вам постоянно нужно пополнять свой счёт на истраченную сумму, ведь мы хотим инвестировать, а не просто проедать свои деньги. Если банк вынуждает тратить средств на 15 тысяч рублей по карте, то в конце этого месяца или в начале следующего помимо ежемесячных пополнений согласно вашего инвестиционного плана, вы должны добавлять эти самые 15 тысяч. Благодаря этому мы получаем возврат к нашему первоначальному капиталу, выданные банком проценты увеличивают вклад, а ежемесячная сумма пополнений приводит к начислению ещё больших процентов в конце периода. Опять же вспоминаем про три составляющие грамотных инвестиций: терпение, сила воли и сложный процент. Вот три фундамента, которые применяются даже здесь. Это позволит создать хороший капитал, не используя особых навыков. Только постоянное пополнение, возвращение потраченной суммы и капитализация процентов.

Кроме накопительного счёта сейчас банки предлагают вклады с повышенной процентной ставкой при обязательном условии страхования жизни и здоровья. Такой продукт называется «инвестиционное страхование жизни». Финансовая организация предоставляет более высокий процент за вложение ваших средств, но вы должны потрать этот доход, а то и часть своего вклада, на страховку. Это выгодно тем, кто планирует действительно использовать такие услуги в своей жизни, а сверху получить ещё и повышенную прибыль. Всем остальным инвесторам это не подходит, в связи с тем, что здесь теряется часть нашей прибыли ещё до момента её получения. Как избежать этого и по ошибке не открыть такой вклад? Все банковские документы необходимо тщательно проверять, внимательно прочитывать и вникать в суть всех тонкостей. Вообще нужно взять за правило так относиться к любым документам, которые вы подписываете. Обращать внимание нужно особенно на сноски и пометки мелким шрифтом. Обычно там прописывают все основные моменты, которые нам, как инвесторам, могут не подойти.

Обратите внимание на очень важный момент, на который не смотрят многие при посещении банка и получении различных продуктов, но этот пункт имеет большое значение. Я говорю про различные комиссии, сборы и скрытые платежи. Перечислю лишь некоторые из них: комиссии за перевод, за снятие средств, за досрочное погашение, за выпуск карты, разовые платежи и т. д. Это лишь часть данных, на которые стоит обратить внимание, когда вы подписываете бумаги в банке. Почему это так важно? Представим ситуацию, когда каждый раз при пополнении счёта, вы используете банкомат и платите комиссию. Это приведёт к потере части прибыли, а значит снизится общая доходность по инвестициям. Или оплачивая возможную ежемесячную плату, например, за использование брокерского счёта (о котором мы поговорим позднее), в конце года вы удивитесь, насколько снизится из-за этого прибыль. Поэтому наша цель — это максимальное снижение издержек и комиссий. Но это невозможно без тщательного анализа банковских документов. Нужно осознанно подходить ко всему, не надеясь на чужое мнение, особенно, мнение банковских менеджеров по продажам. К сожалению, их работа заключается не в том, чтобы предложить инструмент, приносящий реальный доход, а в том, чтобы сделать выручку для банка, продав невыгодный вам, но прибыльный для организации продукт. Именно поэтому они так навязчиво предлагают различные финансовые уловки, хотя вы в них не нуждаетесь.

Подведём итог, кому же подойдет накопительный счёт и банковский вклад в целом? В первую очередь, это основа для всех инвесторов и отличное решение для новичков. Он является простым инструментом вложений денег, но за это мы платим низкой прибылью. Ранее я писал мысль, что у каждого человека должна быть в наличии минимум полугодовая сумма трат, которую можно накопить, используя этот финансовый продукт. Особенно я рекомендую вклады с частичным снятием средств без потери процентов, которые позволят получить из вложенных денег максимум пользы.

ОБЕЗЛИЧЕННЫЕ МЕТАЛЛИЧЕСКИЕ СЧЕТА

В этой главе хотелось бы затронуть самый известный драгоценный металл — золото. Люди с давних времён пользовались им в качестве расплатной монеты. В современном мире, конечно, было бы неудобно носить с собой слитки или его кусочки для покупок в магазине. Поэтому бумажные деньги быстро пришли на смену и легко прижились у нас. Но до сих пор считается, что золото является самым надёжным металлом. Недаром экономики целых стран опираются на показатели золотого резерва. Мы привыкли думать, что та страна богаче, у которой самый большой его запас. Сейчас, конечно, в масштабах государства этот металл не имеет такой силы, как было совсем недавно, когда печатались бумажные деньги, основываясь только на количестве золота в хранилищах.

С точки зрения инвестиций, как подтверждает практика, цена на этот актив повышается во время различных кризисов, войн, эпидемий и т. д. Почему так происходит? Люди уверены, что золото никогда не исчезнет и не потеряет свою ценность. На этом основании во время экономических бурь, когда национальные валюты государств начинает штормить, инвесторы перекладывают свои активы в этот драгоценный металл, таким образом, стараясь не только сохранить свои средства, но и приумножить их. Если посмотреть на график золота, то действительно, постоянное увеличение его цены налицо. Возможно, это связано с нестабильной обстановкой в мире, возможно, со спекулятивной составляющей, но как бы то ни было, котировки, в основном, растут.

Но прошу обратить внимание, что золото, как и любой товар подвержен коррекции цены, т. е. её падению. А это значит, что на любом промежутке времени цена может и опускаться, при чём на достаточно долгий срок. Считается, что это происходит, когда в мире все более или менее спокойно, и нет огромных потрясений. Но, конечно, не всегда дело только в этом.

Так на графике видно, что с конца 2012 и до 2016 года была очень сильная коррекция, цена опустилась на 35%. Можно только догадываться, сколько инвесторов потеряли свои средства в этот период на идее непрерывного роста золота. Да, сейчас заметно постоянное повышение котировок, но никто не может гарантировать, что так будет и дальше.

Кстати, к разговору про принадлежность золота к простым товарам спекуляции. Многие считают, что этот драгоценный металл никогда не потеряет свою ценность. Но хотелось бы напомнить историю Голландии 17 века. В то время в стране была целая истерическая лихорадка по луковицам тюльпанов. За них можно было купить даже дома. Люди готовы были на всё, чтобы приобрести очередной цветок. Тюльпаномания достигла сумасшествия. Известно чем это кончилось. Когда их стало так много, что предложение превысило спрос, луковицы упали в цене до минимума, разорив их владельцев. Многие лишились целых состояний, кто-то закончил жизнь самоубийством, не пережив этой потери. Это было безумие.

Не хочу предсказывать то же самое относительно золота, но, как инвестор, вы должны просчитывать все риски, не надеясь, что есть абсолютно безопасный финансовый инструмент. В подсознании у вас всегда должна быть мысль, что любой товар, в том числе и этот металл, имеет спекулятивную составляющую. Это означает, что ценой на него можно управлять, и она не всегда будет адекватна.

Но в целом, в настоящее время золото подходит в качестве инструмента, если не приумножения капитала, то для его сохранения. И, конечно, если есть спрос, есть и предложение. Что мы, как инвесторы, можем найти для себя? Первое, это покупка драгоценных металлов в слитках. Сразу в голове всплывают герои фильмов, которые открывают своё хранилище, а там целые стеллажи золота. Это выглядит эффектно, но для нас, как людей, вкладывающих свои деньги, это не очень удачная мысль. Во-первых, основная проблема при покупке именно физического металла — это плата налога в размере 20% при покупке и 13% при продаже. Есть тонкости с возможным обходом данных трат, но это не меняет всю картину. Нужно понимать, что грамотный инвестор отличается от новичка тем, что он просчитывает всю прибыль до момента входа в сделку. Этот налог съедает приличную долю дохода, более того, если цена на золото упадёт, мы останемся ещё и в минусе. Во-вторых, есть вариант покупки не такого чистого, как бы нам хотелось, или поддельного материала. К сожалению, проверить это может только специалист, но его услуги оплачиваются отдельно (а это уже лишние расходы по инвестициям). В-третьих, присутствует сложность реализации слитков на рынке. Если говорить про продажу другим инвесторам или в банк, то трудно найти покупателя по приемлемой для нас цене, есть вариант опять остаться в убытке. Ну и наконец, спорный, но все-таки реальный минус — это место хранения слитков. Можно держать золото дома, но таким образом появляется риск его кражи. Если снимать ячейку в банке, то необходимы дополнительные средства для её оплаты, а значит опять снижается прибыль из-за лишних трат.

Но огромный плюс от владения этим драгоценным металлом заключается в том, что это материальный товар, который при самых страшных катаклизмах, войнах и революциях будет, скорее всего, в огромной цене. Но эти случаи происходят очень редко, поэтому на мой взгляд, минусов от хранения физических слитков драгоценных металлов больше, чем плюсов.

Давайте посмотрим, какие же есть альтернативные способы инвестирования в золото? Сейчас все большую популярность приобретают так называемые обезличенные металлические счета (ОМС). Если объяснить просто, то это тот же вклад в банке, но на счёте лежит не национальная валюта, а электронный вес драгоценных металлов. Т. е. при открытии ОМС и покупки, например, золота, на руки, в физическом смысле слова, его никто не даёт. Оно находится в банковском хранилище, но юридически принадлежит вам. Какие от этого плюсы? Первое и очень важное преимущество — отсутствуют те самые 20% налога на приобретение драгоценных металлов. Второй плюс — можно приобрести четыре различных товара: золото, серебро, платина и палладий. Далее, решается вопрос с хранением и транспортировкой. И один из важных для некоторых инвесторов аспектов — это простота открытия ОМС и покупки металлов. Многие банки предлагают это сделать онлайн, не выходя из дома. «Побежали открывать ОМС!» — кричит внимательный читатель, уже надевая левый ботинок. Но остановитесь, не всё так просто. Наряду с плюсами этих инвестиций есть и большие минусы, которые в некоторых случаях перевешивают положительные стороны. Первый и очень важный момент — ваши деньги не защищены АСВ. В случае банкротства банка, никто средства не вернёт. Второй нюанс заключается в том, что цену на металлы устанавливает сам банк, и это не отрегулировано ни в каких законодательных документах. Представим картину: вы купили золото, и оно на следующий день подорожало в 10 раз. Вы делаете заявку на продажу, уже потираете руки и предвкушаете покупку нового дома, как вдруг выясняется, что ваша финансовая организация продаёт металл по старым ценам, соответственно получая прибыль с этого сама. К сожалению, здесь вы ничего не сможете сделать. И будете вынуждены или закрыть позицию, или отменить сделку. Это для меня самый главный минус, который перекрывает все плюсы. Следующее неудобство заключается в большом спреде в цене металлов. Грубо говоря, спред — это разница между ценой покупки и ценой продажи одного и того же товара в одно и то же время. Это подразумевает то, что при приобретении, например, серебра, нам будет невыгодно сразу его реализовать, потому что цена продажи будет намного ниже цены покупки. Значит, необходимо ждать, когда она вырастет до адекватных значений, а будет это или нет — никто не знает. И напоследок, многие банки при открытии обезличенных металлических счетов не берут никакие комиссии, но, однако, при закрытии самого счета или сделки по продаже товаров, просят заплатить издержки, которые опять же съедают часть нашей прибыли. На вашем месте я бы очень осторожно отнёсся к таким финансовым инструментам, проконсультировался в банке, где вы хотите его открыть и взвесил ещё раз все «за» и «против».

Как ещё мы можем приобрести золото для инвестиций? В рамках данной книги мы не будем рассматривать такое понятие, как фьючерс (например, на то же золото), который представляет из себя договор на покупку или продажу товара по заранее оговорённой цене. Это является достаточно сложным инструментом, поэтому не стоит тратить на него время, пока вы не разобрались с основами. Кроме того, существуют спекулятивные (основанные на продаже и покупке на коротком промежутке времени) инструменты по золоту, но их тоже не стоит рассматривать. Всё это приведёт к тому, что постепенно деньги на счёте будут таять, так как без особенной подготовки тут не обойтись. Это к вопросу про самообразование.

Но есть один способ инвестирования в этот драгоценный металл, который подойдёт всем без исключения. О нём мы поговорим в главе про биржевые паевые инвестиционные фонды. Если говорить кратко, то можно купить индексный фонд на золото, который берёт за это минимальную комиссию за управление. Это позволит иметь в своем портфеле актив, ориентирующийся на котировки этого металла, растущий в цене, обладающий хорошей ликвидностью, не имеющий дополнительных больших комиссий. Как мы видим, БПИФ на золото собирает в себе все плюсы от других вариантов инвестиций в этот металл и исключает большинство минусов.

Подведём итог. Инвестирование в золото имеет право на жизнь, но нужно рассчитать все риски, связанные с этим, понимать неудобства и непредсказуемость. Да, пока на длинном промежутке времени оно росло в цене, но никто не знает, будет ли это продолжаться дальше, а значит, инвестировать максимально возможную сумму не стоит, нужно подходить к этому вопросу обдуманно и спокойно.

ИНВЕСТИРОВАНИЕ И ТРЕЙДИНГ

Вот мы подошли к ещё одному огромному пласту знаний, который пригодится не только начинающему инвестору, но и тому, кто имеет кое-какой опыт в данной сфере. Хотелось бы поговорить об инвестировании в ценные бумаги, затронуть основные понятия, такие как акции и облигации, кроме того обсудить огромную разницу между инвестированием и трейдингом.

Совсем давно покупать какие-либо ценные бумаги могли только специально обученные люди — брокеры. Именно они задавали цену на различные товары, начиная от нефти и заканчивая какой-нибудь кукурузой. В современном мире всё это кануло в лета. Теперь любой человек может купить «кусочек» компании или занять ей в долг совершенно без проблем. Но справедливости ради нужно сказать, что это можно сделать, лишь отправив заявку всё тому же брокеру. В чем же разница между прошлым и настоящим? Тогда это была относительно небольшая группа людей, которые имели доступ к бирже. Соответственно, только они могли покупать и продавать. Сейчас, благодаря развитию интернета, достаточно иметь выход в сеть, открыть брокерский счёт и можно приступать к торговле. Это может сделать совершенно любой инвестор.

Само понятие «брокерский счёт» очень близко связано с понятием «текущий счёт» в банке. Разница заключена лишь в том, что используя деньги, находящиеся у брокера, можно торговать инвестиционными активами. Для общего понимания давайте объясню спекулятивные термины, которые могут вам встретиться. Покупка чего бы то ни было (акций, облигаций, фьючерсов и т. д.) — это называется позиция «лонг», её ещё называют «длинная». Продажа — это «шорт» или «короткая». Ещё трейдеры говорят бычьи настроения (значит, покупка) или медвежьи (это, соответственно, продажа). Для запоминания представьте, как будто бык поднимает что-то на своих рогах (позиция вверх — «лонг»), а медведь лапой прижимает к земле (позиция вниз — «шорт»). Изменения в цене после спекуляции измеряются или в пунктах, или в процентах. Нам, как инвесторам, больше пригодится понимание процентов. Понятие спред было обговорено в разделе про золото — это разница между ценой покупки и продажи одного и того же актива в данный момент времени.

В самом понимании торговли ценными бумагами есть два противоположных лагеря. Одних называют инвесторами, других трейдерами или спекулянтами. В чем принципиальная разница между ними? Инвесторы — это люди, чаще всего покупающие в лонг и держащие актив долгий период времени (от месяца и больше). В свою очередь, трейдеры стараются поймать всё движения цены: и вниз, и вверх, кроме того период их сделок намного меньше. Есть даже понятие скальпинг, когда спекулянт находится в самой сделке несколько секунд, ловя лишь несколько пунктов, но делая огромное количество сделок в день. Конечно, это очень выматывает, ведь вы должны постоянно находиться перед монитором, чтобы поймать движение цены и получить хорошую прибыль. Соответственно, через какое-то время внимание притупляется, и трейдер начинает делать ошибки, которые приводят к потерям капитала. Я не хочу сказать, что трейдинг не имеет права на жизнь, но для нас, как инвесторов, он не подходит в корне. Постоянная спекуляция — это полноценная работа, которая выматывает, что приводит к ошибкам и неточностям.

Совсем другое дело у инвесторов. Мы тратим очень много времени до захода в сделку, проверяя всё, высчитывая и анализируя. Но, если приходим к выводу, что это удачное вложение денег, то спокойно покупаем актив, забываем его и только реинвестируем полученную прибыль. Отсутствие огромного количества сделок в день освобождает свободное время, и появляется возможность заниматься тем, что нравится. Да, возможно, у нас не получится заработать 1000% годовых, как это могут сделать трейдеры на коротком периоде, но мы точно получим свой доход, когда наши коллеги всё потеряют. А по статистике на длительном промежутке времени с ними это случится в 90% случаев. Только 1% из спекулянтов остаётся в прибыли. Думаю, вы понимаете, что попасть в число счастливчиков проблематично, тогда зачем экспериментировать со своими трудно заработанными деньгами? Не проще ли вложить их в более надёжные инструменты и получать стабильный доход, пусть не такой большой, но зато постоянный?

Поймите меня правильно. Я никого не заставляю и не агитирую. Рынку тоже нужны чьи-то разорившиеся деньги. Если вы чувствуете в себе призвание быть трейдером — это прекрасно! Пожалуйста, пробуйте, может это, действительно ваше. Но всем остальным, кто не чувствует в себе нераскрытого спекулянта, я бы порекомендовал становиться инвесторами. Главное, что даёт такой принцип вложения средств — это относительное спокойствие и свободное время. Мы купили и забыли. Вспомнили лишь когда пришло время собирать доход. Это основная разница между инвесторами и трейдерами.

БРОКЕРСКИЙ И ИНДИВИДУАЛЬНЫЙ ИНВЕСТИЦИОННЫЙ СЧЕТА

В прошлой главе мы с вами уже затронули понятие «брокерский счёт». Ещё раз хотелось бы напомнить: это счёт, используя который, вы можете отдавать распоряжения брокеру на торговые и неторговые операции. Брокер в данном случае является посредником между вашими желаниями и исполнением их на бирже. Под торговыми операциями подразумеваются все заказы, которые поступают от нашего имени на покупку или продажу активов. В свою очередь неторговые операции заключаются во вводе и выводе средств на счета и с них, в переводах между ними и в отдаче других распоряжений. Что нам нужно для открытия брокерского счёта? Лишь найти удобного для нас брокера и прийти к нему с паспортом. Всё очень просто.

В настоящее время большинство торговых операций проводятся через интернет. Быстро и легко это можно сделать при условии, что актив обладает хорошей ликвидностью. Что понимают под этим словом? Простыми словами, это возможность за короткий промежуток времени продать товар по рыночной цене. Скажем, доллар США обладает высокой ликвидностью, а, например, нигерийская нарва — нет. Рыночная цена означает, что благодаря различным условиям на бирже установилась стоимость, считающаяся адекватной в данный момент времени. Но мы должны помнить, что нынешняя котировка не всегда бывает разумной. Актив при любой цене может быть как и недооценён, так и переоценён. Поэтому для инвестирования в какой-либо инструмент необходим тщательный анализ. Кроме того, на рынке часто встречается понятие «волатильность», которое означает сроки изменения стоимости. Когда говорят, что волатильность большая, употребляют выражение «рынок лихорадит». Это указывает на то, что цена резко скачет и меняет свои значения за короткий промежуток времени. В такой период лучше воздерживаться от торговли.

Для привлечения дополнительных денег в экономику нашей страны был создан индивидуальный инвестиционный счёт (ИИС), который отличается от обычного брокерского счёта наличием льгот, обеспеченных государством. В чём они заключаются? После открытия ИИС у вас будет возможность выбора одного из двух видов налоговых вычетов: типа А или типа Б. Первый заключается в возможности вернуть НДФЛ (налог на доход физических лиц) за прошедший год, а второй — полностью уйти от налогов на доход по инвестициям.

Вычет типа А является самым интересным для начинающего инвестора. Он позволяет вернуть 13% от вложенных средств на счёт, но не более, чем с 400 тысяч рублей в год. У вас на вполне законных основаниях есть возможность получить от государства дополнительно до 52 тысяч рублей (400 000*13%).

Например, в декабре 2018 года вы пополнили ИИС на вышеуказанную сумму. И уже в январе 2019 есть возможность через Федеральную налоговую службу вернуть положенные проценты и реинвестировать их снова. А это значит, что по истечению двух месяцев ваших активов будет не на начальную сумму, а сложенную с этими добавленными средствами. Таким образом вы получаете ещё большую прибыль, инвестируя весь капитал.

Но к сожалению, такие «вкусняшки» не могут быть без определённых ограничений. Первое, на что нужно обратить внимание, что возврат налога могут получить лишь трудоустроенные официально и получающие «белую» зарплату, с которой работодатель выплачивает средства в ФНС. А это означает, что вычет типа А не подходит для самозанятых, пенсионеров или тех, кто работает неофициально. Кроме того, налоговый сбор по вашей зарплате при оформлении справки 2 НДФЛ должен быть больше суммы, которую вы можете получить в качестве льготной по ИИС. Например, для возврата 52 тысячи рублей, ваш официальный доход должен составлять не менее 400 тысяч в год, что соответствует ежемесячной зарплате примерно в 34 тысячи. Второе: индивидуальный инвестиционный счёт должен быть открыт на срок не менее трёх лет. Это означает, что с него нельзя вывести средства ранее указанного периода, такое возможно лишь закрыв его. Более того, если вы оформили налоговый вычет со своих вложений и закрыли счёт раньше, чем прошёл трехгодичный промежуток времени, то вы обязаны вернуть государству полученные средства. Третий минус заключается в том, что возврат доступен только с инвестиций меньше 400 тысяч за один год. В связи с этим пополнять ИИС сразу, например, на миллион нет смысла, вычет будет произведён только с указанной суммы. Нужно отметить, что возврат рассчитывается исходя из пополнений с 1 января по 31 декабря. Это означает, что, если положить средства на ИИС в текущем году, то налоговый вычет доступен всего-навсего за этот период вне зависимости от того, будут ли находиться деньги на счету больший срок или нет. Ну и последний, не очень серьёзный, но всё-таки недостаток: индивидуальный инвестиционный счёт не может быть пополнен более, чем на 1 миллион рублей в год. Вот мой совет: когда у вас появится такая сумма для инвестирования, лучше пополнить этот счёт на 400 тысяч, а оставшиеся 600 — на обычный брокерский. Это позволит в крайней необходимости спокойно снять вторую часть, не закрывая ИИС.

Как видите, некоторые минусы являются существенными, но льготы, которые можно получить, дают преимущество на длительном промежутке времени. Сгладить углы позволит наличие обычного брокерского счёта, на котором можно вести постоянную торговую деятельность, а индивидуальный инвестиционный счёт использовать лишь для получения дополнительной прибыли в виде вычета.

Стоит повторить важную вещь: расчёт суммы вычета происходит учитывая вложения за весь календарный год. Например, если вы пополнили счёт в январе на 50 тысяч, в июне на 100, а в декабре ещё на 50, то льгота после 31 декабря будет распространяться на все 200 тысяч.

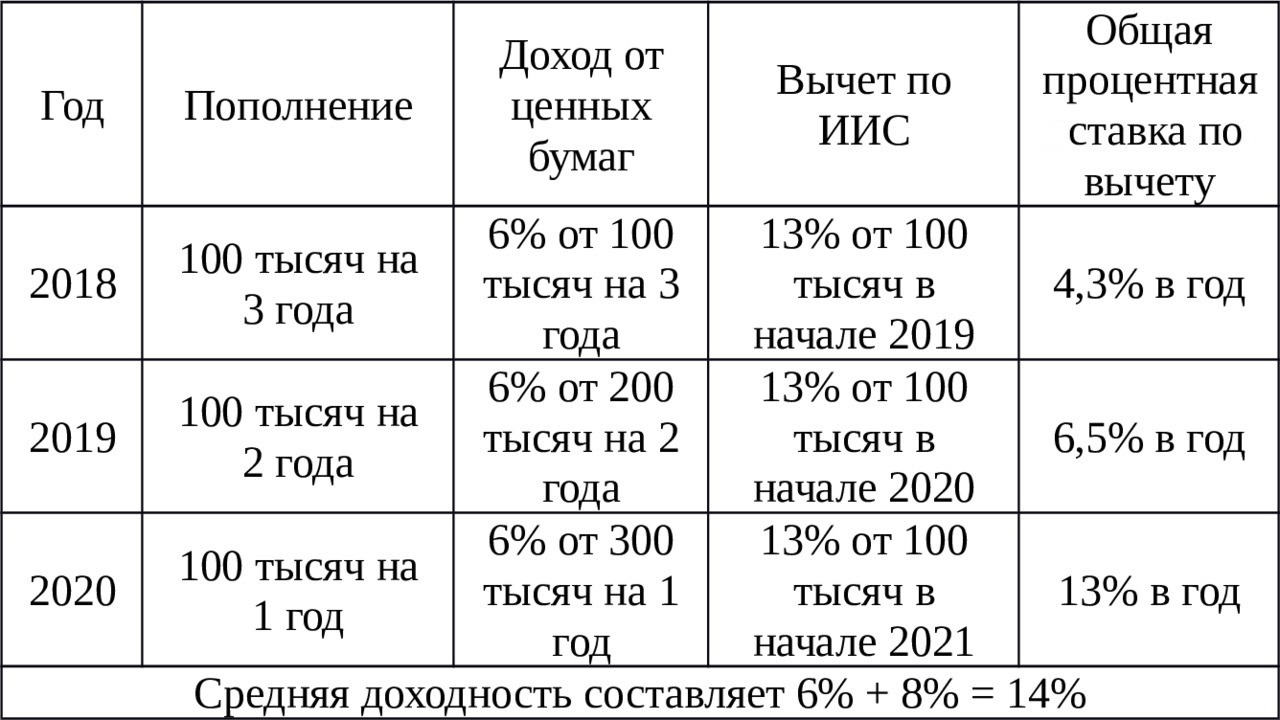

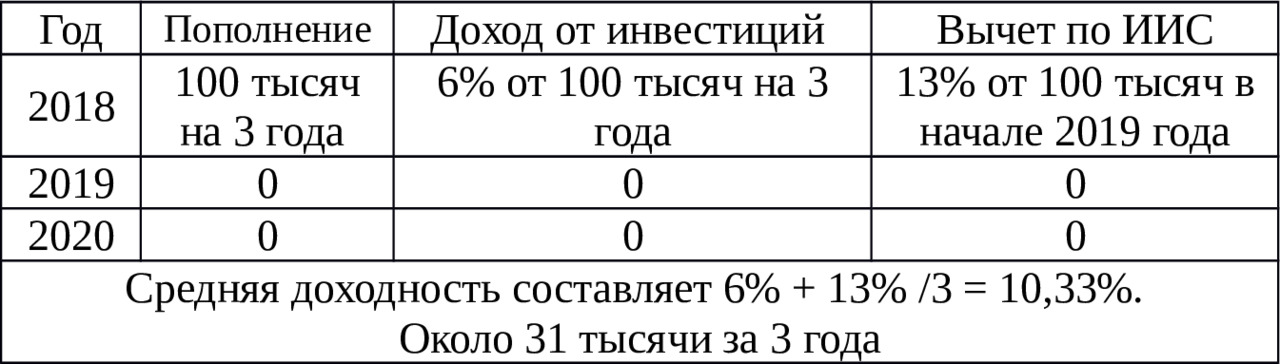

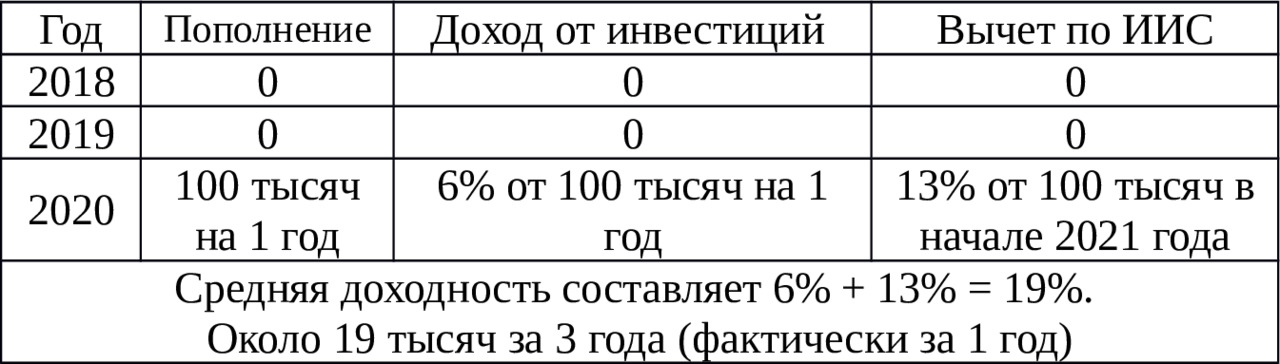

Теперь давайте немного посчитаем, сколько же на самом деле принесёт нам ИИС за 3 года при инвестировании ежегодно одной и той же суммы и получении налогового вычета. Для отправных данных возьмём ежегодное пополнение на 100 тысяч рублей и покупку ценных бумаг с доходностью 6% годовых. Нужно пояснить, что общую процентную ставку в последней графе мы рассчитываем исходя из количества лет, на которые пополнен счёт. Так при вычете 13% в первый год, эту сумму необходимо разделить на 3 (что даёт примерно 13%/3=4,3%), потому что срок вложений для ИИС в нашем примере составляет три года. По той же схеме рассчитываем сумму процентной ставки для второго пополнения, но уже делим на 2 оставшихся года (13%/2=6,5%). И лишь на третий год мы получаем полноценный вычет в размере 13%. Исходя из этих данных благодаря налоговому вычету мы увеличиваем нашу доходность на (4,3+6,5+13) /3=7,93% годовых. Для упрощения расчётов округлим до 8%.

В данном примере про ценные бумаги с доходностью 6% и вычетом по ИИС общая ежегодная прибыль составляет 14% в течение трёх лет. Неплохо, неправда ли? Сомневаюсь, что в настоящее время можно найти менее рискованные варианты инвестирования с более высоким доходом.

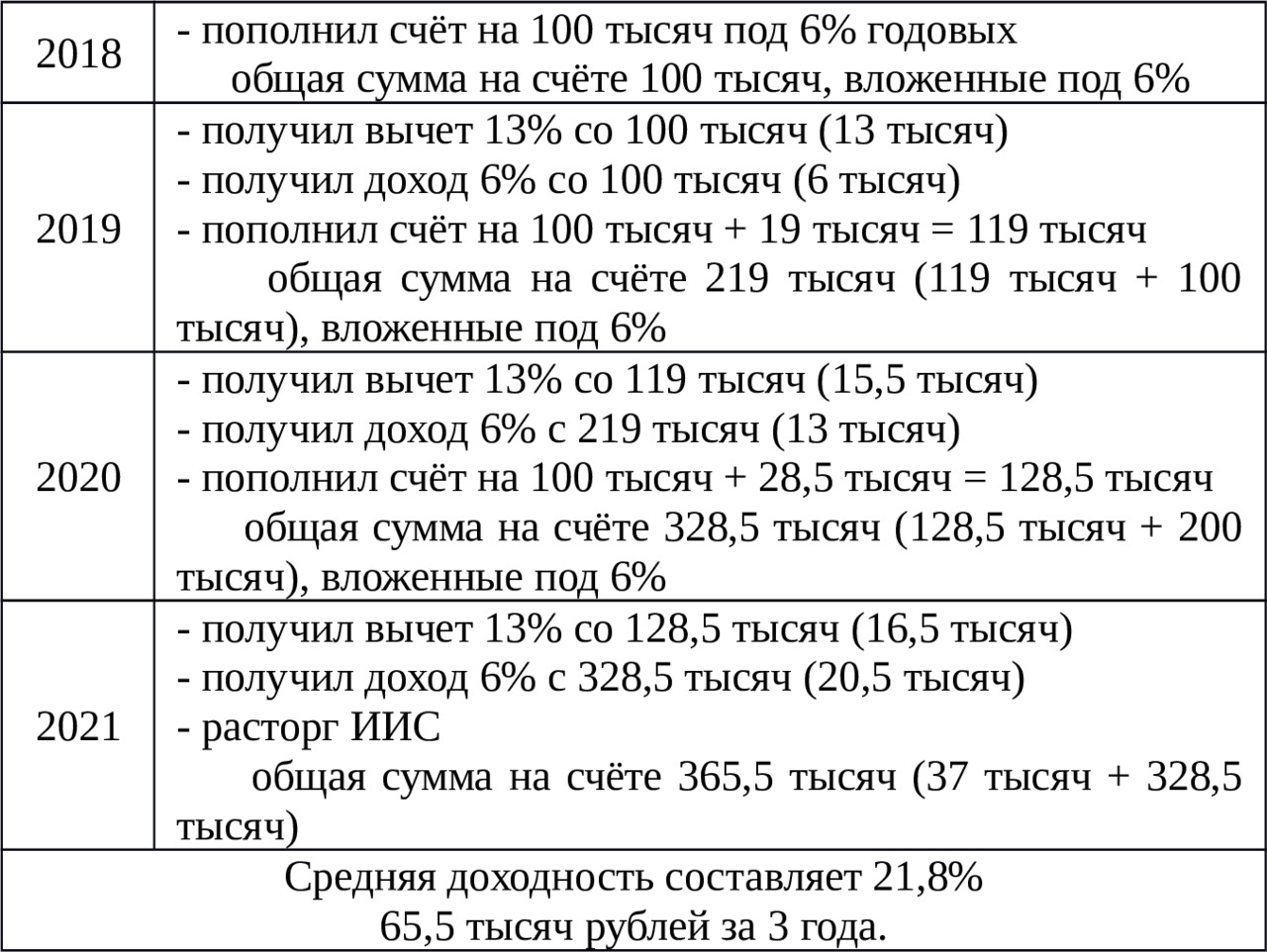

Вы, наверное, будете удивлены, но есть способ ещё увеличить доходность, не меняя наших исходных финансовых данных. Думаете, нет такого варианта? Предлагаю рассмотреть следующую таблицу.