Бесплатный фрагмент - Лонч препарата на фармрынке как стартап

Дорогие читатели!

В моей десятой книге я делюсь своим опытом создания системного подхода к выводу нового препарата на рынок. За свою карьеру топ-менеджера фармкомпаний я имел честь принять участие в 24 лончах новых препаратов и 21 запуске новых лекарственных форм существующих брендов. С 2017 года, когда я начал заниматься консалтингом, мне удалось поработать с 13-ю разными брендами производителей на различных стадиях их «запуска» на рынок: до, во время и после лонча. Большинство лончей я могу оценить как довольно успешные, некоторые же были абсолютно провальными и так и остались воспоминаниями на бумаге.

Хочу отметить, что к каждому лончу компании относились серьёзно, маркетинг и «поля» работали креативно и самоотверженно, по случаю запуска отдельных продуктов проводились красочные перформансы и праздники.

Внимательно проанализировав и удачные «запуски», и менее удачные я пришёл к следующему выводу: и в случаях с положительным исходом, и в случаях с неудачами нам всегда не хватало одного — лонч не представлял из себя систему действий. Скорее всего, наши позитивные результаты могли бы быть более значительными, а отрицательные не должны были бы появиться вовсе.

Да, мы совершали определённые действия, но они носили несистемный характер из-за отсутствия конкретного плана и последовательности шагов, нужных инструментов анализа, понимания истинных конкурентов, слабо дифференцированных ролей участников и ответа на ключевой вопрос лонча: «А нужен ли наш препарат этому рынку?».

Позднее, получив опыт работы со стартапами, я освоил тогда многие полезные инструменты и подходы для «запуска» продуктов, пригодные и на фармрынке, позволяющие с помощью относительно небольшого количества простых и понятных методик делать лончи более успешными.

Вот этими знаниями и опытом я хочу поделиться с читателями! В книге я не останавливаюсь на такой деятельности, как поиск и разработка новых препаратов — будем считать, что профессионально подготовленные для этого люди уже сделали свою работу, и теперь предстоит решить, выводить препарат на рынок или нет.

PS: да, и ставший уже традиционным небольшой совет. Так как бесплатные фрагменты, публикуемые в свободном доступе электронных книжных магазинов, представляют из себя просто начальные страницы книги, обращайте, пожалуйста, внимание на оглавление. Из предложенного материала практически невозможно понять, стОит или нет читать книгу дальше — всё же речь идёт не о художественной литературе

Что такое «Лонч»?

«Лонч» как термин пришёл к нам из английского языка. Если посмотреть перевод слова «launch» в любом англо-русском словаре, то первым и самым распространённым значением будет «запуск».

Соответственно, в маркетинге «лонч продукта» (product launch) — запуск нового продукта на рынок. Или вывод на рынок нового товара, сопровождающийся интенсивным маркетинговым продвижением.

Для чего вообще компании занимаются лончами продуктов? В идеале для того, чтобы выводимый на рынок продукт стал блокбастером (ещё один английский термин). Термин далеко не мирный и означает в переводе «сверхмощная бомба», (от block (квартал) + buster (разрушитель), но давно уже перекочевавший в гражданский оборот с обозначением крайне популярного и доходного произведения (фильма или книги).

Блокбастер на фармрынке — брендированное лекарственное средство, продажи которого составляют более 1 млрд. долл. ежегодно в течение 15 лет. Конечно, далеко не все продукты становятся блокбастерами, многие вообще никогда и близко не приближаются по обороту к заветной цифре. Тем не менее, количество лончей в год и в мире, и у нас в стране достаточно велико. Вот, например, данные за 2018 год: [1]

В 2019 году на российском фармрынке было представлено порядка 57-и лекарственных препаратов с новыми уникальными МНН. На мировом рынке новинок было также много: 48 уникальных МНН увидели свет после утверждения FDA. [2]

По данным McKinsey & Co продукты, которые были запущены с 2017 года на мировых рынках, и чьи лончи выглядят успешными, представлены в списке ниже по тексту [3]:

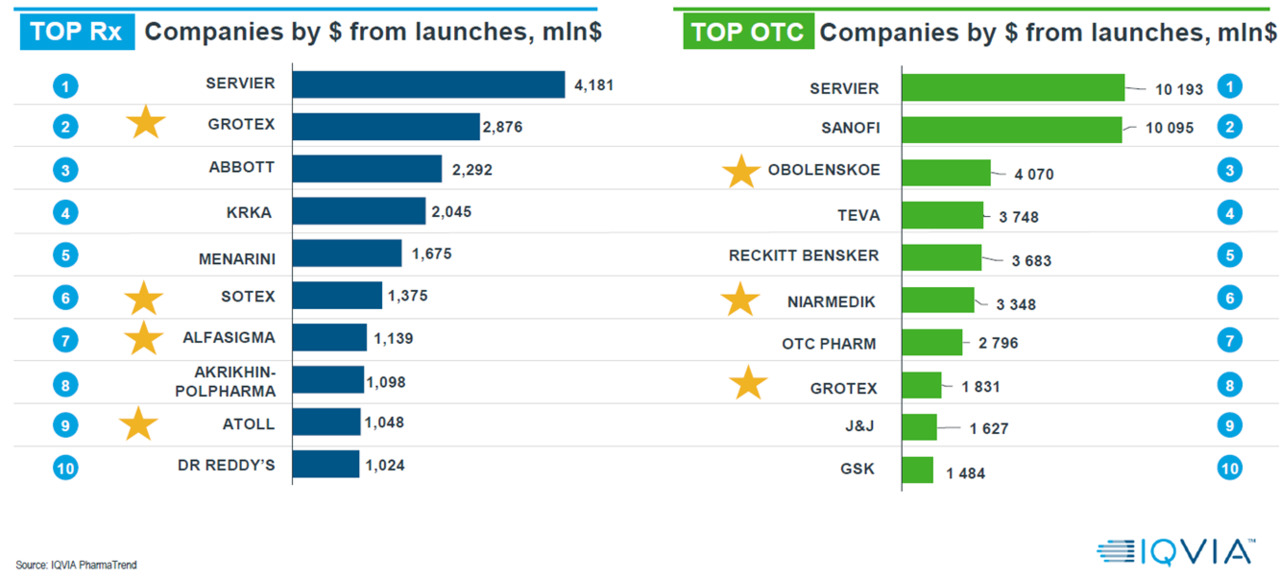

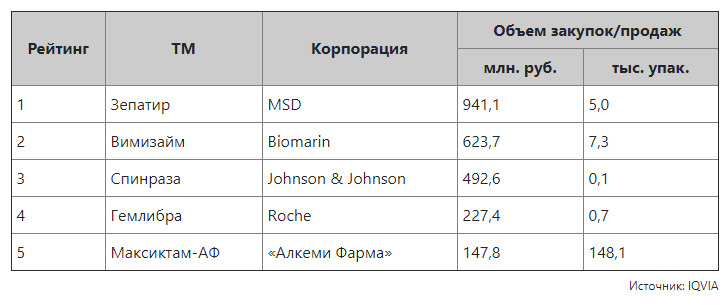

А что в России? Компании — лидеры в период с 2017 по сентябрь 2019 по данным IQVIA выглядят так:

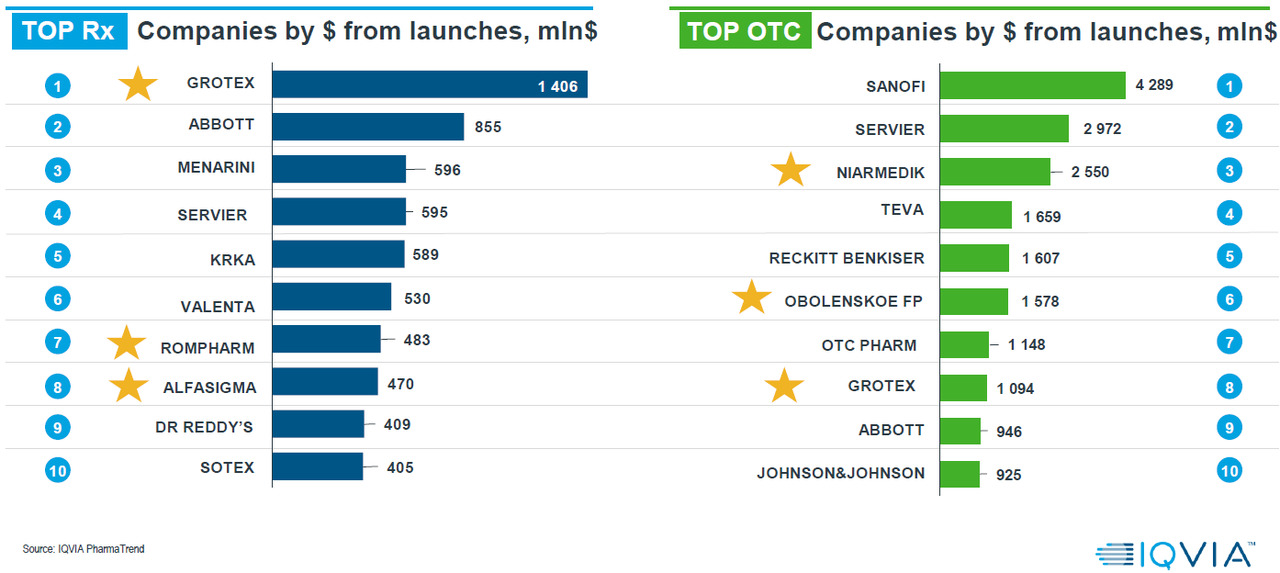

Компании с самой высокой скоростью лонча за первые 12 месяцев в период с 2017 по сентябрь 2019 в России расположились в рейтинге так:

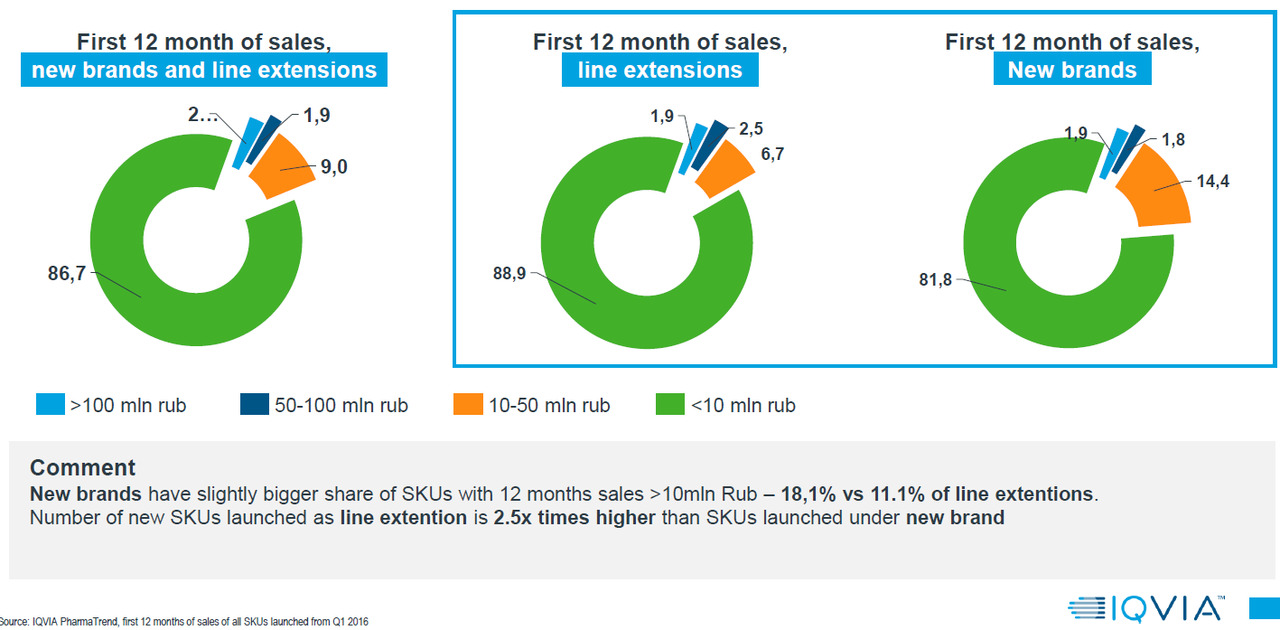

Однако ни о каких блокбастерах речь не идёт — 20% лончей дают более 10 млн рублей продаж в первые 12 месяцев:

В доковидный 2019 год ТОП-5 лончей на Российском рынке по стоимости 2019 выглядели следующим образом:

Несмотря на пандемию, и в 2020, и в 2021 годах на рынок нашей страны были выведены новые препараты, чьи лончи можно считать успешными. В марте 2021 года аналитическая компания IQVIA опубликовала результаты анализа 10 новых онкологических препаратов в РФ. Согласно полученным данным, лонч препарата Кабинетик® стал лучшим в 2020 году среди всех ЛС, предназначенных для лечения рака почки, и лончем №2 среди всех онкологических препаратов на территории РФ [4]. А 21 октября этого года препарат Арепливир®, разработанный и производимый ГК «Промомед», был удостоен звания «Лучший лонч рецептурного препарата в розничном сегменте в 2021 году» на основании данных базы данных ФармаТренд (розничный аудит продаж ЛС из аптек).

Показателем долгосрочных перспектив продаж продукта могут быть темпы прироста краткосрочных продаж.

По данным IMS Health, если в течение 12 месяцев с момента лонча продажи препарата составили 200–250 млн. долл., это свидетельствует о хороших долгосрочных перспективах, о его способности стать блокбастером, если 30–40 млн. долл., то, как минимум, потребуется много дополнительной работы.

Медленный запуск может стать исключением, одно из таких исключений: препарат Entresto — первое в своём классе средство от сердечной недостаточности, разработанного Novartis. Сначала к нему были скептически настроены страховые компании, и кардиологи неохотно выписывали рецепт на этот препарат.

Несмотря на то, что фармкомпания ожидала получить в первый год продаж новинки несколько миллиардов долларов, Entresto принёс только 170 миллионов долларов за 2016 год в свой первый год на рынке. Но к 2019 году продажи выросли до 1,73 миллиарда долларов, и это было на 70% больше, чем в 2018. [5]

Лончу лекарственного средства предшествует многолетняя подготовка, начиная с исследования тенденций рынка, потребностей пациентов и врачей, поиска перспективных направлений для роста, разработки новых действующих веществ, проведения исследований и заканчивая созданием маркетинговой стратегии продвижения препарата на фармацевтическом рынке.

Привели ли эти труды к заслуженному успеху или нет, станет известно уже через несколько месяцев после лонча. Но отчего зависит траектория кривой продаж препарата в этот период и что можно ожидать в будущем?

Согласно информации, опубликованной в докладе «Achieving Launch Excellence» аналитической компании IMS Health, условно фармацевтический рынок можно разделить на 2 основные составляющие — статическую и динамическую [6].

Статическая — включает долю продаж препаратов пациентам, придерживающимся ранее избранной схемы лечения.

Динамическая часть рынка представлена пациентами, которые:

— заменяют терапию одними препаратами на лечение другими

— дополняют существующую схему лечения

— впервые получают медикаментозное лечение при недавно диагностированном заболевании.

Динамический рынок очень важен для нового лекарственного средства, поскольку представляет основной источник как для увеличения продаж, так и для успешного маркетинга в будущем. Именно эта часть рынка определяет, каким будет жизненный цикл препарата.

Новый препарат, который только вышел на рынок, вначале реализуется только на динамическом рынке, поскольку база пациентов, которые принимали бы его ранее, еще не наработана.

В первый день продаж 100% назначений нового лекарственного средства происходит на динамическом рынке. А в первые 6 мес около 60% общего количества назначений приходится на динамический рынок.

Продукт, для которого пенетрация в один или несколько сегментов динамического рынка представляет трудности, рискует не достигнуть ожидаемого уровня продаж в будущем. Таким образом, одной из важнейших составляющих успешного лонча препарата является понимание особенностей динамического рынка. При этом надо учесть, что доля динамического рынка в общем объёме остаётся относительно стабильной. Лонч нового препарата не обязательно приведёт к увеличению этого рынка. Таким образом, новые продукты будут конкурировать за увеличение своего удельного веса на существующем динамическом рынке.

Например, динамический рынок лекарственных средств для терапии 17 хронических заболеваний в США, несмотря на некоторые колебания, не претерпел изменений в период с июля 2007 г. по январь 2010 г. За этот период несколько продуктов вышло на рынок, но размер динамического рынка остался на прежнем уровне.

Такая относительная стабильность динамического рынка обусловлена в первую очередь тем, что замена схемы лечения врачом происходит по причинам, отличным от появления нового препарата как такового. Однако не следует думать, что выведение на рынок лекарственного средства не может изменить объем динамического рынка, но и особо рассчитывать на это не стоит.

Объем динамического рынка может увеличиваться вследствие выведения на рынок нового препарата в том случае, если это способствует улучшению диагностики заболевания или увеличению количества охваченных пациентов.

В качестве примера такого увеличения объема динамического рынка можно привести лонч препарата Champix™/Chantix™ (варениклин), который был выведен на рынок в июне 2006 г. Количество назначений на динамическом рынке в І полугодии 2006 г. оценивалось на уровне 250 тыс., этот же показатель во второй половине этого года составил 800 тыс.

Кроме того, динамический рынок может увеличиться в том случае, если новый препарат предлагает дополнительные преимущества для пациентов при добавлении его к существующей схеме лечения. Это может оказать большое влияние на рынок, если на нем нет аналогов новому препарату. В качестве примера можно привести лонч Abilify®/Абилифай (арипипразол), который был первым препаратом, показанным в качестве дополнительной терапии при депрессивном расстройстве. Это привело к росту динамического рынка с 280 тыс. до 300 тыс. назначений в месяц.

Однако, если в какой-либо рыночной нише присутствуют определенные виды дополнительной терапии, велика вероятность того, что лонч нового препарата этой группы не окажет существенного влияния на долю динамического рынка. Так, например, выведение на рынок Januvia™ (ситаглиптин, препарата для лечения сахарного диабета II типа), несмотря на активную промоционную поддержку и то, что лекарственное средство было первым в своём классе, не привело к увеличению объема динамического рынка. Зато препарат аккумулировал его львиную долю.

Еще одной причиной увеличения удельного веса динамического рынка в общем объёме продаж определенной группы лекарственных средств может быть повышение частоты замены одной терапии на другую. Это происходит в основном при выведении на рынок генерической версии препарата. При этом на короткий отрезок времени доля динамического рынка увеличивается, а затем возвращается к исходным показателям.

Рост динамического рынка за счёт любого из приведённых выше способов представляет большой потенциал для нового препарата. Однако это остаётся трудновыполнимой задачей для фармацевтических компаний. В большинстве случаев новый препарат конкурирует в первую очередь за долю динамического рынка, а его увеличение является приятным бонусом.

В дополнение к относительной стабильности на протяжении длительного периода доля динамического рынка чрезвычайно мала. Так, его размер для рынков лекарственных средств для лечения хронических заболеваний в среднем оценивается на уровне 10% в натуральном выражении.

Из этих 10% около 60% составляют препараты, назначаемые пациентам, впервые получающим лечение, 30% — замена терапии, 10% — лекарственное средство, назначенное дополнительно. Именно эти характеристики динамического рынка оказывают огромное влияние на траекторию продаж нового лекарственного средства. Так, например, если продукт не сможет получить долю в сегменте впервые назначенной терапии, то может потерять до 60% потенциального рынка.

Тем не менее, это не означает, что при лонче нового препарата обязательно следует обеспечить широкую пенетрацию в этот сегмент. Может быть достаточно, чтобы продажи продукта были значительными в других сегментах.

В качестве примера можно привести препарат Victoza® (лираглутид), который был выведен на рынок в 2010 г. и, не являясь первой линией терапии, сумел аккумулировать внушительную долю в сегментах замены схемы лечения и дополнительной терапии. Таким образом, низкий охват какого-либо сегмента рынка хотя и уменьшает перспективы к значительному росту в будущем, однако не исключает возможности того, что препарат хорошо зарекомендует себя в продажах.

Пациент «со стажем» — драйвер траектории продаж препарата. Так, в ходе анализа фармацевтического рынка США, проведённого IMS Health, было установлено, что в среднем по 25% назначений нового препарата приходится на пациентов, которые ранее не получали соответствующего лечения, и тех, кому была назначена дополнительная терапия. Львиная доля назначений при этом приходится на сегмент замены ранее избранной терапии на новую. Это свидетельствует о большем влиянии на траекторию продаж нового препарата пациентов, уже получающих медикаментозную терапию, чем тех, кому ее назначают впервые.

Кроме того, следует отметить, что размер динамического рынка и пенетрация продукта в его сегменты варьирует в зависимости от страны и группы препаратов. Таким образом, перед выведением на рынок нового препарата необходимо изучать специфику конкретного рынка [6].

Приведу данные классического исследования IMS Health, выполненном на 1 388 лончах фармацевтических продуктов, проведённых с 2006 по 2009 года в 8 странах.

Краткие выводы из исследования IMS Health выглядят следующим образом:

1. Лонч — это фаза жизни препарата, которая длится от года до 3-х лет.

2. Самым критичным для успешности лонча является «6-месячное окно».

3. Только 20% лончей улучшают ситуацию с 6-го по 18-й месяц.

4. Число отличных лончей составило 0,6% от их общего числа.

5. Для проведения лонча обязательно нужен так называемый «динамический рынок», который должен составлять не менее 10%. Для лонча в рамках этого рынка нужен приток новых пациентов, нужны те, кто перейдёт на лончевый продукт и те, кому к терапии можно добавить новый продукт.

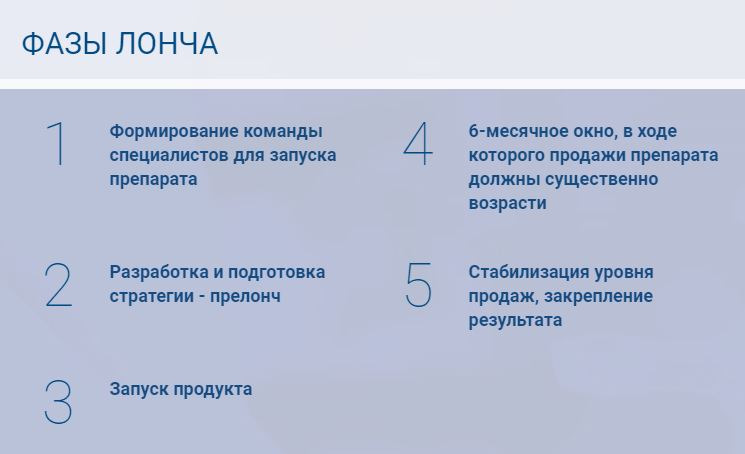

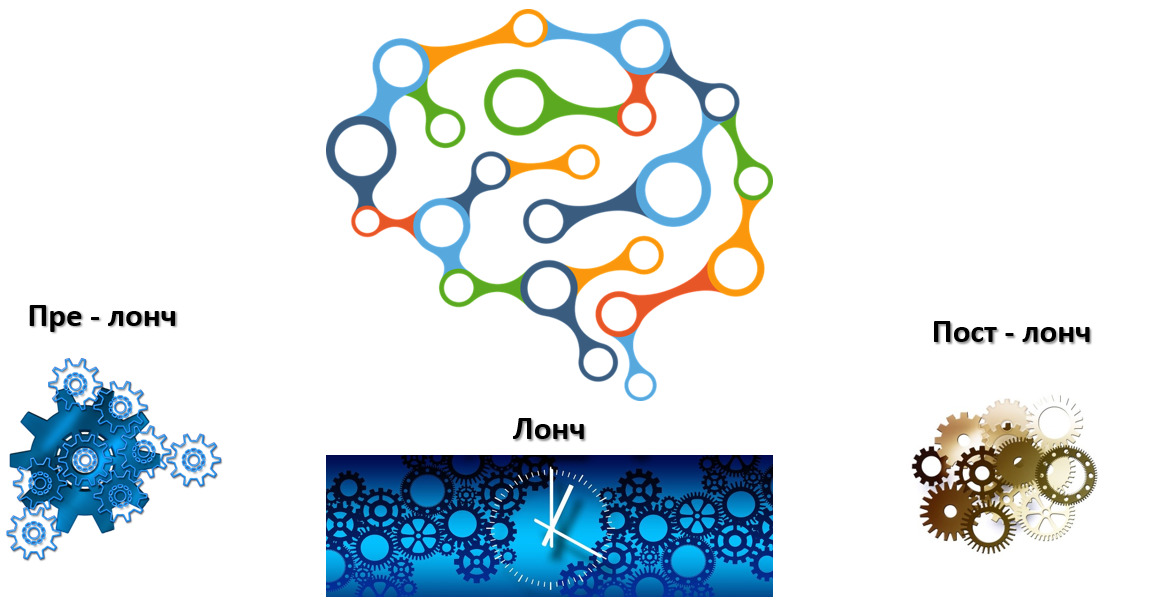

Фазы лонча

Существуют различные классификации этапов или фаз лонча. Наиболее простая и понятная классификация выглядит так [7]:

Для старта кампании по лончу должна быть сформирована команда специалистов (о команде мы поговорим позднее), пройдена стадия пре-лонча, в течение которой разрабатывается и подготавливается стратегия. Затем предстоит запуск самого продукта и оценка результатов в течение первого полугодия. На выходе — стабилизация уровня продаж и закрепление результата. Но это только в том случае, если лонч признан удачным.

В принципе, при запуске нового продукта можно ориентироваться на принятые на рынке признаки «удачности» лонча. Выглядят они так:

— Достижение поддержки продукта со стороны регуляторов, плательщиков, ключевых лидеров мнения, прескрайберов, пациентов и других заинтересованных сторон с фокусом на возможно более раннее создание правильного ценностного предложения.

— Достижение одобрения продукта на этапе регистрации с оптимальным позиционированием и упаковкой для правильно выбранного сегмента пациентов.

— Обеспечение доступа на рынок (market access) с правильными условиями на уровне национальных и региональных игроков.

— Достижение адаптации продукта к оптимальному сегменту пациентов с фокусированием на работе с прескрайберами и поставщиками для достижения наиболее раннего и сильного позиционирования в «динамичном рынке» (новые, переходящие, добавленные к стандартному лечению).

— Обеспечение приверженности и лояльности к продукту среди пациентов как постоянных покупателей.

По моему личному опыту подавляющее большинство ошибок (процентов под 90) при запуске нового продукта на рынок совершаются в первую и вторую фазу лонча. Этим процесс лонча очень напоминает переговорный процесс, для которого подготовка играет первостепенную роль — можно не очень владеть техниками переговоров, но разработать отличный сценарий и тщательно его придерживаться, что и обеспечит результат.

Фатальные ошибки случаются при отсутствии на первых фазах аргументированного ответа на следующие вопросы: «зачем и кому?», «как?» и «кто?». Все дальнейшие усилия по спасению ситуации будут просто тратой ресурсов и времени, если компания на этапе подготовки так и не смогла определиться с тем, зачем она выводит на рынок новый продукт, для кого, как она это будет делать пошагово, и кто в компании будет отвечать за организацию и реализацию процесса.

Знаю лончи, длившиеся лет по 5, измотавшие не только самих участников процесса, но и рынок бесплодными попытками выровнять ситуацию и перестать жить в парадигме чемодана без ручки, который и нести нельзя, и выбросить жалко. Вся проблема этих «долгостроев» была изначально зарыта в безобразном проектировании и неудачном фундаменте, что превращало полученный результат в постоянное оправдание перед штаб-квартирами, сжигании новых финансовых и людских ресурсов (по принципу «клиент точно выйдет из комы, если мы ему пятки смажем йодом») и самоутешительными мантрами о том, что вот теперь всё пойдёт так, как планировалось. Оно и шло так, как планировалось, то есть — никак.

В этом плане стартаперы, нашедшие чужие инвестиции или вложившие в проект свои собственные деньги, выглядят куда более подготовленными и мудрыми. Поэтому обязательно постараемся воспользоваться их подходами к запуску новых продуктов.

Какие вопросы надо задать себе до того, как мы решимся начать лонч?

До того, как компания решится на начало вывода на рынок нового препарата или продукта для расширения представленной линейки, нужно собрать группу внутренних экспертов и ответить на ряд вопросов:

— Какая цель нашего лонча?

— Что мы хотим получить в результате лонча?

— На какой рынок мы идём и с каким продуктом?

— Нужен ли кому-то тот продукт, который мы собираемся вывести на рынок, кроме нас?

— Есть ли на рынке возможности для нашего продукта?

Без ответа на вышеозначенные вопросы лонч обречён на катастрофу. При этом нужно помнить, что ответы должны даваться не по принципу эйфории — «ах, какой классный препарат нам попал в руки, ему уж точно уготована судьба блокбастера!», а только после тщательной проработки всех этапов запуска с помощью использования адекватных инструментов маркетинга.

Вспоминаю историю одного провального лонча, состоявшегося (вернее — толком не состоявшегося!) лет десять назад.

В руки компании попал продукт, предложенный одним из деловых партнёров, для лечения очень серьёзной дерматологической патологии. При этом препарат был отечественного изобретения, но все клинические исследования, подтвердившие уникальность и эффективность продукта, проводились за рубежом и были предоставлены компании.

То есть, в распоряжении производителя оказался не только сам продукт, производимый к тому времени в России, но и материалы клинических исследований, доказательства эффективности и множество различных публикаций. Кроме того, в стране тоже были проведены постмаркетинговые исследования в нескольких крупных профильных центрах, что тоже должно было явно помочь в результативности лонча такого продукта.

То, что я указал, было из области плюсов. Из области минусов было то, что даже начальных признаков системного подхода к лончу не просматривалось. Ни одного шага и элемента из тех, которые мною будут описаны в этой книге.

В результате компания столкнулась со следующими проблемами: отсутствие навыков работы с целевой аудиторией специалистов по применению данного продукта; нетагетированная база этой целевой аудитории; полное непонимание того, кто должен быть лидером мнения в продвижении данного продукта и как готовить KOL регионального и локального уровня; как работать против конкурентов, давно присутствующих в этом терапевтическом классе; как направить на продвижение в «поля» и без того загруженный другим портфелем отдел продаж…

На фоне того, что не было персонально ответственного лица за лонч и не применялись инструменты проектного менеджмента, лонч быстро завяз и через какое-то время просто превратился в вялотекущее присутствие на рынке. Не уверен, но, кажется, что с постепенным выводом из ассортимента.

Давайте представим себе, что у нас не просто запуск нового препарата, а вывод на рынок нашего собственного стартапа. Какие этапы у себя в голове (а потом и на бумаге) нам нужно обязательно пройти?

1. Появление идеи. Безусловно, если у нас нет идеи, то у нас не появится продукт. Стартапер должен придумать, какой продукт должен появиться на рынке, и для решения какой проблемы данный продукт будет пригоден.

2. Валидация идеи. Идея не должна быть «завиральной», в ней должен быть какой-то смысл. В любом случае, выпускать очередного лауреата Шнобелевской премии за свои собственный или заёмные деньги стартапер не станет — накладно. Именно поэтому жизнь и судьба продукта на рынке должны быть предсказуемыми и понятными.

3. Выдвижение гипотез. Стартапер не только проанализирует рынок как таковой (что уже есть на рынке, какие конкуренты есть и т. д.), но и обязательно проверит гипотезы, среди которых будут такие: «а нужен ли рынку наш продукт?», «кто будет пользоваться нашим продуктом?» и «какие проблемы потребителей решает наш продукт?»

4. Проверка гипотез. Владелец стартапа сделает это не только сидя в кабинете, но и в «полях» во время интервью с будущими потребителями и людьми, которые разбираются в проблематике.

5. Создание плана. Вот уж точно таблица P&L будет самой последней из последних заполненных. Любой стартапер постарается сначала подробно описать все шаги по выпуску на рынок своего продукта, учтя при этом как можно большее количество разных подводных камней. И только после этого начнёт планировать бюджет.

6. Поиск денег. Деньги будут или свои, или заёмные, поэтому отношение к ним будет максимально рачительным.

7. Реализация плана. План будет воплощаться в жизнь пошагово и строго в соответствии с подготовленным сценарием.

Есть ещё одна рабочая схема этапов стартапа, которую придумали Лорен Басс и Морган Браун. Выглядит она несколько иначе, но суть от этого не меняется.

1. Подтверждение существования проблемы и того, что предлагаемое решение ей соответствует. Проще говоря — нужен ли продукт рынку, какую проблему потенциального потребителя он решает.

2. Разработка продукта с минимальным функционалом, позволяющим решать проблему. Для фармбизнеса это — «пилотный проект», позволяющий начинать проверку правильности выбранной стратегии на ограниченной территории с тратой ограниченных ресурсов. К сожалению, этим очень часто пренебрегают многие компании, начинающие лонч одновременно во всех регионах присутствия.

3. Подтверждение, что у продукта есть рынок сбыта:

3.1. Подтверждение Ценностного Предложения (ЦП).

3.2. Оптимизация воронки привлечения пользователей.

3.3. Подтверждение канала продаж.

4. Масштабирование. Если в ходе «пилота» подтверждается правильность выбора стратегии, «пилот» масштабируется на другие территории. Но не на всю страну сразу. Вся страна будет участвовать в стартапе тогда, когда наступит этап зрелости стартапа с переходом к регулярному бизнесу.

5. Стадия зрелости — переход от стартапа к бизнесу.

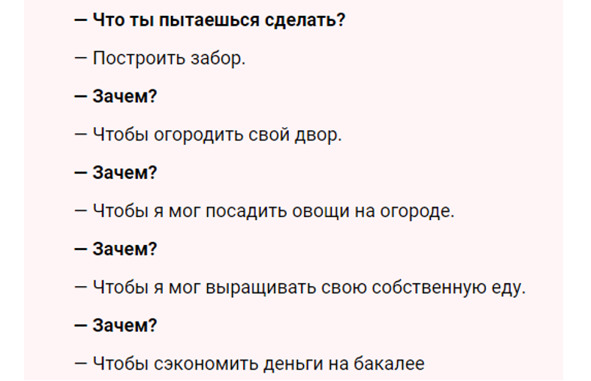

Часто действия маркетологов компаний-производителей (обычно именно они больше всего заняты лончем) в рамках навязанного штаб-квартирой или собственниками запуска нового продукта напоминают мне схему, приведённую на одном из форумов стартаперов:

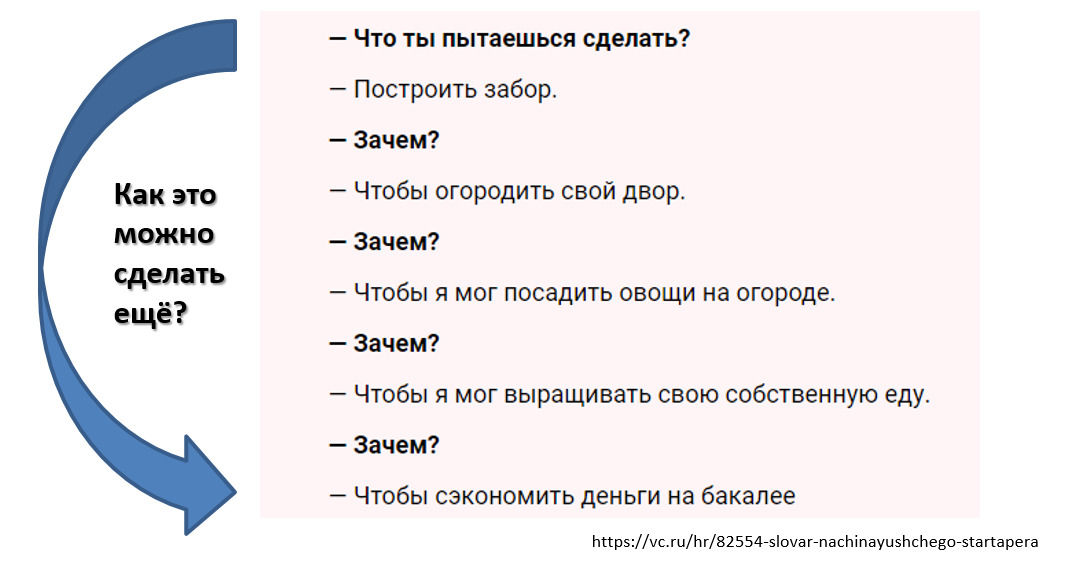

Интересная ситуация. Но стартаперы понимают, что такое развитие событий является тупиком, поэтому меняют картину так:

После чего отбрасывают предварительный сценарий и начинают поиски в другом направлении. Так как они понимают, что не только строительством забора можно сэкономить деньги на бакалее.

Часто ли маркетологи меняют свои планы так радикально? Не думаю, что вообще не меняют, но явно реже, чем стартаперы. И происходит это в силу отсутствия алгоритмов и системы запуска продукта на рынке, точного понимания конкурентной среды, целевой аудитории и её нужд и наличия стереотипов поведения в случае когда-то удавшихся лончей.

Вспоминаю историю с лончем одного дженерикового безрецептурного препарата, к которому применили методику, когда-то успешно сработавшую по отношению к другому препарату компании — просто сняли неплохой ТВ-ролик и запустили рекламу в эфир. Но не учли, что речь идёт о другом сегменте рынка, на котором есть всего несколько конкурентов, один из которых — лидер с огромной маркетинговой долей на рынке и внутри собственного портфеля, для которого эта доля и этот продукт и есть, по сути, весь бизнес. Получили в ответ на ролик классическую «защиту лидера рынка» (об этом — ниже), преодолеть которую так толком и не смогли. Лонч захлебнулся, выдохся и пару лет спустя снялся с рынка.

А ведь можно было подождать с быстрым выходом на всю страну (ТВ-реклама — это точно не о «пилотном проекте») и более тщательно подойти к этапу подготовки лонча.

Причины, по которым закрываются проекты стартапов

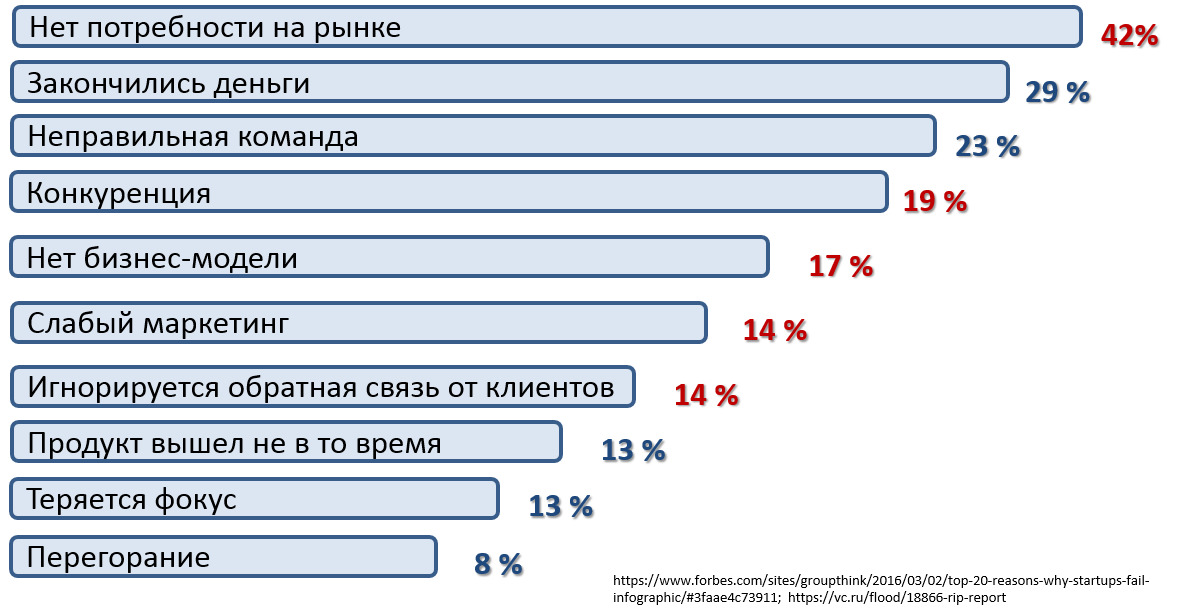

В 2016 году Forbes опубликовал данные одного интересного исследования, посвящённого 20-и основным причинам того, почему проваливаются стартапы.

Попробуем эти данные применить к провалам лончей на фармацевтическом рынке.

Самая частая причина провала — нет потребности на рынке. Чтобы избежать подобной неудачи, достаточно было просто узнать, нужен ли продукт рынку. Как? Об этом обязательно поговорим чуть позже.

Вторая причина, на мой взгляд, по значимости — «конкуренция», несмотря на то, что «закончились деньги» и «неправильная команда» занимают в иерархии более высокие места. Мне кажется, что именно эти две причины служат отличным оправданием перед самими собой, может быть, и перед инвесторами.

Сюда же можно отнести причину под названием «слабый маркетинг», «продукт вышел не в то время» и остальные довольно слабые «отмазки». Денег всегда не хватает, на маркетологов и команду можно свалить все неудачи, ну а если это не сработает, гордо заявить, что продукт вышел не в то время!

А далее — «нет бизнес модели» и «игнорируется обратная связь от клиентов».

Мы с вами постараемся создать такой алгоритм, который поможет избежать подобные провалы.

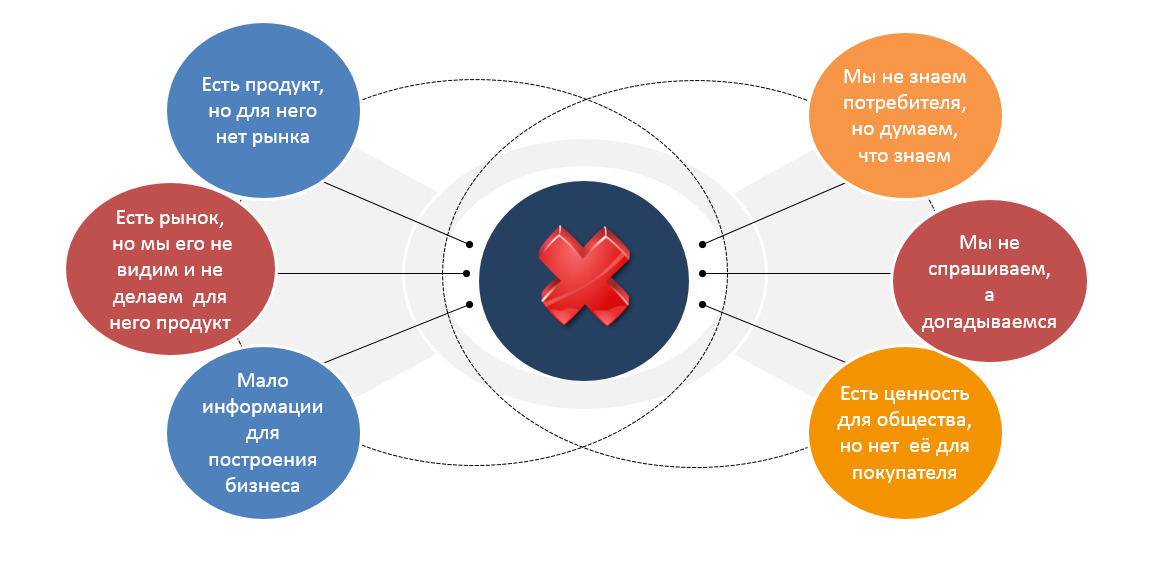

Маркетологи тоже допускают ошибки

Конечно, и маркетологи могут в процессе лонча допустить ошибки. Примерно такие, как на рисунке:

Есть отличный продукт, но для него нет рынка. Надо формировать рынок под этот продукт, а это уже совсем иная история.

Вспоминаю историю с одним препаратом йода для профилактики йододефицита, для которого на момент лонча практически не существовало рынка. Точнее так: рынок был, но он был «неосязаем» для проведения на нём лонча. Компания потратила огромные ресурсы на то, чтобы сформировать этот рынок, сделать его понятным, ознакомить с проблемой не только медицинское сообщество, но и конечных потребителей. Как результат — полностью удавшийся и оправдавший себя лонч.

Есть рынок, но маркетологи его не видят и не делают для него продукт. Тут нужна работа не только маркетологов компании, но и сотрудников, отвечающих за развитие бизнеса, занимающихся поиском новых продуктов и новых возможностей на рынке.

Знаю не понаслышке историю одного противоопухолевого препарата, продвижение которого по основному показанию застопорилось из-за изменения конкурентной среды. Компания вспомнила о нескольких «нишевых» показаниях, проанализировала их и выбрала одно, по которому рискнула провести ре-лонч своего продукта с последующим отличным результатом.

Мало информации для построения бизнеса. История с одним витаминным продуктом -БАД, лонч которого так спешно запускали, что не удосужились до конца проверить стабильность лекарственной формы. Так как в продукте было много натуральных компонентов, при малейшем отклонении от температурного режима хранения лекарственная форма становилась нестабильной. Продукт сняли с рынка в разгар лонча.

Маркетологи не знают потребителей, но думают, что знают. Очень частая история о том, что всему офису и штаб-квартире нравится продукт, всем «полевым» игрокам нравится продукт (как же здорово прийти к врачу с каким-то новым сообщением, а не с надоевшими после 20-го визита препаратами!). Правда, никто не спросил целевую аудиторию, что она будет делать с этим продуктом и нравится ли он ей.

Маркетологи не спрашивают, а догадываются. Из офиса, конечно, понятнее и виднее, какую проблему врача решает новый продукт, и есть ли у врача такая проблема.

Продукт имеет ценность для общества, но нет ценности для конкретного покупателя. Препарат может действительно лечить серьёзное заболевание, но лечить будут конкретные специалисты, у которых уже есть в арсенале похожие препараты с большей ценностью именно для них.

С чего начать лонч

Начинать лонч необходимо с создания алгоритма или системы. Для начала весь процесс надо разделить на 3 части.

1.Пре-лонч: очень тщательная подготовка к лончу

2. Лонч: сам процесс вывода нового продукта на рынок

3.Пост-лонч: продукт необходимо будет сопровождать и обязательно получать от клиентов обратную связь о том, что устраивает в продукте, что нет; решает ли он проблему специалистов и насколько; что можно улучшить в продукте или вовсе поменять и т. д.

В каждой части процесса будут использоваться свои инструменты, которые мы и разберём в этой книге.

Пре-лонч: большая подготовительная работа + формирование команды.

— Постановка цели лонча по SMARTER

— Матрица Ансоффа

— Интервью с потребителями по методике HADI

— Цифровой SWOT — анализ

— Анализ конкурентных сил по Портеру

— Анализ привлекательности рынка и конкурентоспособности товара (матрица General Electric или матрица McKinsey)

— Разработка противоконкурентной стратегии/тактики

— Матрица Остервальдера-Пинье

— Установка промежуточных и финальных KPIs

Лонч: дорожная карта лонча (проектный менеджмент), выбор «пилотной территории», обучение персонала и начало на ней запуска продукта. Использование промежуточных KPIs.

Пост-лонч: сопровождение лонча, получение обратной связи от целевых аудиторий, подведение итогов лонча и масштабирование полученных результатов. Использование финальных KPIs.

Схему проведения лонча можно представить примерно так:

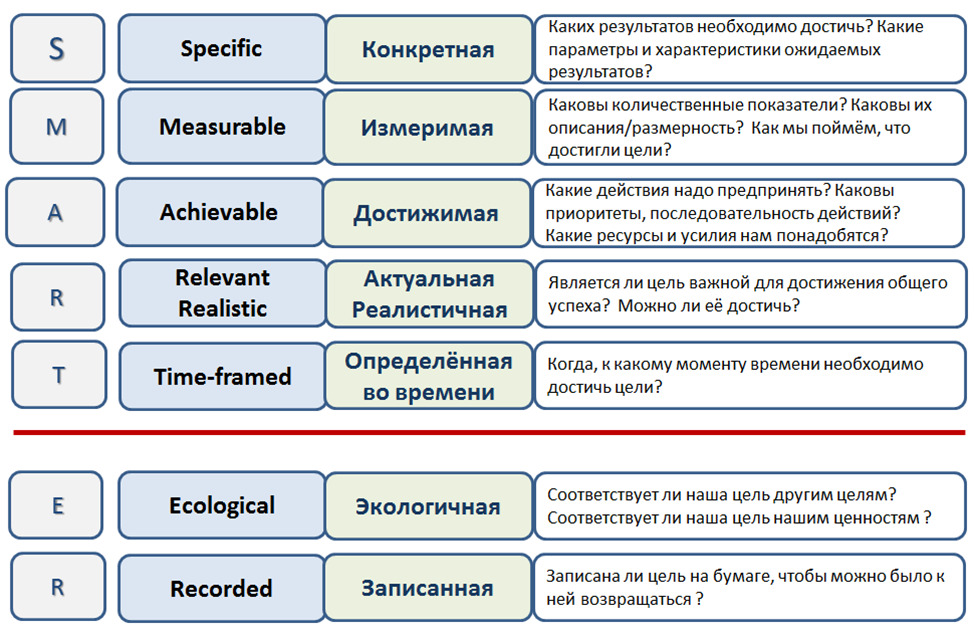

Пре-лонч: готовимся к выводу продукта на рынок. Постановка целей по SMARTER

Во многих моих книгах я привожу подробное описание этого инструмента, вышедшего из более простой технологии SMART (SMARTER как более современную), которая, в свою очередь, была незаслуженно и напрасно примитивизирована многими тренерами при обучении менеджеров.

В конце концов такой примитивизм выразился в том, что на двойных визитах к специалистам менеджеры требовали формулировки цели визита от представителей путём создания одной ёмкой фразы с ответами на вопросы о конкретности, измеримости, достижимости, реалистичности и определённости во времени. Выглядело это примерно так: «Цель моего сегодняшнего визита — врач должен выписать 5 упаковок препарата 5-и пациентам с гипертонической болезнью в течение недели». И никого ни разу не смутило, что всё вышесформулированное не отражает действительность и превращается в некую профанацию.

Ниже на рисунке — система вопросов SMARTER с названием пунктов и вопросами, на которые нужно ответить :

На самом деле, все название пунктов можно и не запоминать. Достаточно при формулировании цели просто ответить на 13 вопросов, описывающих поставленную цель со всех сторон :

— Какие результаты (какую цель) необходимо достичь в лонче?

— Какие параметры и характеристики ожидаемых результатов?

— Каковы количественные показатели предполагаемых результатов? Каковы их описания/размерность?

— Как мы поймём, что достигли цели — провели успешный лонч?

— Какие действия надо предпринять для достижения цели?

— Каковы приоритеты и последовательность действий?

— Какие ресурсы и усилия нам понадобятся?

— Является ли цель важной для достижения общего успеха?

— Можно ли эту цель достичь?

— Когда, к какому моменту времени необходимо достичь цель?

— Соответствует ли наша цель другим целям?

— Соответствует ли наша цель нашим ценностям?

— Записана ли цель на бумаге, чтобы можно было к ней возвращаться?

В чём преимущество постановки цели с использованием этих 13-и вопросов? В первую очередь в том, что при ответе на все вопросы получится готовая стратегия реализации цели, которая будет отражена в письменном виде и станет руководством к действию. Ответы на вопросы 5, 6 и 7 требуют очень развёрнутого ответа, следовательно, получится готовый алгоритм действий.

Естественно, любому сотруднику компании и группы, созданной для лонча, легче объяснить то, что выглядит не как «иди туда — не знаю куда, принеси то — не знаю что», а как последовательность конкретных шагов.

Для постановки цели существует ещё очень одна неплохая методика, которая мною часто используется на практике. Состоит она из переформулирования утверждения в вопрос. Иллюстрирую это на примере.

Поставленная цель звучит следующим образом: « в течение 6 месяцев лонча нужно достичь долю нашего продукта на рынке в 2,5%».

Пока это только пожелание или лозунг (может быть и тост на годовом итоговом собрании сотрудников или собрании команды, собранной для лонча). Для того, чтобы начать выполнять работу по достижению цели, сформулированной таким образом, нужно утверждение перевести в форму вопроса: «что нужно сделать для того, чтобы за 6 месяцев лонча достичь долю нашего продукта на рынке в 2,5%?».

Вы начинаете отвечать на вопрос: «А что нужно сделать …?» в рамках того, что вы себе обозначили как цель — «достижение доли рынка для нового препарата в течение 6 месяцев в 2,5%». Фактически, с помощью такого несложного переформулирования появляется план действий команды, занятой лончем.

Приведу простой бытовой пример того, как это работает.

«Я хочу приготовить борщ». Желание. Переформулирую: «Что я должен сделать для того, чтобы приготовить борщ?». После этого мне придётся отвечать на вопросы, которые появятся сами собой :

— Какой борщ я хочу приготовить (есть множество вариантов, но готовить я буду один, поэтому необходимо определиться, о чём идёт речь)?

— Где я возьму рецепт этого борща? Интернет, «поваренная книга», звонок другу?

— Какие ингредиенты мне нужны для приготовления борща по рецепту?

— Есть ли у меня дома все эти ингредиенты? Я загляну в холодильник и на полки шкафов, где хранятся продукты

— Если есть не все ингредиенты, то что нужно докупить?

— Где я докуплю необходимые ингредиенты? Рынок или магазин? Какой магазин?

— Какова последовательность действий по приготовлению борща по конкретному рецепту из определённых ингредиентов?

— И далее — ещё много разных пунктов ….

В общем, без формулировки цели начинать лонч не имеет никакого смысла. Все эмоционально-виртуальные восторги на тему: «у нас, наконец, будет новый препарат!» или «мы начинаем новый лонч!» — плохие помощники. В таком трудном деле, как вывод нового препарата на рынок, должно быть много рационального и структурированного.

На какой рынок мы идём и с каким препаратом?

Очень наглядным и простым инструментом оценки наших ожиданий по выводу нового продукта на рынок является незаслуженно забытая «матрица Ансоффа». Содержащийся в ней подход (в сочетании с другими маркетинговыми инструментами) способен остудить некоторые горячие головы от бездумного и крайне высокозатратного вывода на рынок продукта, судьба которого даже в теории будет непростой.

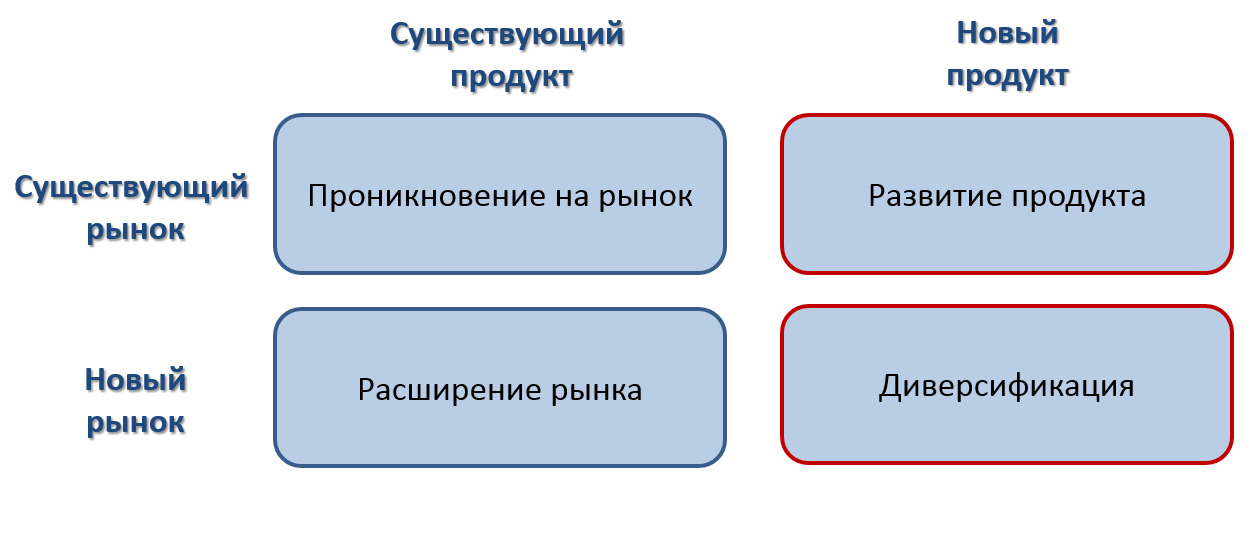

Выглядит матрица Ансоффа следующим образом [8]:

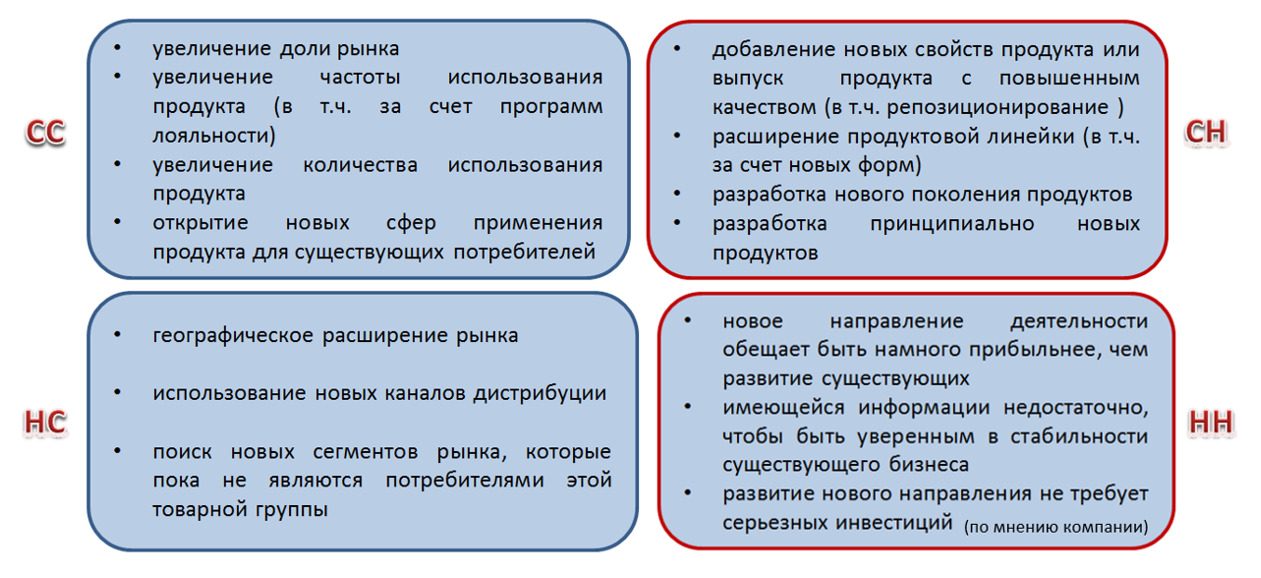

Есть 4 варианта сочетаний новизны/существования рынка и новизны/существования продукта.

Вы можете работать со своим существующим продуктом на существующем рынке, проведя новое позиционирование или ре-лонч. Такая ситуация названа автором «проникновение на рынок».

Если вы со своим существующим продуктом пойдёте на новый рынок (позиционируете его для нового АТС или найдёте «нишевое» применение), то такая ситуация будет называться «расширение рынка».

Классический вывод нового продукта на существующий рынок — «развитие продукта».

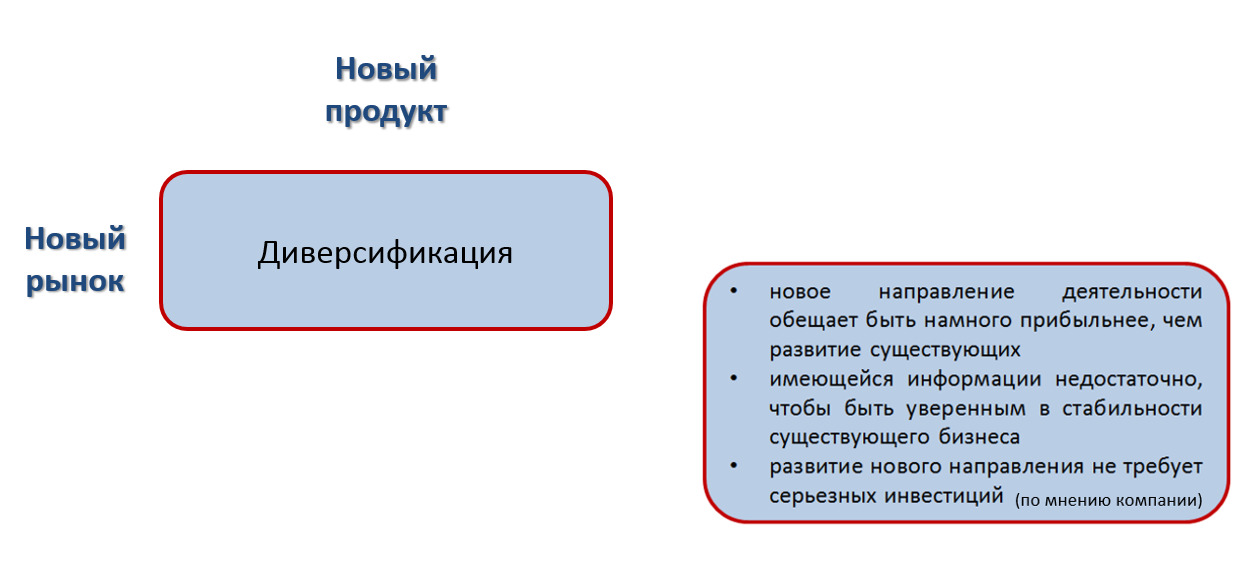

И ситуация, когда компания идёт на новый рынок с новым продуктов обозначена как «диверсификация».

Далее автор описывает, что должна делать компания в какой из вышеназванных ситуаций.

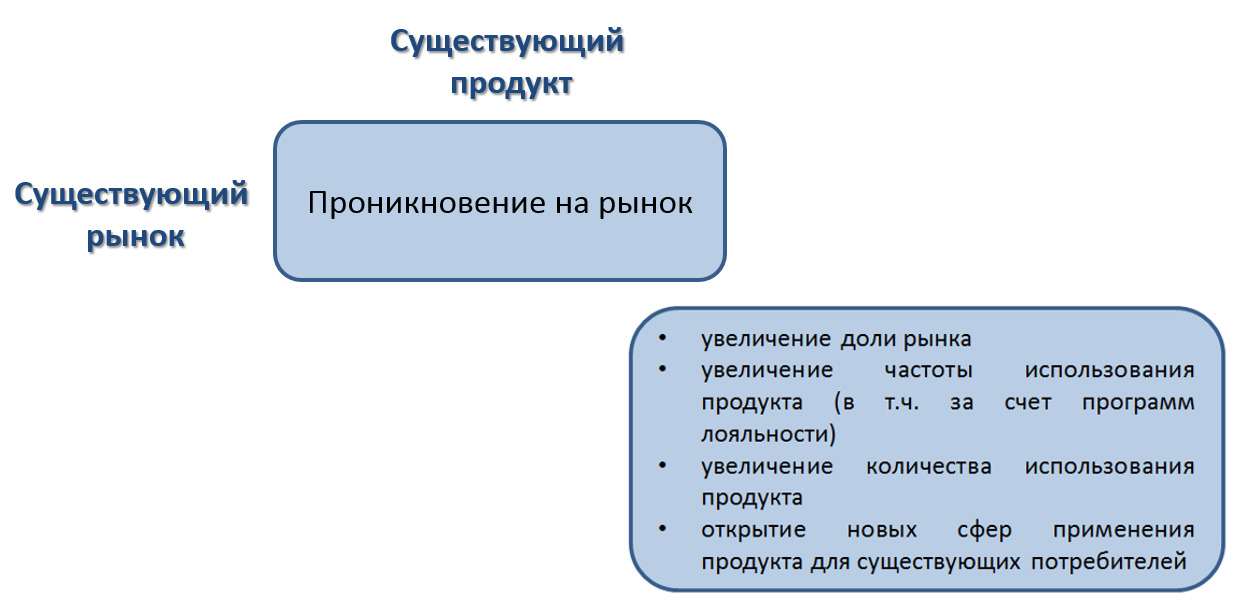

Начнём с существующего продукта на существующем рынке.

Компании предписывается направлять усилия на увеличение доли рынка, увеличение частоты использования продукта (здесь важны программы лояльности), открытие новых сфер применения продукта у тех потребителей, которые его уже знают.

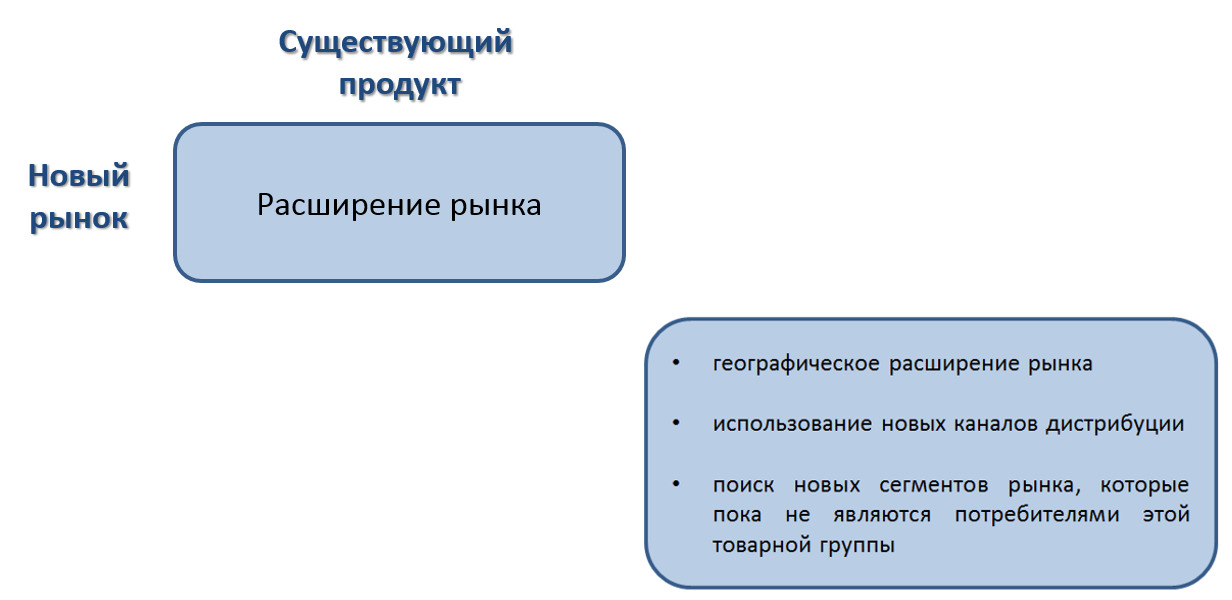

При выходе существующего продукта на новый рынок подразумевается географическое расширение сферы влияния, использование новых каналов дистрибуции. Необходимо подумать и о поиске новых сегментов рынка, которые пока не применяют эту товарную группу или АТС.

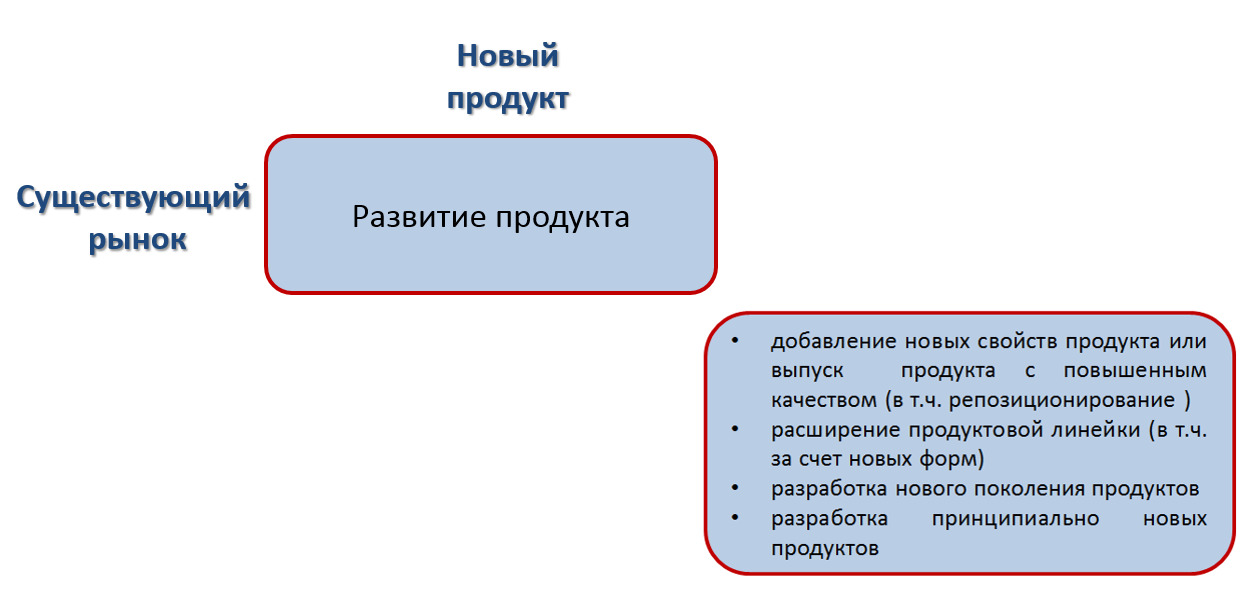

В том случае, если речь идёт о выходе нового продукта на существующий рынок (классический лонч), то имеет смысл выводить продукт с новыми свойствами и/или повышенным качеством, расширять имеющуюся продуктовую линейку, разработать новое поколение продукта (за счёт, возможно, новой лекарственной формы). Можно выводить на рынок вообще совершенно новые классы лекарств.

Ситуация, которую автор назвал «диверсификацией», подразумевает вывод нового продукта на принципиально новый рынок. В этом случае нужно понимать, что новое направление должно быть существенно прибыльнее старого, необходимо очень хорошо посчитать инвестиции в такой проект и обязательно учесть стабильность существующего бизнеса, чтобы инвестициями в новый рискованный проект не подорвать экономику организации.

Для удобства все четыре варианта и рекомендуемую стратегию действий я свёл в одну таблицу. Расшифровка аббревиатур: СС — старый продукт на старый рынок, НС — новый продукт на старый рынок, СН — старый продукт на новый рынок, НН — новый продукт на новый рынок. Диаграмма — ниже:

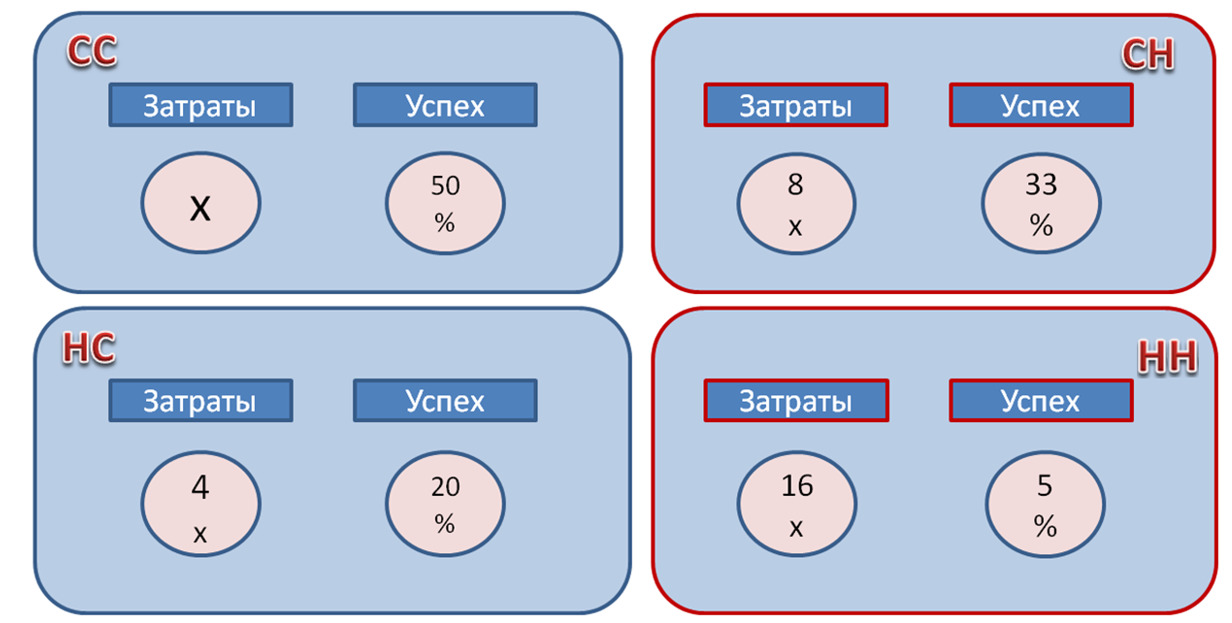

Важнейшей частью матрицы Ансоффа является сравнение примерных затрат для разных ситуаций и процент успеха, который ожидает компанию [9]. Если принять затраты за «1» для сценария СС, то успех такого сценария — 50/50. В сценарии НС затраты возрастают примерно в 4 раза против СС, успех гарантирован примерно в 20% случаев. Сценарий СН увеличит затраты в 8 раз с успехом в 33%, а самым высокозатратным будет вариант НН, при котором затраты в сравнении с вариантом СС возрастут в 16 раз при гарантии успеха всего в 5%.

Такой очень простой и быстрый анализ даст возможность оценить собственные силы и финансовые/человеческие/временные ресурсы. Сможет ли компания потратить много денег на проект с успехом в 5% или нет? И нужно ли это кому-то…

Спросим тех, кто будет использовать наш продукт

Этот этап — один из важнейших при выводе нового продукта на любой рынок. К сожалению, на фармрынке нечасто пользуются возможностью узнать у потенциальных потребителей их мнение о новом продукте. Думаю, что в случае более частого интервьюирования специалистов и потенциальных покупателей часть «новинок» никогда бы вообще не появилась на рынке. А так, согласитесь, есть на рынке достаточно большое количество невостребованных продуктов, которые пролёживают полки аптек или пылятся на стеллажах дистрибуторов. И не потому, что для них никто не создаёт спрос (что тоже крайне важно), а по причине изначальной ненужности для рынка.

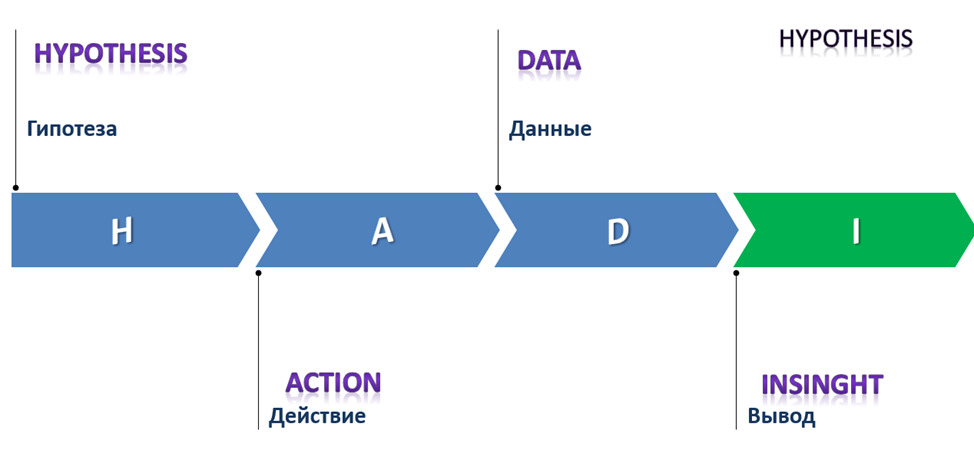

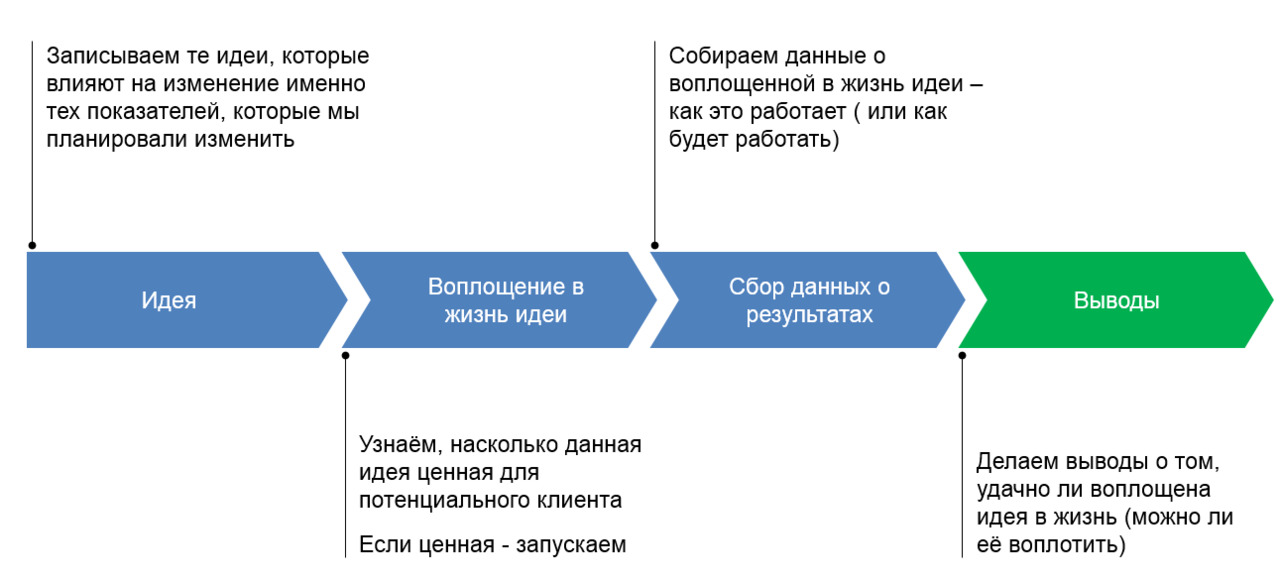

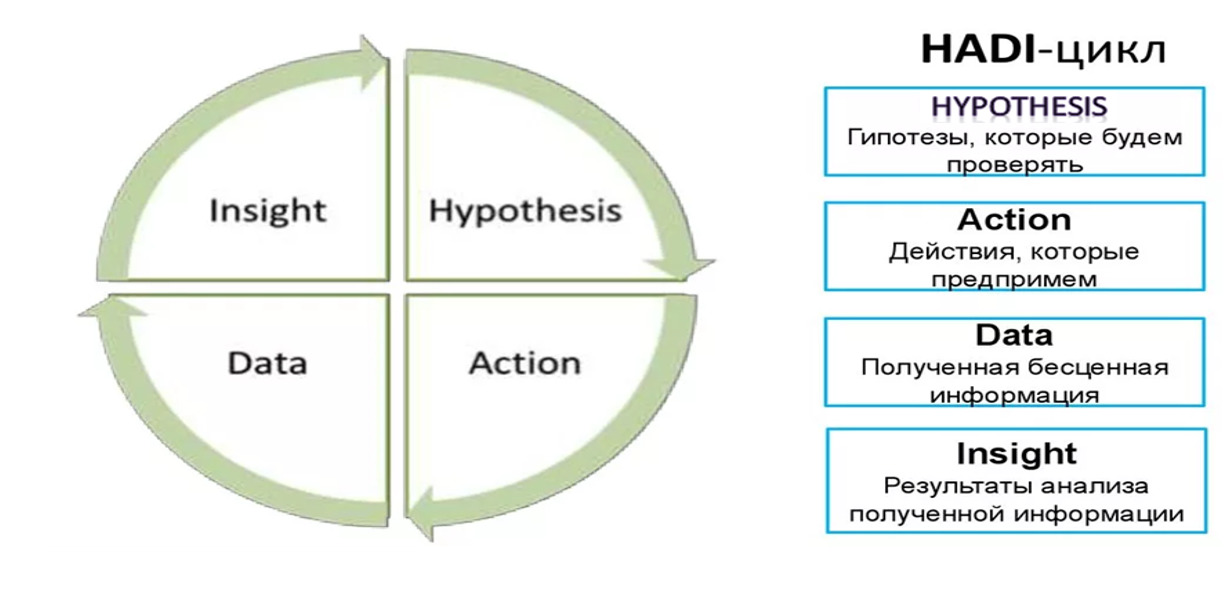

Для того, чтобы избежать подобного рода провала (надеюсь, вы помните, что 42% провалов стартапов по данным Forbes происходит по причине ненужности товара для рынка) и была придумана для стартапов технология опроса потенциальных потребителей под названием HADI или «цикл HADI».

Выглядит она так:

Сначала выдвигается некая гипотеза (идея), которая лежит в основе вывода на рынок нового продукта (ответ на вопросы «зачем?» и «кому?»). Это — буква H в аббревиатуре HADI.

Затем появляется необходимость действий по сбору информации о том, насколько данная идея имеет ценность для потенциального клиента. Если да, то производим запуск, если нет, то нет. Это — A в HADI.

После запуска нужно собрать от потребителей данные о том, как наша идея работает и решает их проблемы. D в HADI.

Последний шаг — выводы об удачности воплощения идеи. I в HADI.

Ниже — диаграмма последовательности действий, иллюстрирующая подход HADI.

При работе с технологией HADI важно помнить, что гипотеза будет далеко не одна, поэтому дело придётся иметь с так называемым HADI — циклом [10]: проверили одну гипотезу по схеме — перешли к следующей. Как правило, таких гипотез, дошедших до финала из множества «космических» идей, проверяется не более 3-х.

Начнём с гипотезы

Для начала ответим себе на вопрос: «А что такое „гипотеза“ и как правильно её сформулировать?»

Здравый смысл подсказывает, что «гипотеза» (в том смысле, в котором она нам нужна в технологии HADI) — это что-то о проблеме; то, в чём мы не очень уверены и то, что можно либо подтвердить, либо опровергнуть.

При выдвижении гипотезы для проверки стартаперы пользуются тремя основными правилами:

— Необходимо мыслить ценностью продукта для клиента, а не для тех, кто выводит его на рынок. То, с чем чаще всего сталкиваются фармкомпании — для сотрудников компании препарат интересен и перспективен, для пользователей на рынке — нет.

— Выдвижение гипотезы не должно подтверждать известные социальные проблемы, например: «лекарство должно лечить»

— Для изучения выбирается ограниченное число гипотез, максимум — три.

С чего начинается анализ гипотезы?

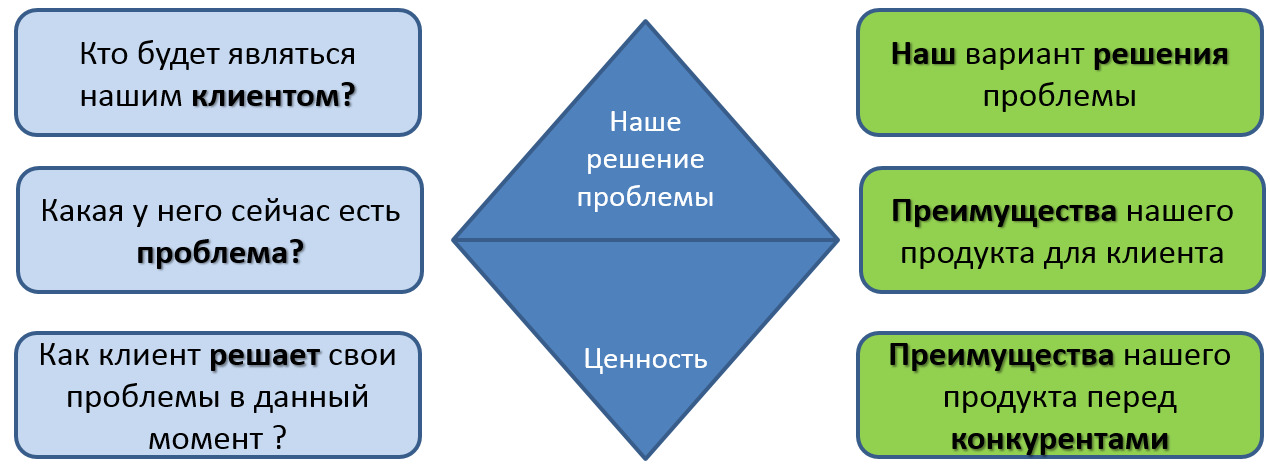

Анализ гипотезы начинается пошагового с выполнения пунктов нижеприведённой схемы. Опишу последовательность действий более подробно.

Допустим, что у нас есть некий продукт, который, по нашему представлению, должен решить некие проблемы клиента. Так как речь идёт о лекарственных препаратах, справедливо предположить, что и у врача, и у фармацевта, и даже у простого потребителя есть свой набор лекарственных препаратов для определённых ситуаций, в котором достойное место «решателя проблем» уже занято нашими конкурентами. Поэтому нам нужно получить ответы на несколько вопросов.

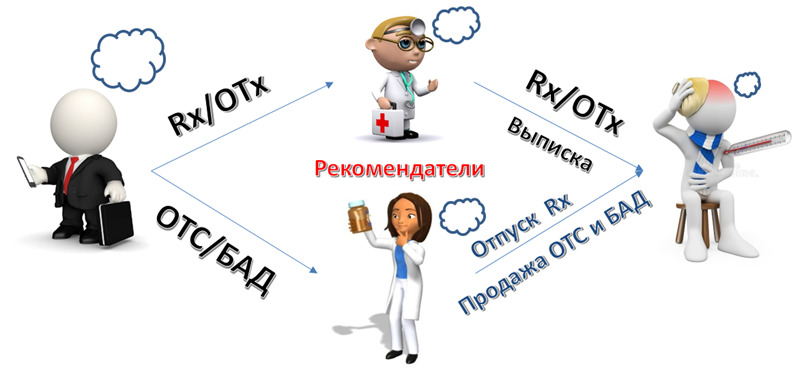

Вопрос первый: кто будет являться нашим клиентом? Тут важно помнить, что на фармрынке мы имеем дело с так называемыми «рекомендателями» — врачами и фармацевтами, которые сами не участвуют в приобретении препаратов, но влияют на принятие решения потребителем. Следовательно, клиентов, которые будут заинтересованы в наших Rx и ОТх — препаратах, будет две группы (врач-пациент), а для БАД и ОТС — две или три (врач-фармацевт-пациент). Объясню этот феномен фармрынка с помощью нижеследующей схемы:

Суть её состоит в следующем: при продвижении рецептурных препаратов и препаратов группы ОТх (безрецептурных, но рекомендуемых врачами, например, большинства антигистаминных средств) представитель взаимодействует с врачом, а не с конкретным потребителем лекарства. Аналогичная ситуация возникает и при взаимодействии с фармацевтами аптек по препаратам ОТС и БАДам. Даже при наличии рекламируемых с помощью медиаресурсов безрецептурных препаратов и БАДов лекарство приобретается потребителем в аптеке, где у фармацевта остаётся некое влияние на покупателя.

Представим ситуацию, в которой представитель пришёл к врачу, снабдил его информацией о продукте, убедил, что продукт — лучший его выбор, что он есть на рынке, получил от врача согласие в том, что у того появятся пациенты на продукте компании. Но покупать лекарство в аптеке будет не врач, а тот пациент, которому врач назначит препарат. Вот тут-то и начнутся проблемы:

1. Врач может быть убеждён в том, что препарат компании действительно лучший на рынке, но не каждому пациенту он подойдёт.

2. Врача может переубедить представитель конкурирующей организации, который придёт вслед за представителем вашей компании и предоставит какие-то иные аргументы.

3. Врач может согласиться из вежливости назначать препарат компании, а после визита представителя просто об этом забудет.

4. Врач выписывает препараты только по МНН, так что то, что будет куплено в результате проведённой работы потребителем в аптеке, не знает никто.

5. Препарат может отсутствовать в аптеке или аптеках, врач его назначит, но вернувшиеся пациенты сообщат, что купить лекарство не смогли. На этом интерес врача к продукту вполне может закончиться.

6. Цена на препарат может категорически не устроить пациента, поэтому придётся выписывать что-то другое.

Идём в аптеку, там компанию тоже могут ожидать определённые сложности.

1. В матрице аптечного учреждения препарата нет, медицинский представитель, поработавший с врачом, сделал свою работу зря.

2. В настоящий момент времени препарат находится в дефектуре, пациент или ушёл за ним в другую аптеку, или согласился на замену. О которой представитель компании никогда не узнает.

3. Цена в аптеке явилась неподъёмной для потребителя. Он ушёл вообще без продукта или с более дешёвой заменой.

4. В аптеке фармацевт сказала, что есть более интересные и привлекательные по цене продукты, чем препарат, который назначил врач. Произошла замена.

Зачем я так долго и подробно останавливаюсь на этом вопросе? Для того, чтобы компания, которая собирается участвовать в лонче, сразу планировала выстраивание долгосрочной стратегии взаимодействия со своими целевыми аудиториями, при этом точно рассчитывала свои ресурсы и возможности. Например, если компания была всю свою историю присутствия на рынке лидером в продаже рецептурных препаратов, не факт, что идея ввести в портфель один безрецептурный продукт является очень хорошей из-за отсутствия экспертизы и опыта работы с подобными препаратами.

Вопрос второй: какая проблема есть на сегодняшний момент у клиента?

Проблему надо выяснить обязательно и качественно, и точно не стоит полагаться исключительно на собственную интуицию.

Приведу пример: принимал участие в лонче нового ß-блокатора, имеющего дополнительные свойства и являвшегося на то время абсолютно революционным. С этими радостными сообщениями «полевые» силы пошли к кардиологам и терапевтам, но столкнулись с неожиданным препятствием: новый препарат не обладал настолько выраженным пульс-урежающим действием, как «препарат-мишень», против которого и строилась стратегия. Следовательно, в триаде динамического рынка, обеспечивающей успешный лонч (замена терапии, дополнение терапии и новые пациенты), практически остались только новые пациенты.

Но и там начудили — решили поговорить о проблеме снижения потенции у лиц мужского пола, принимающих ß-блокаторы. Но не в том ключе, что данный побочный эффект характерен в основном для «старых» продуктов, а о том, что препарат за счёт своих дополнительных свойств чуть ли не обладает виагроподобным эффектом.

Легенду быстро подхватили не разобравшиеся в деталях представители и врачи, и группа «новые пациенты» быстро сузилась до мужчин молодого возраста. Лонч застопорился. Сдвинуть проблему с мёртвой точки помогла хорошая привычка получать обратную связь из «полей», по результатам которой была изменены на корректные сообщения для врачебного сообщества.

Вопрос третий: если у клиента есть проблема и он её осознаёт, то как он её решает сегодня? Тут есть четыре сценария:

— Не решает и не пробовал решать

— Пробовал решать, не нашёл хорошее решение и бросил

— Активно ищет решение и пользуется конкурентами

— Нашёл решение в виде конкурента, пользуется конкурентом и доволен

Самая распространённая ошибка у стартаперов при проверке гипотезы — начало разработки без проверки ключевых гипотез, лежащих в основе нового продукта.

В этом случае команды, работающие в проекте, полностью уверены в своей идее и не видят смысла ее проверять. Поэтому сразу начинают делать с непредсказуемым результатом.

Вторая по популярности ошибка — стартаперы ищут подтверждение своей гипотезе вместо того, чтобы ее проверять. Зачастую тестирование ценности становится просто формальным шагом, решение принимается не на основе фактически полученных данных, а исходя из первоначальных установок.

Происходит это обычно по нескольким причинам. Первая — привязанность к идее блокирует критическое мышление. Вторая ошибка больше свойственна корпорациям и проявляется в том, что руководство воспринимает проверку гипотезы исключительно как часть проектного процесса, за которым неминуемо следует реализация вне зависимости от полученных результатов. И третья ошибка — тестируются неважные вещи. Вместо того, чтобы тестировать ключевые риски (спрос и ценность), проверяются элементы, связанные с субъективным восприятием (внешний вид, неосновные функции и т. д.).

А ведь наш новый продукт по замыслу должен стать вариантом решения проблемы, обладать преимуществами для клиента и перед конкурентами, которыми он сейчас пользуется. И для нашего потенциального клиента продукт должен обладать ценностью.

Ценность

Несколько слов о ценности. Что такое «ценность»? Это то, что удовлетворяет потребности потребителя и то, за что вам будут платить деньги. Очень важно, чтобы ваше решение (ваш продукт) соответствовало полученному клиентом результату.

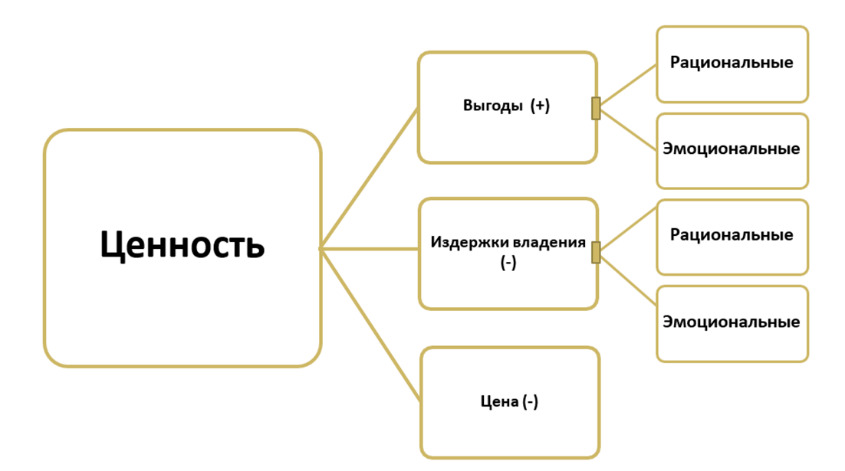

У понятия «ценность» есть так называемая «экономическая формула» (по П. Дойлю). Выглядит она так [11]:

Ценность = Выгоды — Цена — Издержки владения

Выгоды (+) — это эффективность продукта, удобство применения, скорость решения проблемы, эмоциональные выгоды от использования.

Цена (-) — это деньги, которые платит покупатель за право владения товаром.

Издержки владения (-) — это те издержки, которые несёт потребитель в процессе приобретения товара и эмоциональные издержки, которые могут быть связаны с различными рисками.

Например, вы вывели на рынок отличный препарат, обладающий эталонным удобством применения (например, таблетки, применяемые раз в сутки), быстро решающий проблему и дающий потребителю эмоциональные выгоды от использования (значительно улучшающий качество жизни).

Но он очень дорогой, есть далеко не во всех аптеках (нужно заказывать), у него много побочных эффектов, описанных в инструкции (а врач не рассказал пациенту, что все эти эффекты не обязательно должны появиться именно у него),большое количество интеракций, что потребует замены ряда других препаратов из привычного арсенала потребления. Кроме того, препарат надо применять натощак и как можно раньше (например, в 7—00), а остальные продукты для лечения хронических заболеваний — через 3—4 часа.

Врач и потребитель могут задуматься. Да, выгод много, но и издержки приличные. Придётся выстраивать очень серьёзную информационную стратегию по поводу убеждения врача, а его силами и пациента, в том, что выгоды превысят издержки. При этом производителю необходимо разрабатывать аргументацию выгод и аргументацию издержек владения как в рациональном ключе, так и в эмоциональном.

Приведу пример лонча одного косметологического продукта — филлера, для которого были разработаны рациональные и эмоциональные аргументы для пациента. Этой информацией компания вооружает врача, который при работе с пациентом сможет объяснить выгоды сделанного выбора и предупредить опасения, связанные с издержками владения.

Рациональные выгоды: восстановление объёма тканей с эффектом до 1,5 лет.

Эмоциональные выгоды: пациент получает более молодой и привлекательный вид.

Рациональные издержки владения: надо ехать в клинику, подвергаться врачебной манипуляции, возможны некоторые побочные эффекты.

Эмоциональные издержки владения: есть опасения гиперкоррекции.

Но именно такой подход к информации, которую должен понимать врач, делает возможным более лёгким и выбор пациента (под руководством врача).

Существуют ещё и источники добавленной ценности торговой марки [12]. Их пять:

— Если продуктовая линейка некой компании за долгие годы зарекомендовала себя с лучшей стороны, новый продукт этой компании приобретает добавленную ценность как знакомый и надёжный.

— Потенциальный пользователь тоже может быть клиентом этой компании и использовал ранее другой её продукт. Следовательно, в его представлении и новый продукт будет иметь положительные свойства.

— Сила убеждения представителя компании, информационных материалов и лояльного специалиста играют далеко не последнюю роль.

— Дизайн торговой марки оказывает непосредственное влияние на представление о качестве продукта.

— Известное имя компании присваивается новому продукту и на него переносятся положительные ассоциации имени компании, что вызывает доверие потребителей и желание использовать продукт.

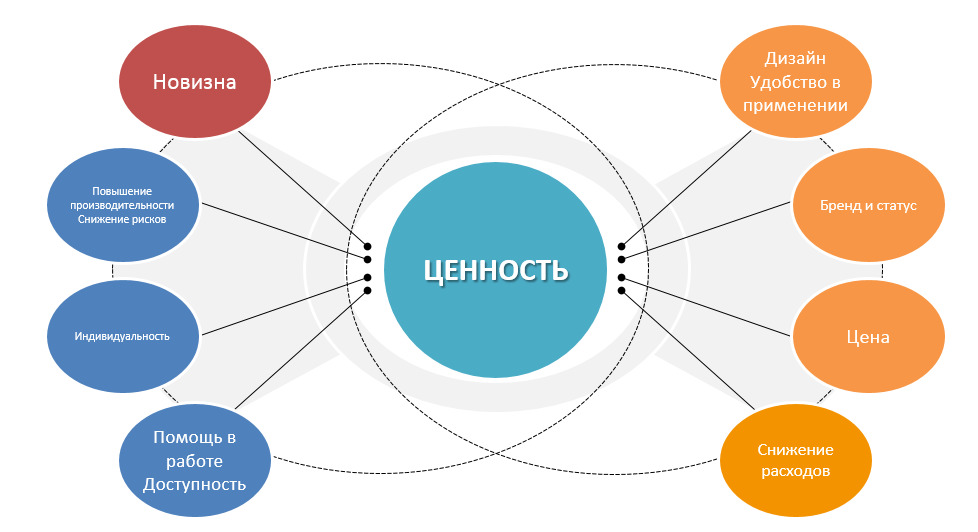

Для того, чтобы потенциальный клиент заинтересовался нашим товаром, предложение компании должно содержать так называемые «ценностные предложения» — то, что в нашем товаре ценно для клиента. Они, как правило, находятся в следующих областях, и нам предстоит их выяснить:

— Новизна

— Повышение производительности труда

— Снижение рисков

— Индивидуальность

— Помощь в работе

— Доступность

— Дизайн

— Удобство в применении

— Бренд и статус

— Цена

— Снижение расходов

Клиент и его проблемы

Как нам узнать, какие существуют у клиента проблемы? Самый простой способ — спросить самого клиента. Для этого наиболее удобным способом является проведение интервью.

Почему интервью? Потому что интервью имеет ряд очень серьёзных преимуществ перед другими способами сбора информации от клиентов:

— Это просто, быстро, довольно дёшево.

— Во время интервью подразумевается прямой контакт с клиентом.

— Мы собираем факты с рынка, а не из нашей головы в виде догадок.

— Существующая проблема описывается словами клиента.

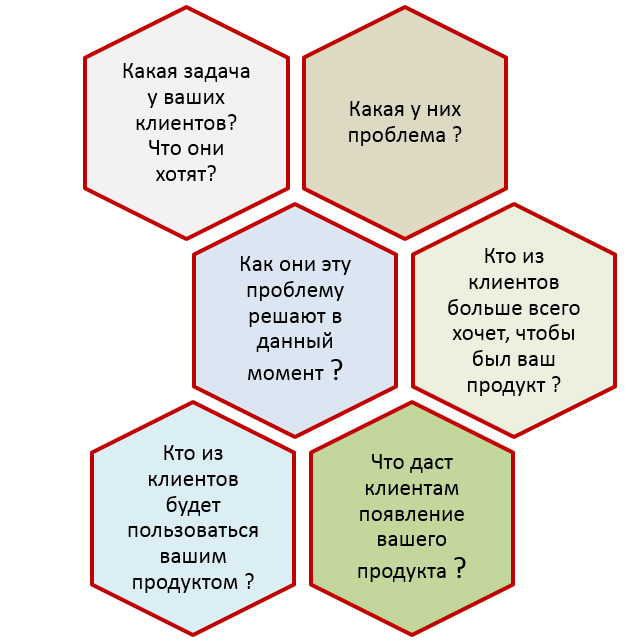

Что нам позволяет понять интервью? На рисунке перечислены основные разделы, которые охватываются интервью и дают нам необходимую информацию о том, какие проблемы есть у клиента, как они их решают, что хотят клиенты, что им даст наш продукт, кто будет пользоваться нашим продуктом и кто из клиентов хочет, чтобы наш продукт появился:

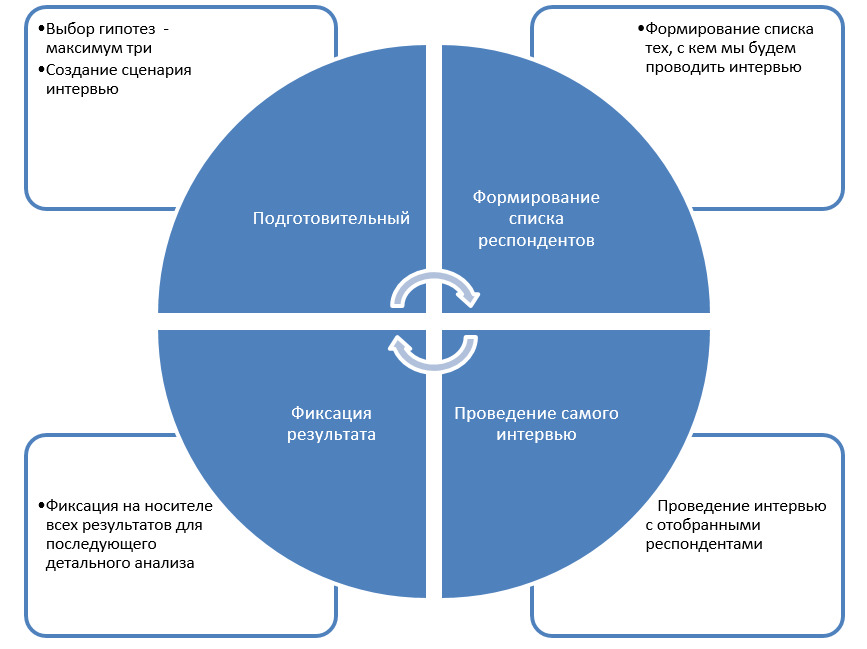

Этапы интервью

Интервью состоит из 4-х этапов:

— Подготовительный этап: выбор гипотез и создание сценария интервью.

— Формирование списка респондентов.

— Проведение самого интервью.

— Фиксация результатов для последующего анализа.

На рисунке указаны этапы и задачи, которые решаются на этих этапах:

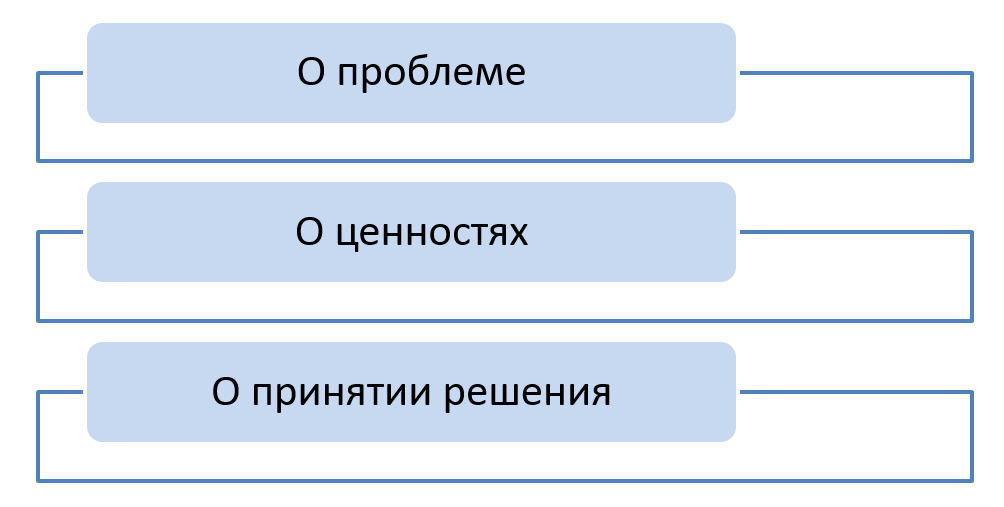

Чаще всего проводят три типа интервью:

При проведении интервью желательно придерживаться следующих правил [12a]:

1. У вас должен быть чёткий план разговора. Ваша задача — задавать наводящие вопросы, внимательно слушать и фиксировать ответы.

2. Ваша задача — не вести диалог, а вывести собеседника на рассказ подробных историй. Часто интервьюеры злоупотребляют диалогом или вообще скатываются до монолога в виде рекламы своей разработки, что неправильно. В таком случае собеседник вместо того, чтобы искренне раскрыть свои проблемы, начинает оценивать и обсуждать продукт. Грубо говоря, интервью превращается в обмен фантазиями о еще несуществующем продукте, соответственно, данная беседа является бесполезной.

3. Обсуждайте прошлый опыт собеседника, а не абстрактные размышления о будущем

4. Используйте как можно больше открытых вопросов

5. Больше конкретизируйте. В ходе беседы задавайте уточняющие вопросы и не упускайте из виду важные факты: цифры, даты, названия, количество, места и т. д. Так вы сможете более подробно оценить проблемы потенциальных клиентов.

6. Важно провести итоговую статистику ответов. Для этого полученную информацию необходимо привести к единому стандарту. Для этого сделайте таблицу и занесите в неё ответы каждого респондента. Чтобы было удобно анализировать результаты, однотипные ответы записывайте одинаково.

Интервью о проблеме

Один из наиболее важных видов интервью, так как он позволяет определить уровни решения проблемы у клиента. Как правило, таких уровней четыре, я описывал их выше по тексту. Напомню ещё раз:

Первый уровень: клиент не решал проблему, даже не пробовал искать решение, просто живёт с этой проблемой.

Второй уровень: клиенту надоело жить с проблемой, он пробовал её решить, но не нашёл адекватного для себя решения и прекратил поиски.

Третий уровень: клиент активно ищет подходящее для себя решение, пока пользуется товарами-конкурентами.

Четвёртый уровень: клиент пользуется конкурентами, его всё устраивает, он больше ничего не ищет.

Примерный перечень вопросов можно найти в открытом доступе в интернете или придумать свой вариант.

Интервью о ценностях

В интервью о ценностях необходимо получить ответ на следующие вопросы:

— Почему потенциальный покупатель должен купить у нас, а не у конкурентов?

— Какую ценность мы несём покупателю?

— Какие «проблемы» решает наш продукт и какие потребности удовлетворяет?

Во время такого интервью мы выясняем у потенциального покупателя то, что в нашем продукте для него является ценностным предложением. Основные рубрики вопросов отражены на рисунке:

Интервью о принятии решения

На этом интервью нам предстоит ответить на четыре очень важных вопроса:

— Будет ли работать наше предложение?

— Какие у нашего предложения слабые стороны?

— Подходит ли клиенту цена?

— Готов ли клиент приобрести наш продукт?

Примерный перечень вопросов можно найти в открытом доступе в интернете или придумать свой вариант.

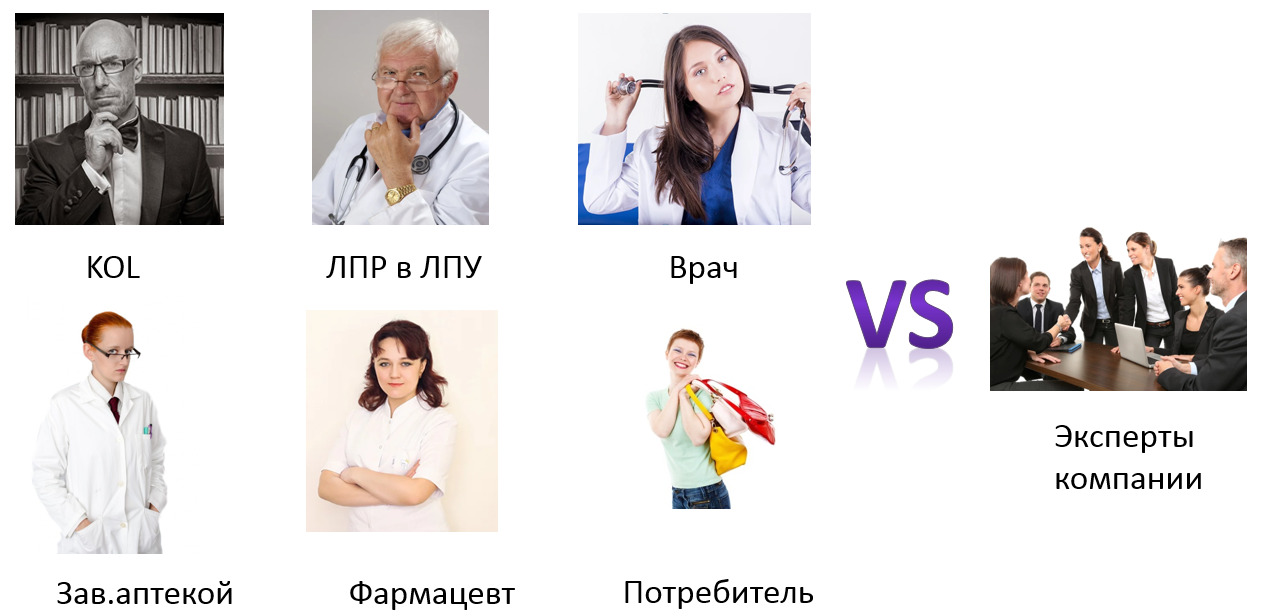

Кого мы будем интервьюировать?

Интервьюировать мы будем наших потенциальных клиентов. Так как на фармацевтическом рынке при выборе препаратов большая роль отводится «рекомендателям», круг интервьюируемых лиц резко возрастает.

Для рецептурных препаратов нам необходимо будет провести интервью с ключевыми лидерами мнения (KOL), лицами, принимающими решение (ЛПР) о закупках в ЛПУ (если препарат может применяться в стационаре и в рознице), врачами выбранных специальностей, заведующими аптеками.

Для препаратов ОТх к данному списку добавятся ещё и фармацевты с конечными потребителями. Что касается БАД и ОТС, то я бы рекомендовал проводить интервью со всеми вышеперечисленными категориями интервьюируемых, кроме ЛПР в ЛПУ.

Как показывает мой практический опыт, аналогичные интервью необходимо провести и с группой экспертов, сформированной из сотрудников компании, и принимающей активное участие в лонче для того, чтобы потом сравнить мнение внутренних и внешних экспертов. Это даст наиболее полное понимание того, как и кому продвигать выпускаемый на рынок препарат.

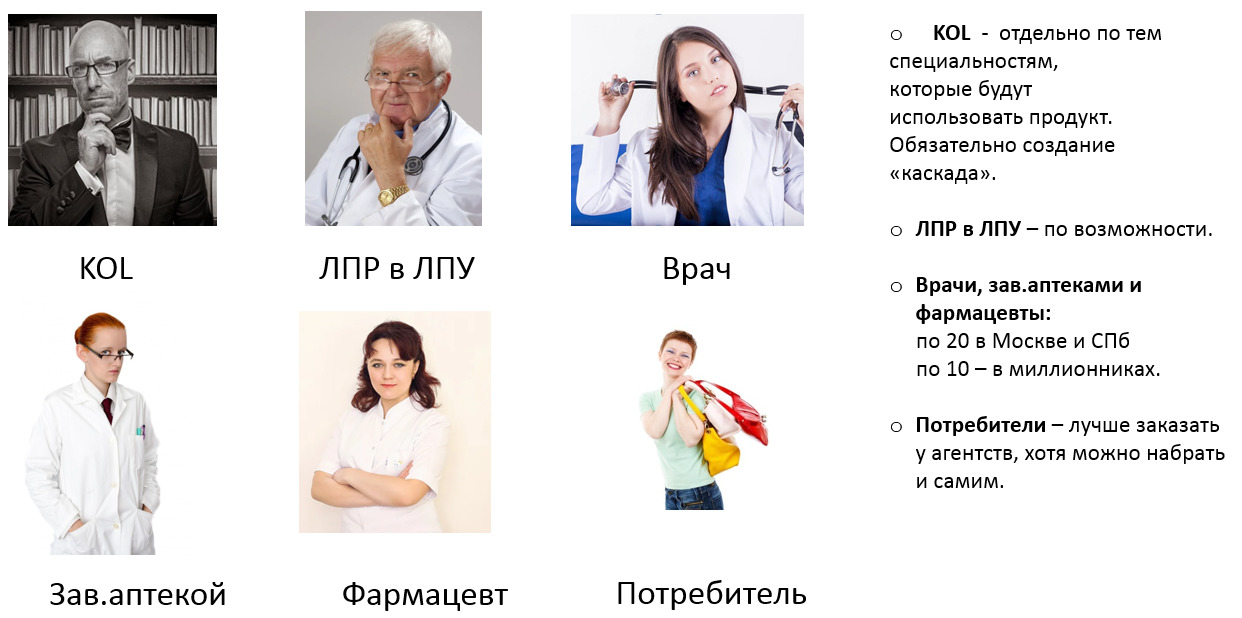

Если с внутренними экспертами всё более-менее понятно, так как их группа формируется внутри компании, то встаёт вопрос о том, где для интервью набрать внешних экспертов, тем более, что их должно быть достаточно много, и все они работают в разных местах.

Понятно, что нет смысла каждый раз искать абсолютно новых экспертов (только если продукт уж очень специфический, и компания не работала ранее с целевой аудиторией, которая будет использовать этот продукт). Нужно иметь заранее созданную «панель» таких специалистов, с которой работает отдел маркетинга как с группой профессионалов, которые проверяют различные гипотезы маркетологов, заранее просматривают промоционные материалы компании до этапа их массового производства, оценивают стратегию и тактику компании на местах и т. д.

На рисунке даны примерные рекомендации того, как должна быть сформирована «панель» экспертов. На работе с KOL мы остановимся отдельно и более подробно; что касается панелей специалистов (врачей, заведующих аптеками и фармацевтов), то вполне достаточно иметь по 20 специалистов в Москве и СПб и по 10 человек в каждом миллионнике для того, чтобы иметь пул экспертов, более чем достаточный для работы с отделом маркетинга. Главное — специалисты должны быть практиками, а не теоретиками, должны видеть потенциальных потребителей препаратов ежедневно у себя на приёме или в аптеке.

Что касается рядовых потребителей (для интервью по ОТС и БАД), то тут лучше обращаться в специальные агентства, которые подберут группы интервьюируемых по заранее заданным критериям. Самостоятельно силами компании трудно провести интервью среди конечных потребителей, хотя иногда это удаётся вполне успешно.

Выбор врачей нужных специальностей для продвижения нового препарата

Предположим, что уже вопросов о том, что выводить на рынок или что продавать и в какой группе нет — есть готовый ответ. Либо свои специально обученные лица постарались и выполнили эту часть работы, либо штаб-квартира не спрашивала, а просто прислала новый продукт.

Как правильно сделать выбор специальности, как правильно выбрать из нескольких специальностей те, которые имеют самое большое значение для компании? Речь пойдёт о врачах, так как при работе с фармацевтами таких вопросов, как правило, не возникает.

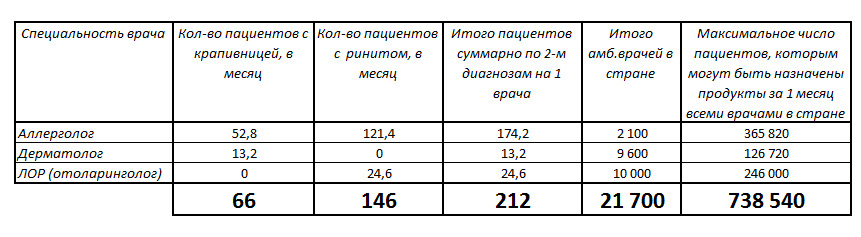

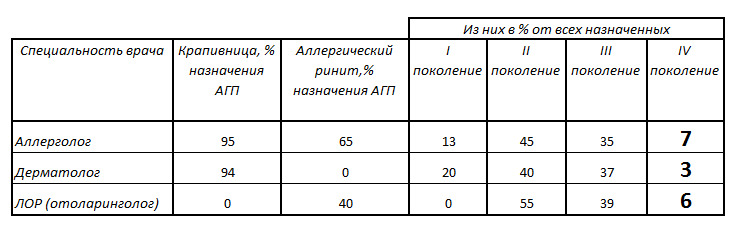

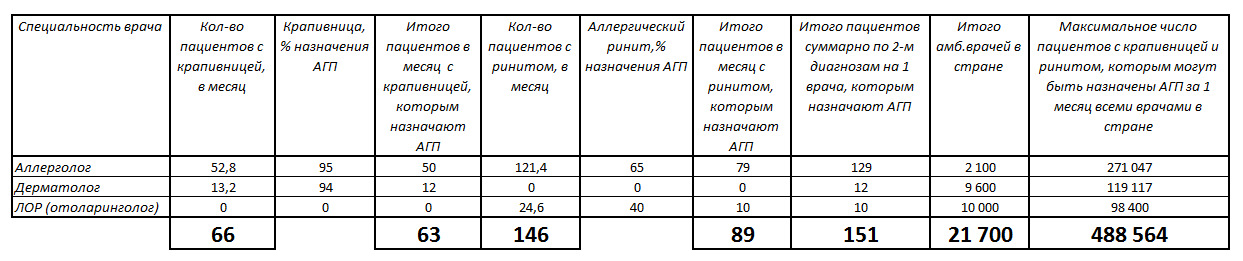

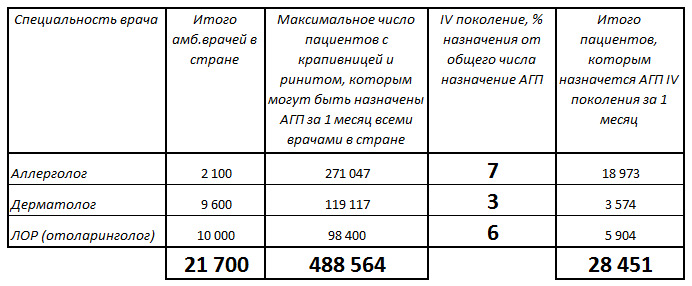

В качестве учебного пособия возьмём следующий пример: компания произвела новый антигистаминный продукт IV поколения, который требует продвижение среди врачей, и выводит его на рынок. У препарата зарегистрировано всего два показания: крапивница и аллергический ринит. Препарат применяется только у взрослых.

Начинаем с отчета на вопрос: кто из врачей имеет дело с аллергическим ринитом и крапивницей? Если умозрительно, то с крапивницей — аллерголог, дерматолог, терапевт и педиатр; с аллергическим ринитом — аллерголог, ЛОР, терапевт и педиатр. Так как наш препарат применяется только у взрослых, педиатров убираем. Остаётся по 3 специальности, две из которых совпадают. Следовательно, нам будут интересны аллергологи, дерматологи, ЛОР и терапевты. С развитием врачей общей практики (ВОПов) они тоже будут важны, но и терапевтов, и ВОПов довольно сложно обойти и проанкетировать (в отличие от узких специалистов).

Теперь необходимо проверить правильность наших умозаключений. Для этого нужно принять решение: мы сами будем собирать данные путём анкетирования врачей выбранных специальностей, или купим готовые продукты, которые есть на рынке? Продукты, которые нам помогут, поставляют на рынок несколько компаний-провайдеров, в частности Ipsos Healthcare.

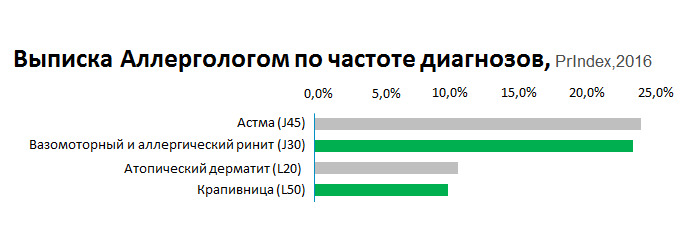

Давайте посмотрим материалы аналитического продукта под названием Prindex компании Ipsos Healthcare. Данные 2016 года взяты мною исключительно в качестве примера для демонстрации возможностей рекомендуемого инструмента. Посмотрим, какие диагнозы чаще всего встречаются в практике аллерголога, дерматолога и ЛОРа. Естественно, нас интересуют, в первую очередь, те диагнозы, которые значатся в инструкции у нашего нового антигистаминного препарата.

Итак, ринит — ЛОР (в 7% случаев) и аллерголог (в 23% случаев), крапивница — аллерголог (чуть более 10%) и дерматолог (около 3%).

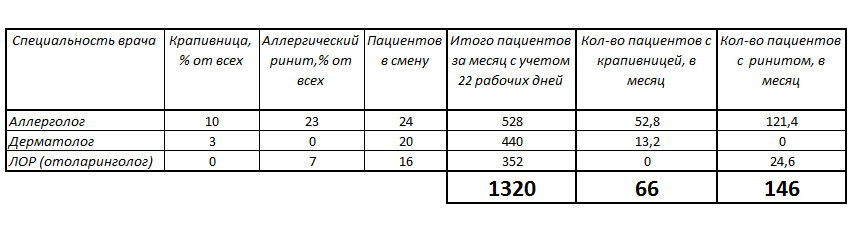

Для того, чтобы понять, много это или мало в пациентах, надо знать поток, который проходит через специалиста за какой-то определенный период времени. По существующим нормативам, утверждённым МЗ №690-р в 2011 году, например, в СПб, в смену аллерголог принимает 24 человека, дерматолог — 20, а ЛОР — 16. Нормативы постоянно пересматриваются, недавно их снова пересмотрели, введены нормативы на одного пациента в минутах, но для понимания подхода приведённых мною данных вполне достаточно. Для себя примем, что врач работает в этом месяце 22 рабочих дня.

Следовательно, в нашем примере картина, будет следующая:

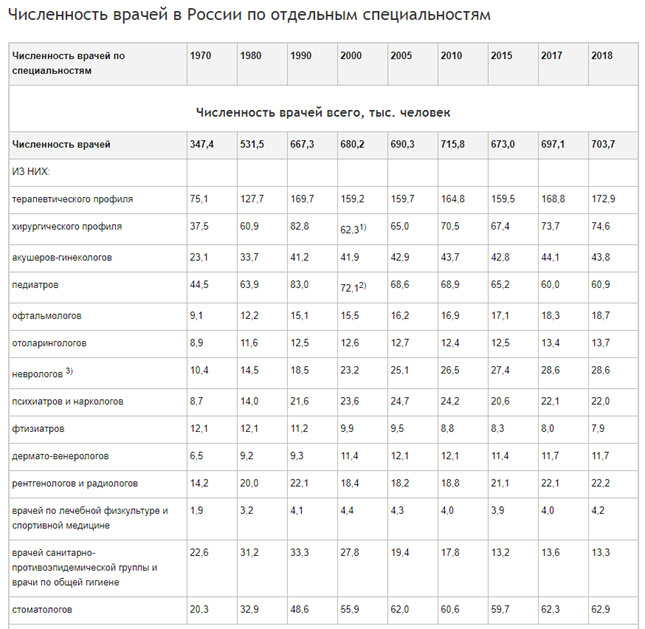

Теперь необходимо понять, сколько врачей таких специальностей находится в стране, а также в отдельных субъектах РФ. И тут статистика нам придёт на помощь. Правда, в открытых источниках буду разные цифры, отличающиеся между собой, но не сильно. Для подобного рода «прикидочных» расчётов всё вполне подходит.

Итак, ЛОР -12,5 тысяч специалистов в стране, дерматологи — пусть будет 12,0 (цифры, которые я видел, разнятся: от 12 тысяч до 11,4), аллергологи — 2 100. Это — все врачи: и стационарные, и амбулаторные.

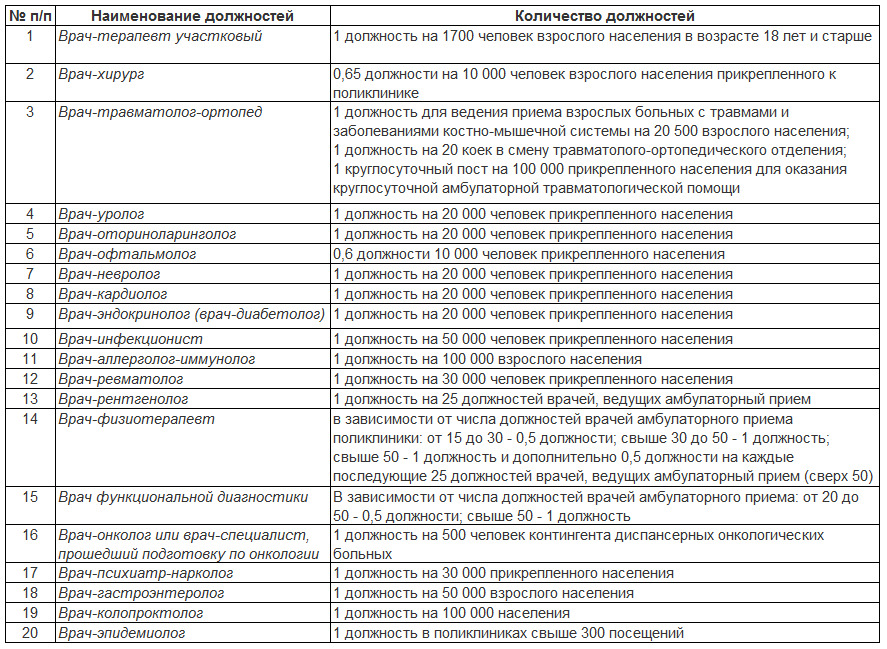

Приказ Министерства здравоохранения и социального развития РФ от 15 мая 2012 г. №543н «Об утверждении Положения об организации оказания первичной медико-санитарной помощи взрослому населению» описывает нормативы для введения ставок амбулаторных врачей:

Есть ещё дополнительные источники информации, примеры данных статистики приведены ниже:

Так что и по популяции населения в конкретной территории можно определить приблизительный процент амбулаторных и стационарных врачей — данные по общему числу врачей есть, амбулаторных же можно посчитать. На местах в региональных органах здравоохранения такую информацию можно получить в более точном виде, а в книге мне важна демонстрация принципа и самой методики.

Будем в нашем примере считать, что 20% ЛОР и дерматологов работает в стационаре, а все аллергологи — амбулаторные, т. е. их 2 100. Амбулаторные ЛОРы, соответственно — 10 тысяч специалистов, дерматологи — 9,6 тысяч.

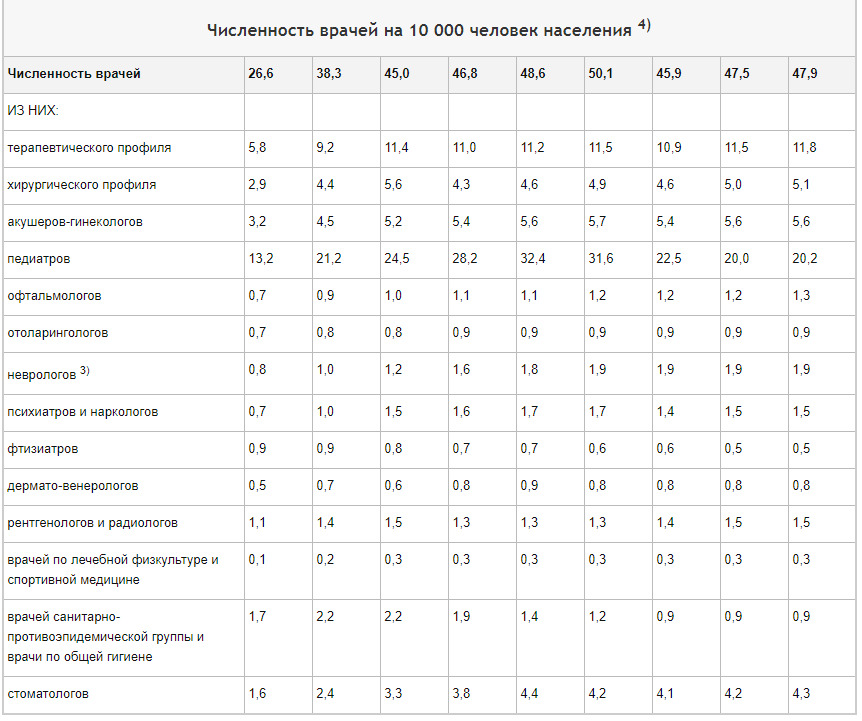

Подставляем данные в нашу табличку для того, чтобы понять, сколько специалисты могут выписать нам препарата с учётом загруженности и частоты встречаемости диагноза во всей стране за 1 месяц:

А в год? За 10 месяцев работы в году будет 7 с лишним миллионов. Кажется, что очень много, но тут главное — не дать задание заводу столько производить! К сожалению, не всё так просто.

Нам удалось подсчитать только максимальный размер рынка, то, что в принципе могут выписать врачи, если все из них будут пользоваться исключительно нашим продуктом. А это нереально: продуктом будут пользоваться далеко не все специалисты — они могут не применять терапевтический класс, в классе могут не применять те действующие вещества и поколения, которые наиболее близки к нашему продукту; в конце концов, часть из врачей для нас окажется недосягаемой по причине отсутствия ресурсов для найма большого числа представителей. Сейчас, правда, появились работы о том, что частично этот пробел можно заместить дистанционными контактами через интернет, но это отдельный разговор.

Следующий шаг — узнать, какие терапевтические классы продуктов использует врач при том или ином диагнозе. Здесь на помощь опять придёт Prindex и различного рода исследования, называемые одним термином U&A (Usage and Attitude — исследования привычек и предпочтений). U&A можно заказать у провайдеров, специализирующихся на подобного рода исследованиях, например, у той же компании Ipsos Healthcare.

Приведу пример с цифрами (цифры произвольные, но дают представление о том, как будет выглядеть собранный материал), АГП — антигистаминный препарат:

Тогда итоговая табличка по ёмкости рынка назначений этими тремя специальностями при крапивнице и аллергическом рините, приобретёт такой вид:

Теперь вспомним, что тут идет речь об антигистаминных препаратах всех поколений. А у нас препарат IV поколения, и если мы произведём подсчёт того, сколько такого поколения выписывается, то мы получим следующие цифры:

Из таблицы становится понятным, что аллергологи, несмотря на то что их меньше всего, имеют самый высокий потенциал назначения продуктов, аналогичных нашему. За ними идут ЛОРы, и только потом — дерматологи.

Вывод из моего примера: при определении визитной активности медицинских представителей необходимо обеспечить покрытие аллергологов, потом — ЛОР-врачей и только затем — дерматологов.

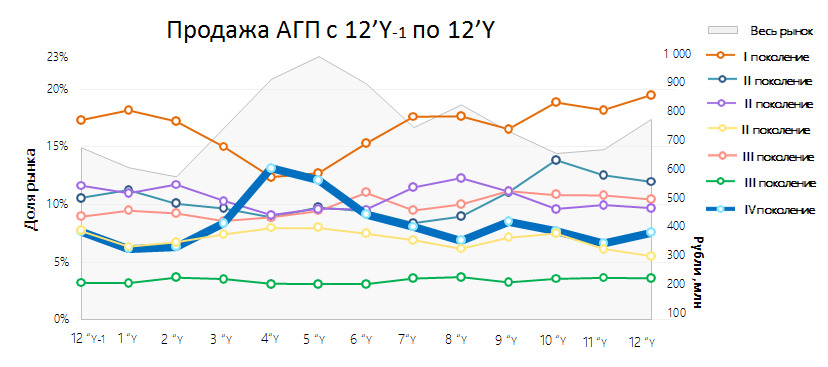

Неплохо также понимать, как продаются основные конкуренты нового продукта. На диаграмме — стилизованные графики продаж в деньгах и помесячной динамики доли в группе АГП за 13 месяцев. Реальную информацию можно получить из таких источников, как IQVIA, DSM Group и/или Like Pharma.

Как видно из этого учебного материала, лидером рынка является препарат первого поколения.

Препарат же четвёртого поколения, являющийся основным конкурентом нашего продукта, занимает скромную позицию на рынке с явным ростом в марте и апреле в сезон начала поллинозов. Это ещё раз подтверждает правильность выбора врачебных специальностей именно для данного продукта. Аллергологи и ЛОРы занимаются поллинозами, так что специальности врачей для дальнейшей индивидуальной работы подобраны верно.

К каким специалистам практического здравоохранения надо будет пойти в первую очередь с новым продуктом?

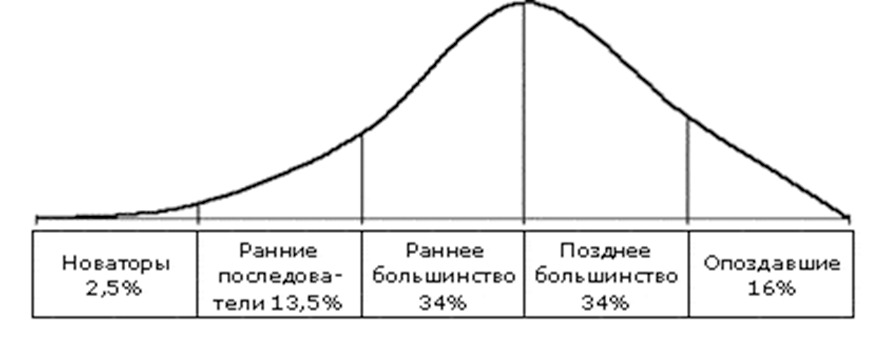

Отличный вопрос, на нём «завалилось» бесчисленное количество лончей. Фатальность ошибки состоит в том, что представители начинают активно посещать свои таргетированные базы врачей и фармацевтов, совершенно игнорируя такой важный признак работы с новыми продуктами, как диффузия инноваций Роджерса.

Что это такое, и почему все специалисты должны быть обязательно проранжированы по данному признаку до начала лонча?

Диффузия инноваций — это процесс распространения новшеств в обществе, закономерности распространения новых продуктов, технологий, идей среди потенциальных потребителей (пользователей) с момента их появления. Назван по аналогии с диффузией в физике — процессом взаимного перемешивания молекул различных веществ в смеси.

Термин получил широкое распространение в маркетинге благодаря работе Эверетта Роджерса (Everett М. Rogers) «Diffusion of lnnovations» («Диффузия инноваций»), 1962г, (на русском выходило второе издание в 1995г.), в которой он предложил модель описания этого процесса [15]:

В основе модели Роджерса лежит сегментация потенциальных потребителей инновации по признаку индивидуальной предрасположенности к восприятию инновации, в которой выделяется 5 сегментов: новаторы (2,5%),ранние последователи (13,5%),раннее большинство (34%),позднее большинство (34%) и опоздавшие (16%). Ниже — краткие характеристики каждого сегмента.

Новаторы (2,5%) — стремятся опробовать инновации (новую идею, метод, продукт и т. п.), обладают достаточными финансовыми ресурсами (чтобы компенсировать риски неудачи), способностью понимать и применять сложные технические знания; считается, что они отличаются склонностью к риску.

Ранние последователи (13,5%) — формируют основной костяк «лидеров (источников) мнений» (opinion leaders) в большинстве социальных систем: именно к ним больше всего обращаются потенциальные реципиенты за советом и консультацией. Как правило, ранние реципиенты служат ролевой моделью для остальных членов социальной системы — потенциальных реципиентов.

Раннее большинство (34%) — представители этой категории реципиентов могут несколько колебаться до момента восприятия инновации (их период восприятия инновации относительно длиннее, чем у реципиентов I и II категорий). Они охотно следуют за другими в процессе восприятия инноваций, однако редко возглавляют это движение.

Позднее большинство (34%) — это скептики, они воспринимают инновацию после «среднестатистического» члена социальной системы. Восприятие ими инновации может объясняться экономической необходимостью или их реакцией на всё увеличивающееся социальное давление.

Опоздавшие (16%) — представители традиционной, консервативной ориентации; они последние, кто воспринимает инновацию, и чаще всего могут отказаться от восприятия.

Что это нам даст? У каждого представителя в его таргетированной по другим признакам базе будет только 2,5% новаторов и 13,5% ранних последователей, которых лонч заинтересует так же быстро, как и саму компанию.

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.