Бесплатный фрагмент - Хаос и капитал

ПРЕДИСЛОВИЕ

Специфичность финансовой терминологии, тщательно оберегаемые от широкой публики секреты действительного ведения дел финансовых институтов, магическое воздействие денег на мировосприятие человека создали особую атмосферу таинственности и в известной степени искусственности финансов. Большинство людей рассматривают финансовую систему как грозную, непонятную, всемогущую силу, притягательную и отталкивающую.

Что движет деньгами? Как они становятся капиталом? Как создать и приумножить богатство? Такого рода вопросы уже не одно столетие будоражат человеческое воображение, и на эту тему написаны сотни весьма объемных фолиантов. В своей работе я попытался систематизировать представления о мире денег до уровня практического использования. Поскольку в условиях тотального дефицита времени внимательное и неторопливое изучение содержимого книги становится роскошью доступной немногим, я попытался изложить законы финансового мира в крайне сжатой и концентрированной форме.

Как читать эту книгу? В первой главе рассматриваются особенности управления предприятием посредством мониторинга его финансовых результатов и бюджетного процесса. Если Вы хотите понять логику финансовой системы предприятия, оценить возможности финансового анализа и системы бюджетного управления данная глава заслуживает Вашего внимания. Особенно полезна данная глава для высшего управленческого персонала компании.

Во второй главе исследуется причины и характер влияния капитала на жизнь современного общества. Содержание этой главы предназначено для самого широкого круга лиц интересующихся проблемами и организацией хозяйственной деятельности — экономистов, философов, социологов, политологов, географов, экологов, научных работников и практиков, представителей общественных организаций и средств массовой информации. В третьей главе систематизированы подходы рациональной денежной оценки капитала и проблемы их практического использования. Благодаря рассмотренной во второй главе методологической основе, возможности финансовой оценки проектов исследуются более глубоко, что позволяет инвесторам повысить эффективность принимаемых решений. И хотя третья глава конкретизирует особенности использования философии капитала, рассмотренные мной во второй главе, а значит, может представлять интерес для самого широкого круга читателей, наиболее полезным будет ее содержание для владельцев денежного капитала.

ГЛАВА 1. УПРАВЛЕНИЕ РЕАЛЬНЫМ КАПИТАЛОМ

ФИНАНСОВЫЕ ОТЧЕТЫ

Бухгалтерский учет как информационная система. В России широко распространено мнение, что учет это нудная и достаточно формальная деятельность, создающая время от времени головную боль руководителю фирмы. Таким учет был сто лет тому назад, и в настоящее время мир ушел далеко вперед в понимании и практическом использовании бухгалтерского учета.

Если на ранней стадии своего развития бухгалтерский учет в рассматривался как искусство записи, классификации, суммирования финансовых операций и подготовки финансовых отчетов, то в настоящее время учет является системой измерения, обработки и анализа финансовой информации. Это означает, что обработка первичной документации, рутинные операции при формировании периодической отчетности возложены на компьютер. Сфера деятельности бухгалтера вплотную приблизилась к процессу принятия финансовых решений фирмы, и многие руководители крупных зарубежных корпораций начинали свою профессиональную карьеру в качестве бухгалтера.

С точки зрения использования бухгалтерской информации учет разделен на две составляющие: финансовый учет (financial accounting) и внутрифирменный учет (management accounting). В отечественной литературе большое распространение получил термин «управленческий учет», который является синонимом внутрифирменного учета.

Финансовый учет включает в себя ведение записи операций и их обработку для последующего преобразования в финансовые отчеты. Основными потребителями информации при этом являются инвесторы, кредиторы, налоговая служба и другие правительственные организации, акционеры. Так как потребление «продукции» финансового учета происходит главным образом вне фирмы, этот вид деятельности бухгалтера регламентирован многочисленными нормативными документами и ориентирован на уменьшение субьективного влияния при отражении финансовых операций в бухгалтерской отчетности.

Внутрифирменный учет (в английском языке имеет синонимы: internal accounting, management accounting) ориентирован на потребление информации внутри фирмы:

1. Информация об управлении издержками производства, планировании и контроле.

2. Специальная информация для подготовки решений высшего управленческого персонала фирмы (например: при составлении планов долговременного развития фирмы, ценовой политики).

Внутрифирменный учет более субьективен, его эффективность определяется полезностью информации, которую бухгалтерская служба предоставляет руководителям фирмы. Значительная часть информации содержащейся в отчетах и справках внутрифирменного учета имеет расчетный характер и ориентирована на решение задач конкретной фирмы.

Важной составляющей внутрифирменного учета является учет затрат (cost accounting). Так как затраты оказывают непосредственное влияние на определение чистого дохода фирмы (income), и, следовательно затрагивают интересы внешних потребителей информации, то определение затрат производится в соответствии с правилами финансового учета. Таким образом, учет затрат является одновременно частью финансового и внутрифирменного учета.

Исходной информацией при подготовке финансовых отчетов являются хозяйственные операции (transactions) — действия, которые влияют на величину финансовых показателей фирмы. Операции могут быть внешними (между фирмой и другими товаропроизводителями и учреждениями) и внутренними (начисление заработной платы, расчет амортизации и т.д.).

Финансовая информация о деятельности фирмы и ее имуществе хранится в условных ячейках — счетах. Каждый счет имеет свой номер и название. Перечень счетов с их номерами и названиями называется картой счетов (chart of accounts) и является основой для бухгалтерской деятельности фирмы.

В США каждая фирма имеет собственную карту счетов, которая формируется на основе потребностей фирмы в бухгалтерской информации и особенностей регламентирующих правил ГААП. В странах использующих план счетов, карта счетов имеет унифицированный для всех фирм характер.

Каждый счет имеет левую сторону, которая называется стороной дебета и правую сторону, которая называется стороной кредита. Таким образом, термины дебет (debit) и кредит (credit) являются просто обозначением в учете левой и правой сторон. Разделение счета на две половинки вовсе не случайно: это помогает увидеть хранящуюся в счете экономическую информацию в статике и динамике.

Счета могут быть основными и содержат информацию об активах, задолженности и собственных средствах и вспомогательными (контрсчета).

Счета активов (assets accounts) — cодержат информацию о ресурсах фирмы, которые связаны с возможным получением в будущем экономической выгоды.

Задолженность (liabilities accounts) — cодержат информацию о возможных вычетах из получаемой экономической выгоды, связанных с обязательствами фирмы перед другими товаропроизводителями и учреждениями.

Собственные средства (owner’s equity) — разница между активами и задолженностью фирмы.

Контрсчета (contra accounts) — cодержат информацию о вычетах из основных счетов. Например, контрсчет «Начисленная амортизация основных фондов» содержит информацию об износе основных фондов, что является вычетом из их первоначальной стоимости.

Контрсчета используются по двум причинам:

1) для того чтобы выделить данные об имуществе фирмы, которые были получены в результате расчетов;

2) чтобы сохранить информацию о первоначальной стоимости активов фирмы, задолженности и собственных средствах.

Взаимосвязь между активами, задолженностью и собственными средствами определена в уравнении финансового положения (financial position equation):

АКТИВЫ = ЗАДОЛЖЕННОСТЬ + СОБСТВЕННЫЕ СРЕДСТВА.

При записи операций на счета фирмы используется ГЛАВНОЕ ПРАВИЛО: увеличение активов фирмы должно быть записано на дебет соответствующего счета активов. Увеличение долгов и собственных средств фирмы записывается на кредит. Правило имеет исторически сложившееся название «система двойной записи» и означает, что каждая операция должна быть записана по меньшей мере на один дебет и один кредит.

Информация бухгалтерских счетов обобщается в финансовых отчетах предприятия (financial statements), которые готовит бухгалтерская служба в конце отчетного года:

1. Отчет о прибылях и убытках (income statement)

2. Баланс или отчет о финансовом положении (balance sheet)

3. Отчет о денежных потоках (statement of cash flows).

Финансовые отчеты крупных фирм красочно оформляются фотографиями, рисунками и представляют собой образцы полиграфического искусства. Рассмотрим более подробно их структуру.

Отчет о прибылях и убытках или отчет о доходах состоит из трех частей. В первой части указываются доходы от основной деятельности и непрофильных для данной фирмы операций. Вторая часть отражает расходы фирмы при осуществлении основной деятельности и непрофильных операций. В третьей части отчета о доходах указывается чистый доход фирмы или прибыль, которая определяется как разница между доходами и расходами.

Отчет формируется на основе временной взаимоувязки операций (accrual basis). Данный подход позволяет более точно отразить хозяйственную деятельность фирмы, так как все экономические события регистрируются в то время, когда они действительно происходят, а не когда осуществляется движение связанных с ними денежных средств.

В практике американского учета используется понятие «экстраординарного события», под данным термином подразумевается необыкновенное по своей природе явление, повторение которого в обозримом будущем не ожидается. К экстраординарным событиям относятся стихийные бедствия, изьятие имущества иностранным правительством, изменения вследствие ввода в действие новых законодательных актов.

Последствия экстраординарных событий (extraordinary items) указываются в отчете отдельной строкой, при этом обязательно отражается их влияние на изменение величины подоходного налога фирмы.

Структура бухгалтерского баланса. Одним из основных документов бухгалтерской службы является баланс, который характеризует финансовое положение фирмы на конкретную дату. Баланс состоит их трех частей: активов, задолженности и собственных средств. Рассмотрим более подробно его составляющие.

При классификации активов используется понятие операционного цикла (normal operating cycle), которое обозначает период времени в течение которого фирма закупает необходимые товары и услуги, а затем производит и продает свою продукцию. Если операционный цикл превышает один год, то активы, которые полностью используются в течение данного промежутка времени называются текущими (сurrent assets), но так как операционный цикл фирмы точно определить довольно непросто, большинство предприятий пользуется для классификации текущих активов более простым критерием — один год. Если активы будут использованы или проданы в течение года, значит их можно отнести к текущим активам. В отечественной терминологии наиболее близким понятием являются «оборотные средства».

Инвестиции и фонды (investments and funds) представлены долгосрочными ценными бумагами других фирм (акции, облигации, вексели). При этом предполагается, что фирма приобрела ценные бумаги на срок более года. В данную группу активов входят также финансовые средства, хранимые в банках более одного года, долговременные вложения в основные фонды, которые пока не используются в текущей деятельности фирмы.

Основные фонды фирмы (Land, building and equipment) — это земля, здания, сооружения и оборудование, инструменты срок использования которых более одного года.

Нематеральные активы (Intangible assets) — это торговая марка, патенты, репутация фирмы (goodwill). Репутация фирмы представляет специфический актив, который нельзя идентифицировать ни с одним элементом имущественного комплекса фирмы. Образуется данный актив только в момент продажи фирмы как разница между ценой, которую платит покупатель и суммарной рыночной оценкой активов приобретаемой фирмы. В репутацию фирмы входит ее место на рынке, сформировавшаяся команда работающих специалистов, испытанные временем процедуры деловой практики фирмы, то есть все то, что имеет фирма, но нельзя потрогать руками или отнести к другим видам нематериальных активов.

Предоплата долговременных расходов (deferred charges) рассматривается как актив до тех пор, пока он не будет использован. Например, компания «Хэпи Джек» заплатила за аренду в течение трех лет спрортивного зала 3000 долларов. По истечении 1 года аренды предоплата долговременных расходов составит 2000 долларов, так как 1000 долларов уже были использованы и отражены на счете расходов за аренду (Rental expenses).

Примерами предоплаты долговременных расходов являются затраты на организацию фирмы, которые затем амортизируются в течение ее деятельности, предоплата страховки, предоплата пенсионных отчислений.

Рассмотрим теперь структуру долгов фирмы.

Краткосрочная задолженность. Состоит из обязательств фирмы, которые должны быть оплачены в течение года. Это товары купленные в кредит, краткосрочные долговые расписки, текущие платежи по долгосрочным долговым обязательствам, предоплата клиентов, начисленные, но не оплаченные расходы.

Долгосрочная задолженность не требует использования текущих активов в качестве средства платежа в течение года. Типичными примерами долгосрочной задолженности являются облигации (bonds payable), долгосрочные долговые расписки (long-term notes payable), долгосрочные обязательства по лизингу (long-term lease obligations).

Важным элементом задолженности являются распределенные во времени долговые обязательства (deferred credits), которые могут быть как краткосрочными (short-term), так и долгосрочными (long-term deferred credits). Типичными примерами являются: распределенный во времени подоходный налог, распределенный во времени инвесиционный налоговый кредит.

Сущность данных экономических явлений заключается в том, что, возникнув в определенный момент времени, долговые обязательства погашаются по частям в течение определенного временного промежутка.

Следует всегда иметь в виду, что не существует «чистых» краткосрочных или долгосрочных долговых обязательств. Один и тот же финансовый инструмент может составлять часть краткосрочной и долгосрочной задолженности фирмы. Например — ипотечный кредит. Допустим, Вы взяли под залог дома 10 000 долларов, срок возврата кредита по закладной 5 лет, с ежегодной оплатой процентов из расчета 15% годовых. Основная сумма долга по закладной — 10.000 долларов будут рассматриваться в балансе как долгосрочная задолженность, а начисленные 15% (1500 долларов) будут отражены в разделе краткосрочная задолженность, так как проценты будут оплачены в течение года.

Таким образом, при классификации долгов фирмы самым существенным является ответ на вопрос: «Когда платить?»

Рассмотрим теперь третью составляющую баланса — капитал или имущество собственника (owners’ equity). В отечественной литературе наиболее близким понятием являются «собственные средства».

Наиболее сложную структуру имеет имущество акционерного общества (stockholders’ equity): уставной капитал (capital stock), премия на капитал (соntributed capital in excess of par or stated value), накопленная прибыль (retained earnings), нереализованные убытки (unrealized capital losses and gains).

Уставной капитал определяется как произведение количества акций на их номинальную стоимость. В различных штатах США уставной капитал может определяться на основе количества выпущенных в ходе эмиссии акций или на основе акций уже имеющихся в собственности граждан или организаций. Во втором случае количество имеющихся в собственности акций (outstanding shares), как правило, меньше количества выпущенных в ходе эмиссии акций фирмы.

Премия на капитал или добавочный капитал образуется в случае, если цена первичного размещения акции превышает ее номинальную стоимость. Например, если номинальная стоимость акции один доллар, а первичное размещение акций происходит по цене три доллара, тогда величина премии на капитал будет равна произведению двух долларов на количество размещенных акций.

Накопленная прибыль — это остаток всей заработанной фирмой чистой прибыли за все время ее существования после вычета дополнительных убытков (losses) и дивидендов (dividends). Таким образом это та прибыль, которую фирма оставила в своем распоряжении.

Нереализованные убытки и доходы — это специфическая составляющая капитала фирмы, которая отражает изменение стоимости имущества фирмы в связи с колебаниями цен на рынке. Однако, так как рыночные стоимости активов в соответствии с принципами GAAP не являются определяющими при составлении баланса, регистрация подобных изменений допускается в виде исключения в строго определенных случаях при учете запасов, основных фондов, ценных бумаг.

Например, компания «Траст корпорэйшэн» имеет акции фирмы «Оранж» на сумму 10 миллионов долларов (рыночная цена — доллар за штуку, всего 10 миллионов акций). Фирма «Оранж» успешно действует на рынке и компания не собирается продавать акции в ближайшем будущем. При этом рыночная оценка акций «Оранж» выросла в 1998 году на 10% и составила 1 доллар 10 центов. В этом случае компания «Траст корпорэйшэн» получит в 1998 году нереализованный доход (unrealized gain) 1 миллион долларов ($10.000.000*10%).

Если фирма собирается продать акции «Оранж» в течение 1999 года, то нереализованный доход следует отразить в отчете о прибылях и убытках, но так как в нашем примере речь идет о долгосрочных инвестициях, то нереализованный доход будет отражен в балансе.

В балансе и отчете о прибылях и убытках даны обобщенные денежные оценки хозяйственных операций фирмы. Так как реальные денежные потоки могут запаздывать (оплата ранее возникшей задолженности) или опережать (получение аванса за еще невыполненные работы) экономические события, в качестве критерия отражения хозяйственной операции в финансовых отчетах был сам факт появления данной операции, а не ее оплата.

Такого рода подход позволяет более точно отразить хозяйственную деятельность предприятия. Всегда нужно иметь в виду, что без реальных денег бизнес невозможен. Поэтому в дополнение к балансу и отчету о прибылях и убытках всегда существует отчет о денежных потоках предприятия.

Структура отчета о денежных потоках. Данный отчет предназначен для оценки влияния текущей деятельности фирмы, ее инвестиционных и финансовых мероприятий на количество имеющихся денежных потоков и их эквивалентов. Под эквивалентами денежных средств подразумеваются краткосрочные и высоко ликвидные ценные бумаги.

В отчете о денежных потоках не указываются расчетные значения величин доходов и расходов, а только реальное движение денежных средств за отчетный период. Отчет состоит из трех основных разделов: в первом разделе «Денежные потоки текущей деятельности» (Cash flows from operating activities) содержится информация о поступлении денежных средств от покупателей, дивидендах, полученных по имеющимся у фирмы ценным бумагам, данные о возврате денежных средств, ранее выплаченных поставщикам.

В разделе содержится информация о расходе денежных средств на закупку товаров для перепродажи, выплаченных процентах за использование заемных средств, оплате налогов и сборов, расходах на заработную плату.

Второй раздел отчета называется «Денежные потоки инвестиционной деятельности» (Cash flows from investing activities), в разделе содержится информация о поступлении и расходовании денежных средств при осуществлении инвестиционной деятельности: при приобретении или продаже основных фондов, долгосрочных инвестиций, сбора долгов (из суммы собранного долга исключается процент за пользование кредитом, который рассматривается в качестве дохода от текущей деятельности).

Третий раздел называется «Денежные потоки финансовой деятельности» (Cash flows from financing activities) и содержит информацию о поступлении и расходовании денежных средств фирмы при осуществлении ее финансовой деятельности. Это денежные средства, полученные при продаже ценных бумаг фирмы, займы и кредиты, выплаченные дивиденды, средства потраченные на покупку ценных бумаг фирмы.

Операции не связанные с непосредственным изменением денежных средств фирмы в отчете не указываются: погашение ранее полученного кредита ценными бумагами фирмы, расходы на амортизацию оборудования, обмен акций при слиянии фирм и так далее.

Анализ финансовых отчетов. Содержащиеся в финансовых отчетах данные являются своеобразной опорной точкой при оценке эффективности бизнеса. Рассмотрим анализ финансовых отчетов на примере фирмы «Инфосервис»:

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ

фирмы «Инфосервис» по состоянию на 31.12.1999 г.

Доходы

Нетто-продажи________________________________ 240.000

Дополнительные доходы________________________10.000

Итого доходов__________________________________250.000

Расходы и убытки

Себестоимость реализованной продукции_____ 90.000

Операционные расходы

Зарплата__________________________________________8.000

Аренда____________________________________________2.000

Амортизация______________________________________4.000

Оплата процентов_________________________________1.000

Итого операционных расходов___________________15.000

Убытки при продаже

инвестиций_________________________________________5.000

Итого расходов и убытков________________________110.000

Прибыль до налогообложения___________________ 140.000

Налоги______________________________________________42.000

Чистая прибыль до экстраординарных событий__98.000

Экстраординарные события:

Убыток из-за землетрясения_______________________20.000

Минус экономия на налогах________________________−6.000

Итого экстраординарных событий___________________14.000

Чистая прибыль

с учетом экстраординарных событий_______________84.000

Доходы на одну акцию

(из расчета на 30000 акций в обращении):

Чистая прибыль до экстраординарных

событий (98000/30000) _______________________________3,27

Экстраординарные убытки

(14000/30000) _________________________________________−0,47

Чистая прибыль на акцию (84000/30000) ____________$2,80

ОТЧЕТ О ФИНАНСОВОМ ПОЛОЖЕНИИ (БАЛАНС)

фирмы «Инфосервис» по состоянию на 31.12.1999 г.

Активы

Текущие активы

Денежные средства_____________________________20.000

Краткосрочные инвестиции_____________________5.000

(текущая рыночная стоимость

10000$)

Долги клиентов_________________________________44.600

Минус резервы

по сомнительным долгам_______________________−4.000

__________________________________________________40.600

Запасы__________________________________________6.000

Итого текущих активов_________________________71.600

Инвестиции и фонды

Инвестиции в акции фирмы Z

(по цене приобретения) ________________________100.000

Минус резерв в связи

с уменьшением рыночной

стоимости________________________________________−10.000

____________________________________________________90.000

Фонд расширения производства_________________30.000

Итого инвестиций и фондов_____________________120.000

Основные фонды

Земля_____________________________________________200.000

Здания, сооружения и оборудование

Здания____________________________________________100.000

Минус накопленная амортизация________________−20.000

_____________________________________________________80.000

Оборудование____________________________________140.000

Минус накопленная амортизация________________−70.000

_____________________________________________________70.000

Итого зданий, сооружений и оборудования______150.000

Нематериальные активы

репутация фирмы, цена приобретения

45000$ минус накопленная амортизация) _______30.000

Прочие активы____________________________________23.000

Предоплата долговременных расходов____________2.000

Итого активов__________________________________$596.600

Задолженность

Краткосрочные долги

Задолженность поставщикам_______________________40.000

Векселя к оплате____________________________________20.000

Долги по зарплате__________________________________12.000

Долги по налогам___________________________________10.000

Итого краткосрочных долгов_______________________82.000

Долгосрочная задолженность

Облигации к оплате (5%) к 2001 г.__________________220.000

Итого задолженности_______________________________302.000

Собственный капитал

Акционерный капитал

Обыкновенные акции

(30000 в обращении) ________________________________150.000

Добавочный капитал_________________________________50.600

Итого акционерного капитала_______________________200.600

Накопленная прибыль_______________________________104.000

Итого акционерного капитала

и накопленной прибыли_____________________________304.600

Минус нереализованные убытки

долгосрочных инвестиций___________________________−10.000

Итого собственного капитала________________________294.600

Итого задолженности

и собственного капитала___________________________$596.600

Основными приемами анализа финансовых отчетов являются: сравнительный анализ (comparative statements), метод процентных соотношений (percentage analyses) и пропорциональный анализ (ratio analyses).

Сравнительный анализ. Сущность данного метода заключается в сопоставлении данных финансовых отчетов за несколько равных временных промежутков: при краткосрочном сравнительном анализе (short-term comparative statements) используется информация текущего отчетного периода и нескольких предшествующих; при долгосрочном анализе (long-term comparative data) используется информация не менее чем за 5 лет.

Метод процентных соотношений. Имеется две разновидности метода: горизонтальный (horizontal percentage analyses) и вертикальный анализ (vertical percentage analyses).

Сущность горизонтального анализа заключается в определении на сколько процентов изменились данные финансового отчета по сравнению с предшествующим периодом. Например, денежные средства фирмы «Инфосевис»в 1998 году составляли 5000 долларов, а в 1999 году — 20000 долларов, следовательно с 1998 по 1999 год денежные средства «Инфосервиса» увеличились на 300% [(20.000−5.000) /5.000 х 100=300%].

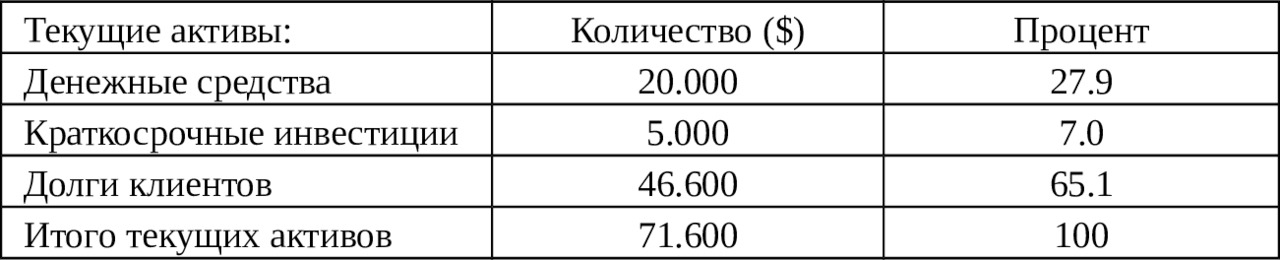

При вертикальном анализе определяются процентные соотношения данных финансовых отчетов к итоговым показателям. Рассмотрим использование вертикального анализа на примере текущих активов «Инфосервиса»:

Таким образом, при вертикальном анализе в первом столбце указана денежная оценка каждого текущего актива, а во втором — удельный вес актива, выраженный в процентах, оценка всех текущих активов принята за 100%.

Пропорциональный анализ. Основан на измерении соотношений между данными финансовых отчетов. В отличии от метода процентных соотношений, использующего информацию одной разновидности отчетов (например, данные балансов за 1996—1999 гг. или данные отчетов о доходах за 1994—1999 гг.) пропорциональный анализ может использовать данные различных финансовых отчетов, например, данные баланса и отчета о доходах за 1998 год.

Существуют 4 основные группы коэффициентов, которые используются в пропорциональном анализе: коэффициенты ликвидности, которые показывают платежеспособность фирмы при краткосрочном кредитовании, коэффициенты интенсивности использования активов, коэффициенты рентабельности, которые иллюстрируют доходность Вашего бизнеса и коэффициенты покрытия, характеризующие привлекательность Вашей фирмы для инвесторов и долгосрочного кредитования.

Основным показателем 1 группы является коэффициент текущей ликвидности (current ratio или working capital ratio). Коэффициент определяется как отношение величины текущих (оборотных) активов к краткосрочной задолженности фирмы. В нашем примере текущие активы фирмы «Инфосервис» составляли 71600 долларов, краткосрочная задолженность — 82000 долларов, следовательно коэффициент текущей ликвидности равен 0,87 (71.600/82.000). Данные для расчета коэффициента получены из баланса фирмы.

Для анализа способности фирмы мобилизовать финансовые ресурсы в течение нескольких дней используется коэффициент мгновенной ликвидности, который определяется как отношение наиболее ликвидных активов фирмы (все текущие активы за вычетом складских запасов) к величине краткосрочной задолженности фирмы. Для расчета коэффициента используются данные баланса фирмы.

Так как в нашем примере фирма не имеет складских запасов коэффициенты текущей ликвидности и мгновенной ликвидности равны и их величина составляет 0,87.

Первая группа коэффициентов включает в себя и показатель защитного интервала (defensive-interval measure), который определяется как отношение величины защитных активов (это все текущие активы фирмы за вычетом складских запасов) к ожидаемым ежедневным денежным расходам планового периода.

В нашем примере величина защитных активов равна сумме денежных средств — $20.000, краткосрочных инвестиций — $5.000 и долгов клиентов — $46.600, что составляет $71.600. Данные о величине защитных активов мы получаем из баланса фирмы.

Величина ожидаемых ежедневных расходов планового периода определяется на основе анализа информации отчета о прибылях и убытках. Для этого мы из суммарной величины наших расходов (включая наши налоговые платежи) вычитаем годовые издержки амортизации и полученный результат делим на количество дней в году.

Таким образом, показатель защитного интервала определяется следующей формулой:

Защитные активы

Ожидаемые ежедневные расходы — расходы

фирмы, которые не связаны с движением

денежных средств

В нашем примере:

71.600х365/ (152.000—40.000) =177

Данный коэффициент показывает, что в случае остановки платежей клиентов фирма может продержаться еще 177 дней, если ежедневные расходы не превысят своих плановых значений.

Вторая группа коэффициентов характеризует интенсивность использования ресурсов фирмы. Для этого анализируется оборачиваемость клиентской задолженности, оборот складских запасов и оборачиваемость активов фирмы.

Оборачиваемость клиентской задолженности (receivable turnover) определяется по формуле:

Продажи/Долги клиентов

где под продажами подразумевается выручка фирмы, полученная от ее основной деятельности за вычетом возврата товара и предоставленных скидок.

В нашем примере:

240.000/46.600=5,2

Таким образом, цикл продажи → товарный кредит → оплата у фирмы повторяется 5 раз в году. Чем большее количество циклов у фирмы, тем эффективнее используются ресурсы. Продолжительность периода между продажей товара и его оплатой клиентом определяется по формуле:

365 дней/ оборачиваемость клиентской задолженности

В нашем примере, продолжительность периода составляет 70 дней (365/5,2) — чем меньше промежуток времени между продажами и оплатой, тем эффективнее используется капитал фирмы.

Оценка оборачиваемости складских запасов определяется по формуле:

Себестоимость реализованной продукции

(из отчета о прибылях и убытках)

Величина складских остатков (из баланса)

Оборачиваемость складских запасов=$90.000/$6.000=15 раз за год.

Продолжительность одного оборота складских запасов определяется формулой:

365 дней/ оборачиваемость складских запасов

Чем выше оборачиваемость запасов и меньше продолжительность их оборота, тем более эффективно используются ресурсы фирмы.

Оборачиваемость активов определяется по формуле:

Продажи/Активы

В нашем примере оборачиваемость активов составит 0,42 (250.000/596.600). Продолжительность одного оборота активов фирмы можно определить с помощью следующего расчета:

365 дней/ оборачиваемость активов

Чем выше оборачиваемость активов и меньше продолжительность одного оборота, тем более эффективно используются ресурсы фирмы.

В третью группу коэффициентов, входят показатели отражающие доходность бизнеса: рентабельность продаж (profit margin on sales), отдача активов, отдача голосующего капитала (rate of return on common stock equity), доходы на акцию (earnings per share), соотношение цены и доходов акции (price earnings ratio), выплатной коэффициент (payout ratio).

Рентабельность продаж определяется по формуле:

Прибыль/Продажи

В расчете рекомендуется использовать величину чистой прибыли без учета влияния экстраординарных событий.

В нашем примере рентабельность продаж 41% ($98.000/240.000).

Чем выше рентабельность продаж, тем более доходным при прочих равных условиях является предприятие. В одном долларе продаж заложена прибыль в размере 41 цента!

Отдачу активов можно определить по формуле:

Прибыль/Активы

В нашем примере отдача составит 16% ($98.000/596.600), это означает, что за год 1 доллар имущества нашей фирмы приносит 16 центов прибыли. Чем выше данный показатель, тем более доходным является ваш бизнес.

Доходы на акцию (earnings per share) определяется по формуле:

Прибыль/Количество акций

В нашем примере доходы на акцию составят $3.26. Чем выше данный показатель, тем больше доходов получат собственники фирмы при прочих равных условиях. Данный показатель определяет максимальное количество дивидендов, которое может быть выплачено в расчете на одну акцию.

Допустим, что акции фирмы на биржевом рынке продаются по $30 за штуку. Тогда мы можем определить значение соотношения цены и доходов акции (price earnings ratio):

30/3,26=9,2

Руководство фирмы решило выплатить акционерам по итогам года $50.000 дивидендов. Тогда выплатной коэффициент примет следующее значение: 50.000/98.000=0,51

Коэффициент показывает, какую долю чистой прибыли фирма направляет на выплату дивидендов. При расчете коэффициентов интенсивности и рентабельности иногда используется усреднение показателей. Например, при расчете отдачи активов, в знаменателе мы можем записать среднее арифметическое величины активов на начало и на конец периода. В качестве обоснования такого подхода используется тезис, что поскольку в числителе стоит интервальный показатель — в нашем примере прибыль за отчетный период, то и в знаменателе должна стоять средняя величина показателя за отчетный период. При всей кажущейся строгости подобного подхода, нужно иметь в виду, что если мы складываем и делим на два величину активов на начало и конец периода, это еще не означает, что мы получили точную оценку средней величины показателя за отчетный период. Метод среднего арифметического является точным лишь в случае равномерного изменения рассматриваемого показателя, а такая равномерность на практике встречается далеко не всегда.

Четвертая группа показателей определяет, насколько привлекательным является предприятие для долгосрочных вложений капитала. Для этого рассчитываются следующие показатели: удельный вес долгов (debt to total assets), коэффициент процентных выплат (times interest earned), балансовая стоимость акции (book value per share) и денежный поток в расчете на одну акцию (cash flow per share).

Удельный вес долгов определяется по формуле:

Долги/Активы

В нашем примере:

302.000/596.600=0,51

Данный коэффициент показывает, что более половины имущества фирмы приобретено за счет заемных средств.

Коэффициент процентных выплат определяется по формуле:

Прибыль до уплаты процентов и налогов/Расходы по процентным платежам

В нашем примере:

(98.000+1.000+42.000) /1.000=141

Величина коэффициента показывает, что чистая прибыль предприятия до уплаты процентов и налогов в 141 раз превышает платежи по процентам, это означает либо высокую платежеспособность фирмы для долгосрочного кредитования, либо доступ к дешевым финансовым ресурсам кредиторов.

Балансовая стоимость акции определяется по формуле:

Собственный капитал/Количество акций

В нашем примере:

294.000/30.000=9,82

Данный показатель означает, что при ликвидации фирмы владельцы одной акции смогут получить по меньшей мере 9,82 доллара.

Денежный поток на одну акцию определяется по формуле:

(Прибыль + Амортизация) /Количество акций

В нашем примере:

(98.000+4.000) /30.000=3,4 доллара.

Данный коэффициент показывает, какой чистый денежный поток приходится на одну акцию. Данными коэффициентами не исчерпывается анализ финансовой отчетности, существуют их различные модификации, которые позволяют оценить ту или иную сторону деятельности фирмы. Например, если Вы хотите оценить влияние привлечения заемных средств на доходность Вашего бизнеса — финансовый рычаг (financial leverage) нужно определить разницу между отдачей собственных средств (чистая прибыль/собственные средства=98.000/294.000=0,33) и отдачей активов (в нашем примере 0,17). Финансовый рычаг равен 0,16 — использование заемных средств почти в два раза увеличивает отдачу собственного капитала фирмы.

Не нужно думать, что есть какой-то идеальный коэффициент, который в состоянии отразить все многообразие хозяйственной деятельности фирмы или существует некое магическое число присущее тому или иному коэффициенту, к которому нужно стремиться при любых обстоятельствах. Все это далеко не так, каждый коэффициент всего лишь штрих многокрасочной картины Вашего бизнеса, а желаемые значения коэффициентов носят ярко выраженный отраслевой характер и со временем устаревают.

Ценность финансовых коэффициентов заключается в сопоставлении их значений. При принятии финансовых решений полезно сравнить коэффициенты вашего предприятия и предприятия-аналога. При регулярном использовании коэффициентов можно получить важную информацию об их динамике.

В этом случае использование коэффициентов можно сравнить с индексом Доу-Джонса, который используется для анализа американского фондового рынка. Само по себе значение индекса несет мало информации, однако, на основании данных о его росте или падении аналитики прогнозируют дальнейшее развитие ситуации на фондовом рынке.

Таким образом, финансовые коэффициенты всего лишь подсказка того, что происходит на Вашей фирме и как подсказывает опыт, подсказка далеко не бесполезная. Рассмотрим возможности анализа финансовых отчетов на примере фирмы «Торговый Дом».

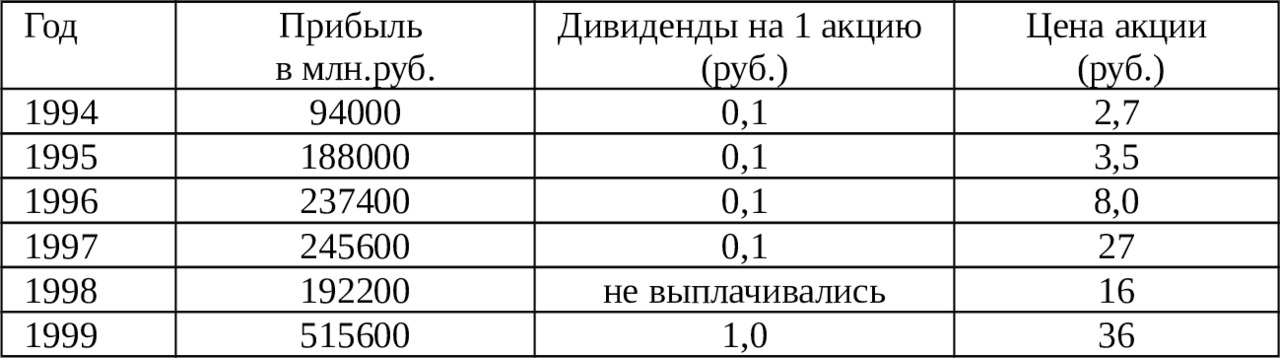

ОАО «Торговый дом» было образовано в 1992 году. Уставной капитал состоял из 600000 акций номинальной стоимостью 10 рублей. Часть акций получил трудовой коллектив, часть досталась победителям ваучерного аукциона. За один ваучер можно было получить70 акций «Торгового дома». В настоящее время уставной капитал состоит из 60 000 000 акций.

Акционерное общество имело выгодное местоположение в самом центре Москвы и репутацию одного из самых престижных центров столицы. В результате скупки акций у трудового коллектива и нескольких новых эмиссий 40% акций оказалось у двух крупных российских банков, 30% у зарубежных акционеров и 20% у руководства «Торгового дома». Зарубежные акционеры не доверяли российской банковской системе и на собраниях блокировали выдвижение ее представителей на пост руководителя «Торгового дома».

Выручка от продаж составила в 1999 году 2,173 млрд. рублей, что на 567,8 млн. рублей больше, чем в 1998 году, а доходы от сдачи в аренду торговых площадей в 1999 году были 298,7 млн. рублей. Кредиторская задолженность в 1999 году составляла 342 217 тысяч рублей, в 2000 году ее величина ожидается 12 млн. 154 тысячи долларов.

Председатель правления «Торгового дома» Вечяслав Чеканов поручил своему финансовому директору подготовить бюджет на 2000 год, полагая, что тенденция роста товарооборота в 1999 году сохранится и в плановом периоде, рентабельность продаж увеличится на 1%, а доходы от сдачи в аренду и кредиторская задолженность останутся на прежнем уровне. Чеканов попросил оценить инвестиционную привлекательность компании и возможность новой эмиссии акций для финансирования проекта интернет-торговли на 10 млн. долларов.

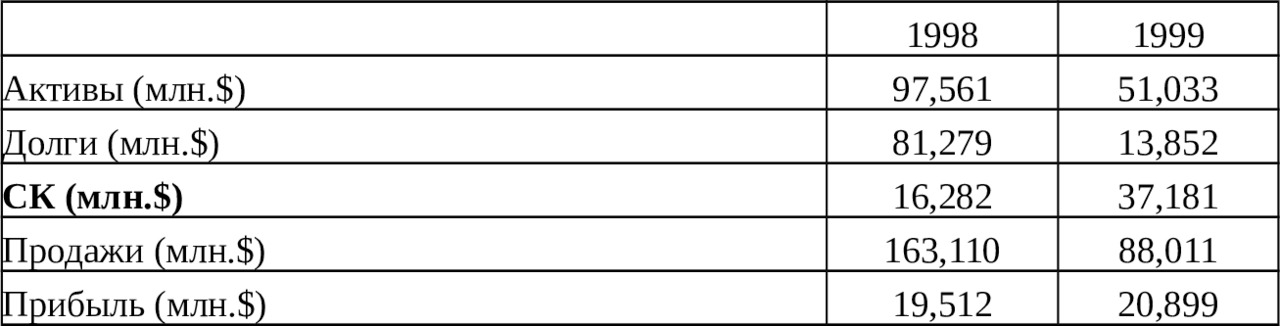

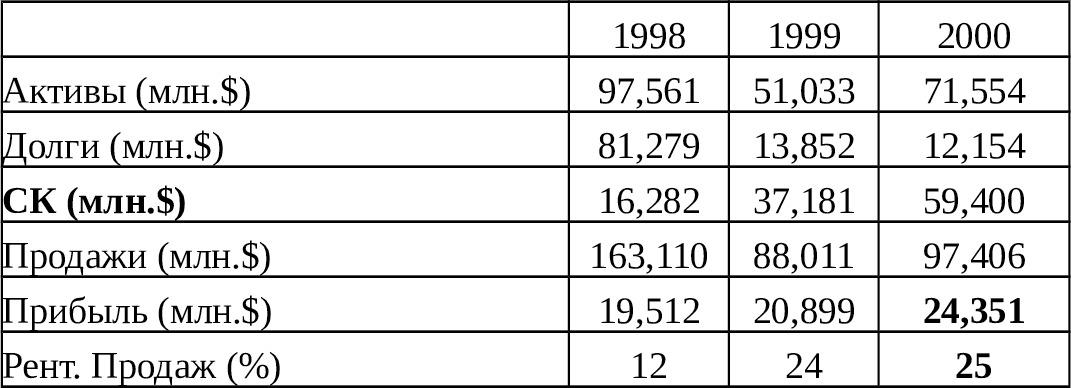

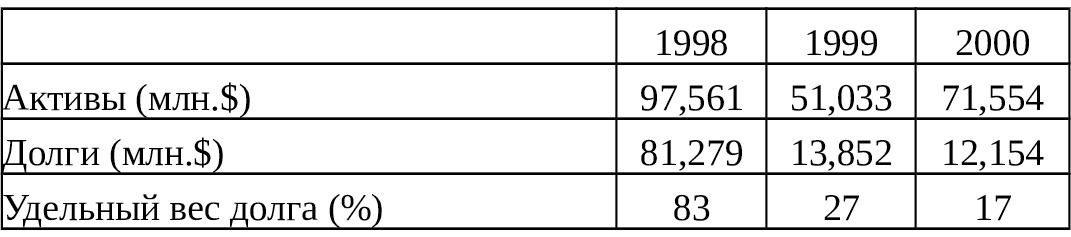

Финансовые результаты деятельности «Торгового дома» приведены в таблицах 1 и 2.

Таблица 1.

Основные показатели ОАО «Торговый Дом»

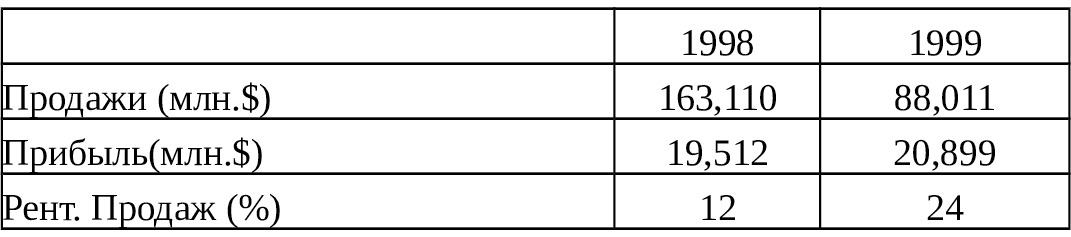

Таблица 2.

Финансовые результаты ОАО «Торговый Дом»

Курс доллара США в деноминированных рублях:

1998г. — 9,84

1999г. — 24,69

2000г. — 28,14.

Решение:

С начала мы должны получить ключевые показатели деятельности предприятия. При определении величины продаж в плановом 2000 году, мы использовали допущение о сохранении прироста продаж (568 млн. рублей в год или 97,406 млн. долларов). Из условия мы знаем, что рентабельность продаж вырастет в плановом году на 1%. Рентабельность продаж определяется как отношение прибыли к продажам.

Таблица 3.

Рентабельность продаж в 1998—1999 гг.

Следовательно, в 2000 году рентабельность продаж должна составить 25% (24%+1%). Это означает, что в каждом долларе продаж в плановом году будет 25 центов прибыли. Зная это соотношение, определим прибыль планового года: 0,25 х 97,406$= 24,351$. Таким образом, если мы располагаем прогнозом продаж в плановом году (в нашем случае 24,351$) и нормативом их рентабельности (25%), мы можем определить величину плановой прибыли.

Если известна плановая прибыль, задача по определению величины собственного капитала в плановом году существенно упрощается: собственный капитал увеличивается за счет прибыли и инвестиций владельца предприятия и уменьшается за счет изъятий капитала собственником, например в виде дивидендов.

Таким образом, собственный капитал на конец планового года (СК 31.12.2000) может быть определен по формуле:

СК 31.12.2000 = СК 31.12.1999 + Прибыль2000 — Дивиденды1999,

где СК 31.12.1999 — величина собственного капитала на начало планового периода, Прибыль2000 — ожидаемая прибыль, Дивиденды1999 — дивиденды, начисленные по итогам 1999 года и выплаченные в 2000 году.

СК 31.12.2000 = 37,181 +24,351 — 60000 тыс. акций х 1 рубль дивидендов в расчете на одну акцию / 28,14 рубля за 1доллар = 59,400 млн.$.

По условию мы знаем, что в плановом году величина задолженности «Торгового Дома» сохранится на прежнем уровне и составит 342 млн.рублей, что равно 12,154 млн.$ по курсу 2000 года.

Таким образом, нам известны величина долга и собственного капитала на конец планового года. Долг и собственный капитал являются формами отношений собственности, отражающих денежную оценку притязаний кредиторов и владельцев на ресурсы предприятия, что отражено в Главном бухгалтерском уравнении — активы = долги + собственный капитал. Активы являются денежной оценкой имеющихся у предприятия ресурсов, а долги и капитал вежливо напоминают, кому принадлежит все это богатство.

Согласно главному бухгалтерскому уравнению активы на конец года равны (А 31.12.2000):

А 31.12.2000 = СК31.12.2000 (59,400) + Долги31.12.2000 (12,154) = 71,554$,

где Долги31.12.2000 — величина долговых обязательств предприятия на конец планового года.

Таблица 4.

Показатели «Торгового Дома» (в млн. дол.)

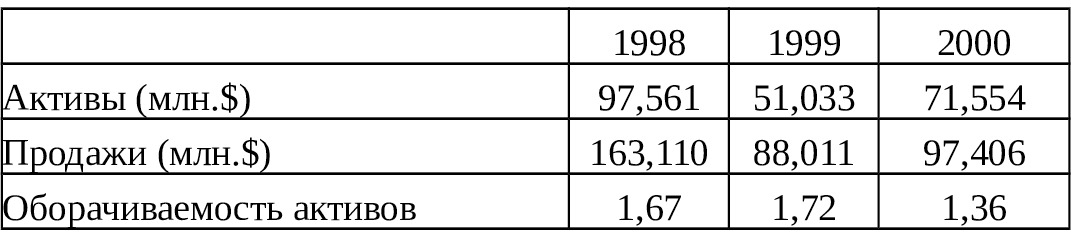

Для оценки интенсивности использования ресурсов определим величину оборачиваемости активов в анализируемом периоде, которая рассчитывается как отношение продаж к величине активов.

Таблица 5.

Оборачиваемость активов

В плановом году наметилась неблагоприятная тенденция снижения оборачиваемости активов — один доллар ресурсов обеспечивает 1,36$ продаж, что существенно ниже результатов 1999 года.

Для улучшения ситуации необходимо предусмотреть мероприятия по оптимизации величины и структуры активов — в первую очередь за счет продажи на рынке избыточных и непрофильных активов. Под избыточными активами мы подразумеваем ресурсы, необходимые для нормальной деятельности предприятия, количество которых слишком велико для использования в анализируемом периоде — избыточными могут быть чрезмерные запасы на складе, неиспользуемые производственные мощности, значительная величина клиентской задолженности и так далее.

Для определения избыточности имеющегося у предприятия ресурса необходима разработка нормативов, определяющих какое количество ресурса действительно необходимо для работы предприятия.

Что касается выявления непрофильных активов, то критерий непрофильности определяется на основе действующей стратегии развития предприятия. Профильными являются только те ресурсы, использование которых необходимо для достижения сформулированных в стратегии целей. Если у предприятия отсутствует стратегия реальных действий или ее заменяет набор красивых лозунгов, то понять какие активы являются профильными, а от каких следует избавляться практически невозможно.

Попытки упрощенного подхода к определению профильности активов могут привести к плачевному результату. То, что для одного предприятия является непрофильным активом, для другого может оказаться весьма востребованным ресурсом. Например, принято считать, что детские сады являются непрофильными активами для промышленных предприятий, и чем быстрее они будут распроданы, тем лучше. Однако если имеющийся у предприятия детский сад нужен для удержания дефицитной рабочей силы, его наличие является вполне целесообразным для успешного осуществления стратегии развития предприятия.

Следует отметить, что количество непрофильных активов может быть чрезвычайно велико: вскоре после своего назначения руководитель фирмы «Ниссан» г-н Гон заявил, что 80% активов являются непрофильными, и от них компания будет избавляться. Однако столь ясные представления о профильности активов встречаются далеко не всегда, и на большинстве российских предприятий активы формируются по принципу «А пусть будет». При таком подходе рассчитывать на высокую эффективность уже не приходится.

Важный ресурс увеличения оборачиваемости активов — рост продаж, достигнутый с помощью имеющихся ресурсов (например, за счет увеличения времени работы оборудования) либо за счет приобретения новых ресурсов, обеспечивающих более высокий объем продаж в расчете на доллар активов (например, приобретение оборудования производящего большее количество товаров в расчете на один доллар своей балансовой оценки).

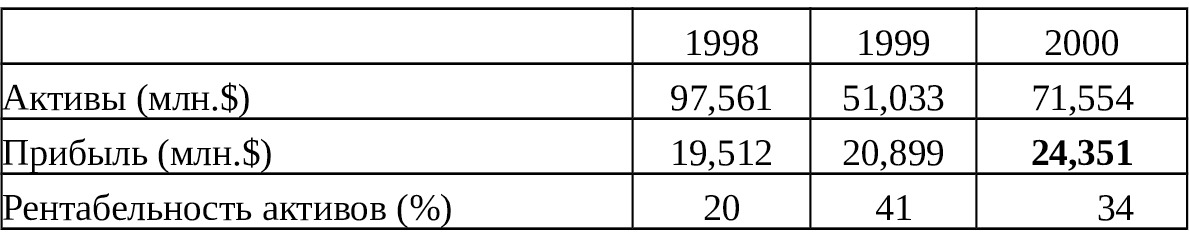

Для оценки экономической эффективности используемых ресурсов рассчитаем показатель рентабельности активов — отношение чистой прибыли предприятия (за вычетом налогов) к величине активов. Чем выше такой показатель, тем более выгодным является использование имеющихся ресурсов.

Таблица 6.

Рентабельность активов в 1998—2000 гг.

Как показали расчеты, в плановом году ожидается снижение экономической эффективности использования ресурсов. Следует отметить, что рентабельность активов можно рассчитать и другим способом: если умножить рентабельность продаж на оборачиваемость активов. Это означает, что экономическая эффективность использования ресурсов зависит от двух факторов — рентабельности продаж и оборачиваемости активов, и для исправления неблагоприятной тенденции мы должны увеличить значения этих факторов.

Увеличение оборачиваемости активов уже было рассмотрено в предыдущем расчете, поэтому остановимся более подробно на увеличении рентабельности продаж. Самым простым способом увеличить прибыль является рост цен на реализуемые на рынке товары, что получило широкое распространение в условиях высокой инфляции, но по мере развития конкуренции и повышения эффективности антимонопольной правоприменительной практики данный ресурс наращивания прибыли становится для предприятий все менее доступным.

Вторым способом является сокращение затрат, в том числе и оптимизация налоговых платежей в рамках действующего законодательства.

Третьим способом является увеличение в ассортиментном ряде удельного веса товаров с высокой торговой наценкой.

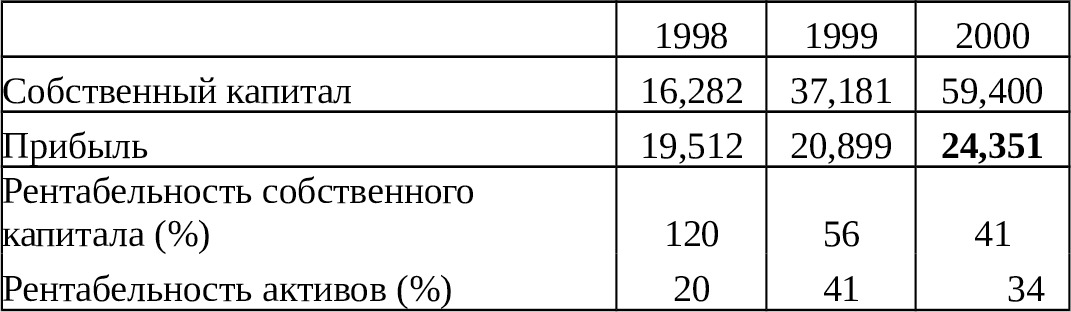

Поскольку анализ показал наличие определенных проблем с использованием ресурсов в плановом году, было бы логично предположить, что они найдут свое отражение и в доходности использования собственного капитала предприятия, проведенные расчеты подтвердили возникшие опасения.

Таблица 7.

Рентабельность собственного капитала «Торгового Дома» в 1998—2000 гг.

Наметилась устойчивая тенденция снижения экономической эффективности использования собственного капитала предприятия, что крайне неблагоприятно для собственников «Торгового Дома». В этом случае возможны два варианта развития событий: смена управленческой команды и проведение мероприятий по изменению складывающихся негативных тенденций или смена собственника с последующей сменой управленческой команды.

Более внимательный анализ таблицы позволяет сделать интересное наблюдение: в расчете на один доллар ресурсов в 1998 году, предприятие зарабатывало 20 центов прибыли, а в расчете на один доллар собственного капитала — один доллар 20 центов. Доходность денег собственника бизнеса в 6 раз больше!!! Эффект превышения доходности собственного капитала над рентабельностью активов называется финансовым рычагом или финансовым левериджем. Причина этого явления скрыта в главном бухгалтерском уравнении — активы = долги + собственный капитал, таким образом, вследствие наличия долговых обязательств величина активов будет больше величины собственного капитала, знаменатель при расчете рентабельности активов будет больше, чем при определении рентабельности собственного капитала, а доходность средств собственника выше.

Привлекая для развития предприятия заемный капитал, мы увеличиваем доходность собственного. При этом следует понимать, что использование заемных средств предполагает их возврат в будущем, обстоятельства которого могут существенно измениться, и обслуживание долга окажется более трудным делом, чем это представлялось заемщику в момент получения кредита — наглядной иллюстрацией является разразившийся в 2007—2008 годах кризис на рынке ипотечного кредитования США. Можно утверждать, что чрезмерное привлечение кредита способно разорить самые процветающие компании. Так в Южной Корее в начале 90-х годов была распространена практика широкого привлечения международных займов для финансирования экспансии отечественной промышленности на мировые рынки. В результате на один доллар собственного капитала у крупнейших корейских компаний приходилось 500 долларов капитала заемного.

Однако после обвала таиландского бата в 1997 году, на финансовых рынках выросли процентные ставки, рухнул курс южнокорейского вона и в стране начались массовые банкротства. Для того чтобы понять не перешло ли предприятие красную черту заимствований удобно использовать коэффициент удельного веса долга (отношение суммарной задолженности предприятия к его активам).

Таблица 8.

Удельный вес долга «Торгового Дома» в 1998—2000 гг.

В 1998 году в каждом долларе ресурсов предприятия доля заемного капитала составляла 83%. Следует отметить, что удельный вес долга имеет выраженную отраслевую специфику. Особенно он высок у предприятий торговли и банков. Так у весьма консервативных организаций — «Сбербанка России» и «Мосэнергосбыта» значение этого коэффициента достигает 97%.

Фактически и банки, и торговля выступают в роли менеджеров чужих ресурсов: банки управляют вкладами клиентов, торговые фирмы выступают в роли комиссионеров промышленных предприятий. Данное обстоятельство предъявляет особые требования к качеству корпоративного управления — для успешного развития таких предприятий особенно важной является компетентность команды менеджеров. Удельный вес долга при этом, как правило, выше 75%.

Означает ли это что высокий удельный вес долга не связан с высокими рисками у торговли и банковского сектора? Конечно, нет. Такие предприятия сильно рискуют, но в значительной степени это риск отраслевого характера. Возникает вопрос — почему при высоких рисках, характерных для торговли и банкинга, эти отрасли успешно наращивали капитал в начале 90-х годов: ответ очевиден — отсутствие в постсоветской России развитой товаропроводящей сети и банковской системы сделало такие предприятия временными монополистами и обеспечило высокую доходность их деятельности, однако по мере развития отечественных рынков конкуренция подорвала это преимущество, и количество банков стало стремительно сокращаться, а на рынке ритейла торговые сети стали вытеснять мелкие и средние фирмы.

Для промышленных предприятий необходима более консервативная финансовая политика, так как такие предприятия имеют более продолжительный технологический цикл. В этом случае удельный вес долга не должен превышать 50%. Если речь идет о высокотехнологичных отраслях экономики, у которых разработка и вывод на рынок продукта занимает долгие годы и требует миллиардных инвестиций, предельная величина финансового коэффициента равна 10%. Такие предприятия должны финансировать свое развитие за счет эмиссии ценных бумаг на фондовом рынке и инвестиций государства. Если высокотехнологичное предприятие в своем развитии опирается на банковский кредит, высока вероятность того, что разработанный фирмой уникальный продукт будет продавать на рынке уже кто-то другой — в какой-то момент времени просто не окажется денег для возврата очередного кредита.

Динамика удельного веса долга «Торгового дома» демонстрирует удивительные метаморфозы: в 1998 году значение коэффициента велико, что объясняет 6-кратное превышение рентабельности собственного капитала над рентабельностью активов, однако такой уровень задолженности является характерным для торговых предприятий, и поэтому не может рассматриваться как негативное явление.

Ситуация изменилась в 1999 году: величина удельного веса долга составила 27%, что характерно скорее для промышленного предприятия, чем для торговой фирмы. В плановом году наметилось усиление данного процесса: удельный вес долга упал до уровня 17%, что соответствует консервативной финансовой политике промышленного предприятия. Можно с уверенностью констатировать, что предприятие начало утрачивать свой торговый профиль. Это является сигналом либо кардинального изменения стратегии развития бизнеса, либо полного отсутствия оной.

Но что приходит на смену торговли? На чем концентрирует свои усилия менеджмент предприятия? Как видно из условия — это сдача в аренду имеющихся торговых площадей. В печати неоднократно затрагивался вопрос о необходимости поиска национальной идеи. Похоже, что у «Торгового Дома» уже имеется гениальный ответ — все сдать в аренду: что может быть лучше? Мы сидим, а денежки идут…

Необоснованное уменьшение удельного веса долга свидетельствует о дефиците новых проектов. Имея достаточно высокие показатели рентабельности фирма могла бы легко привлечь заемный капитал, но привлекать его не для чего — нет проектов, которые могли бы его освоить, а для реализации уже достаточно имеющихся собственных ресурсов. В результате постепенно происходит вытеснение заемного капитала капиталом собственным, а финансовая эффективность предприятия снижается.

Неумение найти проекты для основной деятельности порождает иррациональную веру в чудо. Роль чуда в этом процессе обычно играет какой-нибудь экзотический проект, в нашем случае проект интернет-торговли. Что ж звучит вполне современно…

Когда я читал о деталях этого действа, фантазия авторов поражала мое воображение — по указанию удаленного пользователя сотрудник магазина (так называемая «кибер-гел») на роликовых коньках и с Web-камерой на голове мчалась в нужную секцию и, схватив дрожащей рукой нужный клиенту товар, демонстрировала его перед камерой, пока тот принимал трудное решение о покупке. Сам Хичхок позавидовал бы подобному сюжету.

Однако речь идет не о технологии реализации этого проекта (хотя как уже заметил пытливый читатель экзотики в нем более чем достаточно), для нас является важным на какие деньги менеджмент компании собирался осуществить это чудо. В условии указано, что для такого современного проекта фирма избрала не менее современный механизм финансирования — первичное размещение акций на рынке (IPO).

Проведение IPO обычно используются для достижения двух целей: во-первых, привлечение денег с рынка имеет смысл, когда у фирмы в избытке новые проекты, но не хватает средств для их реализации. Как мы знаем, динамика удельного веса долга как раз свидетельствует об обратном: деньги у предприятия в избытке, а вот новых проектов как раз не хватает.

Вторая причина первичного размещения — это повышение рыночной оценки бизнеса, механизм которого более подробно рассмотрен нами в третьей главе. Пожалуй, в нашей ситуации важной является предполагаемое время размещения акций — 2000 год. Как известно в 1998 году страна пережила беспрецедентный финансовый кризис, в результате которого была уничтожена значительная часть обращавшихся на рынке капиталов, а сама рыночная оценка акционерных обществ снизилась на сотни процентов: если в 1997 году капитализация отечественного рынка акций составляла 128 млрд.$, то в 1998 году она упала до 21 млрд., а в 1999 году достигла 41 млрд.$.

Столь сильное падение оцененности капитала предполагает многолетнее восстановление рынка, и было бы наивным полагать, что спустя два года после финансовой катастрофы на бирже будет доминировать эйфория игроков, создающая наиболее благоприятные условия для размещения акций «Торгового Дома».

Можно утверждать, что использование эмиссии акций для финансирования проекта интернет-торговли свидетельствует о крайне низкой компетентности руководства компании в финансовой сфере. Поскольку в современной экономике финансы играют доминирующую роль (даже появилось ее новое название — финансомика) перспективы такой управленческой команды весьма призрачны, и фирму ждут большие перемены…

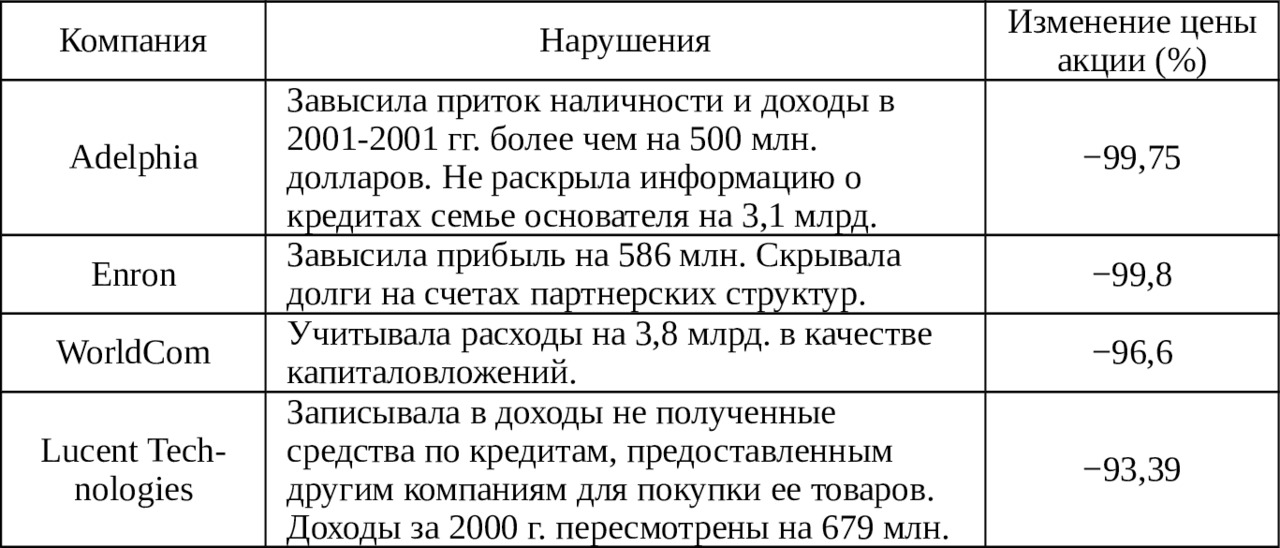

Проведенный анализ ключевых финансовых показателей дает неутешительную картину деятельности предприятия в плановом году. Но может быть финансовые отчеты лгут, и «Торговым Домом» руководят незаслуженно недооцененные гении? Что ж, история знает примеры головокружительного фиаско финансовых отчетов — их анализ является важным элементом подготовки инвестиционных решений, а недостоверные сведения в опубликованной финансовой отчетности приводят к катастрофическому снижению цен на акции таких компаний.

Таблица 9.

Некоторые компании, нарушившие правила бухгалтерской отчетности

Источник: Оверченко М. Год «падших ангелов». Ведомости. — 2002. — 27 июня.

Возможность выбора и стремление показать наилучшие результаты могут сделать финансовую отчетность объектом манипуляций. В качестве примера можно привести отчетность компании, в которой в объем продаж включалась стоимость дома, после внесения покупателям первого взноса в размере 4,95 долларов. Разница между бухгалтерским доходом и полученным взносом превышала 10000 раз.

Следует при этом отметить, что манипуляции с отчетностью могут совпадать с интересами владельцев акций. Допустим, вы хотите отразить прибыль способом, который, по вашему мнению, дает достоверные сведения о результатах деятельности вашей компании.

Но когда вы это сделаете, вы обнаружите, что ваши конкуренты показывают относительно более благоприятные результаты по прибыли, чем вы. Затем вы обнаруживаете, что если бы ваш конкурент использовал ту же практику учета, ваши результаты были бы лучше, чем его.

Вы показываете этот анализ вашим недовольным акционерам. Естественно, они спрашивают: «Если это верно и если практика учета ваших конкурентов общепринята, почему бы не изменить нашу учетную политику и улучшить показатели прибыли?».

Вам нечем убедить их в том, что они должны отказаться от 20, 50, 100% возможного увеличения цены своих акций только потому, что определенные методы учета вам нравятся больше, чем другие.

Чтобы получить действительно независимую оценку акций компании, исследователи должны провести анализ влияния методов бухгалтерского учета на величину полученной прибыли. Они должны выявить бухгалтерские уловки и манипуляции, сделанные по просьбе менеджеров, чтобы не дать ввести себя в заблуждение. Можно сделать предположение, что далеко не все инвесторы достаточно осведомлены в нюансах бухгалтерского учета и способны своевременно выявить такого рода манипуляции.

Однако все финансовое сообщество обладает достаточными возможностями для адекватной оценки финансовых результатов компании. У. Ф. Шарп отмечает, что финансовый анализ приводит к тому, что котировки ценных бумаг приближаются к их справедливой оценке, это в свою очередь делает рынок более эффективным.

Поскольку и цены рынка акций и финансовые отчеты имеют в своей основе определенный элемент субъективизма, их совместный анализ позволяет предположить снижение значимости субъективного фактора. Можно сделать вывод, что финансовый анализ и рынок акций представляют систему с прямыми и обратными связями. Анализ финансовой отчетности повышает эффективность рынка, а использование информации рынка в анализе финансовой отчетности позволяет более объективно оценивать финансовое положение предприятия.

Рационально действующие на рынке инвесторы стремятся наиболее точно определить возможности дальнейшего развития компании, и если результаты анализа показывают, что у данного бизнеса хорошие перспективы на фондовом рынке начинается скупка акций, увеличение числа желающих купить способствует росту рыночной оценки акции. Если участники рынка оценивают дальнейшее развитие компании в неблагоприятном свете, возрастает количество желающих продать акции предприятия, что ведет к снижению их рыночной цены.

Если проанализировать изменение цены акции «Торгового дома», то можно увидеть, что она выросла с 16 рублей в 1998 до 36 рублей в 1999 году. Рост рыночной оценки означает положительную оценку рынком перспектив развития компании, высокое качество корпоративного управления, признание высокой эффективности стратегии развития фирмы.

Обнаруживается известное противоречие между выводами анализа финансовых отчетов и реакцией рынка. Однако мы оценивали финансовые результаты компании в долларах, а рыночные котировки в рублях, что делает используемую информацию не вполне сопоставимой. Поэтому пересчитаем рыночные цены из рублей в доллары: в этом случае направленность оценки полностью меняется — если в 1998 году цена акции была 1,63$, то в 1999 году она снизилась до 1,46$. Таким образом, рынок негативно оценивает перспективы предприятия, качество работы управленческой команды и эффективность действующей стратегии.

Если участники рынка считают, что компанию ожидают нелегкие времена, они будут стараться избавиться от ее акций. Количество продавцов на рынке возрастет, и цена акций упадет еще ниже. И в этот самый момент руководство «Торгового Дома» собирается провести эмиссию акций, что еще сильнее увеличит предложение бумаг этой компании на рынке и снизит цены. Такая логика действий напоминает тушение пожара бензином.

Реакция рынка подтвердила выводы анализа финансовых результатов компании. Означает ли это, что рынок акций всегда правильно отражает результаты деятельности акционерных обществ? По мнению Ларса Твида, рыночные ценности, лишь частично фиксируемые в бухгалтерском балансе и отчете о прибылях и убытках, намного больше определяются человеческими надеждами и страхами, жадностью, амбициями, стихийными бедствиями, изобретениями, финансовыми стрессами и напряжениями, погодой, открытиями, модой и другими бесчисленными факторами невозможно перечислить все, не упустив чего-либо.

Значительная часть рыночных игроков время от времени демонстрирует иррациональное поведение, что является причиной сменяющих друг друга периодов паники и эйфории. Причиной этого удивительного феномена является особенности работы головного мозга: когда в течение дня цена акции увеличивалась, нейроны мозга формируют положительную связь, которая удерживает в сознании человека мысль «акция растет в цене», если на следующий день акция тоже увеличит свою рыночную оценку, сформированная нейронами взаимосвязь получит свое подкрепление, и степень уверенности биржевого игрока в дальнейшем росте акции усилится.

Таким образом, чем большее количество дней игрок наблюдает за ростом цены, тем сильнее его уверенность в будущем продолжении ценовой тенденции независимо от действительных результатов деятельности компании и ценности ее акций.

В случае снижения рыночной цены в голове игрока формируется отрицательная взаимосвязь, и чем большее количество дней игрок наблюдает падение котировок, тем сильнее его желание избавиться от акции, независимо от ее действительной ценности. Данные обстоятельства являются причиной того, что на рынке господствуют самоусиливающиеся пандемические процессы, вынуждающие участников рынка к иррациональным действиям: приобретению акций во время ценовой эйфории и продаже в периоды паники с большой скидкой.

Как видно из приведенных примеров рынок акций далеко не всегда является беспристрастным судьей реального положения дел в компании, но игнорирование его информации было бы большей ошибкой. Несмотря на всю свою предвзятость и субъективизм участники рынка дают согласованную субъективную оценку, которая подтверждает или опровергает содержание финансовых отчетов, и если выводы финансового анализа и финансовых рынков совпадают, это серьезный повод задуматься над складывающейся ситуацией.

В нашем примере руководство «Торгового Дома» далеко не так успешно как может показаться на первый взгляд, и в этой оценке совпадают как выводы финансового анализа, так и оценки участников рынка акций. Более того, оказалось, что менеджеры фирмы не слишком хорошо разбираются в финансовой стороне бизнеса — наиболее ярким примером этого является проект интернет-торговли. Однако все ли так плохо? Одним из показателей долгосрочной успешности компании является изменение балансовой оценки ее акции, которую мы рассчитываем как отношение собственного капитала к количеству акций.

Как показали наши расчеты, фирма в долгосрочной перспективе успешна и весьма привлекательна для стратегических инвесторов.

Таблица 10.

Балансовая оценка акции «Торгового Дома»

в 1998—2000 гг. в долларах США.

С 1998 по 2000 год собственный капитал в расчете на одну акцию увеличился более чем в 3 раза! Что может быть лучше для владельца предприятия? Уверенный рост балансовой оценки акции вовсе не означает, что будущее компании лишено проблем, а лишь свидетельствует, что предприятие обладает потенциалом развития, который может быть реализован компетентной командой менеджеров.

Проведенный анализ позволяет сделать вывод, что первоначальный вариант бюджета нуждается в пересмотре, компании нужно срочно разработать ясную стратегию развития, а менеджерам существенно улучшить свои знания о финансах предприятия. Если же менеджеры компании проигнорируют наши рекомендации, результат будет весьма печальным: в плановом году цены на акции предприятия снизятся, данным обстоятельством воспользуется стратегический инвестор, который скупит акции фирмы и поменяет команду управленцев.

События, произошедшие с предприятием, послужившем прототипом нашего «Торгового Дома», подтвердили правоту сделанных выводов — у компании дважды поменялся собственник и сменилась управленческая команда, а прибыль в 2000 году оказалась ниже плановой оценки.

Как видно из рассмотренного примера, анализ результатов с помощью финансовых коэффициентов, сопоставление их динамики с ожидаемыми показателями и с информацией рынка акций позволяют сделать ясные выводы о приоритетных задачах компании и наиболее срочных мерах по исправлению выявленных проблем.

Классификация затрат

Если мы допустим, что финансовые отчеты содержат правду и только правду, то пересечением финансового и управленческого учета окажется учет затрат. Когда Вы планируете стать акционером фирмы или предоставить кредит, Вы должны знать, сколько фирма зарабатывает и сколько тратит. Если Вы директор фирмы, то ответ на данный вопрос нужен для эффективного контроля за развитием предприятия и мотивацией персонала.

Таким образом, информация о затратах предприятия является важной при принятии решений как внешними по отношению к фирме пользователями, так и внутренними. Внешние пользователи получают информацию системы финансового учета, внутренние пользователи обслуживаются системой внутрифирменного или управленческого учета.

Из вышесказанного можно сделать незатейливый вывод: информация о затратах интересует всех. А если это так, то было бы логично обсудить, что это такое. Затраты — это использование определенного ресурса для достижения определенной цели. Затраты не могут парить в космосе и всегда связаны с определенным объектом. Объектами могут быть виды деятельности, филиалы и структурные подразделения, производимые продукты и услуги, проекты и программы.

Информация о затратах аккумулируется системой учета и затем распределяется по объектам затрат. Распределение затрат может быть прямым, когда существует очевидная взаимосвязь между количеством потраченного ресурса и выпущенной продукции.

Например, чтобы произвести тонну бензина мы должны израсходовать полторы тонны нефти. Конечно, на самом деле нефти может понадобиться больше или меньше в зависимости от используемой технологической схемы, эффективности работы оборудования и размеров хищений, а также обоснованности используемых на предприятии норм. Но, тем не менее, можно с уверенностью сказать, что при сложившейся на предприятии системе управления, контроля и технологии для производства определенного количества бензина потребуется вполне определенное количество нефти. Стоимость использованной нефти будет называться прямыми затратами предприятия (direct costs).

Не всегда взаимосвязи между полученным результатом и использованными ресурсами носят прямой и очевидный характер. Когда необходима дополнительная аналитическая процедура, позволяющая взаимоувязать ресурсы и результат, мы говорим о косвенных или общепроизводственных затратах (factory overhead).

Например, мы никогда не будем определять насколько микрон износился станок при производстве данной детали, но мы всегда с помощью дополнительного расчета можем узнать более или менее корректную оценку затрат из-за износа оборудования при изготовлении данной детали.

Обычно аналитическая процедура определения косвенных затрат основывается на измерении действительной величины особого показателя, который называется драйвер издержек (cost driver). Особенность такого показателя заключается в том, что его изменение позволяет достаточно точно определить изменение величины затрат.

Например, в качестве драйвера производственных косвенных затрат может использоваться количество выпущенных изделий, машино-часы работы оборудования, человеко-часы работы основного производственного персонала. Для определения величины затрат помимо фактического значения драйвера используется и коэффициент перерасчета. Суть данного коэффициента — оценка на сколько изменятся затраты при изменении на одну единицу драйвера затрат.

Допустим, время работы оборудования является драйвером косвенных производственных расходов. В качестве коэффициента перерасчета используется следующее соотношение: один час работы оборудования увеличивает косвенные производственные расходы на 15 долларов. Если в феврале время работы оборудования составило 20.000 машино-часов, расчетная величина косвенных производственных затрат составит 300.000 долларов (20.000 часов х 15$/час).

Самым важным критерием выбора драйвера является точность определения величины расчетных затрат: в конце года, когда сопоставляются фактические и расчетные затраты, разница между ними должна быть минимальной. Если расчетные затраты окажутся выше фактических на величину расхождения, нужно увеличить прибыль и уменьшить затраты фирмы, полученные расчетным путем. Если расчетные затраты окажутся ниже фактической величины, в этом случае разница должна уменьшить прибыль и увеличить затраты (себестоимость) полученные расчетным путем.

Если разница между фактическими и расчетными затратами по мнению руководства фирмы будет слишком высока, следует использовать другой драйвер, например, человеко-часы работы основного производственного персонала. Иногда для более точного определения величины затрат используется сразу несколько драйверов.

Если затраты меняются пропорционально изменению драйвера они называются переменными (variable costs). Примером переменных затрат являются затраты сырья при производстве готовой продукции. Если величина затрат не меняется, несмотря на изменения драйвера издержек, мы говорим о постоянных затратах (fixed costs). Примером постоянных затрат могут быть расходы фирмы на управление и контроль, выполнение профилактических ремонтных работ, расходы на уборку и охрану.

По характеру влияния на величину прибыли затраты бывают мгновенные и инвентаризируемые. Мгновенные или периодические затраты (period costs) уменьшают прибыль в момент своего возникновения. Примером таких затрат могут быть маркетинговые и административные расходы.

При этом следует иметь в виду разницу между прибылью полученной в целях ведения управленческого учета и прибылью показанной в отчетности для налоговой инспекции. Действующие на момент написания книги налоговые правила в нашей стране не всегда признают уменьшение прибыли за счет мгновенных расходов. Например, расходы на рекламу учитываются в затратах предприятия согласно определенным нормативам, если норматив превышен, величина превышения возмещается за счет оставшейся после уплаты налогов прибыли.

Такого рода подход не имеет ничего общего с экономикой предприятия и преследует единственную цель — максимизировать величину налоговых изъятий у предприятия. В управленческом учете нас интересует истинная величина прибыли, реальная рентабельность нашего бизнеса, поэтому мы должны учитывать мгновенные расходы в полном объеме.

В отличие от своих «мгновенных» собратьев, инвентаризируемые расходы (inventoriable costs) рассматриваются как актив, пока не произойдет реализация товаров.

Затраты могут группироваться и по стадиям производственного процесса: затраты на научно-исследовательские и проектные работы, затраты на дизайн, затраты на производство продукции, расходы на логистику и маркетинг, затраты на послепродажное обслуживание, расходы на управление.

При анализе издержек производства используются трехэлементная и двухэлементная система затрат. Трехэлементную систему составляют прямые затраты на сырье, материалы и комплектующие (direct materials), прямые затраты труда (direct labor) и косвенные или общепроизводственные расходы (factory overhead).

Двухэлементная система издержек состоит из прямых затрат на сырье, материалы и комплектующие или прямых материальных затрат и конверсионных расходов. Конверсионные расходы представляют не что иное как сумму прямых затрат труда и косвенных расходов.

Использование понятия конверсионных расходов целесообразно для высокотехнологичных отраслей, для которых характерна сравнительно небольшая величина прямых затрат труда. Например, если в издержках предприятия затраты на прямой труд составляют 5—6%, в этом случае удобней пользоваться двухэлементной системой затрат.

Существует два подхода к оценке затрат при принятии управленческих решений. При первом подходе затраты на производство одного изделия включают как переменные, так и постоянные затраты. Предполагается, что производимая продукция должна окупать все производственные затраты. Например, если фирма выпустила 1000 изделий, и при этом переменные затраты составляют пять долларов на одно изделие, а постоянные затраты 10.000 долларов. В этом случае затраты на производство одного изделия составят:

$5 + $10.000 / 1.000 изделий = $15.

Такой подход называется учетом полных издержек (absorption costing). Определение полных издержек используется при подготовке финансовой отчетности и определения прибыли, полученной фирмой. Иногда полезно использовать подход при котором в затраты на производство изделия включаются только переменные затраты, а постоянные расходы рассматриваются как периодические, связанные с деятельностью всего предприятия. Такой подход называется прямой учет издержек (direct costing), и в нашем примере затраты на производство одного изделия составят лишь 5 долларов.

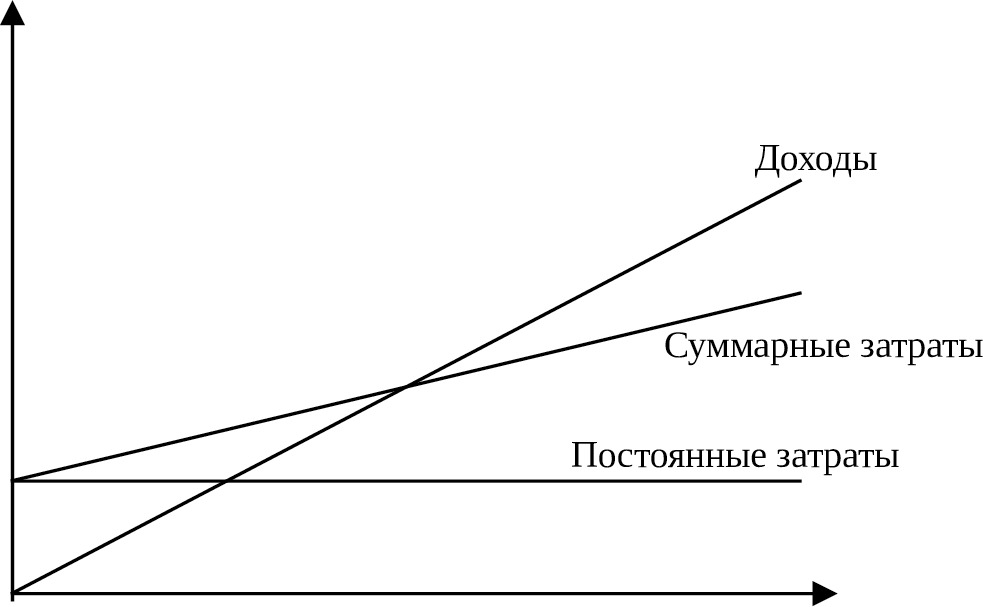

Анализ безубыточности. Метод основывается на допущении, что в течение рассматриваемого периода цена изделия не меняется, в качестве драйвера доходов и переменных затрат используется количество изделий, количество проданных изделий равно количеству произведенных.

Тогда, мы можем обозначить величину продаж переменной S, переменные затраты как VC, постоянные издержки как FC. Величину прибыли обозначим переменноой NI. Так как продажи равны сумме затрат и прибыли, величина продаж (S) будет определена уравнением:

S=VC+FC+NI.

Обозначим количество произведенных и проданных изделий переменной N, цену изделия — p, переменные затраты на одно изделие переменной VC (ед). Тогда величину продаж можно описать с помощью уравнения:

N х p=N х VC (ед) +FC+NI.

Теперь мы можем определить сколько изделий должна выпустить и продать фирма, чтобы окупить все свои затраты, то есть нужно определить N, при NI=0:

N х p=N х VC (ед) +FC или N х (p — VC (ед)) =FC.

Таким образом:

N=FC/ (p — VC (ед)).

Если постоянные затраты фирмы $200.000, цена одного изделия 10 долларов, а переменные затраты на одно изделие составляют 8 долларов, то для того чтобы окупить все свои затраты фирма должна произвести и продать 100.000 изделий (N= $200.000 / ($10 — $8)).

Разница между ценой изделия и переменными затратами на ее производство называется распределенной маржой в расчете на одно изделие (contribution margin per unit).

Допустим распределенная маржа составляет 10 долларов на одно изделие, тогда для того чтобы окупить затраты фирма должна произвести и продать 20.000 изделий.

Анализ безубыточности очень удобен и при планировании прибыли предприятия. Допустим, фирма собирается получить в плановом году $500.000. Если маржа на изделие составляет 10 долларов, а постоянные затраты равны $200.000, фирма должна будет произвести и продать 70.000 изделий (($200.000 + $500.000) / $10).

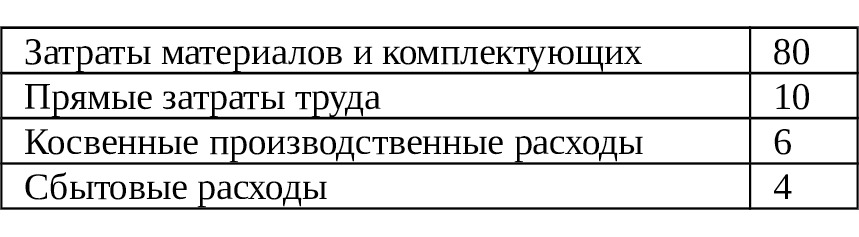

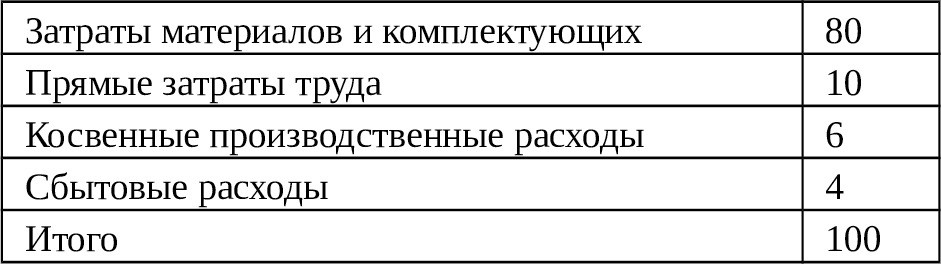

Иллюстративный пример.

Фирма «Бриз» выпускает очистители воздуха. При производстве одного изделия предприятие имеет следующие расходы ($):

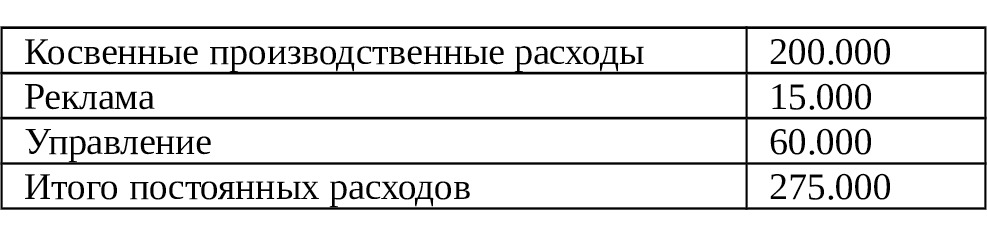

Постоянные расходы «Бриза» в 2000 году будут состоять из косвенных производственных расходов — 200.000$, реклама 15.000$, расходы на управление 60.000$. Предполагаемая цена продажи одного изделия 150$.

Требуется определить:

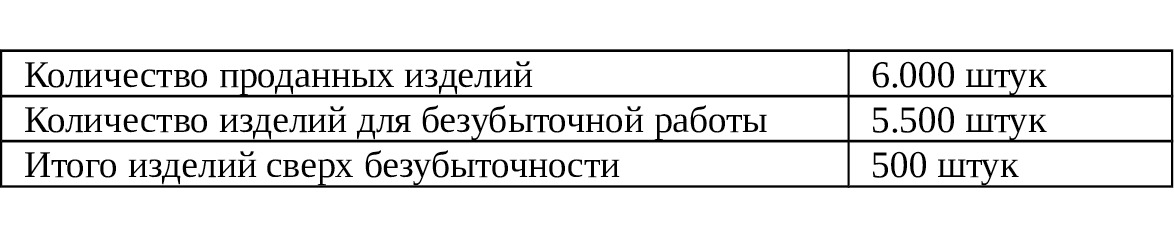

1. Сколько изделий должна произвести и продать фирма для обеспечения безубыточной работы?

2. Какую прибыль получит фирма в случае продажи 6000 изделий?

3. Сколько изделий нужно произвести и продать, чтобы получить 100.000$ прибыли?

4. Какую прибыль получит фирма, если увеличит выпуск изделий на 20% и снизит цену на 10%?

5. Сколько изделий должно быть продано для достижения безубыточности, если расходы на управление возрастут на 20.000?

6. Если уменьшить переменные затраты на изделие на 10%, сколько нужно произвести и продать изделий, чтобы получить прибыль 150.000$?

Решение:

1. Переменные расходы на изделие ($):

Маржа на одно изделие = Цена продажи — Переменные расходы на изделие

Маржа на одно изделие = 150 — 100 = 50$

Постоянные расходы фирмы ($):

Точка безубыточности = Постоянные расходы / Маржа одного изделия

Точка безубыточности = 275.000 / 50= 5.500 изделий