Бесплатный фрагмент - Добро пожаловать в тильт

Психология ручного трейдинга

ВСТУПЛЕНИЕ

Ручная торговля на бирже сопряжена с рядом трудностей психологического характера. Без соответствующей подготовки трейдинг превращается в крайне стрессовое и, как следствие, убыточное занятие. Многие не выдерживают эмоционального прессинга и прекращают торговлю. А те, кто остались в деле, постоянно допускают одни и те же торговые ошибки, которые сводят на нет весь результат.

При этом существует на удивление небольшое количество материалов, призванных оказать практическую помощь в разрешении психологических проблем. В основном все публикации изобилуют прописными истинами: не рискуй по-крупному, контролируй эмоции, соблюдай правила системы и пр. Подобные советы настолько же эффективны, насколько эффективны предупреждения Минздрава о вреде курения. Понятно, что вредно, но кого это останавливает? Вероятно, есть причины, из-за которых люди продолжают курить, несмотря на очевидный вред здоровью. И только разобравшись с этими причинами, можно избавиться от никотиновой зависимости. [9]

Дело в том, что любое поведение является следствием определённых убеждений. Так, закомплексованный человек нередко стремится быть в центре внимания. Тем самым он пытается получить одобрение и признание публики, чтобы подпитать чувство собственной значимости.

Подобным образом и убеждения трейдера обусловливают то или иное его поведение в рынке, в том числе становятся причиной тильта. Поэтому, несмотря на все старания и обещания торговать вдумчиво и ответственно, он неизбежно «наломает дров». И только избавившись от «вредоносных программ» в голове, можно раз и навсегда покончить с тильтом.

Совокупность убеждений, определяющих поведение трейдера, составляет его торговую парадигму. В зависимости от того, что лежит в основе (центральная идея), в книге выделяются две противоположные парадигмы: «количественная» (популярная, любительская) и «качественная» (профессиональная).

В рамках «количественной» парадигмы психологические проблемы не имеют решения. И трейдер обречён бесконечно наступать на одни и те же «грабли». Пытаться покончить с тильтом, будучи приверженцем «количественной» системы взглядов всё равно, что бороться с лишним весом, поедая на ночь пирожные. Только смена парадигмы способна изменить положение дел. Однако это потребует определённых усилий и времени.

Может возникнуть вопрос: для чего вообще копаться в психологии, если можно доверить исполнение стратегии торговому роботу и забыть о подобных проблемах?

Основные доводы следующие:

— Самосовершенствование. Развитие торговой дисциплины благоприятно отразится и на других сторонах жизни. Ибо невозможно быть дисциплинированным в одном деле и расхлябанным — во всех остальных. Трейдер в целом станет более сильным и организованным человеком. А также получит реальный повод гордиться собой. Ведь строгое следование установленным системой правилам не по силам абсолютному большинству людей.

— Конкурентоспособность. Доступность программного обеспечения привела к тому, что огромное число трейдеров занято тестированием механических торговых систем. И простые, легко поддающиеся формализации, неэффективности уже давно перемолоты рынком. Для получения конкурентного преимущества, требуются более глубокие знания, как рынка, так и программирования. В то же время, ниша многофакторных систем, которые не поддаются формализации, но обладают высокой результативностью — практически свободна от конкуренции. Человек в состоянии использовать несравнимо более сложные и эффективные стратегии, чем любой робот. Но при одном условии — последовательном и дисциплинированном исполнении. Если он будет терять самоконтроль и совершать импульсивные сделки, ему не поможет никакая стратегия.

— Понимание рынка. Что такое рынок? Это не котировки и не графики. Это люди, со своими мотивами и целями, формирующие спрос и предложение. И есть нечто общее, что их объединяет, а именно — одинаковая реакция на один и тот же раздражитель. Иными словами, в определённых ситуациях, под влиянием эмоций, люди поступают шаблонно. Как раз на понимании шаблонов поведения толпы и строят свою стратегию многие профессиональные игроки! Но чтобы достичь такого понимания, необходимо самому перестать быть частью толпы. А пока варишься в том же котле, нет никакой возможности увидеть происходящее со стороны. Так, Маугли до тех пор, пока жил в волчьей стае, сам себя считал зверёнышем. Его образ жизни казался ему естественным и разумным. Но после знакомства с людьми, он получил возможность взглянуть на себя и своё окружение под другим углом. Так и трейдеру, чтобы увидеть ошибки толпы, надо сначала самому перестать быть её частью. Разница между профессионалом и дилетантом заключается вовсе не в особом понимании рынка, которое позволяет первому совершать выигрышные сделки там, где второй ошибается. А в том, что профессионалы используют исключительно системный подход, тогда как дилетанты, наряду с системной торговлей, периодически поддаются влиянию эмоций и отступают от правил. В результате наращивают убытки и упускают прибыль. Именно эта тонкая грань и отделяет их от успеха. Только разобравшись с причинами недисциплинированного поведения, можно получить ключ к пониманию шаблонов поведения толпы, а значит и к пониманию рынка.

— Объективная необходимость. Автоматизация торговли не гарантирует избавления от психологических проблем. Ведь трейдер продолжает контролировать ход торговли, и его ничто не удерживает от вмешательства в работу алгоритма. От того, что «на кнопки» нажимает программа, а не он сам, суть дела кардинально не меняется. А прятать голову под подушку, пока торгует робот, чтобы ненароком ему не помешать, — тоже не выход из положения. Поэтому без умения сохранять самоконтроль не обойтись в любом случае.

Таким образом, работа над собой является необходимым условием становления успешного трейдера. Именно пренебрежение ей и ведёт в конечном счёте к проигрышу. Ведь одних знаний «где входить, а где — выходить» — мало. Нужно ещё и уметь это делать. А между «знать» и «уметь» находится пропасть. Вот почему различные эксперты-теоретики, как правило, не в состоянии заработать деньги на бирже, несмотря на высокие аналитические способности и финансовую грамотность. Поскольку реальные действия у них часто расходятся с тем, чего требует их видение. Лишние «телодвижения» под влиянием момента, нерешительность, когда надо действовать, неспособность высидеть прибыль или вовремя пресечь убыток — губят всё понимание. Подобные проблемы присутствуют у всех без исключения убыточных трейдеров. Причём порождаются они вполне конкретной системой взглядов.

Глава 1. «КОЛИЧЕСТВЕННАЯ» ПАРАДИГМА

Совокупность убеждений трейдера, определяющих его поведение в рынке, составляет его торговую парадигму. Руководствуясь теми или иными соображениями, трейдер совершает те или иные поступки. Например, покупает, будучи уверенным в росте цены. Или удерживает убыточную позицию, рассчитывая, что цена вот-вот вернётся к нужному значению…

Существует даже афоризм, что «на бирже каждый торгует своими убеждениями». И это действительно так.

Однако убеждения трейдера не ограничиваются лишь вопросами вероятного направления цен биржевых инструментов. На его поведение также оказывает влияние огромный пласт стереотипов и подсознательных программ, в том числе не имеющих прямого отношения к трейдингу (например, берущих своё начало из детства и окружения). Данные убеждения могут не осознаваться (и часто действительно не осознаются), но, тем не менее, непосредственно влияют на то, что и как делает трейдер.

Так, многие из нас разделяют убеждения, что деньги — не главное (что следует, прежде всего, приносить пользу обществу) или даже что деньги — корень всех бед, что богачи в основном непорядочные люди, что спекулянт — это паразит и т. п.

Страсть к наживе не приветствовалась в нашей недавней истории. А спекуляция и вовсе относилась к уголовно-наказуемым деяниям. Общество прославляло человека идейного и бескорыстного, поступающего во благо других, даже в ущерб самому себе. И несмотря на то, что эти времена канули в Лету, отголоски тех программ всё ещё бродят в подсознании многих людей, незаметно формируя их отношение к вопросам богатства и успеха. С деньгами такие люди чувствуют себя «не в своей тарелке» и подсознательно спешат от них избавиться — потратить не пойми на что или даже «нечаянно» потерять. Так, знаменитые уфимские «миллионеры из трущоб», выигравшие в 2001 году миллион долларов в лотерею, прокутили его без остатка, вернувшись к тому уровню, на котором привыкли существовать.

Также многие из нас с детства впитали в себя понятие, что деньги зарабатываются тяжелым трудом. Частный трейдер, просиживающий штаны перед компьютером — далеко не тот персонаж, который ассоциируется с образцовым членом общества. Ходить на работу, получать зарплату и расти по карьерной лестнице — вот общепринятая модель поведения.

В профессиональных сообществах популярен полушутливый совет незадачливым трейдерам отправляться работать на завод. Почему «полу»? Потому что в глубине души многие считают работу на заводе более достойной мужчины, чем «игрульки» на бирже.

Потребность походить на «нормального» человека доводит частных трейдеров до того, что они арендуют офисы для торговли, чтобы создать имитацию настоящей работы, и находятся там «с 10 до 18». Хотя реальной нужды в офисе нет никакой. Это лишь попытка соответствовать общепринятым нормам. Разумеется, открыто никто из них не признает истинную причину такого поступка. В том числе и потому, что эта причина не осознается даже ими самими. Они будут оправдывать свой стереотип убедительными отговорками в стиле: «дома нерабочая обстановка», «в коллективе единомышленников есть возможность обмениваться опытом» и пр. Но правда заключается в том, что если ты не в состоянии заработать на бирже, торгуя из дома, не сможешь этого сделать и перебравшись в офис.

Таким образом, находящиеся в подсознании стереотипы создают дополнительные трудности, которые значительно усложняют и без того непростой путь к прибыльному трейдингу. Нельзя рассчитывать на положительный результат там, где базовые убеждения противоречат поставленным целям.

Помимо общих ограничивающих убеждений, свойственных людям безотносительно их профессии, существуют и частные ограничивающие убеждения, касающиеся непосредственно трейдинга. Начиная от убежденности в том, что «всего лишь 5% трейдеров зарабатывает на бирже» до праведного стремления «приносить пользу обществу» (с чем в трейдинге дело обстоит неоднозначно), которые заранее оказывают негативное воздействие.

«Но что негативного в стремлении приносить пользу обществу?» — возмутится читатель. Ничего, конечно. Просто для того, чтобы принести пользу другим, нужно сначала принести пользу самому себе. Успешный человек уже одним своим примером успеха может дать людям больше (воодушевив их на собственные достижения), чем самый бескорыстно настроенный, но ничего из себя не представляющий, неудачник. [7] Даже посвятив себя самому сострадательному делу в мире (к примеру, помощи больным), если к нему не лежит душа, можно лишь превратиться в неудовлетворённого жизнью лицемера. Это не значит, что таким делом не нужно заниматься. Это значит, что им должен заниматься тот, кто видит в нём своё призвание. То есть личная мотивация первична. Польза обществу — это, если можно так выразиться, побочный продукт индивидуальных устремлений. Великие учёные и изобретатели потому и смогли принести пользу другим, что занимались тем, что было интересно им самим, и к чему у них были способности.

Успешный трейдер приносит пользу в первую очередь себе и своей семье. И это уже немало. Ведь семья, как известно, — ячейка общества. Потребность же осчастливить всё человечество возникает в основном у бездельников и неудачников, которые оправдывают свою лень и слабость возвышенностью дум.

Что же касается убеждения о неудачах 95% трейдеров на бирже, то оно изначально внушает мысль о поражении. Трейдер хотя и хорохорится, рассчитывая попасть в когорту избранных, но в душе понимает, что шансы его невелики. То есть он заранее настраивает себя на то, что, скорее всего, ничего не получится. «Если всего лишь 5% добивается успеха, значит трейдинг — это невероятно сложно, — говорит он себе. — Только инсайдеры и владельцы HFT-алгоритмов в состоянии здесь преуспеть.» При этом официальная статистика публичных конкурсов содержит совсем другие цифры. Положительный результат показывают примерно 40% участников.

Популярное возражение, что, мол, в конкурсах участвуют только профессионалы, не соответствует действительности. Участвуют абсолютно разные категории трейдеров. И отрицательные (в том числе откровенно провальные) торговые результаты большинства конкурсантов лучшее тому подтверждение. К тому же следует учитывать то обстоятельство, что участие в конкурсе мотивирует принимать на себя дополнительные риски, чтобы показать более высокую доходность, что ещё и ухудшает реальную статистику.

Или другое возражение, что период конкурса слишком короток и потому в радужной статистике велика роль случайности. В этом есть изрядная доля правды — на более длительном периоде процент успешных трейдеров будет куда скромнее. Но это же относится и к любым другим сферам деятельности — предпринимательству, актёрской или спортивной карьере и пр. Сколько «звёзд», блеснувших на короткий период, ушло в небытие? Какое количество спортсменов становится чемпионами? Сколько индивидуальных предпринимателей и юридических лиц осуществляет прибыльную деятельность через год-два-три после регистрации?

Что же теперь всем опустить руки и идти работать на завод? Или всё-таки попробовать стать тем, кем хочется, несмотря на невысокие шансы? Тем более, что чемпионства в трейдинге не требуется, достаточно быть «середнячком», чтобы получать доход. [18]

И, хотя большинство трейдеров действительно теряет свои деньги, но происходит это не по причине какой-то сверхъестественной сложности трейдинга (не сложнее он любого другого ремесла), а по причине отсутствия нужных навыков. Главная проблема состоит в том, что обыденная система понятий, заложенная по умолчанию почти в каждом из нас, изначально направляет по ложному пути развития.

Можно смело утверждать, что «типовой» трейдер-новичок неизбежно станет адептом ошибочной системы взглядов, которая в конечном итоге лишит его денег.

Почему люди оказываются в плену ошибочной парадигмы? Потому что она органично вписывается в «бытовое» мировоззрение и не лишена житейской мудрости. Её последователи — не какие-то глупые или неграмотные люди. Многие имеют за плечами хорошее образование и успешную карьеру. Но, оказавшись на финансовом рынке, теряют свои капиталы.

Дело в том, что любительская парадигма (здесь она обозначена как «количественная») внешне выглядит настолько убедительно, что не возникает никаких сомнений в её истинности. Все её положения выведены из житейского опыта, и в полной мере соответствуют тому, что люди в целом считают разумным и правильным, а потому сразу принимаются ими на веру. Причём не просто на веру… Люди исповедуют её постулаты годами, несмотря на регулярные тумаки от рынка! Поскольку не связывают свои проблемы в трейдинге с той системой взглядов, через призму которой смотрят на рыночную действительность, и, в правильности которой не сомневаются.

Но загвоздка в том, что рыночная действительность в корне отличается от привычной окружающей среды. А потому убедительные, с точки зрения бытовых рассуждений, выводы оказываются несостоятельными применительно к рынку. Руководствоваться «количественной» парадигмой в рыночной среде, всё равно, что руководствоваться законом земного притяжения в условиях невесомости.

Что же это за система взглядов?

У её истоков лежит потребность зарабатывать деньги. Это «альфа и омега» «количественной» парадигмы. Оно и понятно: любой человек, открывающий торговый счёт в брокерской фирме, делает это с одной-единственной целью — преумножить свой капитал. Если бы кто-то всерьёз полагал, что своих денег он больше не увидит, то ни о какой торговле не было бы и речи! Только надежда на успех толкает трейдера в рынок. Исходя из этого, формируется соответствующее отношение к происходящему. Так, всё отвечающее поставленной цели рассматривается в качестве полезного и правильного, а всё противоречащее — в качестве вредного и ошибочного.

Прибыльные сделки способствуют увеличению количества денег на счете, следовательно, прибыльные сделки — это хорошо. Убыточные сделки отнимают деньги, следовательно, убыточные сделки — это плохо. Причём, чем больше денег принесла (отняла) сделка тем она лучше (хуже). И в целом: чем выше доходность торговли, тем якобы профессиональнее трейдер (такой подход, в частности, характерен для публичных конкурсов по трейдингу). То есть деньги (точнее их количество) являются мерилом всего относящегося к трейдингу. Отсюда, собственно, и название парадигмы, рассматривающей через призму количества денег все аспекты трейдинга: от качества единичной сделки (по результату в деньгах) до уровня мастерства трейдера (по размеру его доходности).

Такая система взглядов формирует соответствующую модель поведения, вынуждая трейдера стремиться к выигрышу и избегать проигрыша денег. И эта модель определяет всю его дальнейшую судьбу.

Что же нужно для того, чтобы обеспечить выигрыш и не допустить проигрыша? Очевидно, нужно знать, куда пойдёт цена. Тогда получение денег становится «делом техники».

Но возможно ли в принципе предсказывать поведение биржевых цен? Трейдер верит, что — да.

Эта вера проистекает, во-первых, от привычки существовать в условиях определённости, характеризующихся понятными причинно-следственными связями. Например, нажимая на кнопку дверного звонка, мы ожидаем услышать звуковой сигнал. Подобный детерминизм по умолчанию предполагается и в поведении биржевых цен. За каждым подъемом или падением котировок нам видятся конкретные причины. Очевидность причинно-следственных связей убеждает в том, что движение цен предсказуемо.

Во-вторых, эту веру всячески насаждает «Индустрия» в лице управляющих компаний, разного рода экспертов, гуру и пр. «Индустрии» выгодно создать впечатление надёжности и предсказуемости. Когда люди верят, что правильно предсказанное движение рынка — это результат профессионализма, а не случайное совпадение, они гораздо охотнее доверяют «профессионалам» свои деньги. В азартную игру с непредсказуемым исходом вовлечь клиентов намного труднее.

Биржевые аналитики и журналисты убедительно объясняют причины роста или падения котировок акций, эксперты и гуру активно пиарят свои удачные прогнозы (замалчивая при этом неудачные), авторы «чудодейственных» методик козыряют исторической доходностью, брокерские фирмы проводят конкурсы а-ля «угадай точную котировку нефти и получи приз» и т. д. Тем самым подспудно внушается идея зависимости выигрыша от правильного прогноза.

И хотя люди понимают, что правильно предсказать поведение цены — задача непростая (иначе все стали бы богачами), но, всё же, нисколько не сомневаются, что она разрешимая. Главное, как утверждает «Индустрия» — надо много учиться и усиленно работать, тогда всё получится! И это встречает понимание и одобрение в сердцах людей. Ведь всем известно, что «без труда не выловить и рыбку из пруда». И, кроме того, необходимость больших усилий ещё сильнее убеждает в том, что биржевая торговля — занятие основательное и серьёзное. Ведь если деньги не достаются даром, а зарабатываются тяжёлым трудом, значит, это не какая-то там «рулетка».

И трейдер начинает пахать: изучает различные методы и инструменты анализа, читает труды биржевых авторитетов и аналитику профессиональных экспертов, параллельно пытаясь торговать.

Но вот какое дело: сколько бы он ни старался сделать всё грамотно, как учат опытные биржевики и прославленные гуру, он неизменно попадает в ситуации, когда сделка оборачивается самым нелепым убытком. Однако у «Индустрии» на этот случай есть ответ. И он такой же внешне очевидный и логичный, как и все постулаты «количественной» парадигмы. Она призывает делать «работу над ошибками».

Дело в том, что «задним числом» всегда легко найти причину проигрыша: что-то не принял во внимание, неправильно интерпретировал, поторопился и т. д. Любая ошибка постфактум видна, как на ладони. Недостатка в объяснениях нет никогда. Поэтому «учитель» охотно нам подскажет:

«Не сработал „вымпел“? Ну, конечно! Вы видели, что росту препятствовало сопротивление в виде 200-периодной скользящей средней? Внимательнее нужно быть! Продали от 200-периодной скользящей средней? При таком новостном фоне? И чего вы ожидали? Надо иметь гибкий ум, чтобы принимать в расчёт совокупность факторов. Сложно? А кто говорил, что будет легко? Тут пахать надо! Только самые трудолюбивые пробиваются наверх!»…

И это опять же укрепляет веру в то, что если бы не наши собственные досадные оплошности, то результат был бы предсказуемым. Иными словами, проигрыш представляется следствием вполне определённой ошибки, а не случайности. Поэтому работа над ошибками, как ожидается, поможет этих ошибок избежать в будущем. Разумно? Ещё бы! «Выясни, где ошибся, и больше не повторяй» — квинтэссенция «количественной» мудрости!

Но с течением времени становится очевидным тот факт, что сколько над ошибками ни работай, они никуда не исчезнут. Залатав в одном месте, тут же обнаружишь брешь в другом. И так по кругу, как белка в колесе. Более того, чем сильнее стараешься не ошибиться, тем более глупые ошибки совершаешь. Ибо страх перед ошибкой вынуждает медлить и перестраховываться, дожидаться дополнительных подтверждений, вследствие чего упускаются хорошие возможности. В следующий раз уже действуешь без промедления, но вновь получаешь убыток.

Казалось бы, самое время разочароваться в идее предсказуемости рынка. Но не тут-то было! Эта идея слишком прочно усвоена, а кроме того, происходящему есть и другое объяснение. Так, начинающий трейдер разочаровывается не в попытках предсказать рынок, а в конкретных методиках предсказания. Например, начинает ругать технический анализ или волновую теорию. К тому же он видит примеры успеха отдельных своих коллег (например, в их публичных трек-рекордах). Разве это не доказывает, что они научились предсказывать рынок? Но, очевидно, они используют какие-то особые методы, а не те, о которых пишут в книгах. Ведь книжные «мудрости» уже продемонстрировали свою несостоятельность. В лучшем случае трейдер допускает мысль, что книжный метод хоть и взят за основу профессионалом, но особым образом доработан так, что не приводит к абсурдным ошибкам.

Наступает следующий этап эволюции — поиск надёжного метода, который правильно предсказывает рынок. Поиск так называемого «Грааля». Реклама пестрит разнообразными предложениями (от «волшебных» индикаторов до астрологии и теорий заговора), сулящими за ту или иную плату, доступ к «секретам» рынка. Но все они на проверку оказываются ерундой. Их авторы зарабатывают исключительно на продаже «инфопродукта», а на рынке терпят такие же неудачи, как и их покупатели.

И снова, вместо того чтобы признать факт непредсказуемости рынка, трейдер находит обходной путь разрешения данного противоречия. Он полагает, что секрет настоящего Грааля просто держится в строжайшей тайне. Такая позиция выглядит вполне убедительно: зачем кому-то делиться курицей, несущей золотые яйца? Значит, рассуждает трейдер, если делиться готовым рецептом никто не станет, нужно создать свой собственный. Этот вывод с готовностью подтверждается бытующим в профессиональной среде мнением, что каждый трейдер должен самостоятельно разработать торговую систему. Мол, «научить нельзя, можно только научиться».

И трейдер приступает к разработке. Благо, длительное наблюдение за рынками принесло свои плоды. Глаз волей-неволей подметил определённые закономерности в поведении цены. Эти закономерности и ложатся в основу торгового метода. И вот появляются первые успехи. Казалось бы, всё идёт, как надо: сделки приносят прибыль, торговый счет прибавляет в весе. Но в какой-то момент системность даёт сбой и всё заработанное с лихвой возвращается рынку. Причём эта ситуация повторяется снова и снова: за периодом стабильного заработка неизменно следует тильт, который сводит на нет всю работу. Самое обидное, что тильт является следствием какого-то абсурдного недоразумения, когда зачем-то одно за другим нарушаются правила системы: то пропущен прибыльный системный сигнал, то наоборот совершена неудачная несистемная сделка, то преждевременно зафиксирована прибыль, то вовремя не пресечён убыток. В попытке заставить себя торговать строго по системе, трейдер неизменно терпит поражение. Торговая дисциплина всякий раз даёт сбой. Так он открывает для себя новый аспект в торговле — психологический.

Глава 2. «ПСИХОЛОГИЯ» ТОРГОВЫХ ОШИБОК

В попытке отыскать решение своих психологических проблем, трейдер сталкивается с информационным вакуумом. Те поверхностные и однотипные рекомендации, которыми пестрят популярные издания и интернет-ресурсы, не несут в себе никакой практической пользы. Впрочем, как и глубокие исследования профессиональных психологов, копающих в сторону «инстинктов каменного века» и функций головного мозга.

«Количественная» парадигма и вовсе категорически отказывается придавать какое-либо значение «психологии». Её адепты абсолютно убеждены в том, что все без исключения психологические проблемы в торговле являются следствием низкого качества торговой системы. Мол, как только у трейдера появится по-настоящему прибыльная стратегия, он автоматически начнёт её соблюдать. И психологические проблемы исчезнут сами собой.

Но это, конечно же, иллюзия.

Во-первых, практика опровергает данный тезис. Так, например, нашумевший в своё время эксперимент Ричарда Денниса с «трейдерами-черепахами» убедительно продемонстрировал, что далеко не все трейдеры способны соблюдать даже прибыльный алгоритм!

Перед началом эксперимента испытуемым подробно разъяснили правила открытия и закрытия сделок, и даже предоставили деньги — только торгуй! Но это не помогло. Ученики выдумывали различные отговорки (в том числе обвиняли самого Денниса в сокрытии секретных знаний). И лишь считанные единицы смогли проявить дисциплинированность. Обвинение в наличии какого-то «секрета», которым Деннис якобы не поделился с неудачливыми «черепахами», разумеется, не имело под собой никаких оснований. Как справедливо заметил один из участников эксперимента: «Зачем Рич стал бы намеренно скрывать важную информацию, а затем давать своим трейдерам тратить его же деньги, не говоря уже о том, что таким образом он мог проиграть пари?». [15]

Во-вторых, если трейдер — такой рациональный человек, что, как утверждается, без усилий может соблюдать прибыльную систему (просто, потому что это выгодно), он с такой же легкостью должен не совершать и откровенно вредящих своей торговле действий (потому что это НЕ выгодно). Так, если ты знаешь, что тильт несёт в себе чудовищные последствия для депозита, то без труда от него воздержишься. Но этого почему-то не происходит. Трейдер периодически совершает одни и те же торговые ошибки, которые неизменно приводят к потере денег, хотя прекрасно знает, что так делать нельзя!

Истина заключается в том, что без специальной подготовки, с легкостью можно соблюдать лишь те правила, которые НИКОГДА не приводят к ошибкам. Если каждый сигнал системы оборачивается прибылью, то действительно следование ей не составит никакого труда. Но реальные торговые системы далеки от подобного совершенства. Они регулярно ошибаются и действуют далеко не самым идеальным образом. А, значит, неизменно оставляют простор для вмешательства.

Проведём свой собственный эксперимент.

Допустим, у нас имеется испытанная в реальных торгах прибыльная торговая стратегия с доходностью около 80% годовых, которой мы решили поделиться со своими учениками. Её прибыльность, казалось бы, автоматически должна обеспечить неукоснительное исполнение.

Но действительно ли всё так просто? Давайте разберёмся.

Для моделирования сделок воспользуемся игральной костью (кубиком). Каждый бросок, в зависимости от выпавшего числа, будет означать тот или иной результат торговой сделки.

Определим, что выпадение чисел 1, 2 и 3 будет означать стандартный проигрыш в размере 1%. Выпадение числа 4 — это проигрыш 2% (закладываем различные форс-мажоры, из-за которых убыток может превысить плановый размер). Выпадение чисел 5 и 6 — будет означать выигрыш в размере 5%. Все проценты считаются от начального капитала.

Задача — сделать 100 бросков.

Таким образом, теоретическая доходность нашей «торговой системы» составит 83%:

Вероятность проигрыша 1% = 3/6

Вероятность проигрыша 2% = 1/6

Вероятность выигрыша 5% = 2/6

МО = 0,83,

где МО — математическое ожидание.

Далее посмотрим, как будет обстоять дело в действительности. Для этого совершим 100 бросков и зафиксируем результаты.

Разумеется, подобный эксперимент проще осуществить программными средствами (в том же табличном редакторе Excel), но тогда не удастся увидеть всю мощь и красоту теории вероятностей вживую. К тому же, только являясь непосредственным участником эксперимента и собственными бросками определяя результат, можно уяснить ту идею, которая стоит за данным экспериментом. Не поленитесь и сделайте сами!

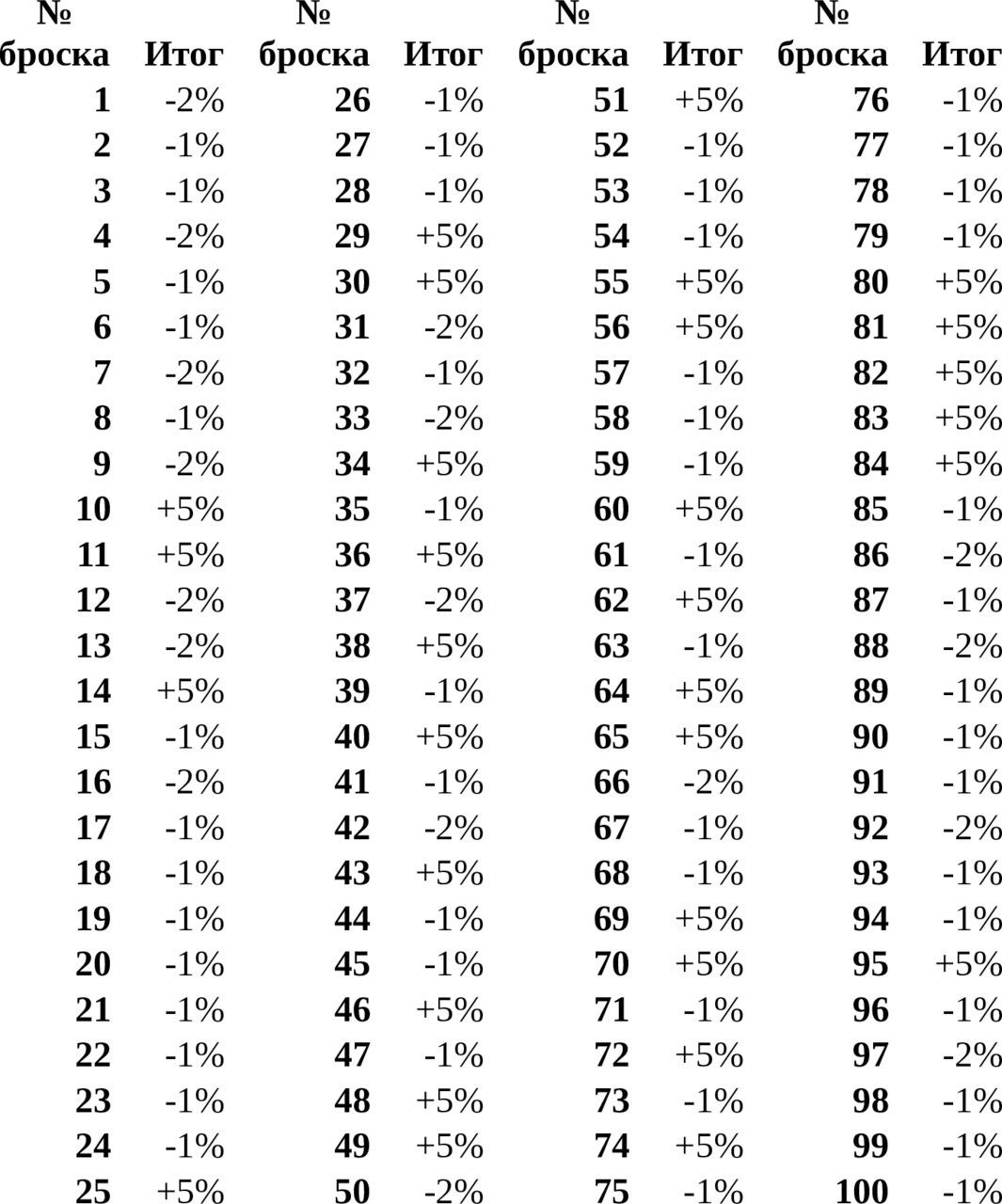

В Таблице №1 представлены результаты одного из таких экспериментов. Выигрышной оказалась примерно одна треть бросков (31). Одна шестая (17 бросков) обернулась проигрышем в 2% и примерно половина (52 броска) привела к проигрышу в 1%. Сразу бросается в глаза поразительная точность полученных результатов! Разумеется, в этом заслуга случая и так будет не всегда. Но в целом результаты будут близкими: примерно 2/3 «сделок» закроется в минус и 1/3 — в плюс. При этом с увеличением числа бросков точность выходных данных будет повышаться.

Итоговая доходность нашей «виртуальной торговли» составила почти 70%. Это меньше расчетной величины, но всё равно очень достойно! Ни один здравомыслящий человек не стал бы нарушать правила столь эффективной стратегии, обладай он ей в действительности! И все психологические проблемы разрешились бы сами собой. Но не всё так однозначно…

Если вообразить, что результаты наших бросков олицетворяют реальные сделки, то не вызовет сомнений тот факт, что соблюдение данной системы для большинства трейдеров окажется непосильной задачей.

Так, первая же «сделка» (бросок №1) сразу приводит к проигрышу 2%. Понятно, что это ещё не катастрофа. Тем не менее, двойной размер убытка на первой же «сделке» — событие не из разряда приятных. Не такого начала ожидает трейдер от прибыльной системы. Однако он всё же продолжает торговлю в надежде, что следующая «сделка» исправит это недоразумение. Но вновь получает «минус» (хотя уже и в стандартном размере — бросок №2 отнимает 1%). Вторая, третья и далее до девятой включительно «сделки» также становятся проигрышными. А теперь вопрос: вы действительно считаете, что у кого-то хватит терпения продолжать такую «торговлю»? Скорее всего, большинство не выдержит и половины подобной серии. Будет сделан вывод, что система сломалась, а, значит, дальнейшее следование ей не имеет смысла!

Несколько иначе развивались бы события, если бы первыми оказались «сделки» под номерами с 80 по 84. Каждая «сделка» в плюс. Это полностью соответствует ожиданиям трейдера относительно того, как должна работать прибыльная система. Правила соблюдать легко и приятно. Трейдер окрылён успехами и строит планы. Возможно, он даже не откажет себе в удовольствии похвастаться своим мастерством перед коллегами. Но финальный итог будет таким же. Следующие десять «сделок» (с 85 по 94) быстро лишат его иллюзий. Он без колебаний отступит от правил, которые приносят ему сплошные убытки.

Самый «долгоиграющий» вариант — с чередованием прибыльных и убыточных «сделок». Так, если бы первой оказалась «сделка» под номером 34 (с выигрышем +5%), трейдер относительно спокойно воспринял бы после неё убыток в размере 1% («сделка» №35). Тем более что этот убыток тотчас был бы компенсирован прибылью по «сделке» с номером 36 (+5%). И даже полученный вслед за ней убыток в двойном размере (-2%), хоть и вызвал бы досаду, но уже и не выбил бы из колеи, как в случае, когда с него началась торговля. Ведь трейдер убедился в том, что система способна генерировать правильные «сделки». А все проигрыши тут же отбиваются. И действительно — очередная «сделка» по системе вновь оказывается выигрышной. Капитал планомерно растёт. Трейдер привыкает к такому положению вещей. Он спокоен и уверен в будущем. Но однажды чередование заканчивается и наступает «чёрная полоса». Проигрыши случаются один за другим. Систему как будто подменили. Первое время трейдер держится, подпитываемый надеждой, что торговля вот-вот вернётся в привычную колею, но всё напрасно. Счёт проседает глубже и глубже. В конце концов, он не выдерживает и отказывается от стратегии.

Вот так, располагая даже прибыльным алгоритмом, можно легко завершить торговлю себе в убыток.

В реальности же дело будет обстоять ещё хуже — трейдер не просто откажется соблюдать систему, генерирующую убытки, но и постарается вернуть проигранные деньги! И в результате скатится в тильт и потеряет во много раз больше.

По большому счёту, данный эксперимент является излишним. Ибо каждый трейдер, дошедший до стадии осознания важности психологии в трейдинге, и так знает, что если бы он соблюдал свои же правила, то его торговые результаты были бы гораздо лучше! Он никак не может взять в толк: почему допускает нарушение правил в ущерб доходности?

И здесь «Индустрии» впервые нечего ответить. Поэтому она делает единственный оставшийся в данной ситуации ход — начинает обвинять в нерадивости уже самого трейдера. Ведь, как известно, лучшая защита — это нападение. Да он и сам уже начинает подозревать, что с ним «что-то не так». Иначе, чем ещё объяснить его тотальную неспособность делать то, что выгодно? Только некой природной склонностью к лудомании. Ведь есть же люди, которым следование системе даётся настолько легко, что они считают трейдинг «рутиной»! Видимо, им повезло родиться дисциплинированными. А в нём, судя по всему, сидит хроническая тяга к игре.

«Индустрия» клеймит лудоманов, считая их недалёкими и слабовольными людьми. Наиболее терпимые её адепты относятся к лудоманам со снисходительностью здорового человека к больному. Собственно, лудомания и есть болезнь (по утверждению экспертов). И на сегодняшний день, как считается, нет официально рекомендованного средства лечения от неё. Человек, признавший свою игровую зависимость, бессилен что-либо в этом отношении предпринять. Разве что держаться подальше от «игровых автоматов»…

На этапе осознания неспособности противостоять собственным страстям назревает необходимость принятия судьбоносного решения:

— продолжать дальнейшие мытарства в статусе «вечного студента», который в свободное от основной работы время, всё что-то ищет и изучает, параллельно торгуя то в плюс, то в минус;

— попробовать себя на ниве долгосрочных инвестиций, где само понятие тильта отсутствует, к тому же все серьёзные биржевые деятели в основном являются инвесторами;

— заняться преподавательской (или иной «околорыночной») деятельностью — благо теоретических знаний за годы торговли накоплено предостаточно;

— полностью оставить торговлю на бирже, разуверившись в возможности заработка, и посвятить себя другим занятиям, которые «приносят пользу обществу».

Но есть и другой выход — для начала подвергнуть сомнению исходную систему понятий, которая и порождает губительное поведение. В неспособности обеспечивать системность торговли виновата не склонность трейдера к лудомании, а ошибочная парадигма, которую он исповедует.

Любой поступок инициируется вполне конкретными соображениями. И даже если этот поступок представляет собой откровенную глупость, это означает лишь то, что за ним стоят «глупые» основания. Но сами основания (мотив) присутствует всегда. Мотив может не осознаваться (и часто действительно не осознаётся) человеком, но при этом руководит его действиями. Трейдер совершает торговые ошибки не просто так, он руководствуется чёткими установками. Только выявив эти установки, можно навсегда покончить с торговыми ошибками.

Под торговой ошибкой будем понимать совершение действий вопреки правилам торговой стратегии, приведших к отрицательному результату: убытку или упущенной прибыли. То есть система говорит одно, а трейдер делает другое и несёт потери. «Психология подвела» — говорит он в таких случаях.

Несмотря на, казалось бы, большое разнообразие торговых ситуаций, все ошибки вместе с тем являются типовыми:

1. Открытие позиции без сигнала торговой системы.

2. Открытие позиции с нарушением отдельных правил торговой системы (в том числе параметров риск-менеджмента);

3. Игнорирование системного сигнала.

4. Преждевременная фиксация прибыли;

5. «Пересиживание» прибыли;

6. Преждевременная фиксация убытка;

7. «Пересиживание» убытка.

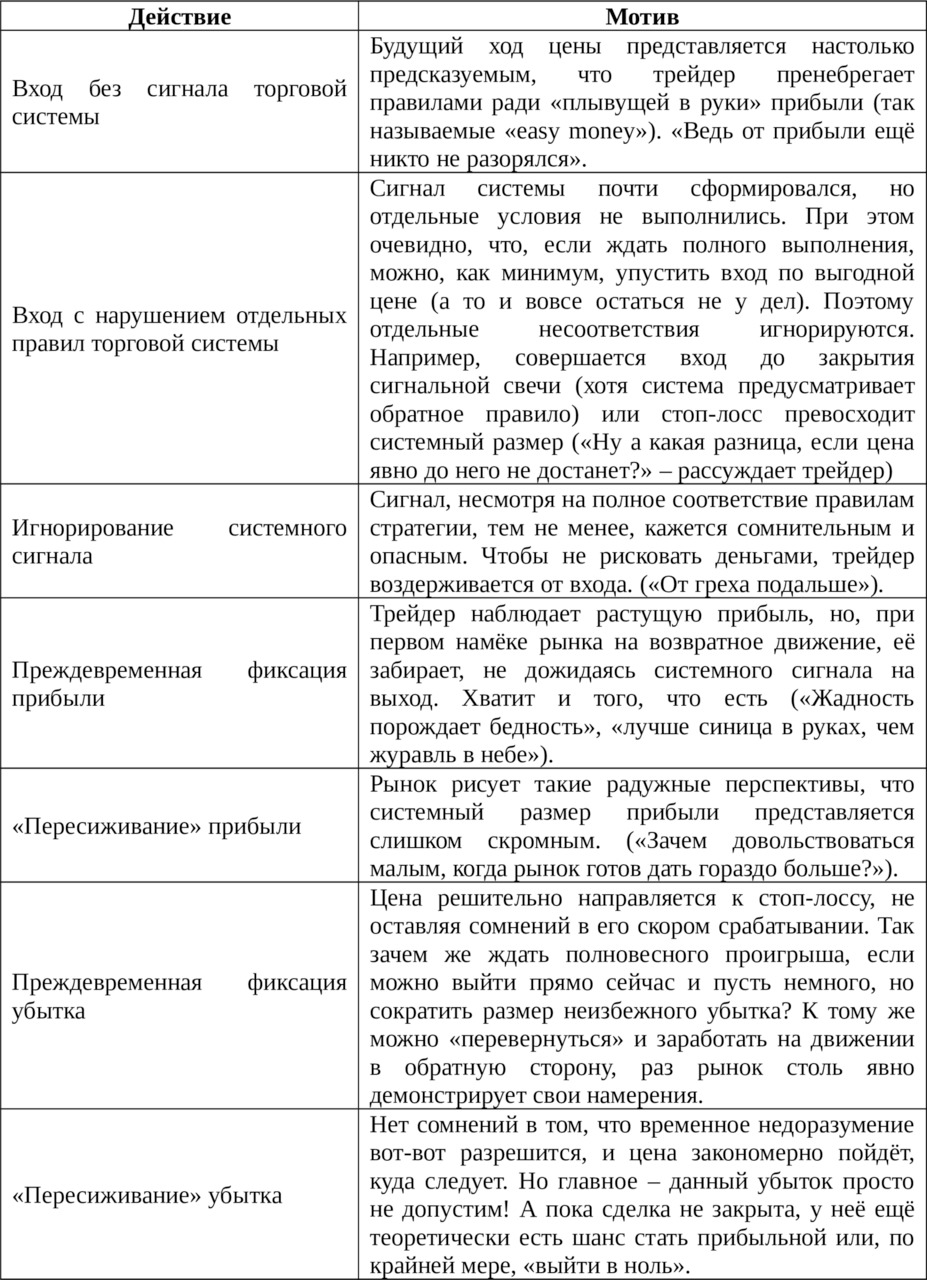

За каждой из этих торговых ошибок скрывается та или иная мотивация (Таблица №2).

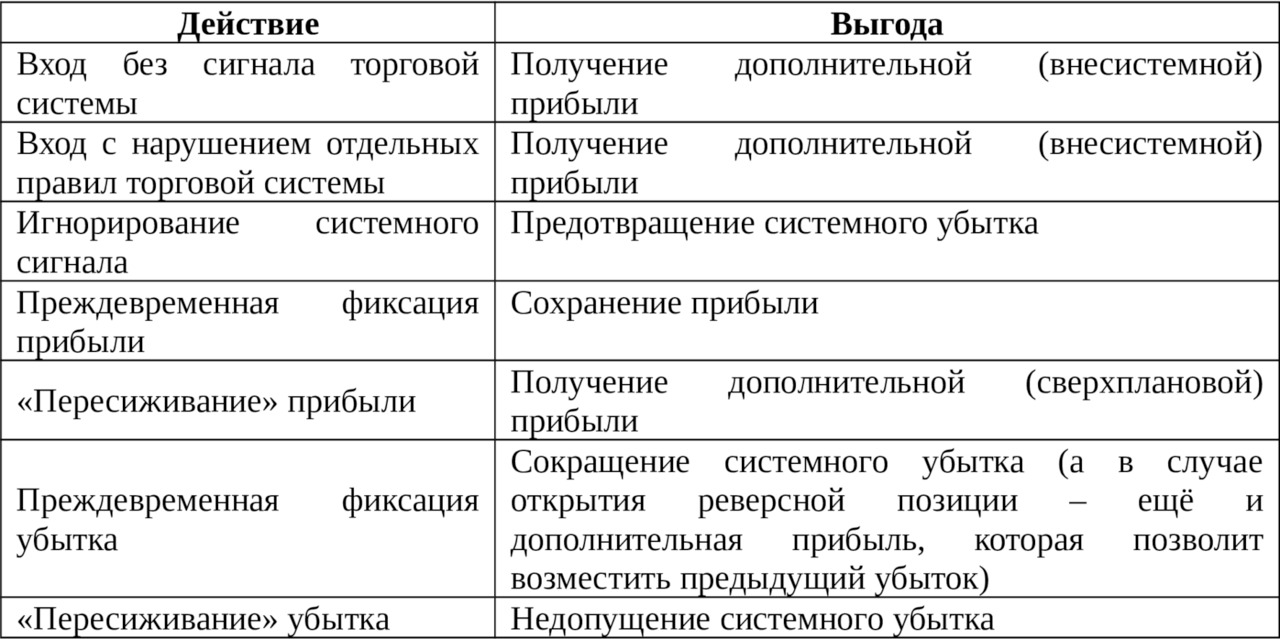

Нетрудно заметить, что у всех торговых ошибок прослеживается один общий мотив — стремление максимизировать прибыль и минимизировать убыток (или вовсе его избежать) по каждой сделке. И именно этот мотив составляет базис «количественной» парадигмы! Потребность зарабатывать деньги, совершая выигрышные сделки и избегая проигрышей, вынуждает трейдера нарушать правила. И в конечном итоге приводит его к тому, от чего он больше всего хотел уберечься. В погоне за деньгами, он принимает торговые решения исходя из текущего состояния своего торгового счёта, а не из предписаний системы. Его поступки определяются сиюминутной финансовой выгодой, а не долгосрочными перспективами (Таблица №3).

Иными словами, правила нарушаются из-за уверенности в том, что их соблюдение в данный момент невыгодно! Тогда своевременное вмешательство в работу системы для предотвращения или уменьшения нежелательных последствий, представляется вполне оправданным.

Рассмотрим пример.

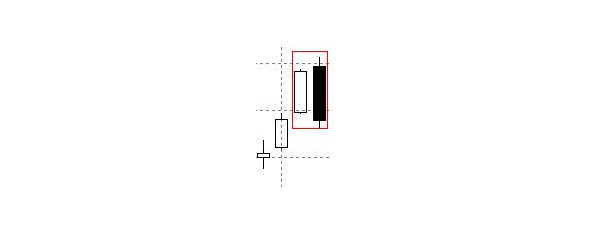

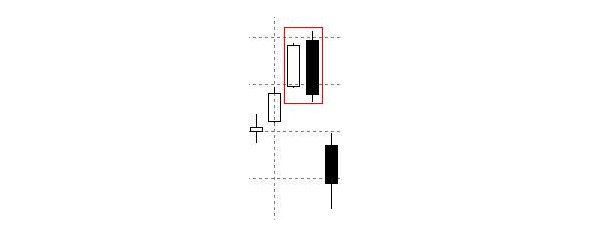

Трейдер находится в длинной позиции. Торговая система предписывает удерживать LONG до достижения целевой отметки. Но рынок явно угрожает походом вниз — свечная модель «медвежье поглощение» сигнализирует о развороте:

Трейдер принимает решение закрыть сделку вопреки правилам системы. Он преследует конкретную выгоду — защищает накопленную прибыль. И оказывается прав! Цена совершает «Gap Down»:

Станет ли он винить себя за подобное нарушение правил? Разумеется, нет! Наоборот, он только порадуется собственной предусмотрительности: «вовремя вышел!». Ни о какой ошибке в данном случае не будет идти и речи!

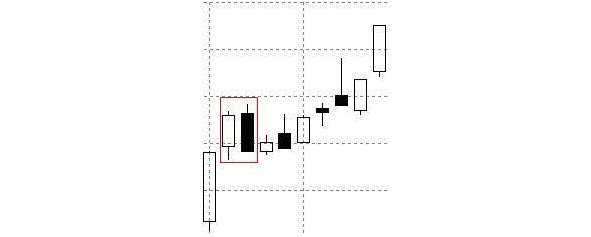

Данный положительный опыт нарушения правил отложится в памяти, и в будущем, при аналогичных обстоятельствах, трейдер поступит аналогичным образом — закроет прибыльную позицию, не дожидаясь системного сигнала о выходе (Рисунок №3).

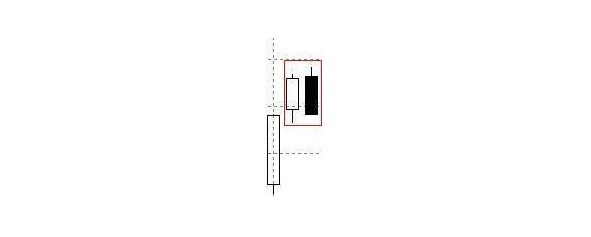

Но на сей раз цена и не думает падать, а методично движется по «системному» сценарию:

Вот тут-то и возникает сожаление от нарушения правил. Из-за поспешного выхода упущена системная прибыль! Трейдер понимает, что совершил ошибку.

То есть, фактически трейдер стремится торговать так, чтобы в случаях, когда система права — торговать по системе, а когда она «собирается ошибиться» — вовремя вмешиваться и предотвращать её ошибку! То есть всякий раз действовать безупречно. И в таком поведении в полной мере проявляется его убеждённость в предсказуемости будущего.

При этом его не смущает тот факт, что торговая ошибка констатируется ВСЕГДА «задним числом». Ведь что в первом, что во втором случае трейдер руководствуется одинаковыми соображениями! И только ПОСЛЕ того, как цена совершает ход по «системному» сценарию, он вынужден признать, что система «была права», а он — нет.

Но если заранее предсказать результат вмешательства в систему не представляется возможным, о какой предсказуемости может идти речь?! И самое главное: если выгода от нарушения правил — вопрос неоднозначный (вполне вероятен и ущерб), она (выгода) не может быть настоящей причиной! Это всего лишь отговорка. Тогда в чём же дело?

А дело в том, что под вывеской выгоды скрывается страх потери денег из-за ошибки торговой системы. Именно он и является подлинной причиной нарушения правил (Таблица №4)!

Страх — самый мощный мотиватор поступков!

Он вызывается угрозой рынка отнять деньги. Причём данная угроза вовсе не мнимая! Трейдер не накручивает себя беспочвенными опасениями. Рынок реально может отнять деньги, если не предпринять спасительных мер. Так бывало уже не раз: не зафиксировал вовремя прибыль и рынок забрал её обратно, или открыл сделку в полном соответствии с правилами, а она принесла убыток, или закрылся по стопу, а цена пошла в твою сторону и т. д.

То есть страх имеет под собой веские основания. Это негативный, болезненный опыт потери денег.

Многие люди, побывав в ДТП, больше никогда не садятся за руль. Они не нафантазировали опасность, а получили болезненный опыт и теперь боятся повторения.

Другой вопрос — насколько реальна угроза именно сейчас?

Под влиянием страха она кажется неизбежной. Ведь страх всегда «сгущает краски». Кажется, что плохое настигнет нас с фатальной неотвратимостью, если мы не предпримем защитных действий.

«Физика» страха такова, что под его воздействием кровь отливает от головы к органам, отвечающим за движение, и человек «уносит ноги» от источника страха. При этом из-за снижения кровоснабжения работа мозга ухудшается. Его «мощности» хватает лишь на то, чтобы концентрироваться только на пугающем аспекте ситуации. Всякая иная информация ускользает из поля зрения. В зону внимания попадают лишь те данные, которые подтверждают опасения. То есть отбираются аргументы в пользу «страшного» сценария и у человека не остаётся сомнений в его реалистичности. Причём заметьте — даже в состоянии страха человек опирается на аргументы, а не действует наобум. Разумеется, данные аргументы сильно пристрастны, но это не играет роли. Главное, что они есть, и они оправдывают поступки испуганного человека, облекая их в форму рациональности. Ведь открыто признаваться в своём страхе никто не любит, поэтому страх принято оправдывать «здравым смыслом». В результате трус всегда старается выставить себя благоразумным. Но после бегства и констатации факта ошибки, всё встаёт на свои места — наступает сожаление и раскаяние из-за неоправданной трусости, которая помешала действовать адекватно.

Таким образом, главный виновник торговых ошибок — страх упустить или потерять деньги, который скрывается под благовидными предлогами.

В поисках оправданий своему страху трейдер хватается за любую соломинку. Популярным трюком является привлечение на помощь дополнительных (внесистемных) данных. Например, трейдер может обратить внимание на индикаторы, использование которых системой не предусмотрено, если они дают нужный сигнал; перейти на другой тайм-фрейм, если там нужная техническая картина; принять к сведению «подходящие» новости, хотя система не учитывает новостной фон в работе; воспользоваться «авторитетным» советом и т. п. В данном случае сгодится всё. Как только будет достигнута убеждённость в том, что нарушение торговых правил сейчас разумно и выгодно, моментально будут приняты соответствующие меры: трейдер не полезет в рискованную сделку, предусмотрительно заберёт имеющуюся прибыль и т. д. Иными словами, совершит тот или иной несистемный поступок, который впоследствии и может стать причиной торговой ошибки. Множество таких ошибок составляет в конечном итоге тильт.

Глава 3. ПАУТИНА ТИЛЬТА

Согласно популярному определению, которое пришло в трейдинг из покера, и в той или иной вариации кочует из одного источника в другой, тильт (от англ. Tilt — наклон, т.е. «катиться по наклонной») — это состояние игрока, вызванное сильными эмоциями от выигрышей или проигрышей, при котором он играет в несвойственной ему манере и допускает множество ошибок в игре. Тильт считается главным врагом игрока.

Несмотря на то, что данное определение в целом является правильным, оно имеет ряд недостатков, главным из которых является вуалирование ключевой особенности тильта, из-за которой его, собственно, и считают врагом игрока. Эта особенность как бы сама собой подразумевается, но прямо не называется, тем самым ускользая от внимания и затрудняя поиск решения.

Она заключается в том, что тильт означает убытки. Причём не просто убыточные сделки или даже серии убытков, а представляет собой самую настоящую катастрофу для торгового счёта! Часто тильт оказывается столь разрушительным, что восстановить прежний размер капитала не представляется возможным (вплоть до полной его потери). Именно причинение колоссальных убытков и делает тильт главным врагом трейдеров.

Сама по себе «игра в несвойственной манере» ещё не свидетельствует о наличии тильта. И действительно, вряд ли кому-то придёт в голову называть тильтом ситуацию, когда такая игра станет причиной выигрыша. В этом случае трейдер хотя, возможно, и пожурит себя за самодеятельность, но будет рад полученной прибыли. Тем более что эта прибыль, «задним числом» покажется вполне закономерной и будет выглядеть как логичное следствие его профессиональной прозорливости. «В конце концов, какая разница, что действия не были регламентированы системой, если в итоге они принесли прибыль» — рассудит он.

А вот «множество ошибок в игре» — это уже ближе к истине. Ибо ошибки предполагают потери.

По сути, тильт является синонимом крупных потерь. Этот, казалось бы, очевидный момент на самом деле имеет огромное значение при рассмотрении проблематики тильта. Ведь именно стремление отыграть потери и является причиной тильта!

Иными словами, тильт представляет собой парадоксальное явление, когда трейдер, пытаясь отбить убытки, загоняет себя в ещё большие убытки. Подобно мухе, попавшей в паутину, чем яростнее он сопротивляется, тем прочнее увязает в «паутине» тильта.

Очевидным решением в такой ситуации является прекращение попыток отыграться. Собственно, об этом нам в один голос и твердят все популярные источники. Но они упускают из вида один момент — если бы это было так просто (взял и прекратил), то проблемы тильта не существовало бы вовсе. С таким же успехом можно порекомендовать алкоголику бросить пить, чтобы избавиться от алкоголизма или человеку с избыточным весом рекомендовать придерживаться диеты, чтобы избавиться от ожирения. Понятно, что тот, кто не переедает, не имеет и проблем с лишним весом, а тот, кто соблюдает правила торговой системы, не имеет проблем с тильтом (спасибо капитану очевидности). [13] Но проблема-то как раз и заключается в том, что в состоянии тильта правила системы посылаются ко всем чертям! Трейдер совершает множество хаотичных действий (или наоборот пребывает в ступоре и ничего не предпринимает в отношении растущих убытков) при полном наплевательстве на стратегию, риски и объективную реальность, что в конечном итоге и приводит его к финансовой катастрофе.

Какой толк рекомендовать какие-то ограничения (например, не более 3-х убыточных сделок в день), если именно ограничить себя трейдер и не может? Он прочно удерживается «нитями» тильта в изменённом состоянии сознания, и сфокусирован лишь на том, как вернуть свои деньги.

Каким же образом он попадает в это состояние?

Из определения, приведённого в начале главы, следует, что тильт вызывается сильными эмоциями от выигрышей или проигрышей. Но данная формулировка слишком огульна. Неясно, что же именно является триггером тильта: то ли выигрыши, то ли проигрыши, то ли — всё вместе.

На самом деле, являясь, как уже было сказано, синонимом потерь, тильт не может начинаться ни с чего другого, кроме как с потери.

При этом под потерей понимается не только прямой убыток, но и альтернативный — в виде упущенной прибыли.

Упущенной считается такая прибыль, возможность получения которой трейдер заранее предвидел, но которая по тем или иным причинам не была взята. Это крайне обидная ситуация. Вроде бы, по всем свидетельствам, деньги должны были оказаться в руках, но вместо этого уплыли сквозь пальцы. То есть, по сути, упущенная прибыль — есть самый настоящий убыток. Недаром в экономической теории категория «альтернативных издержек» (упущенных возможностей) рассматривается наряду с основными видами издержек.

Итак, тильт начинается с убытка или упущенной прибыли, которые трейдер пытается компенсировать.

В то же время далеко не каждая потеря инициирует тильт. Трейдер может долгое время сохранять дисциплинированность и соблюдать правила торговой стратегии, несмотря на отдельные отрицательные исходы. Опытные биржевики месяцами жестко следуют алгоритму, справляясь с потерями и неудачами. Но однажды происходит такая потеря, которая вызывает «короткое замыкание» в мозгу, и трейдер оказывается во власти тильта.

Что же это за потеря? Очевидно, та, которая по каким-то причинам является неприемлемой. Либо в силу своей чрезмерной величины (что чаще всего), либо по причине преодоления некоей психологической отметки (лимита), ниже которой трейдер не планировал уходить в просадку, либо по причине своего нелепого характера.

Как бы там ни было, такая потеря не была предусмотрена. Иными словами, она является неожиданной.

Это ключевой момент! Неожиданный негатив выводит на эмоции и ввергает в стресс. Естественная реакция в такой ситуации — протест и внутреннее сопротивление. Хочется отменить произошедшее, вернуть, «как было». В этот момент и рождается потребность отыграться.

Таким образом, тильт возникает в результате наступления неожиданной потери.

Слово «неожиданная» означает, что имелись некие ожидания, которые разошлись с действительностью. Что воспринимается разумом, как проблема, которую нужно срочно решать. Негативные эмоции от свалившегося на голову несчастья толкают к действию. Осознанность уступает место аффекту, и трейдеру становится не до правил и обещаний. Его заботит лишь одно — как вернуть деньги.

Возвращаясь к предыдущей главе, где шла речь о торговых ошибках (как действиях вопреки предписаниям стратегии, повлекших за собой потери) отметим следующее обстоятельство. Основанием несистемных действий всегда выступает уверенность в их выгодности (хоть и продиктованная страхом). Трейдер убеждён, что отступление от системы здесь и сейчас принесёт конкретную пользу (убережёт от беды). Эта убеждённость является тем аргументом, который оправдывает несистемные действия. Если бы трейдер не верил, что действует во благо, он бы от системы не отступал. То есть правила нарушаются только тогда, когда трейдер ожидает положительного эффекта. Таким образом, он оказывается совершенно не готов к негативному исходу. Такой исход становится для него полной неожиданностью и выбивает из эмоционального равновесия.

Выходит, любое нарушение торговых правил несёт в себе риск возникновения тильта! И это действительно так. Причём, чем сильнее трейдер уверен в разумности и выгодности отступления от правил системы, тем меньше он готов к негативному исходу, а, значит, тем тяжелее будут психологические последствия такого исхода.

При этом торговая ошибка, порождающая неожиданную потерю, помимо денежного ущерба, наносит ещё и моральный ущерб, вызывая острое чувство вины. Это крайне тяжёлое и мучительное переживание. Оно выворачивает душу наизнанку. И самое ужасное в этой ситуации то, что трейдер не может найти себе оправданий. Зная о том, что правила системы нарушать недопустимо, он, тем не менее, согрешил и причинил себе вред. Вина очевидна и доказана. И единственная возможность избавиться от моральной пытки — исправить ошибку. То есть вернуть потерянные по глупости деньги. Тогда и винить себя будет не за что. Нет убытка, нет и ответственности. Тем более рынок предоставляет возможности каждую минуту. Нужно только правильно угадать направление…

И трейдер начинает отыгрываться. При этом уже свершившийся факт торговой ошибки (виновницы этой потери) развязывает ему руки для дальнейшего отступления от правил. Ведь система УЖЕ нарушена. Одним нарушением больше, одним меньше — теперь абсолютно не важно. Главное — вернуть деньги. К тому же система вряд ли гарантированно обеспечит прямо сейчас нужный объём поступлений. Во-первых, ещё надо дождаться сигнала на вход, а отыгрываться надо прямо сейчас. Во-вторых, системный сигнал запросто может обернуться убытком, а этого допускать никак нельзя. В то же время рынок постоянно находится в движении. И если занять правильную позицию, есть шанс молниеносно всё отбить. Поэтому снимаются запреты с нарушения правил, и включается «аварийный режим», задача которого — во что бы то ни стало получить прибыль и ни в коем случае не допустить нового убытка. Свои поступки трейдер оправдывает форс-мажорными обстоятельствами, рассчитывая вновь вернуться к дисциплинированной торговле, после того как ситуация выправится.

«Аварийный режим», по сути, означает запрет на потери (иначе, что это будет за отыгрывание?). С этого момента все действия трейдера будут диктоваться исключительно страхом потерять и упустить деньги. А, значит, будут допускаться всё новые и новые торговые ошибки. Трейдеру будет казаться, что он предпринимает спасительные действия, но на самом деле он затянет себя в омут. Его тактика будет включать в себя следующее:

1. Использование исключительно безопасных и гарантированных возможностей.

Всё рискованное сразу отметается. Новый убыток просто непозволителен. Нужно действовать наверняка. А как найти стопроцентную возможность? Очень просто. Как известно, высшей степенью убедительности обладает очевидность. Поэтому трейдер делает ставку на очевидные сценарии.

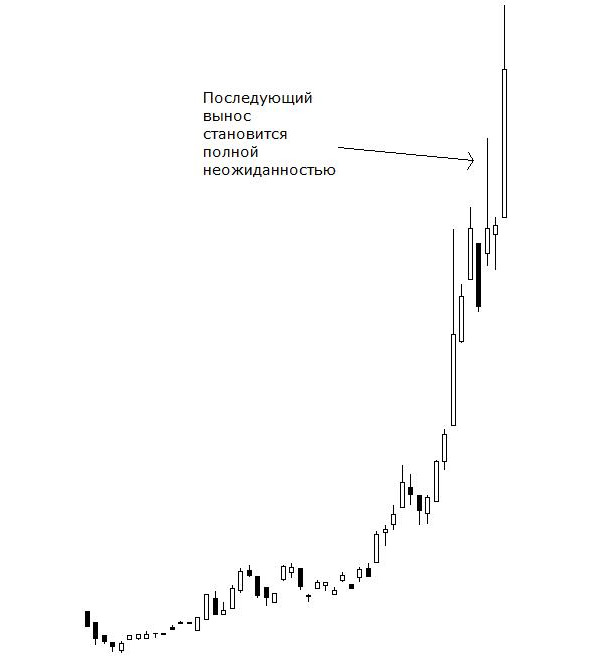

При этом страх навязывает «подход от обратного»: если некий сценарий представляется нереалистичным (например, дальнейший рост) и оттого — самоубийственным, то его противоположность (падение) автоматически становится надёжной и безопасной. Например, после долгого безоткатного роста появляется мощная медвежья свеча, которая воспринимается, как сигнал к продаже. Покупка в таких условиях представляется чистым самоубийством. Соответственно, продажа воспринимается в качестве единственно возможного сценария. Он представляется сам собой разумеющимся.

То есть, выбирая очевидный сценарий, трейдер фактически бежит от страха.

Только проблема очевидности заключается в том, что она очевидна для всех… Кто тогда будет покупать? Кто выступит контрагентом по его очевидной сделке, обрекая себя на неминуемый проигрыш? Многие полагают, что это некая абстрактная толпа. Но чаще всего трейдер просто об этом не задумывается. Ему некогда заниматься «отвлечёнными» рассуждениями. Сейчас задача — не упустить возможность. Иными словами, жертва не подозревает, что является жертвой. Поэтому проигрыш становится для неё полной неожиданностью…

2. Отказ исполнять «рискованные» сигналы торговой системы.

Трейдеру хорошо известно, что системные сигналы не всегда отрабатываются так, как того бы хотелось. Но во время отыгрывания нельзя допускать промашек. И, под влиянием страха потерять, отдельные сигналы торговой системы начинают казаться сомнительными и опасными. Поэтому трейдер, чтобы не рисковать, воздерживается от входа. Ему и хочется, и колется. Но в ситуации, когда ошибаться нельзя, он полагает за лучшее перестраховаться. А когда проигнорированный сигнал оборачивается упущенной прибылью, он начинает ругать себя за нерешительность. Чувство вины усиливается, и петля тильта затягивается ещё туже.

3. Фиксирование прибыли при малейшей угрозе рынка её отнять.

Если же трейдеру посчастливилось угадать направление, и сделка начинает приносить «бумажную» прибыль, он, при малейшем намёке на возвратное движение, спешит её зафиксировать. Ведь сейчас просто нельзя рисковать драгоценным профитом! Поэтому он довольствуется крохами там, где можно было бы сорвать солидный куш. А когда цена, вопреки ожиданиям, продолжает ход в его сторону, начинает терзаться от чувства вины за преждевременный выход из хорошей сделки. И либо бросается вдогонку, существенно ухудшив точку входа (и тем самым сократив потенциал заработка), либо играет в обратную сторону (полагая, что если по ходу движения играть уже поздно, то остается играть против него).

4. «Пересиживание» убытка, если он всё-таки случается.

Когда убыток недопустим, а сделка, вопреки ожиданиям, «минусует» (что во время тильта чаще всего и происходит), то единственное, что остаётся трейдеру — это не принимать потерю (не фиксировать её). Ведь пока сделка не закрыта, настоящего убытка как бы и нет. Более того, у сделки теоретически ещё есть шанс выйти в плюс. Поэтому, даже понимая, что так делать не рекомендуется, трейдер в данной ситуации всё же идёт на риск (у него просто нет другого выбора, иначе придётся согласиться на ещё одну потерю, а этого допускать никак нельзя). Часто вдобавок он ещё и усредняет убыточную позицию (ведь так ей легче выйти в плюс).

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.