Бесплатный фрагмент - Алгоритм налогообложения 2010—2023

Новая концепция

Геннадий Новиков

Алгоритм налогообложения

2010—2023

НОВАЯ КОНЦЕПЦИЯ

Геннадий Новиков.

АЛГОРИТМ НАЛОГООБЛОЖЕНИЯ 2010—2023

Новая концепция

Новая концепция — это, отчетность и учет средств осуществляется с помощью ЕНПС — единой налоговой процентной ставки, напрямую, минуя выпускаемый продукт от совокупного дохода.

Лучший учет — это, учет через налоговые средства, собранные на единый налоговый счет в едином компьютере.

Такой учет позволяет: сделать цифровую программу в которой можно видеть совокупный доход муниципальных образований, регионов и полностью всего государства, а также в любой момент времени видеть Валовой продукт допущенными к этому просмотру лицами.

Единый компьютер с цифровой программой, также позволяет сделать мониторинг рассматриваемых объектов и анализировать ситуацию успехов и отставания этих объектов.

Основные налогоплательщики этих объектов, являются «Физические и Юридические лица».

Каждый прдприниматель-налогоплательщик, в первую очередь рассматривает свои возможности, рассчитывает их и только после этого запускает в производство, применяя свои способности к реализации своего выпущенного продукта. От которого он получает совокупный доход для дальнейшей деятельности.

Способствует такой производственной деятельности ЕНПС, она надежно гарантирует продолжение производственной и финансовой деятельности без сбоев и непредвиденных изменений.

ЕНПС — единая налоговая процентная ставка, является надежным алгоритмом налогообложения.

Алгоритм в процентном выражении какого-либо процента, может с успехом применяться в исчислениях налогов из доходов налогоплательщика, полная величина дохода которых выраженная в 100%. Алгоритм легко применим в цифровой системе экономики.

Алгоритм налогообложения, это — постоянная величина в налогообложении, назначенная процентным выражением (не более 10% налога к 100% совокупного дохода и 49% расходной части к 51% доходной части 100% совокупного дохода) для рентабельного производства, где 10% максимальная, (единая налоговая, процентная ставка), при исчислении налога включая расходы. ЕНПС — величина, поддерживающая налог в постоянном отношении, к часто меняющимся суммам доходов с отпущенными ценами на продукт и услуги.

Для (Физических лиц) пенсионная страховая сумма и медицинское страхование, рекомендуется исчислять в числе 10% ЕНПС.

Такая система позволит создать единое, равное для всех налогоплательщиков, правовое поле, что будет стимулировать развитие предпринимательства и бизнеса от малого до, большого. Уменьшит возможность уклонения от уплаты налогов, будет более прозрачна для контролирующих органов, что окончательно изживёт теневую экономику, а вместе с ней и коррупционную составляющую.

ЕНПС — ЕДИНАЯ НАЛОГОВАЯ ПРОЦЕНТНАЯ СТАВКА

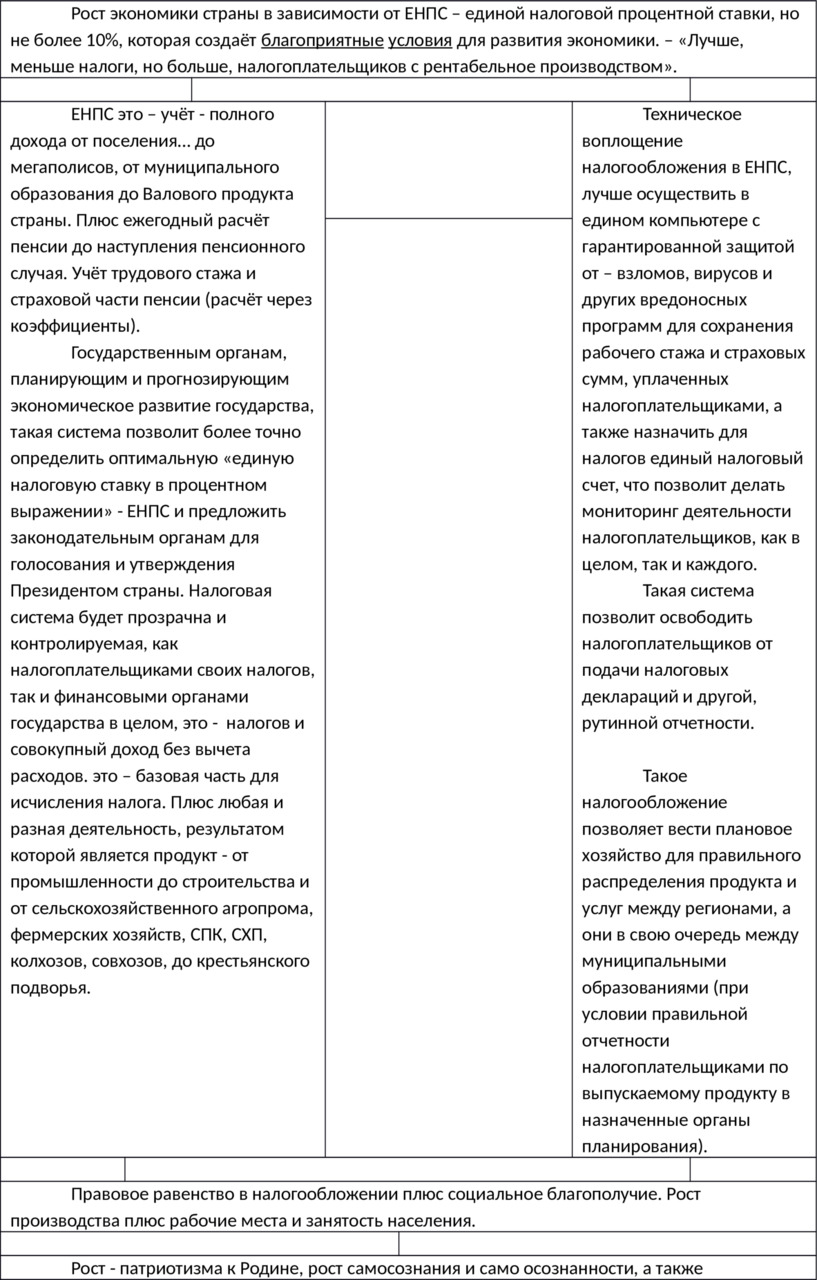

ЗАВИСИМОСТЬ ЭКОНОМИКИ СТРАНЫ ОТ НАЛОГООБЛОЖЕНИЯ И НАЛОГОПЛАТЕЛЬЩИКОВ

Налогообложение — это ключ к развитию экономики, а правильно подобранный ключ, может продвигать вперёд, эту экономику, гораздо быстрее. Существующие, изученные законы экономики в капитализме не смогли предложить такой ключ, в результате, страны с капиталистическим путём развития не смогли избежать кризисных явлений, теневой экономики и других не предсказуемых последствий.

Не совершенное налоговое законодательство вынуждает крупное предпринимательство уходить в тень или проще — вести двойной бухгалтерский учёт.

Двойная бухгалтерия это — официальная заработная плата нанимаемых работников, ниже прожиточного минимума, а это большинство трудоспособных граждан государства, остальная оплата труда работников по договорённости, в конвертах. В социальном пакете такой организации, минимальная пенсия при наступлении пенсионного случая и минимальная оплата больничного листа по болезни. Но в настоящее время безработицы, нанимаемый работник вынужден соглашаться на кабальные условия.

Крупные предприниматели вынуждены идти на подлог — вести двойную бухгалтерию, делить крупные предприятия на более мелкие с фиктивными подставными лицами для открытия счетов в разных банках и уходить от налогов в тень для создания фонда развития производства. Остановка предприятия на несколько месяцев грозит банкротством, от непрекращающегося взимания налогов во время остановки предприятия и уплаты страховых взносов в пенсионный фонд за работающих работников.

В виду не эффективной налоговой системы, не повышается требовательность налогоплательщиков к исполнительной власти, партиям и чиновникам всех рангов и уровней, а, следовательно, порождает безразличие и равнодушие основных масс к общественной жизни общества, в котором мы живём. Это — пассивные выборы с последующими упрёками и неверие в дальнейшую эффективность выбранной системы.

Алгоритм налогообложения, для восстановления экономики в рыночных условиях (в Поправках), если его примут за основу — будет действителен без изменений, столько лет, сколько будет существовать выбранная в настоящее время, система развития государства.

Алгоритм налогообложения, обеспечит трудовым стажем и страховой частью пенсии домохозяек и инвалидов «при условии уплаты налога». Где, зависимость страховой части пенсии, прямо пропорциональна уплаченным налогам и выработанному стажу.

Алгоритм налогообложения, обеспечит трудовой деятельностью, здоровых трудоспособных граждан, в сельскохозяйственном производстве и личном ведении крестьянского хозяйства с фиксированным трудовым стажем и страховой частью пенсии, в момент наступления пенсионного случая. Проблема учёта труда существовала в сельской местности со дня основания Советской власти, начиная с организации колхозов и до настоящего времени. Применив предлагаемую систему налогообложения — эта проблема исчезнет навсегда.

Программа в алгоритме налогообложения, обеспечит трудовой деятельностью в городах и районных центрах, трудоспособных граждан по их выбору и способностям через рост производства и предпринимательства всех видов.

Принятое налоговое законодательство, с ЕНПС создаст условия: — более полного сбора налоговых средств, с физических и юридических лиц; облегчит учёт этих средств — индивидуально, каждого налогоплательщика, для дальнейших социальных программ. Фиксированная информация в специальных налоговых документах, о сумме уплаченных налоговых средств за весь период трудовой деятельности для начисления пенсий, упрощённых налоговых проверок, социального обеспечения, медицинского обеспечения, образования детей и других социальных программ, а также придаст уверенность людям в будущем нашего государства.

Полная уплата налогов, сбросит груз, поборов и взяток во всех сферах жизнедеятельности, повысит политическую активность граждан, а также интерес к жизни в обществе тем, что уплачивающий налоги налогоплательщик будет более принципиален в своих правовых требованиях. Создаст условия для более прозрачной системы движения налоговых средств от налогоплательщиков и налоговых органов, до Центробанка Российской Федерации.

ТРУДОВОЙ ПАСПОРТ ИЛИ ТРУДОВАЯ КНИЖКА ФИЗИЧЕСКОГО ЛИЦА

— Налоговый документ физического лица — Документ строгой отчётности для: фиксирования уплаты налога, контроля и движения налоговых средств на индивидуальном налоговом счёте и предъявления как, финансового документа, налоговой декларации, основания для начисления пенсии. Формат может быть, как печатный, так и на электронной пластиковой карте.

—

Выдаваться может, налоговыми органами или совместно с органами внутренних дел.

— Форма трудового паспорта — размер, вид, качество, защита и количество страниц достаточное на установленный срок действия, пять — десять лет, в зависимости от возраста физического лица. Разметка и оформление рабочих страниц аналог паспорта гражданина, трудовой книжки и сберегательной книжки сбербанка Российской Федерации.

—

Печатный формат, для удобства обслуживания сбербанком,

имеет:

1) размер сберегательной книжки. Совместимый с кассовым

аппаратом банка для обслуживания сберегательных книжек.

2) качество — обеспечивающее долговечность;

3) защита — бумага с водяными знаками, нумерованными

страницами, на каждом развёрнутом листе, присвоенный налоговым органом, индивидуальный налоговый счёт, номер и серия документа, может быть, отпечаток пальца с защитой от стирания, фотография на момент выдачи трудового паспорта.

4) разметка развёрнутого листа рабочих страниц: в верхней части развёрнутого листа серию номер трудового паспорта и индивидуальный налоговый номер, лицевой счёт налоговой системы в Центробанке, деятельность физического лица. Разметка развёрнутого листа рабочих страниц: в верхней части развёрнутого листа серия, номер трудового паспорта и индивидуальный налоговый счёт, лицевой счёт налоговой системы в Центробанке, деятельность физического лица.

3. Вертикально размеченные 6 колонок (далее графа) 20 от третьей рабочей страницы, и далее в длину развёрнутого листа:

1) графа — 1. — Дата;

2) графа — 2. — Приход суммы налога на индивидуальный

налоговый счёт;

3) графа — 3. РГСГ, расчётная государственная социальная

гарантия, установленная Правительством, сумма вычитается

из общего дохода за месяц;

4) графа — 4. — Перечисленная сумма на лицевой налоговый счёт Центробанка;

5) графа — 5. — Подпись;

6) графа — 6. Для штампа налогового агента, принявшего сумму уплаты налога.

4. Для горизонтальной разметки должно быть:

12 строк — отметки об уплате налога по месяцам;

13я строка — количество отработанных месяцев в году;

14я строка — ИТГО: сумма уплаты налогов за год;

15я строка — начисление пенсии за год.

5. На предпоследних страницах:

1) информация и начисление пенсии, по достижению пенсионного случая;

6. — На последних страницах:

1) закон о трудовом паспорте;

2) формула исчисления пенсии;

Предлагается отдельное приложение с поправленными Поправками законов, это —

1) Закон о налогообложении;

2) Закон о социальных гарантиях;

3) Закон о трудовых отношениях;

4) Закон о запрещённых видах деятельности, производства

и товаров.

НАЛОГОВЫЙ ПАСПОРТ ДЛЯ ЮРИДИЧЕСКОГО ЛИЦА В ПЕЧАТНОМ И ЭЛЕКТРОННОМ ИЛИ ЦИФРОВОМ ФОРМАТЕ

1. Налоговый паспорт, документ строгой отчётности, это —

основной налоговый и производственный документ, юридического лица. Налоговый паспорт выдаётся налоговым органам, это подтверждающий документ, деятельности юридического лица и уплаты налога. Отметкой в графе налогового паспорта суммы уплаченного налога.

Налоговый паспорт юридического лица, должен иметь:

1) несколько степеней защиты;

2) пронумерованные страницы;

3) регистрационный номер и дату выдачи налогового паспорта юридического лица;

4) 1-й лист личности заполняется налоговым органом, наименование налогового органа, выдавшего свидетельство;

5) полное и сокращённое наименования организации

и адрес (место фактической деятельности).

Осуществление юридическим лицом вид деятельности, указанный в пункте

1 настоящей статьи;

6) идентификационный номер налогоплательщика и налоговый счёт налогоплательщика;

7) реквизиты документов, подтверждающих право собственности (право хозяйственного ведения и (или) оперативного управления) на производственные мощности, и место нахождения указанных мощностей;

8) срок действия свидетельства;

9) условия осуществления указанных видов деятельности;

2. Второй лист налогового паспорта с расшифровкой:

Формула для исчисления налога с дохода юридического лица:

Н = Д — (ЗПР) / 100* ЕНС%

1) где — Н — Налог с дохода юридического лица;

2) где — Д — сумма доходов юридического лица;

3) где — (ЗПР) — Заработная плата работников, обложенная

подоходным налогом отдельно;

4) где — (/ 100* ЕНС %). Исчисление единой налоговой став-

кой.

3. Рабочая страница — серия номер, он же учётный.

Номер страницы.

Деятельность производства. Заглавная строка, заполнить по графам —

1) первая графа порядковый номер.

2) вторая графа — дата, число, месяц, год.

3) третья графа — стоимость сырья в денежной сумме

за месяц;

4) четвертая графа — затраты на комплектующие компоненты продукции в денежной сумме.

5) пятая графа количества работников;

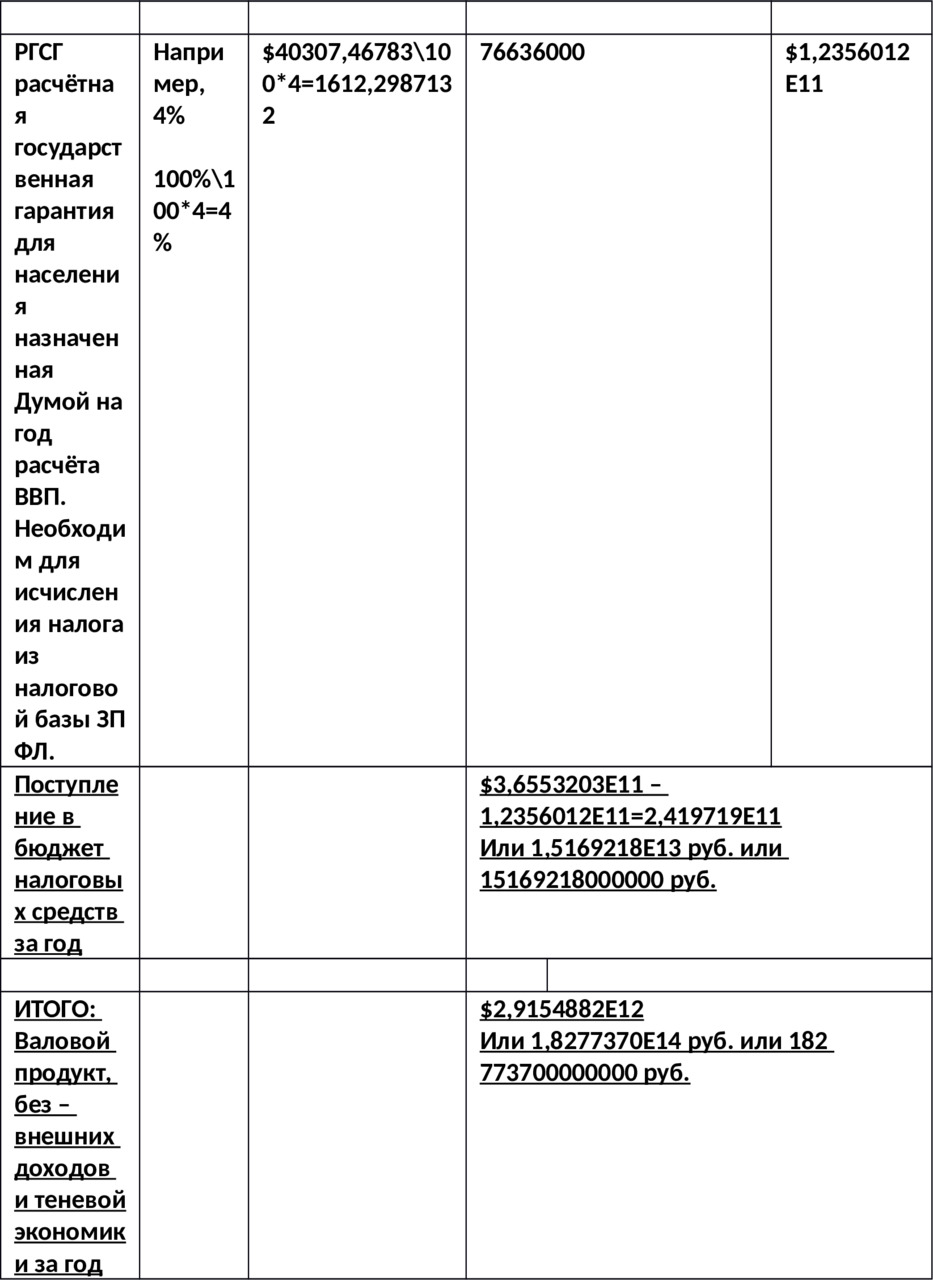

6) шестая графа — сумма количества РГСГ расчётной государственной социальной гарантии, приравнённой к базовой части пенсии;

7) седьмая графа — сумма налога по зарплате.

8) восьмая графа — сумма налога, на поступившие и израсходованные наличные денежные средства, с производства;

9) девятая графа — сумма денежных средств, уплаченных с применением коэффициента в определённых видах производства;

10) десятая графа — сумма налога с дохода юридического лица с полным исчислением по формуле;

11) одиннадцатая графа — роспись главного бухгалтера ежемесячно;

12) двенадцатая графа — роспись юридического лица поквартально и в итоговой годовой строке;

13) тринадцатая графа — роспись проверяющего уполномоченного лица налогового органа;

14) четырнадцатая графа — личный налоговый штамп и гербовая печать налогового органа в проверяющей строке при выездной или камеральной налоговой проверке.

4. Горизонтально расположенные восемнадцать рабочих строк:

1) где — строки первая, вторая, третья первого квартала.

Строки пятая, шестая, седьмая второго квартала. Строки девятая, десятая одиннадцатая третьего квартала.

Строки: тринадцатая, четырнадцатая, пятнадцатая и четвёртого квартала — строки ежемесячного заполнения отчётности;

2) где — четвертая, восьмая, двенадцатая и шестнадцатая — поквартальная отчётность;

3) где — семнадцатая строка — итоговая годовая отчётность;

4) где — восемнадцатая строка — проверяющих, налоговых органов.

5. — Последние страницы:

1) закон о налоговом паспорте;

2) Инструкция заполнения налогового паспорта и рабочих страниц.

Отдельным приложением:

1) формулы исчисления суммы налога;

2) способы перечисления и уплаты налога;

3) трудовое законодательство;

4) Закон о запрещённой деятельности производства и запрещённых видах продукции;

5) Закон о профсоюзах.

Этот документ не решит проблемы получения более высокого дохода, но упростит уплату налога в единый налоговый счёт, созданный в надёжном месте государственной финансовой структуры, а также сохранит данные об уплате налога у налогоплательщика. Это инструмент для беспрепятственной трудовой деятельности в любом разрешённом законом направлении или местопребывании налогоплательщика. Уплаты налога в любой точке государства или за ею пределами, без волокиты и особых разрешений, что не маловажный фактор в рыночных условиях экономики — при свободном перемещении производств, товаров и услуг.

МЕРЫ В СИСТЕМЕ ЕНПС ДЛЯ БОЛЕЕ ПОЛНОГО СБОРА НАЛОГОВЫХ СРЕДСТВ

По указанию Центрального банка государства:

— Банки будут обязаны, открывая счёт клиенту, потребовать — личный налоговый счёт юридического лица и физического лица. Для отчисления суммы налога единой процентной ставкой от поступившей суммы на счёт юридического лица. Независимо от поступивших денежных средств наличными или безналичным перечислением.

—

Любое юридическое лицо по государственному законодательству является физическим лицом.

Отчисление суммы налога с дохода физического лица исполняется банком по личному заявлению этого юридического лица.

Юридическое лицо в заявлении обязано указать сумму, из которой исчисляется налог по формуле — исчисление налога с дохода физического лица.

Сумма, для исчисления налога с дохода физического лица, у этого физического лица, должна быть ранее необлагаемая налогом.

Банки обязаны, отчислять и перечислять в налоговую систему

сумму установленной процентной ставкой, на лицевой налоговый счёт в государственном казначействе Центробанка — при поступлении денежных средств на счёт клиента (далее налогоплательщика) с уведомлением, налогоплательщика и налоговых органов.

2. Банки будут обязаны исполнять поручение налогоплательщика,

на перечисление налога в налоговую систему Российской Федерации на соответствующий лицевой счёт в федеральное казначейство Центробанка (далее в настоящей статье — поручение налогоплательщика). Также, банки обязаны исполнять поручение налогового органа, на перечисление налога или штрафа в налоговый счёт Центробанка государства. Поручение налогоплательщика или поручение налогового органа исполняется банком в течение одного операционного дня, следующего за днём получения такого поручения, если иное не предусмотрено настоящим законом. При этом плата за обслуживание по указанным операциям не взимается.

— При наличии денежных средств на счёте налогоплательщика, банки не вправе задерживать исполнение поручения налогоплательщика и поручения налогового органа.

4. Доход, полученный в результате, сделки наличными средствами, обязан быть облагаемым налогом. Не зависимо от получателя дохода — Физического лица; Юридического лица; Юридического лица собственника производства или законного представителя собственника производства. Банк, принимая сумму наличными средствами от клиента-налогоплательщика, обязан, исчислить сумму налога из принимаемых наличных средств по установленной формуле и перечислить на налоговый счёт налогоплательщика в налоговую систему Центробанка. Сумма кредита, выдаваемая банком наличными средствами кредита заёмщику, облагается налогом на общем основании в обязательном порядке. Для физического или юридического лица в момент выдачи кредита сумма отчисленного налога фиксируется в трудовом паспорте физического лица, или исчисленный налог из производственных кредитов в налоговом паспорте юридического лица.

Эта Поправка, немного усложнит работу банкам, но будет

способствовать полному сбору налогов с юридических лиц, пользующихся услугами банков. Активы налогоплательщиков, с отчисленными налогами, в свою очередь будут свободными и защищёнными от лишних арестов и замораживаний. Средства, поступившие в актив, в дальнейшем будут свободные от обложения налогом при приобретении продукта (товаров, услуг и других уплат). Средства, поступившие к продавцу от покупателя, будут отчисленные или уплаченные в сумме налога, любым из выше указанных способов. Средства, поступившие к продавцу, не иссякнут, по сколько будут прирастать (оборотом, товарами или услугами, а также другими видами деятельности). Само исключится налоговая декларация и лишние отчетности.

ВОЗМОЖНОСТЬ ПРИМЕНЕНИЯ ЕНПС В СИСТЕМЕ ФСИН

В учреждениях системы «Исполнения наказаний», предлагаемое налоговое законодательство, даст возможность более полно использовать трудовое воспитание, дав право отбывающим наказание зарабатывать трудовой стаж и страховую часть пенсии путём уплаты налогов с доходов от их трудовой деятельности, а также повысит качество и конкурентоспособность производимых ими товаров. По окончанию срока наказания, освобождённому заключённому, юридическое лицо учреждения обязано выдать «Трудовой паспорт» государственного образца с указанием трудового стажа и суммой уплаченных налогов, для начисления пенсии за проработанное время. Увеличит полезную занятость осуждённых и материальную возможность, улучшения быта и досуга в учреждении. Начальник учреждения исполнения наказания может, назначается Законным представителем юридического лица (Государственного или частного учреждения), вышестоящим органом.

ТРУДОВЫЕ ОТНОШЕНИЯ

В Закон о труде, современные условия требуют необходимости внесения поправок трудовых отношений.

В рыночных отношениях с частными средствами производства должны быть обязательными договорные отношения между работодателем и работником. Составление договора должно быть в двух экземплярах — по одному комплекту работодателю и нанимаемому работнику. Охрана производства и обеспечение техники безопасности производства работ обязана быть обеспечена работодателем, неукоснительное выполнение требований по технике безопасности при исполнении работ возлагается на работника. Основой таких отношений является трудовой договор. В трудовом договоре указывается: — Рабочее время; Специфика производства и возможность работы в праздничные и выходные дни и оплата вознаграждения за эти отработанные дни. Возможность работы в ночное время. Возможность дополнительного приработка у этого работодателя или на стороне. Сумма вознаграждения за сделанную работу или повременно. Вычет подоходного налога работодателем из суммы вознаграждения и уплата его на налоговый счёт работника в Центробанке РФ, через банк, обслуживающий этого работодателя, с отметкой в трудовом паспорте работника. Трудовой паспорт обязан находиться у работодателя и выдаваться в случае необходимости для предъявления по месту требования с возвратом работодателю. Специальность и проверка квалификации. Возможность перевода на нижеоплачиваемую работу при отсутствии соответствующей квалификации или нарушении трудовой дисциплины. За определённое количество и степени нарушения трудовой дисциплины со стороны работника, должно быть отражено право работодателя к увольнению данного работника без выходного пособия. Обязательное рекомендательное письмо в случае увольнения работника не зависимо от инициативы договаривающихся сторон; Возможность членства в профсоюзе центральной организации местного образования.

ПРОФСОЮЗЫ

Профсоюзы, узаконенные государственным Законом в производствах, не зависимо, от форм собственности — обязаны быть посредником между работодателем и работником в трудовых спорах и защищать сторону, которая права, не зависимо работник это или работодатель. Работодатель в трудовом споре не только юридическое лицо, или собственник производства, он является — высококвалифицированным специалистом, способным организовать много рабочих мест и нести ответственность за нанимаемых работников. Работодатель заслуживает уважения своих работников.

Профсоюзы могут контролировать соблюдение техники безопасности при производстве работ, контролировать оплату труда работникам, своевременный трудовой отпуск, в соответствии трудового соглашения или трудового договора, между работодателем и работником. Помогать в организации культурного отдыха отпускникам и их детям во время каникул или нуждающимся в санаторном лечении за счёт профсоюзных взносов.

АМНИСТИЯ КАПИТАЛА

Налоговая реформа предполагает амнистию капитала налогоплательщиков. Амнистию капитала можно осуществить, при переходе на новое налоговое законодательство. Разовое обложение капитала установленной единой налоговой ставкой, на любых счетах налогоплательщиков, в банках Российской Федерации. Амнистия позволит легализовать теневой капитал и прекратить гонение на предпринимателей за его вынужденное создание.

Новое налоговое законодательство создаст условия для честного легального капитала, сокрытие капитала, после этой амнистии, можно преследовать по закону. После этой процедуры новое налоговое законодательство начнёт работать, а единый налоговый счёт в Центробанке Российской Федерации получит приличный стартовый капитал.

Амнистия капитала без применения алгоритма, а это поправки в основных поправках 1—17, 40—61, 96, 122—149, не будет эффективная и превратится в очередную кампанию.

ОБРАТНАЯ СВЯЗЬ ГОСУДАРСТВА С ГРАЖДАНАМИ ЧЕРЕЗ СИСТЕМУ ЕНПС

В обратной связи, предлагаемая налоговая система позволит органам государственной власти вовремя отреагировать на упадок производства в том или ином предприятии, не зависимо от форм собственности или профиля деятельности и вовремя, оказать посильную помощь в виде — помощи квалифицированных специалистов, предложения новых технологий или мало процентных кредитов. Проводить более качественно, контроль и надзор в налогообложении. Вести более точный учёт средств, с реализованного продукта, для подсчёта валового дохода от реализованного продукта. Вместо валового продукта, потерявшего смысл в рыночной экономике с частными средствами производства.

Продукт, произведённый и не реализованный, через некоторое время остаётся невостребованным и теряет конкурентно способность и отправляется в утиль или на переработку, поэтому, нельзя его засчитывать в валовый продукт.

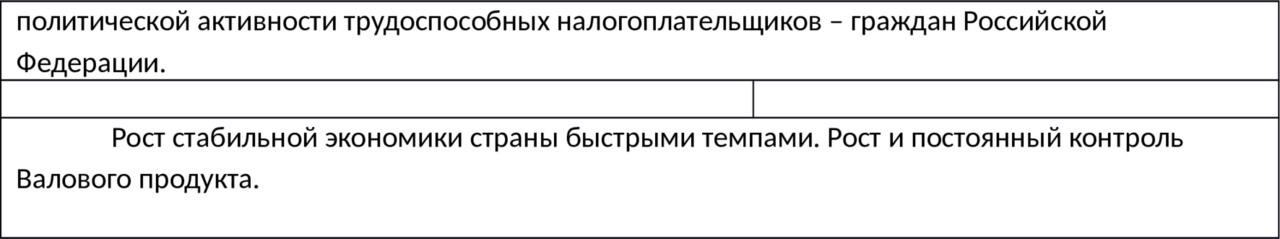

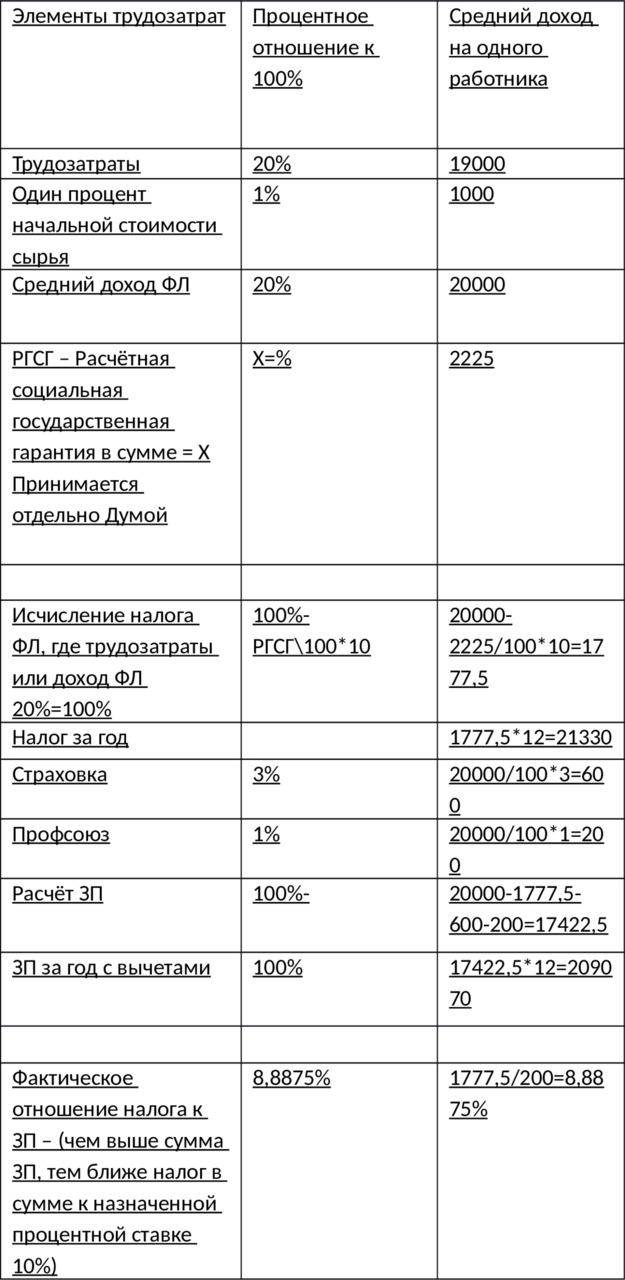

ПРИМЕРЫ РАСЧЕТОВ

— ПРИМЕР РАСЧЁТОВ ПОСТОЯННОЙ ЗАВИСИМОСТИ (В АЛГОРИТМЕ) ПРОЦЕНТНОГО ОТНОШЕНИЯ НАЛОГООБЛОЖЕНИЯ К ПОСТОЯННО МЕНЯЮЩИМСЯ СУММАМ ДОХОДОВ — ПОСТУПАЮЩИХ СРЕДСТВ, КАК К ФИЗИЧЕСКИМ, ТАК И К ЮРИДИЧЕСКИМ ЛИЦАМ

—

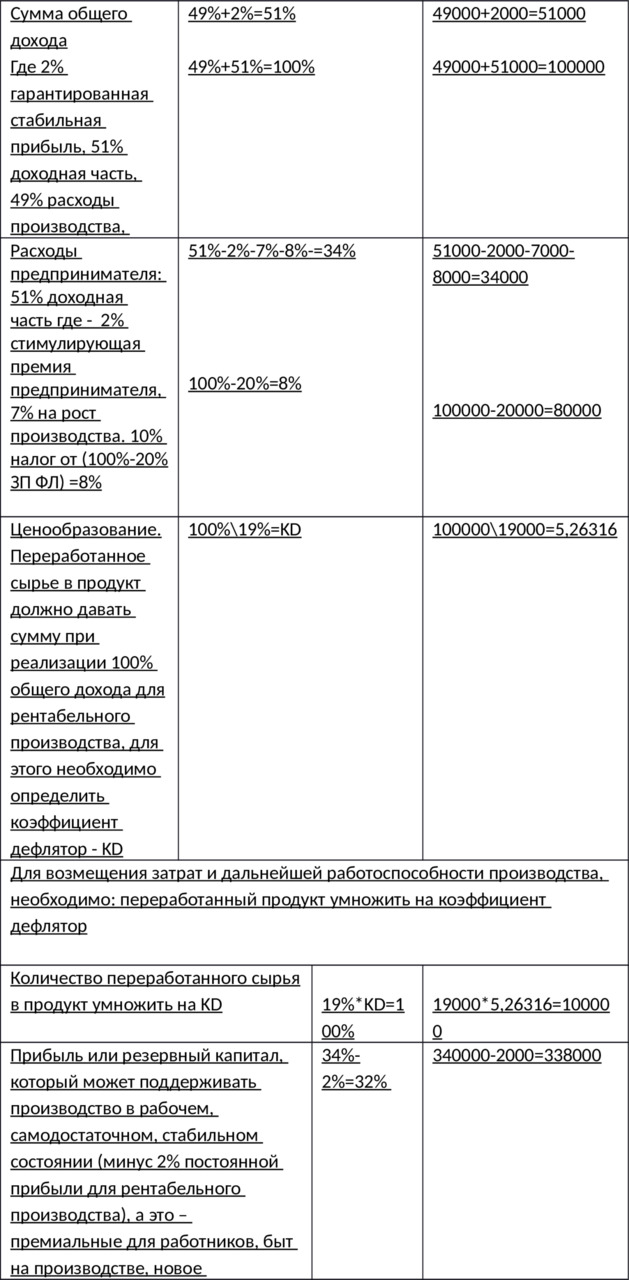

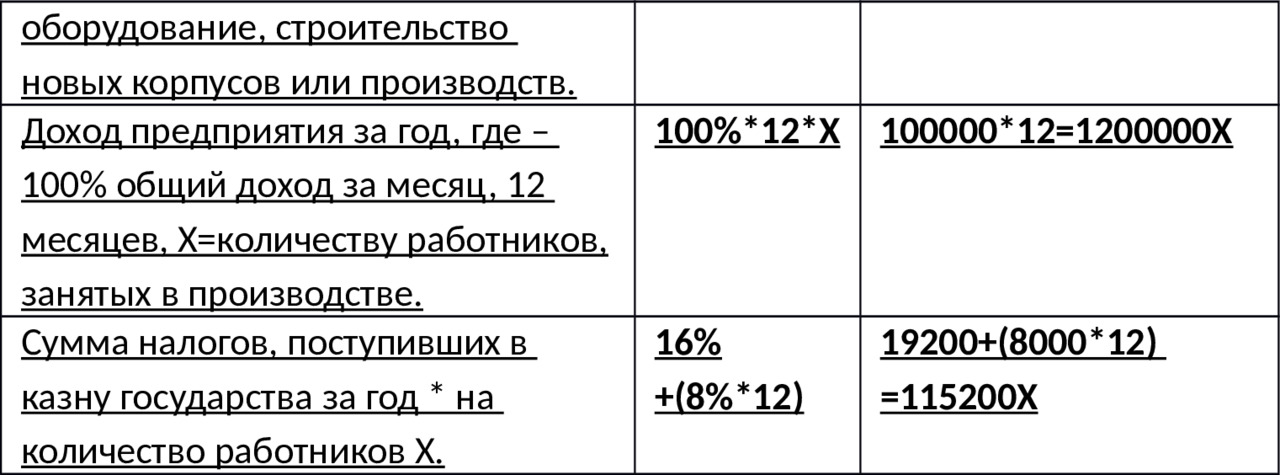

В системе, для рентабельного производства, необходимая схема расчётов. Первоначально, должна быть исполненная в процентном выражении.

Установленная законом «единая процентная ставка налога с физического лица» должна быть не более 10% в том числе: страховые взносы на медицинское и пенсионное страхование. Необходим вычет расчётной государственной социальной гарантии в процентном, а впоследствии и цифровом выражении (РГСГ=х назначенной суммы). Расчётная государственная социальная гарантия РГСГ — необходимая мера для уравнивания прав работающих граждан, вносящих свой труд и налоги в государство по отношению к не работающим гражданам. Не работающие граждане, пользуются социальными гарантиями без всяких трудозатрат и налогов.

В субъекте исследования, где элемент — трудозатраты = заработная плата ФЛ, должен быть не менее 20% от полного дохода производства (при исчислении налога с физического лица сумма заработной платы определяется в 100%). Остальные затраты производства должны быть не более 29%, и приплюсованная доходная часть 51%, для определения налоговой базы равной 80% совокупного дохода предприятия, далее исчисления налога с юридического лица.

В процессе работы, после расчёта налоговой базы (общий доход готовый для исчисления налога) предприятия и уплаты налога, недостаток расходов можно будет дополнять из суммы прибыли, избыток отчислить в прибыль.

ИТОГО: для ЮЛ — 100%-20%/100*10%=8%. В этой процентной зависимости необходимо учитывать, что, 20% — это заработная плата, с которой исчислен, налог и страховые взносы. Поэтому их необходимо вычитать из 100% общего дохода предприятия за период начисления заработной платы и только после этого определять налоговую базу для исчисления налога с юридического лица — ЮЛ. Оставшиеся 29% расходной части можно разложить на — 19% сырьевые ресурсы, 4% затраты на энергетику, 6% оборудование и транспортные расходы, ИТОГО: затрат 49%.

51% доходной части можно разложить на — 7% развитие производства, 2% стимулирующий доход предпринимателя, 42% торговая надбавка, 34% прибыль предприятия.

ИТОГО: 100% с реализованного продукта для производства.

Строгую отчетность в СТАТ управление или другой назначенный отчетный орган, налогоплательщикам необходимо отчитываться в произведенном и реализованном продукте, для ведения плановой экономики без спадов, кризисов и перепроизводства какого-то отдельного вида продукта.

В других пропорциях невозможно создать и удерживать в работоспособном состоянии, предприятие, производство или иной бизнес.

Если уменьшить расходную часть по отношению к доходной части общего дохода — то не будет достаточно средств для выплаты заработной платы и будет спад производства и отток рабочей силы.

Если увеличить доходную часть общего дохода, а это можно сделать только за счёт увеличения торговой надбавки, повышением цен на выпускаемый продукт — это неминуемо приведёт к повышенному налогообложению, меньшему покупательскому спросу, накоплению и застою продукта. В дальнейшем не конкурентоспособному продукту, а также оттоку рабочей силы.

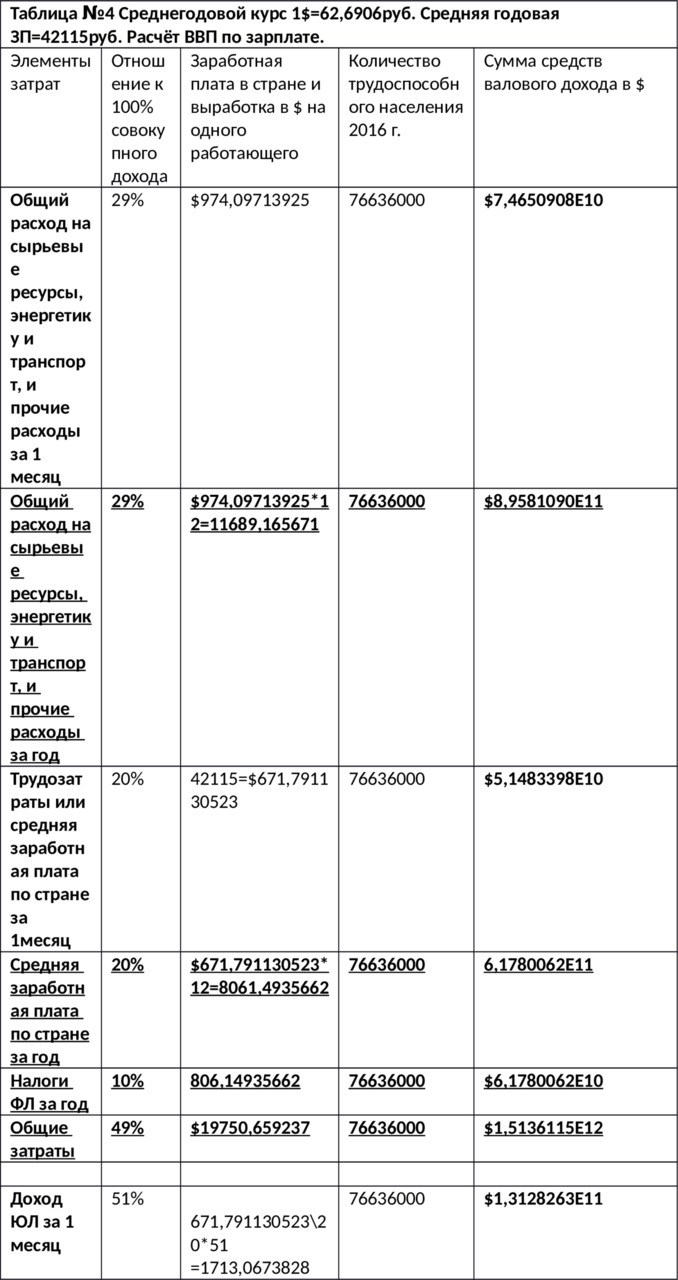

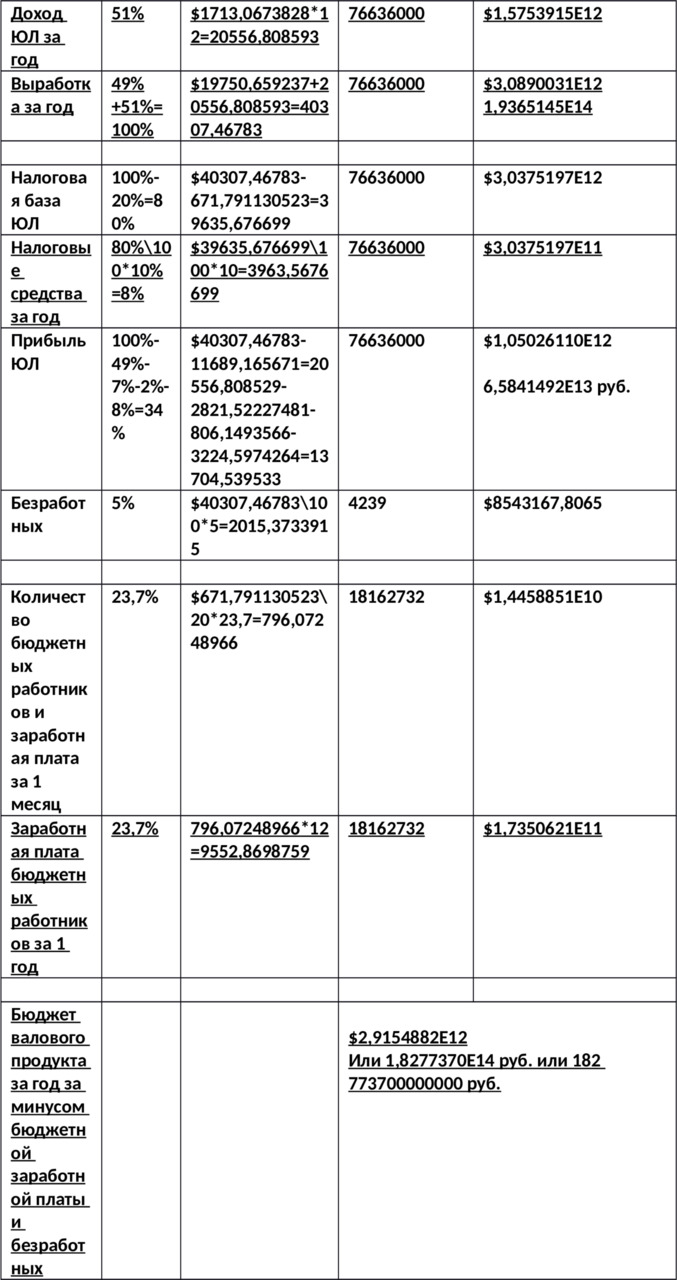

— РАСЧЕТ ДЕЯТЕЛЬНОСТИ ПРОИЗВОДСТВА с ЕНПС — МУНИЦИПАЛЬНОГО ОБРАЗОВАНИЯ, РЕГИОНА ИЛИ ВСЕГО ГОСУДАРСТВА ЗА ГОД (валового продукта)

ЧАСТЬ 1

ПОПРВКИ К ЗАКОНОДАТЕЛЬСТВУ О НАЛОГАХ В ЕДИНОМ АЛГОРИТМЕ — ЕНПС

(Большинство Поправок к Поправкам, предлагаемого налогового законодательства в системе налогообложения исключены — как потерявшие смысл, а к остальным Поправкам — написанные поправки вновь или со значительными изменениями, не соответствуют нумерации статей НК РФ).

Из Статей 1-: — 397 НК РФ, предлагается принять 150 Поправок с упорядоченными номерами. Принятые поправки полностью обеспечат работу «налогового законодательства».

ЗАМЕТКА

Поправки: 1,2,3,4,5,6,7,8,9,10,11,12,13; 40; 61; 96 — 108; 122 — 149; 150; — основополагающие данного алгоритма. Остальные Поправки к Поправкам налогового законодательства работают тогда, когда не будут исполняться основные поправленные Статьи. Без поправок, будет невозможно решить проблему налогового обложения. Обратите особое внимание, амнистия капитала без смысла этих поправок не получит должного эффекта и станет очередной разовой кампанией.

Расчётная часть предложенного алгоритма без основных налоговых документов (Трудового паспорта ФЛ и Налогового паспорта ЮЛ) и пластикового электронного документа, повседневно обеспечивающего налоговые услуги, тоже не даст необходимого результата.

ЧАСТЬ ПЕРВАЯ

РАЗДЕЛ 1

ОБЩИЕ ПОЛОЖЕНИЯ

Статьи 1 -: — 150, до принятия Государственной Думой и утвержденной Президентом Российской Федерации, считать «Поправками».

Глава 1

ЗАКОНОДАТЕЛЬСТВО О НАЛОГАХ И ИНЫЕ ПРАВОВЫЕ НОРМАТИВНЫЕ АКТЫ О НАЛОГАХ И СБОРАХ

Поправка 1. Законодательство Российской Федерации о налогах и сборах.

Законодательство субъектов Российской Федерации о налогах, нормативные правовые акты представительных органов муниципальных образований о налогах и сборах.

— Законодательство Российской Федерации о налогах и сборах, состоит из настоящего Кодекса и принятых в соответствии с ним федеральных законов о налогах и сборах.

— Настоящий Кодекс устанавливает систему налогов и сборов, а также общие принципы налогообложения и сборов в Российской Федерации, в том числе:

— виды налогов и сборов, взымаемых в Российской Федерации;

— основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

— принципы установления, введение в действие и прекращения действия ранее введенных налогов субъектов Российской Федерации и местных налогов;

— права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

— формы и методы налогового контроля;

— ответственность за совершение налоговых правонарушений;

— порядок обжалования актов налоговых органов и действий (бездействий) их должностных лиц.

— Действие настоящего Кодекса распространяется на отношения по установлению, введению и взиманию сборов тех случаях, когда это прямо предусмотрено настоящим Кодексом.

— Законодательства субъектов Российской Федерации о налогах и сборах состоит из законов о налогах субъектов Российской Федерации, принятых в соответствии с настоящим Кодексом.

— Указанные в настоящей статье законы и другие нормативные правовые акты именуются в тексте настоящего Кодекса «законодательство о налогах и сборах».

—

Поправка 2.

Налогоплательщик — физическое лицо, его определение и вид взимаемого налога.

— Налогоплательщик — физическое лицо, трудоспособный гражданин, имеющий подтверждающий налоговый документ «Трудовой паспорт» или «Трудовая книжка» — установленного образца, принятый Правительством, утверждённый Президентом Российской Федерации. — Обязан, состоять на учёте в налоговой инспекции, иметь налоговый счёт и уплачивать налог с доходов в налоговую систему.

— Пользователей ИТ — интернет технологий (приравнять к налогоплательщику — «Физическое лицо», для своевременной уплаты налогов).

— Фиксировать уплату налога в Трудовом паспорте, параллельно с использованием электронной карты.

— Один раз в год сверять и отмечать итог уплаченной суммы налога в налоговом органе.

Эта — Поправка к статье Закона, будет лучше обеспечивать налогообложение за счёт ею простоты как понимания простыми гражданами, так и применения ею в уплате налога. Что не скажешь о Поправках: НДФЛ, УСН, Налога на Вменённый Доход, Единого сельскохозяйственного налога, — это большой труд для понимания простых граждан с многочисленными нюансами и различными предпринимательскими ходами, обусловленными этими Поправками.

Поправка 3. Налогоплательщик — юридическое лицо.

1. Налогоплательщик — юридическое лицо, он же физическое лицо — (не зависимо от вида деятельности и форм собственности). — Обязан, иметь подтверждающий налоговый документ, «Налоговый паспорт юридического лица», (вид деятельности и форма собственности), указывается во время выдачи налогового паспорта, установленного образца, принятый Правительством и утверждённый Президентом Российской Федерации. Налогоплательщик обязан, состоять на учёте в налоговой инспекции, иметь счёт в банке, налоговый счёт и уплачивать налоги в налоговую систему. Юридическое лицо — налогоплательщик, обязан уплачивать налог с доходов в утверждённые сроки, установленные налоговым законодательством.

— Фиксировать уплаченный налог в налоговый паспорт юридического лица и предъявлять его, для проверки представителям налоговых органов;

Конфессии, религиозные организации и НКО — не коммерческие организации (приравнять к налогоплательщикам ЮЛ — юридическое лицо, для уплаты налогов).

В предлагаемой статье, юридическое лицо — является физическое лицо, т.е. человек, которому и даётся это право быть юридическим лицом и накладываются определённые обязанности по Конституции РФ, отвечать за нанимаемых работников для производства работ, а не предприятие, которым он владеет, как ранее обусловлено в действующем законодательстве.

Поправка 4. Налогоплательщик законный представитель юридического лица.

1. Налогоплательщик — законный представитель юридического лица, он же физическое лицо. — Обязан иметь подтверждающий документ (налоговый паспорт юридического лица), установленного образца, принятый Правительством и утверждённый Президентом Российской Федерации. — Налогоплательщик — законный представитель юридического лица, обязан, состоять на учёте в налоговой инспекции и уплачивать налоги в налоговую систему.

— Налогоплательщик — законный представитель юридического лица, обязан уплачивать налог с доходов в утверждённые налоговые сроки на налоговый счёт юридического лица, доверившего деятельность — в сроки, установленные налоговым законодательством.

— Фиксировать уплаченный налог в налоговый паспорт, законного представителя юридического лица собственника производства, и предъявлять для проверки представителям налогового органам.

Законный представитель юридического лица может быть назначен государством в лице Правительства или Правительством регионального, а также муниципального образования, работающего со счётом образований.

Поправка 5. Налогоплательщик — иностранный гражданин физическое лицо, прибывший на работу в Российскую Федерацию.

Налогоплательщик — иностранный гражданин, прибывший на работу в Российскую Федерацию, обязан иметь: подтверждающий налоговый документ (временный трудовой паспорт). Установленного образца, трудовой паспорт, предложенный ФМС России и утверждённый Президентом Российской Федерации.

— Миграционная служба, по месту прибытия, обязана ознакомить иностранного гражданина с налоговым законодательством и обеспечить наличие временного трудового паспорта.

— Иностранный гражданин, обязанный состоять на учёте в миграционной службе, налоговой инспекции по месту регистрации, уплачивать налог с доходов на налоговый счёт в налоговую систему в установленном порядке, налоговым законодательством Российской Федерации.

Эта Поправка упрощает сбор налоговых средств и учёт граждан, прибывших на работу с других государств.

Поправка 6. Налогоплательщик — иностранный гражданин, юридическое лицо, прибывший в Российскую Федерацию для определённого вида деятельности.

Иностранный гражданин — юридическое лицо, прибывший в Российскую Федерацию, для осуществления определённого вида деятельности обязан, соблюдать и исполнять требования гражданского и налогового законодательства Российской Федерации. На условиях постановления Правительства Российской Федерации, об иностранных гражданах, прибывших для осуществления определённого вида деятельности, как юридические лица.

Поправка 7 Институты, понятия и термины, используемые в настоящем Налоговое законодательство.

1. Институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в настоящем Налоговое законодательство, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено настоящим Налоговое законодательством.

2. Для целей настоящего Налоговое законодательство и иных актов, законодательства о налогах и сборах, используются следующие термины и понятия:

1) Физические лица — Граждане этого Российской Федерации, иностранные граждане и лица без гражданства.

2) Лица (лицо) — Физические лица (лицо) или юридические лица (лицо).

3) Юридическое лицо собственник производства — Предприниматель, собственник производства. Субъект Российской Федерации. Подразделение субъекта Российской Федерации. Нотариус, адвокат, занимающийся частной практикой. Юридическая, организация (контора). Сельскохозяйственное, объединение (хозяйство). Промышленные, предприятия (объединения, корпорации). Добывающие, предприятия (объединения, корпорации). Перерабатывающие, предприятия (объединения, корпорации). Транспортные, предприятия (объединения, корпорации).

4) Законный представитель юридического лица собственника производства — Лицо, уполномоченное представлять указанное юридическое лицо, на основании закона или его учредительных документов

5) Законный представитель физического лица — Признается лицо, выступающее в качестве его представителя в соответствии с гражданским законодательством.

6) Банки (банк) — Коммерческие банки и другие кредитные организации, имеющие лицензию Центрального банка.

7) Счета (счёт) — Расчётные (текущие) и иные счета в банках, открытые на основании договора банковского счета, на которые зачисляются и с которых могут расходоваться денежные средства юридических лиц.

8) Лицевые счета — Счета, открытые в органах казначейства (иных органах, осуществляющих открытие и ведение лицевых счетов) в соответствии с бюджетным законодательством.

9) Счета казначейства — Счета, открытые территориальными органами казначейства, предназначенные для учёта поступлений и их распределения между бюджетами бюджетной и налоговой системы, в соответствии с бюджетным законодательством Российской Федерации.

10) Источник выплаты доходов налогоплательщику — Любое, юридическое лицо или физическое лицо, обеспечивающее налогоплательщику доход.

11) Недоимка — Сумма налога, не уплаченная в установленный законодательством о налогах срок.

12) Индивидуальный налоговый счёт — Счёт присвоенный, физическому лицу или юридическому лицу, при получении налогового документа установленного образца. — Документов таких как, трудовой паспорт физического лица, налоговый паспорт юридического лица, временный трудовой паспорт иностранного гражданина, для фиксированной уплаты налога налогоплательщиком.

13) Лицевой налоговый счёт — Единственный, налоговый счёт в казначействе, на который перечисляются платежи налогоплательщиков.

14) Сезонное производство — Производство, осуществление которого непосредственно связано с природными, климатическими условиями и со временем года. — Данное понятие применяется в отношении организации действия предпринимательства, если в определённые налоговые периоды (квартал, полугодие) их производственная деятельность не осуществляется в силу природных и климатических условий.

15) Доход — Сумма, наличных средств или на банковском счёту налогоплательщика, определяющая: любую малую часть деятельности производства и совокупную деятельность всего производства, в результате которой получен и реализован продукт (работа, услуга). Или сумма от другого источника выплаты денежных средств.

16) Валовой доход — Суммарный доход всего Российской Федерации, полученный от реализованного совокупного продукта, в активе Центробанка и активах других банков Российской Федерации, и суммы актива на лицевом налоговом счёте Центробанка

17) Налог — Сумма, уплаченная из дохода налогоплательщика на индивидуальный налоговый счёт, или отчисленная из поступившей суммы (перечислением, налом) на счёт налогоплательщика, и перечисленная на индивидуальный налоговый счёт этого налогоплательщика в налоговую систему Российской Федерации.

18) Отчисление — Банковская операция, отчисления единого налога с денежных средств, поступивших на счёт налогоплательщика (независимо в наличном или безналичном виде), в налоговую систему на лицевой счёт в казначействе Центробанка Российской Федерации. (Услуга банка для удобства уплаты налога налогоплательщиком).

19) Налоговая ставка — Единая, принятая Правительством и утверждённая Президентом Российской Федерации, процентная ставка на налоговый годовой период, в зависимости от валового дохода прошедшего года.

20) Налоговый период — Налоговым периодом признается, календарный год, месяц, день, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате.

21) Налоговый агент — Лицо, на которое возложена обязанность по исчислению, удержанию у налогоплательщика и перечислению налогов в налоговую систему, налоговым законодательством Российской Федерации.

22) Объект налогообложения — Налогооблагаемый доход налогоплательщика.

23) Подоходный налог — Налог, исчисляемый из заработной платы (дохода) работника.

24) Суммы, не подлежащие налогообложению — Суммы, отдельных физических лиц и юридических лиц, согласованных международным соглашением и утверждённых правительством.

25) Пошлина — Сумма, установленная за перемещение товара и отдельные услуги: таможенных, правовых, юридических, исполнительных и налоговых органов, утверждённая правительством.

26) Налоговая льгота — Освобождение налогоплательщика от уплаты налогов, частичное или полностью на основании закона.

27) РГСГ — Расчётная государственная социальная гарантия, сумма минимальной социальной гарантии, применяемой в исчислении мягкого прогрессивного налога, как уменьшитель дохода физического лица, приравнивается к базовой части пенсии.

28) Исчисление — Математическое действие, вычисляющее определённый процент.

29) Коэффициент — Высчитанный алгоритм для исчисления суммы.

30) Акциз — Марка на подакцизные товары, суммой установленной Правительством.

30) Налоговая ставка — Процент, установленный Правительством для исчисления налога.

31) Трудовой паспорт — Налоговый документ физического лица. Документ, строгой отчётности, для: фиксирования уплаты налога, контроля движения налоговых средств на личном налоговом счёте и предъявления как финансового документа или налоговой декларации, принятый Правительством, утверждённый Президентом Российской Федерации.

32) Временный трудовой паспорт — Налоговый документ, иностранного гражданина, прибывшего на работу в Страну работодатель, для фиксированной уплаты налогов, учёта в налоговом органе и Миграционной службе.

33) Налоговый паспорт — Налоговый документ юридического лица. Документ строгой отчётности, для: фиксирования финансовой деятельности производства по основным суммам, прихода, расхода средств и исчисления налогов, предъявления проверяющим органам по уплате налогов с доходов юридического лица, является финансовым документом и налоговой декларацией. — Принимается Правительством и утверждается Президентом Российской Федерации.

34) Место жительства физического лица — Адрес (наименование субъекта Государств, района, города, иного населённого пункта, улицы, номера дома, квартиры), по которому физическое лицо зарегистрировано по месту жительства в порядке, установленном законодательством.

35) Место регистрации юридического лица — Регистрация (постановка на учёт) юридического лица в налоговом органе, и обязательна в администрации, по месту организации его производства (предприятия, учреждения, конторы и других мест получения доходов) не зависимо от места жительства этого физического лица.

36) Учётная политика для целей налогообложения — Выбранная налогоплательщиком совокупность допускаемых настоящим Налоговое законодательством способов (методов) определения доходов, и (или) расходов, их признания, оценки и распределения, а также учёта иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика.

37) Совладелец юридического лица собственника производства — Законный владелец производства в зависимости от доли в этом производстве без образования юридического лица. — Налог с доли дохода совладельца, уплачивает юридическое лицо собственник производства, по налоговому законодательству Российской Федерации.

38) Продукт — Качественный товар, работа и услуга.

39) Прибыль валового дохода — Сумма доходов, уменьшенная на величину сумм расходов.

40) Деятельность — Труд, оценённый денежными средствами, приносящими доход человеку. (Не зависимо от его вложения: работа, услуги, интеллектуальный труд, творчество).

1. Понятия, «налогоплательщик», «объект налогообложения», «налоговый период», и другие специфические понятия и термины законодательства о налогах используются и дополняются в значениях, определяемых в соответствующих Поправках настоящего Налоговое законодательство.

2. В отношениях, возникающих в связи с взиманием налогов при перемещении товаров через таможенную границу Российской Федерации, используются понятия, определённые Таможенным налоговое законодательством, а в части, не урегулированной им, — настоящим Налоговое законодательством.

3. Правила, предусмотренные частью первой настоящего Налоговое законодательство в отношении банков, распространяются на Центральный банк, государственную корпорацию «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» и другие коммерческие банки.

4. Система налогов должна быть, единая, неделимая и государственная с лицевым счётом в Центробанке, единой процентной ставкой установленной Правительством и утверждённой Президентом на текущий год, под надзором государственных органов в соответствии Законодательства.

РАЗДЕЛ 2

Глава 2. НАЛОГОПЛАТЕЛЬЩИКИ И НАЛОГОВЫЕ АГЕНТЫ

ПРЕДСТАВИТЕЛЬСТВО В НАЛОГОВЫХ ПРАВООТНОШЕНИЯХ

Поправка 8. Налогоплательщики.

1. Налогоплательщиками признаются — Физическое лицо, он же может быть: юридическое лицо — собственник производства. Юридическое лицо законный представитель собственника производства; Иностранный гражданин, иностранный гражданин — юридическое лицо, прибывший на работу в соответствии закона этой Страны. — На, налогоплательщиков, возложена обязанность, уплачивать налоги в соответствии с настоящим Налоговое законодательством.

2. В порядке, предусмотренном настоящим Налоговое законодательством, налогоплательщики обязаны уплачивать налоги по месту их регистрации в налоговых органах, юридического лица собственника производства и (или) юридического лица законного представителя собственника производства, а физического лица по месту прописки и учёта в налоговом органе.

Поправка 9. Взаимозависимые лица.

1. Взаимозависимыми лицами для целей налогообложения признаются физические лица и (или) налогоплательщики — юридические лица, отношения между которыми могут оказывать влияние на условия или экономические результаты их деятельности, или деятельности представляемых ими лиц, а именно:

1) одно юридическое лицо непосредственно и (или) косвенно участвует в производстве другого юридического лица собственника производства, и суммарная доля такого участия составляет более 20 процентов. — Доля косвенного участия одного юридического лица, в доле другого юридического лица или множества долей, рассматривается как сумма долей в производстве юридического лица собственника производства;

2) одно физическое лицо подчиняется другому физическому лицу по должностному положению;

3) лица состоят в соответствии с семейным законодательством в брачных отношениях, отношениях родства или свойства, усыновителя и усыновлённого, а также попечителя и опекаемого.

2. Суд может признать лица взаимозависимыми по иным основаниям, не предусмотренным пунктом 1 настоящей статьи, если отношение между этими лицами могут повлиять на результаты сделок по реализации товаров (работ, услуг).

Поправка 10. Права налогоплательщиков.

1. Налогоплательщики имеют право:

1) получать по месту своего учёта от налоговых органов бесплатную информацию (в том числе в письменной форме) о действующих налогах. — Получить законодательство о налогах и принятых в соответствии с ним нормативных правовых актах. Информацию о порядке исчисления и уплаты налогов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц. — Получать налоговые регистрационные документы и инструкции по их заполнению;

2) получать от Министерства финансов письменные разъяснения по вопросам применения законодательства о налогах. — Получать от финансовых органов, субъектов и муниципальных образований разъяснения — по вопросам применения соответственно законодательства субъектов, о налогах и нормативно правовых актах и муниципальных образований о налогах;

3) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах;

4) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных настоящим Налоговое законодательством;

5) на своевременный зачёт или возврат сумм излишне уплаченных либо излишне взысканных налогов, пени, штрафов;

6) представлять свои интересы в отношениях, регулируемых законодательством о налогах, лично либо через своего представителя;

7) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведённых налоговых проверок;

8) присутствовать при проведении выездной налоговой проверки;

9) получать копии акта налоговой проверки и решений налоговых органов, а также налоговые уведомления и требования об уплате налогов;

10) требовать от должностных лиц налоговых органов и иных уполномоченных органов, соблюдения законодательства о налогах при совершении ими действий в отношениях с налогоплательщиками;

11) не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему Налоговое законодательство или иным федеральным законам;

12) обжаловать в установленном порядке акты налоговых органов, иных уполномоченных органов и действия (бездействие) их должностных лиц;

13) на соблюдение и сохранение налоговой тайны;

14) на возмещение в полном объёме убытков, причинённых незаконными актами налоговых органов или незаконными действиями (бездействием) их должностных лиц;

15) на участие в процессе рассмотрения материалов налоговой проверки или иных актов налоговых органов в случаях, предусмотренных настоящим Налоговое законодательством.

2. Налогоплательщики также имеют иные права, установленные настоящим Налоговым законодательством и другими актами законодательства о налогах.

Поправка 11. Обеспечение и защита прав налогоплательщиков.

1. Налогоплательщикам гарантируется административная и судебная защита их прав и законных интересов.

Прядок защиты прав и законных интересов налогоплательщиков определяется настоящим Налоговым законодательством и иными федеральными законами.

2. Права налогоплательщиков обеспечиваются соответствующими обязанностями должностных лиц налоговых органов и иных уполномоченных органов.

Неисполнение или ненадлежащее исполнение обязанностей по обеспечению прав налогоплательщиков влечёт ответственность, предусмотренную государственными законами.

Поправка 12. Обязанности налогоплательщиков.

1. Налогоплательщики обязаны:

1) уплачивать законно установленные налоги;

2) встать на учёт в налоговых органах;

3) вести в установленном порядке учёт своих доходов (расходов);

4) представлять в установленном порядке в налоговый орган по месту учёта налоговые документы;

5) предъявлять в налоговые органы по месту жительства, налоговые документы физического и юридического лица, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа;

6) представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены настоящим Налоговым законодательством, документы, необходимые для исчисления и уплаты налогов;

7) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

8) в течение четырёх лет обеспечивать сохранность данных, налогового учёта и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, а также уплату (удержание) налогов;

9) исполнять иные обязанности, предусмотренные законодательством о налогах.

2. Налогоплательщики — юридические лица, помимо обязанностей, предусмотренных пунктом 1 настоящей статьи, обязаны письменно сообщать в налоговый орган соответственно по месту, нахождения учёта юридического лица:

1) об открытии или закрытии счетов (лицевых счетов) — в течение семи дней со дня открытия (закрытия) таких счетов;

2) во всех случаях, участия в других производствах юридических лиц, или в иностранных организациях юридических лиц. Срок не позднее одного месяца со дня такого участия;

3) обо всех обособленных подразделениях, созданных на территории Российской Федерации в течение одного месяца со дня создания обособленного подразделения. Или прекращения деятельности юридического лица, через обособленное подразделение (закрытия обособленного подразделения). Указанное сообщение представляется в налоговый орган по месту нахождения на учёте юридического лица;

4) о реорганизации или ликвидации юридического лица собственника производства — в течение трёх дней со дня принятия такого решения.

3. Нотариусы, занимающиеся частной практикой, и адвокаты, учредившие адвокатские кабинеты, обязаны письменно сообщать в налоговый орган по месту своего жительства и учёта в налоговом органе, об открытии (о закрытии) счетов, предназначенных для осуществления ими профессиональной деятельности, в течение семи дней со дня открытия (закрытия) таких счетов.

4. Налогоплательщик, за невыполнение или ненадлежащее выполнение возложенных на него обязанностей, несёт ответственность в соответствии с законодательством Российской Федерации.

5. Налогоплательщики, уплачивающие налоги в связи с перемещением товаров через таможенную границу Российской Федерации, также исполняют обязанности, предусмотренные таможенным законодательством Российской Федерации.

6. Сведения, предусмотренные пунктами 2 и 3 настоящей статьи, сообщаются по формам, утверждённым государственным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов.

Поправка 13. Налоговые агенты.

1. Налоговыми агентами, они же физические лица, признаются лица, на которых в соответствии с настоящим Налоговым законодательством возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в налоговую систему Российской Федерации.

2. Налоговые агенты имеют те же права, что и налогоплательщики, если иное не предусмотрено настоящим Налоговым законодательством.

Обеспечение и защита прав налоговых агентов осуществляется в соответствии со статьёй (обеспечение и защита прав налогоплательщика) настоящего Налоговое законодательство.

3. Налоговые агенты обязаны:

1) правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам в виде доходов, и перечислять налоги на налоговый счёт налогоплательщика, в лицевом налоговом счёте, налоговой системы Центробанка, через казначейство Российской Федерации;

2) письменно сообщать в налоговый орган по месту своего учёта о невозможности уплатить налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах;

3) вести учёт начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в налоговую систему налогов, в том числе по каждому налогоплательщику;

4) представлять в налоговый орган по месту своего учёта документы, необходимые для осуществления контроля над правильностью исчисления, удержания и перечисления налогов;

5) в течение четырёх лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов.

4. Налоговые агенты перечисляют удержанные налоги в порядке, предусмотренном настоящим Налоговым законодательством для уплаты налога налогоплательщиком.

5. Налоговый агент несёт ответственность, за неисполнение или ненадлежащее исполнение возложенных на него обязанностей в соответствии с законодательством Российской Федерации.

Налоговым агентом, в существующем налоговом законодательстве, является предприятие, уплачивающее налоги, что не увязывается с законными проверками.

Глава 3. ПРЕДСТАВИТЕЛЬСТВО В ОТНОШЕНИЯХ, РЕГУЛИРУЕМЫХ ЗАКОНОДАТЕЛЬСТВОМ О НАЛОГАХ

Поправка 14. Право, на представительство в отношениях «регулируемое» законодательством о налогах.

1. Налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах через законного или уполномоченного представителя, если иное не предусмотрено настоящим Налоговым законодательством.

2. Личное участие налогоплательщика в отношениях, регулируемых законодательством о налогах, не лишает его права иметь представителя, равно как участие представителя не лишает налогоплательщика права на личное участие в указанных правоотношениях.

3. Полномочия представителя должны быть документально подтверждены в соответствии с настоящим Налоговым законодательством и иными Государственными законами.

4. Правила, предусмотренные настоящей главой, распространяются на налоговых агентов.

Поправка 15. Законный представитель налогоплательщика — юридического лица собственника производства.

1. Законными представителями налогоплательщика — юридического лица собственника производства признаются лица, уполномоченные представлять указанное юридическое лицо на основании закона или его учредительных документов.

2. Законными представителями налогоплательщика — физического лица, признаются лица, выступающие в качестве его представителей в соответствии с гражданским законодательством.

Поправка 16. Действия (бездействие) законных представителей юридического лица собственника производства.

Действия (бездействие) законных представителей юридического лица собственника производства, совершенные в связи с участием этого юридического лица в отношениях, регулируемых законодательством о налогах, признаются действиями (бездействием) этого юридического лица собственника производства.

Поправка 17. Уполномоченный представитель налогоплательщика.

1. Уполномоченным представителем налогоплательщика признается физическое лицо или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами, органами государственных внебюджетных фондов), иными участниками отношений, регулируемых законодательством о налогах.

2. Не могут быть уполномоченными представителями налогоплательщика должностные лица налоговых органов, таможенных органов, органов государственных внебюджетных фондов, органов внутренних дел, судьи, следователи и прокуроры.

3. Уполномоченный представитель налогоплательщика — юридического лица собственника производства, осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации.

Уполномоченный представитель налогоплательщика — физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравнённой нотариально удостоверенной, в соответствии с гражданским законодательством Российской Федерации.

РАЗДЕЛ 3

НАЛОГОВЫЕ ОРГАНЫ. ТАМОЖЕННЫЕ ОРГАНЫ. ОРГАНЫ ВНУТРЕННИХ ДЕЛ. ОТВЕТСТВЕННОСТЬ НАЛОГОВЫХ ОРГАНОВ, ТАМОЖЕННЫХ ОРГАНОВ, ОРГАНОВ ВНУТРЕННИХ ДЕЛ, ИХ ДОЛЖНОСТНЫХ ЛИЦ

Глава 4. НАЛОГОВЫЕ ОРГАНЫ. ТАМОЖЕННЫЕ ОРГАНЫ. ФИНАНСОВЫЕ ОРГАНЫ. — ОТВЕТСТВЕННОСТЬ НАЛОГОВЫХ ОРГАНОВ, ТАМОЖЕННЫХ ОРГАНОВ, ИХ ДОЛЖНОСТНЫХ ЛИЦ

Поправка 18. Налоговые органы в Государстве.

1. Налоговые органы составляют единую, централизованную систему контроля: над соблюдением законодательства о налогах и сборах. — Контроля над правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в налоговую систему Российской Федерации налогов или иных обязательных платежей. В указанную систему входят, государственный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов, и его территориальные органы.

2. Налоговые органы действуют в пределах своей компетенции и в соответствии с законодательством Российской Федерации.

3. Налоговые органы осуществляют свои функции и взаимодействуют с государственными органами исполнительной власти субъектов Российской Федерации, органами местного самоуправления и государственными внебюджетными фондами посредством полномочий, предусмотренных настоящим Налоговым законодательством и иными нормативными правовыми актами Российской Федерации.

Поправка 19. — Права налоговых органов.

1. Налоговые органы вправе:

1) требовать в соответствии с законодательством о налогах от налогоплательщика, или налогового агента. — Требовать документы по формам, установленным государственными органами и органами местного самоуправления, служащих основаниями для исчисления и уплаты (удержания и перечисления) налогов. — Также, требовать документы, подтверждающие правильность исчисления налогов и своевременность уплаты (удержания и перечисления) налогов;

2) проводить налоговые проверки в порядке, установленном настоящим Налоговым законодательством;

3) производить выемку документов у налогоплательщика, или налогового агента, при проведении налоговых проверок в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены;

4) вызывать на основании письменного уведомления в налоговые органы налогоплательщиков или налоговых агентов для дачи пояснений, в связи с уплатой (удержанием и перечислением) ими налогов. Либо требовать в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах;

5) приостанавливать операции по счетам налогоплательщика, или налогового агента в банках. Налагать арест на имущество налогоплательщика, или налогового агента в порядке — предусмотренном настоящим Налоговым законодательством;

6) в порядке, предусмотренном статьёй 52 настоящего Налогового законодательства, осматривать любые используемые налогоплательщиком для извлечения дохода, либо связанные с содержанием объектов налогообложения независимо от места их нахождения, производственные, складские, торговые и иные помещения и территории. Проводить инвентаризацию принадлежащего налогоплательщику имущества — с целью оценки и выставлению на торги. Для возмещения убытка по налогообложению, в случае неуплаты налогов в период, установленный налоговым законодательством.

7) определять суммы налогов, подлежащие уплате налогоплательщиками в налоговую систему Российской Федерации, на основании имеющейся у них информации о доходах налогоплательщика. В случае отказа налогоплательщика допускать должностных лиц налогового органа к осмотру: производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения доходов.

Определять суммы налогов расчётным путём в случае, непредставления необходимых для расчёта налогов документов более двух месяцев. Истечение срока уплаты налога или отсутствие учёта доходов и расходов, приведших к невозможности исчислять налоги — накладывать арест на производство;

8) требовать от налогоплательщиков, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и контролировать выполнение указанных требований; взыскивать недоимки, а также пени и штрафы в порядке, установленном настоящим Налоговым законодательством;

9) требовать от банков документы, подтверждающие, факт списания — со счетов налогоплательщика или налогового агента, и с корреспондентских счетов банков — сумм налогов, пеней и штрафов, и перечисления этих сумм в налоговую систему Российской Федерации;

10) привлекать для проведения налогового контроля специалистов, экспертов и переводчиков;

11) вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля;

12) заявлять ходатайства об аннулировании или о приостановлении действия, выданных юридическим лицам и физическим лицам лицензий на право осуществления определённых видов деятельности;

13) предъявлять в суды общей юрисдикции или арбитражные суды иски:

о взыскании недоимки, пеней и штрафов за налоговые правонарушения в случаях, предусмотренных настоящим Налоговым законодательством;

14) возмещения ущерба, причинённого государству и (или) Муниципальному образованию вследствие неправомерных действий банка по списанию денежных средств со счета налогоплательщика.

Требовать, возмещения ущерба на основании — предъявления решения налогового органа банку о приостановлении операций по счетам налогоплательщика, в результате которого стало бы возможным взыскание, недоимки, задолженности по пеням, штрафов с налогоплательщика в порядке, предусмотренном настоящим Налоговым законодательством;

15) о досрочном расторжении договора об инвестиционном налоговом кредите, и в иных случаях, предусмотренных настоящим Налоговым законодательством.

2. Налоговые органы осуществляют также другие права, предусмотренные настоящим Налоговым законодательством.

3. Вышестоящие налоговые органы вправе отменять и изменять решения нижестоящих налоговых органов в случае несоответствия указанных решений законодательству о налогах.

4. Формы, предусмотренные настоящим Налоговым законодательством, документов, — которые используются налоговыми органами при реализации своих полномочий. В отношениях, регулируемых законодательством о налогах. — Порядок их заполнения утверждается государственным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов, если иной порядок их утверждения не предусмотрен настоящим Налоговым законодательством.

Поправка 20 Обязанности налоговых органов.

1. Налоговые органы обязаны:

1) соблюдать законодательство о налогах;

2) осуществлять контроль над соблюдением законодательства о налогах, а также принятых в соответствии с ним нормативных правовых актов;

3) вести в установленном порядке учёт юридических лиц собственников производства и остальных юридических лиц, а также физических лиц;

4) бесплатно информировать (в том числе в письменной форме) налогоплательщиков, и налоговых агентов о действующих налогах и законодательстве о налогах, о принятых в соответствии с ним нормативных правовых актов. — О порядке исчисления и уплаты налогов, правах и обязанностях налогоплательщиков, и налоговых агентов. — О полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговых документов (расчётов) и разъяснять порядок их заполнения;

5) руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах;

6) сообщать налогоплательщикам, и налоговым агентам при их постановке на учёт в налоговых органах, сведения о реквизитах соответствующего лицевого счета налоговой системы, федерального казначейства Центробанка, и налогового счета налогоплательщика.

В порядке, определяемом государственным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов, доводить до налогоплательщиков, и налоговых агентов сведения об изменении реквизитов этих счетов.

Сообщать иные сведения, необходимые для заполнения поручений на перечисление налогов, пеней и штрафов в налоговую систему Российской Федерации;

7) принимать решения о возврате налогоплательщику, или налоговому агенту сумм излишне уплаченных или излишне взысканных налогов, пеней и штрафов. — Направлять оформленные на основании этих решений поручения соответствующим территориальным органам федерального казначейства для исполнения. — Осуществлять зачёт сумм, излишне уплаченных или излишне взысканных налогов, пеней и штрафов в порядке, предусмотренном настоящим Налоговым законодательством;

8) соблюдать налоговую тайну и обеспечивать ею сохранение;

9) направлять налогоплательщику, или налоговому агенту, копии акта налоговой проверки и решения налогового органа.

Налоговые органы вправе в случаях, предусмотренных, настоящим Налоговым законодательством налоговое уведомление и (или) требование об уплате налога;

10) представлять налогоплательщику, или налоговому агенту по его запросу справки о состоянии расчётов указанного лица по налогам, пеням и штрафам на основании данных налогового органа.

Запрашиваемая справка представляется в течение пяти дней со дня поступления в налоговый орган соответствующего письменного запроса налогоплательщика, или налогового агента;

11) осуществлять по заявлению налогоплательщика, или налогового агента совместную сверку сумм уплаченных налогов, пеней и штрафов;

12) по заявлению налогоплательщика, или налогового агента выдавать копии решений, принятых налоговым органом в отношении этого налогоплательщика, или налогового агента.

2. — Налоговые органы несут также другие обязанности, предусмотренные настоящим Налоговым законодательством и иными государственными законами.

3. Если в течение двух месяцев со дня, истечения срока исполнения требования об уплате налога — налогоплательщик полностью не погасил указанную в данном требовании, недоимку, размеры которой позволяют предполагать факт совершения нарушения законодательства о налогах. — Налоговые органы обязаны в течение 10 дней со дня выявления указанных обстоятельств направить материалы в органы внутренних дел для решения вопроса о возбуждении уголовного дела.

Поправка 21 Обязанности должностных лиц налоговых органов.

Должностные лица налоговых органов обязаны:

1) действовать в строгом соответствии с настоящим Налоговым законодательством и иными государственными законами;

2) реализовывать в пределах своей компетенции права и обязанности налоговых органов;

3) корректно и внимательно относится к налогоплательщикам, их представителям и иным участникам отношений, регулируемых законодательством о налогах, не унижать их честь и достоинство.

Поправка 22. Полномочия таможенных органов и обязанности их должностных лиц в области налогообложения.

1. Таможенные органы пользуются правами, и исполняют обязанности налоговых органов по взиманию налогов, при перемещении товаров через таможенную границу Российской Федерации, в соответствии с таможенным законодательством Российской Федерации, настоящим Налоговым законодательством, иными государственными законами о налогах, а также иными государственными законами.

2. Должностные лица таможенных органов исполняют обязанности, предусмотренные (предыдущей статьёй) настоящего Налогового законодательства, а также другие обязанности в соответствии с таможенным законодательством Российской Федерации.

Поправка 23. Полномочия финансовых органов в области налогов.

1. Министерство финансов Российской Федерации даёт письменные разъяснения налогоплательщикам, и налоговым агентам по вопросам применения законодательства Российской Федерации о налогах и сборах. Утверждает формы расчётов по налогам, и формы налоговых документов, обязательные для налогоплательщиков, налоговых агентов и порядок их заполнения.

2. Финансовые органы субъектов Российской Федерации дают — письменные разъяснения налогоплательщикам и налоговым агентам. Разъяснения по вопросам применения, законодательства субъектов Российской Федерации, о налогах и нормативных правовых актах муниципальных образований.

3. Министерство финансов Российской Федерации, финансовые органы субъектов и муниципальных образований дают — письменные разъяснения в пределах своей компетенции. Разъяснения в течение двух месяцев со дня поступления соответствующего запроса. — По решению руководителя (заместителя руководителя) соответствующего финансового органа, указанный срок может быть продлён, но не более чем на один месяц.

Поправка 24. Ответственность налоговых органов, таможенных органов, а также их должностных лиц.

1. Налоговые и таможенные органы несут ответственность за убытки, причинённые налогоплательщикам, и налоговым агентам, вследствие своих неправомерных действий (решений) или бездействия, а равно неправомерных действий (решений) или бездействия должностных лиц и других работников указанных органов при исполнении ими служебных обязанностей.

Причинённые налогоплательщикам, налоговым агентам убытки возмещаются за счёт федерального бюджета в порядке, предусмотренном настоящим Налоговым законодательством или иными государственными законами.

2. За неправомерные действия или бездействие должностные лица и другие работники органов, указанных в пункте 1 настоящей статьи, несут ответственность в соответствии с законодательством Российской Федерации.

Глава 5. ОРГАНЫ ВНУТРЕННИХ ДЕЛ

Поправка 25. Полномочия органов внутренних дел

1. По запросу налоговых органов, органы внутренних дел, участвуют вместе с налоговыми органами в проводимых, налоговыми органами, выездных налоговых проверках.

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.