Бесплатный фрагмент - Small Talk о финансах

Что важно понимать? Грамотный учет выстроен так, чтобы информация попадала в учетную программу как можно ближе к моменту совершения операции. Задача руководителя — настроить систему так, чтобы все процессы тут же отражались в учете. Например, отгрузили товар со склада, выписали накладную. Сколько времени прошло с момента отгрузки до появления информации в системе? Правильный ответ: чем меньше, тем лучше. В идеале кладовщик просто не должен выписывать накладную, не занеся операцию об отгрузке в систему.

Золотое правило: чем меньше времени проходит между фактом совершения операции и фактом отражения операции в учете — тем более корректный учет, тем более качественная отчетность перед глазами руководителя.

В книге легко, просто и увлекательно рассказывается об управлении финансами в бизнесе.

Рассматриваются основные ключевые понятия: доходность, платежеспособность, устойчивость бизнеса. Даются практические советы по постановке долгосрочных целей и развитию бизнеса.

Автор книги — Ирина Екимовских: основатель и руководитель аудиторской группы «Капитал». 20+ лет практики финансового менеджмента. Более 7 лет консультирует собственников по формированию финансовой стратегии бизнеса.

Для бизнесменов, топ-менеджеров и всех, интересующихся темой управления финансами в компании.

© Екимовских И.

Вступительное слово

Я занимаюсь финансовым менеджментом уже более 20 лет. Я работала консультантом, аудитором, главным бухгалтером, руководителем проектов и даже преподавала в УГТУ-УПИ по дисциплине «Бухгалтерский учет». Затем была финансовым директором холдинга.

Все, что я изучала, и весь опыт, который был в моей практике, я считаю важны для эффективного управления финансами бизнеса. Тут надо сделать оговорку, что есть «эффективность». Я считаю, что эффективное управление финансами бизнеса — это получать желаемый результат при управляемом уровне риска, который несет предприниматель, вкладывая капитал в бизнес.

Есть две составляющие предпринимательства: результат (доходность) и риск. Именно про это финансовый менеджмент — как при небольшом риске получать максимальный доход.

Доходность вложенного капитала всегда уравновешивается рисками, которым он подвергается. Как этими рисками управлять, как их снижать, а возможно принимать, рассчитывая на более высокую доходность — вопросы финансового менеджмента.

Об этом я рассказываю на своих многочисленных мероприятиях. Об этом наши проекты по постановке управленческого учета. Об этом финансовая стратегия, которую мы составляем с нашими клиентами.

Мне бы хотелось, чтобы вы, читая эту книгу, прикоснулись к теме финансового менеджмента. Чтобы вам стало интересно и захотелось глубже понять и разобраться в теме финансов. Это такое «кофейное чтиво» — наливаете утренний кофе, читаете 2–3 текста и немного расширяете свою картину мира финансов.

Когда у вас будут настроены все инструменты финансового менеджмента, когда вы регулярно будете пользоваться финансовой отчетностью и принимать на основании нее решения, я уверена, что вы скажете: «Как же я раньше без этого управлял?»

Ну и напоследок. Тот вывод, который подтверждает моя 20-летняя практика, — если вы не управляете своим капиталом, вложенным в бизнес, им управляют обстоятельства.

Глава 1. ФИНАНСОВАЯ БАЗА

1. Сознательный капитализм

Что такое сознательный капитализм? Профессор, экономист и исследователь новых форм бизнеса Эдвард Фриман говорит, что пришло время более широкого взгляда на понятие «бизнес». Зарабатывание прибыли — важная для жизнеспособности и устойчивости бизнеса цель, но далеко не единственная или самая важная причина существования бизнеса.

Сознательные компании сосредоточиваются на цели за пределами прибыли. Такие компании видят для себя главным — создание ценностей.

«Найди что-то ценное, что ты можешь сделать для людей, и прибыль появится» — Эдвард Фриман

Это и есть сознательный капитализм.

Профессор Фриман говорит: «Нам нужны эритроциты, чтобы жить (так же, как бизнес нуждается в прибыли, чтобы жить), но цель жизни — это больше, чем создание красных кровяных телец (так же, как цель бизнеса — это не просто получение прибыли)».

Сосредоточив внимание на более глубокой цели, сознательный бизнес вдохновляет, привлекает и активизирует все заинтересованные стороны. Ведь фактически бизнес существует не только для владельцев, но и для всех, кого он касается, — для клиентов, поставщиков, сотрудников, соседей, окружающей среды, инвесторов и других.

Этика в бизнесе неотделима от человеческой этики, а этика — это наука о том, как нам жить вместе. И в этом аспекте ключевым становится вопрос: «Что важнее — доходность или ответственность?»

Сознательные компании измеряют свой успех степенью удовлетворения интересов всех сторон, а не только акционеров. Понимая, что сильные и вовлеченные стейкхолдеры приведут компанию к здоровому, стабильному и устойчивому бизнесу и, как следствие, к росту стоимости бизнеса. Сознательный бизнес — это беспроигрышное предложение, которое включает в себя и хорошую отдачу акционерам.

2. Причины провала бизнеса

В фильмах и книгах бизнес — от больших корпораций до маленьких семейных компаний — трагически гибнет из-за непредсказуемых обстоятельств или коварных происков конкурентов. В реальной жизни в подавляющем большинстве случаев это происходит из-за отсутствия или недостаточного качества финансового менеджмента.

Смотрите сами: по данным Oxford Review of Financial Services, причины провала бизнеса по нарастающей таковы:

— только 1% форс-мажоров +12% «другого» (разрозненные причины, не поддающиеся группировке),

— 11% — нехватка опыта в сфере товаров и услуг (неправильная инвентаризация, незнание поставщиков, впустую растраченный рекламный бюджет),

— 30% — нехватка опыта в управлении (неудачное кредитование, быстрый рост, неудачные займы),

— 46% — некомпетентность руководителя (интуитивное ценообразование, отсутствие знаний в области финансов, неправильная уплата налогов, недостаток планирования).

А до своей гибели такой бизнес работает неэффективно и не приносит ни существенной прибыли, ни радости. В результате усилия и время собственника оказываются потраченными впустую.

Обратите внимание, 76% причин неуспеха бизнеса связаны с ошибками в области финансового менеджмента. Казалось бы, такой незаметный бизнес-процесс, но именно такие решения в итоге оказываются фатальными для бизнеса. Если вы хотите, чтобы ваш бизнес устойчиво развивался, обязательно уделяйте внимание практикам финансового менеджмента.

3. Как оценить успешность бизнеса?

Если очевидные признаки неуспешного бизнеса понятны — отсутствие прибыли и дивидендов, банкротство, то как определить, насколько бизнес успешен? Ведь чаще всего это понятие относительное. И предпринимателю всегда хочется больше и лучше.

Я регулярно задаю аудитории вопрос: «По каким критериям вы поймете, что ваш бизнес успешен?» И ответы я получала разные:

— регулярное поступление выручки на расчетный счет,

— большая прибыль,

— быстрый рост выручки,

— компания развивается лучше, чем конкуренты,

— довольные сотрудники.

Добавим конкретики к этим ответам. Бизнес — это то, куда предприниматель вкладывает время и деньги. И если время — ресурс бесценный, то деньги — вполне измеримый показатель.

Например, если вы положили на депозит в банк 1 млн {{₽}} и через год получили +100 тыс. {{₽}} процентами, то это отличная доходность в размере 10% годовых. А если вы разместили 100 млн {{₽}} и получили те же 100 тыс., то доходность ваших средств — 0,1%, и это очень плохо.

Так же и в реальном бизнесе. Не так важно, сколько прибыли вы заработали. Важно — сколько ресурсов вы потратили на зарабатывание этой прибыли. Переводя на финансовый язык — важно соотношение прибыли и вложенного капитала. Это тот самый показатель ROE.

К слову, ROE — любимый финансовый показатель Уоррена Баффета. Именно он, по мнению Баффета, отражает эффективность работы менеджмента и незаурядность компании.

Итак, чтобы оценить успешность своего бизнеса, нужно посчитать свой ROE. А для этого вам понадобятся финансовые данные о деятельности компании. Где их взять? Из учета.

4. Уровни финансового мышления

Чаще всего в малом бизнесе изменение уровня финансового мышления происходит с ростом компании и усложнением операций на определенных этапах развития. Что это за уровни?

— уровень — считать деньги и налоги.

— уровень — считать маржу, прибыль и обязательства.

3 уровень — считать капитал и риски.

На третьем уровне финансового мышления каждая сделка расценивается с позиции эффективности работы капитала: сколько заработаем, сколько капитала используем, какие риски, какая стоимость капитала с учетом рисков.

В условиях ограниченности капитала (а он ограничен всегда) надо выбирать те направления вложения средств, которые принесут наибольшую доходность. И отказываться от работы по тем направлениям, с теми покупателями и продуктами, на которых компания не может заработать заданную доходность.

Показатели маржи и валовой прибыли — промежуточные данные на пути к итоговой оценке эффективности. Важно учитывать вложенные деньги.

Например, в случае оценки доходности сделок с конкретными клиентами — учитывать дебиторскую задолженность, товар на складе, зарезервированный под клиента, считать EVA и ROI по клиенту. Об этих показателях мы еще поговорим в главе

«Управление финансами».

5. Что такое управленческий учет

Чтобы внедрить управленческий учет в компании, надо для себя ясно представлять, что это такое. И ответов на этот вопрос может быть несколько. Некоторые считают, что управленческий учет — это учет денег. Кто-то ответит, что это учет себестоимости продукции. Для кого-то это расчет прибыли.

На самом деле управленческий учет более комплексное и широкое понятие. Управленческий учет — это система сбора информации для формирования отчетов, которые используются при принятии управленческих решений.

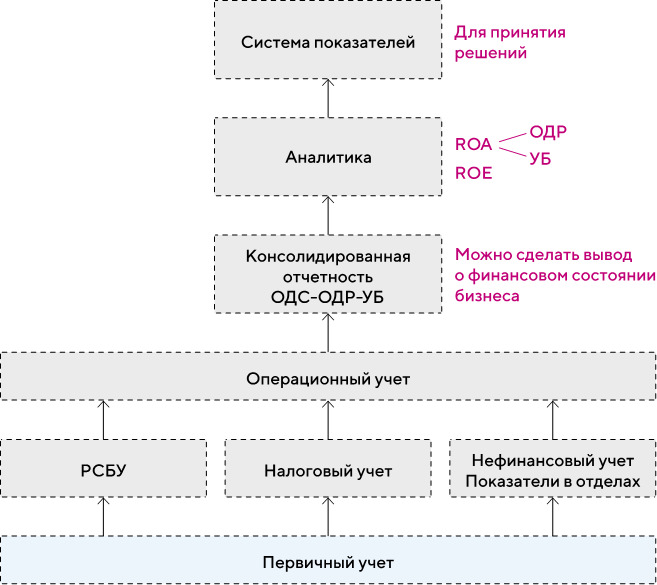

Можно выделить несколько уровней управленческого учета (идем снизу вверх).

1 уровень: первичный учет хозяйственных операций. Внесение информации о совершенной хозяйственной операции в учетную систему в нужной аналитике. Это фундамент системы управленческого учета. От того, насколько своевременно, в нужной аналитике и без ошибок была занесена информация в систему, зависят все последующие уровни управленческого учета.

2 уровень: бухгалтерский учет (РСБУ), налоговый учет, нефинансовый учет, показатели в отделах.

Этот уровень учета есть во всех компаниях, потому что нельзя осуществлять деятельность и не сдавать регламентированную отчетность. Наличие этого уровня контролирует государство.

3 уровень: операционный учет.

Это сравнение показателей в периоде. Например, вы сравниваете отгрузки месяц к месяцу или год к году. Или сравниваете дебиторскую задолженность. Обычно какие-то отчеты обязательно есть в компаниях, поэтому этот уровень в какой-то части присутствует в большинстве организаций.

4 уровень: консолидированная управленческая отчетность — Отчет о движении денежных средств (ОДДС), Отчет о доходах и расходах (ОДР), Управленческий баланс (УБ). Если у вас есть эти три формы отчетности — уже можно делать вывод о финансовом состоянии компании. Но это еще не все.

5 уровень: аналитика.

Многие финансовые показатели не содержатся ни в одной форме, и их надо специально рассчитывать. Например, рентабельность собственного капитала (ROE) — важный показатель, характеризующий эффективность бизнеса. Чтобы рассчитать ROE, надо взять прибыль из Отчета о доходах и расходах и размер собственного капитала из Управленческого баланса.

6 уровень: система поддержки принятия решений (ССПР). Самый важный уровень управленческого учета, ради которого и строилась вся система. Важно не просто посчитать финансовый показатель, а выставить индикаторы — каким он должен быть для вашего бизнеса. И при отклонении от заданного значения — корректировать действия компании.

Самый верхний уровень управленческого учета — самый важный для топ-менеджмента компании, но качество его зависит от качества самого первого уровня, от того, насколько правильно информация занесена в систему учета.

Степень неопределенности при принятии управленческих решений может быть выше или ниже. Чем больше данных и глубже аналитика, тем более прозрачен бизнес для владельца.

6. РАЗБИРАЕМСЯ В ВИДАХ УЧЕТА: НАЛОГОВЫЙ, БУХГАЛТЕРСКИЙ, УПРАВЛЕНЧЕСКИЙ

Что важно понимать? Грамотный учет выстроен так, чтобы информация попадала в учетную программу как можно ближе к моменту совершения операции. Задача руководителя — настроить систему так, чтобы все процессы тут же отражались в учете. Например, отгрузили товар со склада, выписали накладную. Сколько времени прошло с момента отгрузки до появления информации в системе? Правильный ответ: чем меньше, тем лучше. В идеале кладовщик просто не должен выписывать накладную, не занеся операцию об отгрузке в систему.

Золотое правило: чем меньше времени проходит между фактом совершения операции и фактом отражения операции в учете — тем более корректный учет, тем более качественная отчетность перед глазами руководителя.

В книге легко, просто и увлекательно рассказывается об управлении финансами в бизнесе.

Каждый предприниматель знает, что бухгалтерский учет надо вести обязательно. А вот с какой целью? И тут самый распространенный ответ — бухгалтерский учет нужен для того, чтобы заплатить как можно меньше налогов. Действительно, налоги занимают немалую долю прибыли и немалую часть заботы предпринимателя.

Но функции учета гораздо шире. Eще в 15 веке итальянский математик Лука Бартоломео Пачоли, который и изобрел систему двойной записи, так сформулировал главную цель учета: получение информации о состоянии дел, «Ибо учет следует вести так, чтобы можно было без задержки получать всякие сведения как относительно долгов, так и требований».

Поэтому главная цель учета — это формирование полной и достоверной информации о деятельности.

Для этого необходимо каждую хозяйственную операцию корректно отразить в учетной системе. Корректно — это значит достоверно и своевременно.

А три вида учета — бухгалтерский, налоговый, управленческий — это разные формы итоговой отчетности, которые получаются из одних и тех же первичных данных.

— Налоговый учет — формирование налоговых деклараций на основании данных первичного учета.

— Бухгалтерский учет — формирование бухгалтерской отчетности по стандартам Минфина.

— Управленческий учет — формирование отчетности с информацией, необходимой для принятия управленческих решений.

Любая первичная информация в момент занесения

в информационную учетную систему по умолчанию пригодна для трех потребностей: для расчета налогов, для формирования бухгалтерского баланса и для управленческой отчетности.

Система учета. Уровни отчетности

Что важно понимать? Грамотный учет выстроен так, чтобы информация попадала в учетную программу как можно ближе к моменту совершения операции. Задача руководителя — настроить систему так, чтобы все процессы тут же отражались в учете. Например, отгрузили товар со склада, выписали накладную. Сколько времени прошло с момента отгрузки до появления информации в системе? Правильный ответ: чем меньше, тем лучше. В идеале кладовщик просто не должен выписывать накладную, не занеся операцию об отгрузке в систему.

Золотое правило: чем меньше времени проходит между фактом совершения операции и фактом отражения операции в учете — тем более корректный учет, тем более качественная отчетность перед глазами руководителя.

Второе важное правило: должны быть выстроены процедуры, которые проверяют правильность занесения информации. Например, информацию о правильности занесения отгрузок и платежей от клиентов можно проверить через акты сверок с покупателями. Корректность занесения информации по материалам проверяют через проведение инвентаризаций.

И третье важное правило: не должно быть дублирования операций (принцип однократного ввода). Информация о совершенной хозяйственной операции должна быть занесена в систему однократно. Если будет параллельный двойной ввод — например, информация об отгрузке была занесена в базу по управленческому учету и в базу бухгалтерского учета, — вы обязательно получите в конце года разные итоговые данные в этих системах.

О характеристиках, определяющих качественную отчетность, я еще расскажу.

7. ЧЕМ БУХГАЛТЕРСКАЯ ОТЧЕТНОСТЬ ОТЛИЧАЕТСЯ ОТ УПРАВЛЕНЧЕСКОЙ

Первое и самое важное отличие — это периметр консолидации отчетности. Бухгалтерская отчетность составляется всегда по юридическому лицу, а управленческая отчетность — по периметру деятельности, в который может входить несколько юридических лиц, ИП и даже расчеты с физическими лицами.

Второе важное отличие — это учетные принципы. Например, правила бухгалтерского учета диктуют, что все, что дороже 100 тыс. {{₽}}, надо относить к основным средствам, а предприятие может установить для себя иные критерии.

А если компания осуществляет деятельность на одном юридическом лице, принимает все учетные принципы, установленные Минфином, то будут ли тогда отличия в формах отчетности?

Управленческая отчетность имеет базовые принципы оформления и содержания, но адаптируется индивидуально под конкретную компанию. Важно, что данные должны анализироваться не только за текущий период, но и в динамике, что позволяет прогнозировать развитие компании.

Что отличает грамотную управленческую отчетность?

— Практическая значимость.

Управленческий учет — это инструмент контроля и принятия оперативных и стратегических решений, а также прогнозирования и оценки рисков бизнеса.

— Кастомизация.

Управленческие отчеты — это внутренние документы. Они не обязаны соответствовать нормам Минфина или ФНС. Поэтому формы, состав отчетов и собираемых данных, оформление, способ представления

и периодичность определяются исходя из специфики бизнеса и индивидуальных потребностей пользователей.

— Оперативность.

Данные управленческого учета являются основой для принятия управленческих решений, поэтому важную роль играет оперативность предоставления цифр. Для каких-то категорий управленческих отчетов скорость предоставления информации будет даже важнее достоверности.

— Детализация (аналитика).

В управленческом учете данные глубже детализированы, чем в бухгалтерском учете. Так, например, указывается не просто общий поток средств в компании, но и отдельные показатели по каждому подразделению и даже сотруднику. Не просто учет товаров, а каждой отдельной группы и вида. Детализация настраивается до того уровня, который требуется для эффективного управления.

8. Управленческий учет ≠ параллельный учет

8 из 10 компаний малого и среднего бизнеса ведут параллельный учет. Как это? Бухгалтер считает налоги и работает в системе 1С, а экономисты, руководители или сами собственники отдельно собирают информацию в Excel или Google-таблицах для управления предприятием. Что не так с такой практикой?

Обычно в основе того, что понимается под управленческим учетом в малом бизнесе, лежит информация о движении денежных средств. Собирается она независимо от бухгалтерского учета. Данные из банка выгружаются в Excel и кодируются по статьям, понятным и удобным для руководителя. Кроме отчета о движении денежных средств могут собираться и другие показатели: продажи, текущие сделки, конверсии воронок, остатки товаров и другая информация — например, из CRM или складской программы.

Так в компании возникает два параллельных учета. Первый ведет бухгалтер в 1С, чтобы сдавать налоговые декларации и другую обязательную отчетность. Второй обычно ведут финансисты, экономисты, руководители отделов или помощники.

Параллельный учет в компании может существовать достаточно долго. Предприятие растет, оборот увеличивается до 50, до 500 млн {{₽}}, а единой системы так и нет. Постепенно из-за двойного учета начинают возникать трудности.

В чем же проблема? Во-первых, одни и те же данные вводятся несколько раз в разные системы — а это лишние трудозатраты и риск ошибок. Во-вторых, получается, что целая бухгалтерская служба существует только для того, чтобы сдавать декларации.

В-третьих, если вы решите свести консолидированную финансовую отчетность — баланс, ОДР и ОДДС, то потратите уйму времени на сверку информации из разных источников и приведение ее в единые формы. Ну и главное: имея два параллельных учета, вы никогда не видите картину целиком, только куски и фрагменты. Так посчитать ROE не выйдет.

На самом деле, как мы говорили выше, первичные данные, единожды занесенные в учетную систему, далее могут формировать любые виды отчетности — управленческой в том числе. Что нужно сделать для создания единой многофункциональной системы учета?

Выбрать программу, с которой будут работать все, — например, из линейки 1С, которая максимально подходит под специфику вашего бизнеса.

Прописать правила работы с информацией и учетные принципы.

Закрепить в бизнес-процессах, как и когда хозяин операции, будь то менеджер по продажам, кладовщик или бухгалтер, заносит данные.

Это и есть фундамент управленческого учета. Об этом я расскажу подробнее в главе «Постановка учета в бизнесе».

9. ОБЗОР КЛЮЧЕВЫХ УПРАВЛЕНЧЕСКИХ ОТЧЕТОВ: БАЛАНС, ОДР, ОДДС

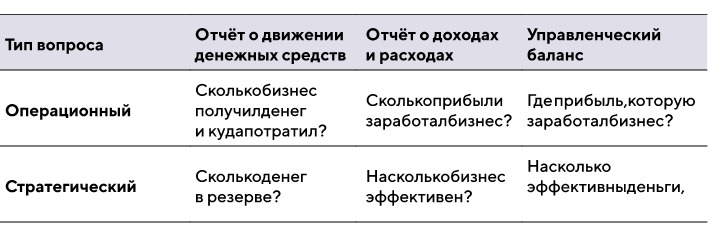

Итак, есть три ключевые формы финансовой отчетности, которые составляют основу управленческого учета, — Управленческий баланс, Отчет о доходах и расходах, Отчет о движении денежных средств.

— Управленческий баланс содержит до 80% информации, характеризующей состояние бизнеса и необходимой для бизнес-анализа. Именно он покажет жизнеспособность и финансовую устойчивость бизнеса, эффективность бизнеса и его стоимость.

— Отчет о доходах и расходах (ОДР) показывает, сколько прибыли компания заработала за период. Он содержит показатели рентабельности, которые позволяют оценить, насколько успешен бизнес.

— Отчет о движении денежных средств (ОДДС) позволяет сориентироваться, хватает ли у вас средств и ресурсов. Его основная задача — предупредить кассовые разрывы.

Пользоваться отчетами можно, только если они сопоставимы. Это значит:

— все три составлены одновременно на одну дату,

— в методологии заложена одинаковая структура статей,

— заложены одинаковые принципы признания расходов,

— с помощью контрольных формул данные отчетов проверяют друг друга.

Каждый из отчетов отвечает на свой оперативный и стратегический вопрос.

О назначении, специфике и составе каждого из трех ключевых отчетов я расскажу подробнее.

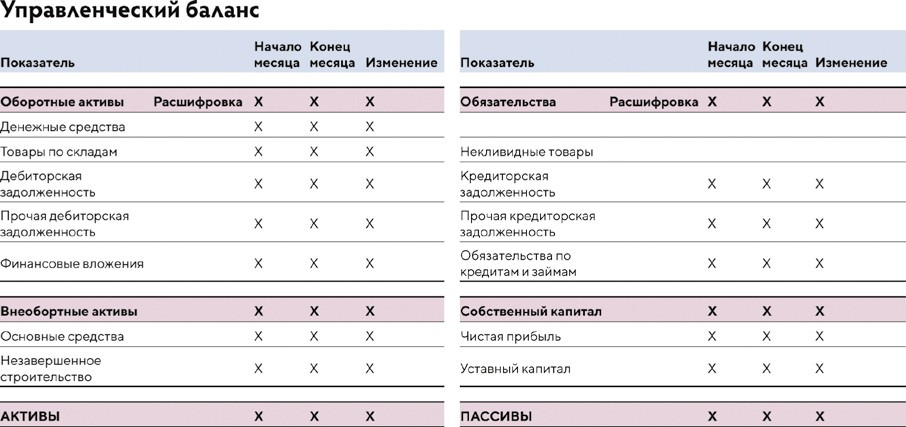

10. УПРАВЛЕНЧЕСКИЙ БАЛАНС

Управленческий баланс — самый нелюбимый предпринимателями отчет. Но самый важный в системе финансового менеджмента. Только по балансу можно сделать вывод об устойчивости компании и понять, не грозит ли бизнесу банкротство.

Но на самом деле баланс — самый простой отчет в системе финансового менеджмента. Баланс показывает остатки имущества и обязательств бизнеса на дату. Баланс можно сравнить с выпиской с инвестиционного счета — сколько денег есть у инвестора и куда они вложены.

Баланс имеет две стороны. С левой стороны расположены активы компании, справа — пассивы.

Активы — это имущество компании: основные средства, нематериальные активы, незавершенное производство, материалы и готовая продукция, товары и денежные средства, дебиторская задолженность.

Пассивы — это обязательства компании: кредиты, задолженность перед поставщиками, задолженность по авансам, полученным от покупателей, задолженность по зарплате и налогам.

Разница между величиной имущества и суммой обязательств составляет собственный капитал акционеров (учредителей), вложенный в бизнес. Собственный капитал отражается в балансе.

Размер собственного капитала на дату складывается из:

уставного капитала — сколько денег было внесено в бизнес при создании,

плюс прибыль компании, заработанная за период, минус убыток,

и минус средства, выплаченные акционерам.

Управленческий баланс, как и другие формы управленческой отчетности, имеет свои базовые правила составления, но может адаптироваться под специфику конкретного бизнеса и запрос конкретного пользователя. Например, могут добавляться определенные строки, меняться периодичность составления.

Баланс составляется методом двойной записи, придуманной еще в 15 веке итальянским математиком Лукой Пачоли. Каждая операция записывается так, что всегда обеспечивается равенство активов и пассивов. Например, вы купили материалы. В балансе увеличится актив — строка «Материалы», и пассив — задолженность перед поставщиками.

Всего в системе двойной записи есть 4 типа хозяйственных операций.

— Увеличивается актив и увеличивается пассив. Например, купили материалы.

— Уменьшаются активы и пассив. Например, заплатили со счета поставщикам за поставленные материалы. Тогда уменьшаются деньги на расчетном счете в активе и уменьшается кредиторская задолженность в пассиве.

— Изменения происходят только в активе. Например, покупатель погасил дебиторскую задолженность. Деньги на расчетном счете увеличились, дебиторская задолженность уменьшилась.

— Изменения происходят только в пассиве. Например, прибыль направили в резервный фонд. Строка «Нераспределенная прибыль» уменьшилась, строка «Резервный фонд» увеличилась.

Все операции, которые происходят в компании, можно уложить в эти 4 типа хозяйственных операций. Не верите?

Например, такая волшебная ситуация. Идете вы по своему предприятию и раз — нашли на полу 100 тыс. {{₽}}. Тогда в балансе это отразится увеличением денежных средств на счете и ростом прибыли предприятия.

Level up: как помогли собственнику разобраться в финансах и настроили управление по цифрам

11. НА ЧТО ОБРАЩАТЬ ВНИМАНИЕ В БАЛАНСЕ?

Итак, при работе с Управленческим балансом собственнику

и руководителю стоит обратить внимание на следующие параметры.

Размер собственного капитала (СК) и устойчивость компании. СК — это разница между стоимостью имущества и величиной всех обязательств. Пассивы являются источниками финансирования активов. Или, по-простому, — на какие средства компания ведет деятельность. Если большая часть имущества сформирована за счет собственных средств предпринимателя, бизнес чувствует себя более устойчиво. Если величина собственного капитала отрицательная, когда обязательства превышают стоимость имущества, значит, бизнес существует в долг — на заемные средства. Фактически эта ситуация «технического банкротства» бизнеса

Соотношение дебиторской и кредиторской задолженности. Динамика этих показателей может подсказать, куда направить внимание. Возможно, нужно подкорректировать политику отсрочек покупателям. Или регламент выдачи средств под отчет сотрудникам. А также «притормозить» с кредитами.

Оборачиваемость активов. Анализируя баланс, вы можете найти ответ на вопрос: «Где деньги?» Возможно, они «заморожены» в товарах на складе, дебиторке или незавершенке. Также вы можете обнаружить, что стоит сократить авансирование поставщикам.

Часто баланс кажется сложным для понимания. Но если в нем разобраться, то эффективность управленческих решений существенно повысится. Проверено на практике.

12. ОТЧЕТ О ДОХОДАХ И РАСХОДАХ

Отчет о доходах и расходах (ОДР) — центральный отчет в системе финансовой отчетности. Это главный операционный отчет, который показывает эффективность деятельности через показатели прибыльности и рентабельности.

Отчет содержит следующие разделы: выручка, прямая себестоимость, производственные, общехозяйственные расходы, проценты за пользование заемными средствами, налоги, дивиденды.

У нас в стране нет стандартов управленческой отчетности, поэтому форма ОДР у каждой компании своя. Но можно сказать, что правильно составленный ОДР содержит как минимум три вида прибыли и три вида рентабельности, а также финансовые показатели, которые покажут результативность компании:

• маржинальная прибыль и маржинальная рентабельность,

• валовая прибыль и валовая рентабельность,

• прибыль от производства и производственная рентабельность,

• операционная прибыль (EBITDA) и операционная рентабельность,

• чистая прибыль и чистая рентабельность.

Как и в случае с другими управленческими отчетами, базовая форма может адаптироваться под специфику компании — состав статей, детализация до направлений, подразделений и т. д.

ОДР — также и самый сложный отчет в системе финансовой отчетности. Сложный потому, что грамотное составление отчета требует методологии. Что для вас доходы / расходы. Вы скажете: но это же очевидно. Но в финансовом менеджменте много нюансов.

Например, про доходы.

В какой момент и на основании чего вы будете в управленческом отчете признавать штрафы по хозяйственным договорам?

В момент выставления претензии, в момент получения решения суда, в момент получения денег?

Про расходы. Вы будете учитывать по статье «Прочие материалы» затраты в момент покупки этих материалов, в момент оплаты за них, при перемещении со склада или на основании акта подотчетного лица, который взял и израсходовал эти прочие материалы?

На нашей практике в среднем надо принять решение по 100 существенным моментам при подготовке учетной политики для управленческого учета. И в зависимости от выбранных учетных принципов у вас будет разный финансовый результат — такой вот парадокс.

13. КАК ИСПОЛЬЗОВАТЬ ОДР, КАКИЕ У НЕГО ЗАДАЧИ?

Основная задача ОДР — посчитать, сколько прибыли заработала компания, посчитать эффективность, рентабельность.

Более информативным ОДР становится тогда, когда у компании есть план на год, на месяц. Сравнение план / факт по Отчету о доходах и расходах позволяет понять, что пошло не так, где необходима коррекция.

Какие важные показатели содержит Отчет о доходах и расходах:

— Выручка — динамика выручки говорит о том, как предприятие развивается.

— Маржинальная прибыль, маржинальная рентабельность — основа устойчивости бизнеса. Маржа — вторая точка контроля после выручки. Снижение маржи даже на 1% может снизить чистую прибыль компании на 50%.

— Валовая прибыль подразделений — дает информацию об эффективности направлений и позволяет выявить убыточные или неэффективные направления.

— Постоянные расходы — это расходы, которые не зависят от выручки. Это зло для бизнеса, потому что они сразу съедают прибыль при падении продаж. Постоянные расходы не должны расти при изменении выручки.

— Чистая прибыль и чистая рентабельность — итоговый результат периода. Чистую прибыль можно направлять на дивиденды, инвестиции или оставлять на пополнение оборотного капитала компании. Финансисты говорят, что если бизнес зарабатывает менее 5% чистой рентабельности, то бизнес не живет, а выживает (конечно, это не касается крупного оптового бизнеса).

— Точка безубыточности — то есть размер выручки, который вам минимально необходим для покрытия расходов. Чем она меньше, тем лучше. Точка безубыточности считается просто: надо сложить все расходы, кроме переменных, и разделить на процент маржинальной рентабельности. Полученная цифра — это объем продаж, при котором финансовый результат бизнеса равен нулю: если отгрузите меньше — получите убыток, больше — получите прибыль.

— Запас финансовой устойчивости — то есть насколько продажи превышают точку безубыточности. Чем больше показатель, тем лучше: хороший — 20%, средний — от 5 до 20%, низкий — меньше 5%.

— Операционный риск. Он рассчитывается так: маржинальная прибыль / чистая прибыль. И, конечно, чем ниже риск, тем лучше: низкий — меньше 3, средний — от 3 до 6, высокий — от 6 до 9 и критически высокий — больше 9.

Итак, собрав ОДР, вы можете увидеть, насколько эффективно сработали компания и ее подразделения. Анализ работы проводится по итогам периода, и на его основе можно принять решения о дальнейших действиях.

14. Отчет о движении денежных средств

Отчет о движении денежных средств (ОДДС) — это отчет по денежному потоку компании, он показывает, сколько средств пришло и ушло за месяц. В нем можно увидеть поступления и выплаты по расходам компании, зафиксировать все обязательные платежи. В первую очередь ОДДС — это инструмент планирования денежных потоков, и основное назначение отчета — показать структуру поступлений и платежей.

В системе управления финансами это самый малоинформативный отчет, крайне мало информации можно взять для анализа финансового состояния из этого отчета. С какого-то момента руководители вообще перестают его анализировать, используя для принятия решений только ОДР и баланс. ОДДС использует финансовая служба для планирования работы казначейства.

Стандартно в структуре Отчета о движении денежных средств выделяют отдельно три вида деятельности — операционную, инвестиционную и финансовую. Это позволяет с большей легкостью оценить воздействие этих направлений на финансовое положение компании.

Структура Отчета о движении денежных средств:

— Поступления, разбитые на следующие группы:

— авансы;

— дебиторка в срок;

— дебиторка просроченная (свыше 30 дней).

— Выплаты, поделенные по направлениям деятельности:

• основная деятельность — то, что приносит бизнес компании, и оплата текущих операций по основному бизнесу;

• финансовая деятельность — деньги, идущие на развитие бизнеса: погашение и привлечение кредитов, уплата процентов;

• инвестиционная деятельность — деньги, потраченные на покупку основных средств, дополнительного бизнеса или полученные от продажи основных средств или части компании, — то, что вы инвестируете в свой бизнес.

Важно понимать, что ОДДС не показывает результативность бизнеса, а остаток денег не равен прибыли.

Все три ключевые формы — ОДР, ОДДС и Управленческий баланс — работают вместе и проверяют друг друга. Они составляют систему поддержки принятия решений для руководителя.

15. КАКОЙ ДОЛЖНА БЫТЬ ФИНАНСОВАЯ ОТЧЕТНОСТЬ ДЛЯ РУКОВОДИТЕЛЯ?

Я и моя команда в корпоративных финансах более 20 лет. На практике я часто сталкиваюсь с тем, что качество финансовой информации, которая предоставляется руководителю, не только не помогает, а затрудняет принятие управленческих решений.

Fit it. Как мы создаем финансовые отчеты на дашбордах под собственника

osnova.capital/fit-it-kak-my-sozdayom-finansovye-otchyoty-na-dashbordah-pod-sobstvennika/

Большая часть предпринимателей используют не все возможности отчетности. И основная причина — нечитабельный документ с неправильными данными.

Какие критерии определяют качество финансовой информации?

— Достоверность. Если отчеты содержат ошибки, пользователи просто перестают на них ориентироваться.

— Своевременность. Информация быстро устаревает. Данные о себестоимости продукции, о затратах предприятия нужны именно тогда, когда они запрашиваются, а не через месяц, когда, например, уже закончился тендер и поздно принимать какие-либо решения.

— Сопоставимость. Хороший финансовый отчет легко можно сравнить с документом за предыдущий аналогичный период, чтобы видеть ситуацию в динамике. Доходы и расходы должны быть сопоставимы во времени и в единице контроля.

— Полнота. В отчетах должны быть все важные финансовые коэффициенты.

— Читаемость. Отчет должно быть легко читать и понимать.

В соответствии с этими критериями есть базовые правила составления финансовой отчетности.

— Формы и правила заполнения отчетов должны быть утверждены и согласованы руководителем. Вы должны получать ту информацию, которая вам полезна, в том виде, который вам удобен. Как это проверить? Если, глядя в отчет, вы за несколько минут понимаете текущие показатели и знаете, какие решения в связи с этим принять, значит, отчет выполняет свою функцию.

— Все финансовые отчеты составляются по единым учетным принципам. Если вы решили, например, объединить какие-то расходы в группу, то так эти расходы и должны проходить по всем отчетам. Иначе каждый раз вам придется задавать уточняющие вопросы и тратить время, чтобы разобраться.

— Отчеты составляются по одной и той же форме. Руководителю интересно видеть динамику и понимать, куда движется компания. Вы должны иметь возможность сравнить сопоставимые данные. Если в феврале вам свели отчет по одним строкам, а в марте — по другим, — это плохой отчет.

— Один отчет — одна страница или один экран. Это правило хорошего тона. Руководитель должен одним взглядом охватить ситуацию и сделать правильные выводы.

— В отчетах должна быть использована приятная цветовая гамма, которая помогает, а не затрудняет чтение. Кажется неважным сначала, но быстро становится существенным.

Кстати, получать качественную финансовую отчетность помогает настроенная методология учета, о которой мы поговорим в главе «Постановка учета в бизнесе».

О том, какие финансовые показатели из отчетов использовать для анализа деятельности предприятия, диагностики его эффективности, я расскажу далее в этой главе.

Настроим удобные визуальные отчеты на дашбордах в Power BI

—

16. РАЗБИРАЕМ СИНОНИМЫ В ФИНАНСОВОМ МЕНЕДЖМЕНТЕ

Чтобы не путаться в названиях, пробежимся по синонимичным понятиям. Начнем с трех ключевых управленческих отчетов.

— Управленческий баланс / баланс / бухгалтерский баланс / balance sheet.

— Отчет о доходах и расходах (ОДР). У этого отчета много синонимов: Отчет о финансовых результатах / Отчет о прибылях и убытках (ОПУ / ОПиУ) / P&L / Income statement.

По международным стандартам финансовой отчетности Income statement все-таки ближе по смыслу к Отчету о доходах. А российскому Отчету о доходах и расходах более точным синонимом выступает Profit and loss account (Учет прибыли и убытков).

— Отчет о движении денежных средств (ОДДС). Документ называют еще Отчетом о движении денег / ДДС / Cashflow (кэш-флоу).

У финансовых показателей тоже много синонимов. Это объясняется и разными системами отчетности, и большим количеством финансовых школ, литературы и научных работ, где используются собственные понятия.

Собственный капитал. Синонимами могут быть такие словосочетания, как собственные средства / чистые активы / чистая стоимость компании / чистые активы / Net Assets / NTA. По сути, это величина активов после того, как из суммы вычли все обязательства компании. В России собственный капитал состоит из уставного, добавочного, резервного капиталов компании плюс нераспределенная прибыль.

— Операционная прибыль. Это прибыль предприятия за вычетом операционных расходов. Это понятие может обозначать как прибыль до уплаты процентов и налогов / EBIT / EBITDA / Earnings before interest and taxes.

— Рентабельность собственного капитала. Также используют такие понятия, как прибыль на акционерный капитал / Return on equity / ROE. Это коэффициент, который показывает, насколько эффективны вложенные акционерами деньги. Иначе говоря, сколько прибыли приносит каждый рубль, вложенный в предприятие.

У коэффициентов ликвидности тоже есть целый каскад из синонимов. При этом у каждого типа ликвидности — свои термины.

— Коэффициент абсолютной ликвидности. Иногда используют слова: коэффициент денежной ликвидности / коэффициент наличности / Cash Ratio / Liquidity Ratio. Показывает, какую часть краткосрочных обязательств компания может закрыть с помощью ликвидных активов.

— Коэффициент текущей ликвидности. Синонимы: коэффициент покрытия / Current Ratio / CR / Liquidity Ratio / Cash Ratio. Это возможность компании погасить краткосрочные обязательства с помощью «оборотки».

— Коэффициент быстрой ликвидности. Его еще называют Коэффициент лакмусовой бумажки / Коэффициент срочной ликвидности / Quick Ratio / Acid Test Ratio / QR. С помощью него мы можем оценить, способно ли предприятие выполнить краткосрочные обязательства, если начнутся проблемы с продажами. Чем выше коэффициент, тем устойчивее положение компании.

17. ТРИ ФИНАНСОВЫХ ПОКАЗАТЕЛЯ — ФУНДАМЕНТ УСПЕШНОГО БИЗНЕСА

С одной стороны, желание каждого предпринимателя — зарабатывать как можно больше прибыли на вложенный капитал. С другой — чем выше доходность, тем больше рисков. Поэтому искусство финансового управления состоит в том, чтобы, зарабатывая, не ставить под угрозу надежность и устойчивость компании.

В финансовом менеджменте более 400 коэффициентов, уследить за всеми в оперативном режиме невозможно. Но есть три основных параметра, которые характеризуют успешность бизнеса: доходность, платежеспособность, устойчивость.

В группе доходности — это показатели рентабельности. Из них самые важные:

• чистая рентабельность = чистая прибыль / выручка,

• маржинальная рентабельность = маржинальная прибыль / выручка,

• рентабельность капитала — какую сумму прибыли приносит каждый рубль собственника, вложенный в бизнес, ROE = чистая прибыль / собственный капитал.

Платежеспособность — возможность компании своевременно оплачивать свои обязательства. В этой группе показателей необходимо обращать внимание на:

• соотношение оборотных активов (имущества) к текущим обязательствам компании,

• долю дебиторской задолженности в структуре активов предприятия: если задолженность покупателей составляет более 30% всего имущества бизнеса, это может приводить к проблемам с платежеспособностью.

Устойчивость — соотношение собственных (СК) и заемных (ЗК) средств. Тут можно ориентироваться на следующие величины:

• СК / ЗК = 2/1 — устойчивый бизнес,

• СК / ЗК = 1/1 — нормальное финансовое состояние,

• СК / ЗК = 1/4 — проблемная ситуация, бизнес перекредитован,

• СК / ЗК = 1/10 — высока вероятность банкротства.

Управляя финансами, соблюдайте баланс доходности и устойчивости. Это фундамент успешного бизнеса.

18. ДОХОДНОСТЬ

Судить о качестве управления доходами можно, анализируя выручку, маржинальную, операционную и чистую прибыль, точку безубыточности и показатели рентабельности продаж.

Качество управления продажами покажет динамика выручки по сравнению с предыдущими периодами и аналогичным периодом прошлого года. Если нужно оценить успешность выполнения планов, считаем процент выполнения плана

по выручке и отклонение план-факт.

Если сверить текущую выручку с точкой безубыточности, можно понять, какой у компании запас финансовой прочности. Нормой в финансовом менеджменте считается превышение выручки над точкой безубыточности на 25%.

В какой детализации раскрывать показатели выручки в финансовой отчетности — по товарным группам,

по покупателям, по каналам сбыта, по регионам и т.д., — зависит от финансовой структуры бизнеса и системы мотивации, принятой в компании.

Маржинальная прибыль и маржинальная рентабельность — важные показатели для контроля, так как снижение маржинальной рентабельности на 1% может привести

к снижению чистой прибыли на 50%.

Операционная прибыль (EBITDA) — особенно важный показатель, если компания использует кредиты или планирует внешнее финансирование. Соотношение задолженности к операционной прибыли не должно превышать установленных ковенант более чем в 33,5 раза.

Ну и наконец чистая прибыль и чистая рентабельность — итог работы компании за период. При грамотном управлении затратами рост чистой прибыли должен превышать рост выручки компании.

19. ПЛАТЕЖЕСПОСОБНОСТЬ

Повторим, платежеспособность бизнеса — это наличие у компании в любой момент времени достаточных денежных средств как для осуществления текущей деятельности, так и для реализации инвестиционных программ.

Платежеспособность — это то, что надо контролировать в первую очередь. Ухудшение платежеспособности очень быстро становится заметным всем — партнерам, поставщикам, сотрудникам, кредиторам. Ведь «ничто так не старит руководство компании, как нехватка денежных средств», как сказал эксперт в сфере предпринимательства Верн Харниш.

Платежеспособность бывает даже важнее доходности, потому что без прибыли компания может поработать какое-то время, а без денег — нет.

Платежеспособность — это не какой-то один финансовый показатель, это способность (свойство) бизнеса.

На платежеспособность влияет много факторов:

— отрасль бизнеса, сезонность,

— политика кредитования покупателей,

— складские остатки,

— размер кредитной нагрузки,

— размер инвестиционной нагрузки, прибыль / убыток компании,

— качество учета.

•

«Ничто так не старит руководство компании, как нехватка денежных средств!» — Верн Харниш

И все же что необходимо контролировать в первую очередь?

— Долю дебиторской задолженности (ДЗ) в активах (А). ДЗ / А <3040%. Когда доля дебиторки превышает 40%, это отрицательно влияет на способность компании платить в срок.

— Долю склада (ТМЦ) в активах. В среднем ТМЦ не должны занимать более 40% активов.

— Долю кредитов в общей структуре обязательств. Сумма кредитов / краткосрочные обязательства <70%.

Как управлять платежеспособностью? Планировать и отслеживать поступления и расходы. Инструменты:

— Бюджетирование (БДДС — бюджет движения денежных средств),

— Система казначейства — правила проведения платежей, система приоритетов платежей,

— Платежный календарь — планирование по дням.

— Всегда положительный платежный баланс деятельности позволит предприятию развиваться с тем темпом, который вы запланировали.

20. КРЕДИТОСПОСОБНОСТЬ БИЗНЕСА

Кредитоспособность — это способность бизнеса получить внешнее финансирование. Она напрямую связана с важной финансовой характеристикой — платежеспособностью компании.

Кредитоспособность бизнеса зависит от:

— финансовых показателей бизнеса и динамики развития. Банки любят финансировать компании, у которых ежегодно увеличивается выручка и чистая прибыль. А прибыли компании должно быть достаточно для уплаты процентов по привлекаемому кредиту;

— качества и состояния отчетности. Банки анализируют финансовое состояние компании по данным официальной бухгалтерской отчетности. Если на балансе компании есть нереальные остатки товаров, материалов или нереальные данные по задолженностям с поставщиками или покупателями, банк признает кредитование слишком рискованным. Убыточная бухгалтерская отчетность — это стоп-фактор для кредитования, даже если все понимают причину убытков;

— информации, содержащейся в Бюро кредитных историй. НБКИ было создано в марте 2005 года. С того момента Бюро консолидирует кредитную информацию, предоставленную банками, микрофинансовыми организациями (МФО), кредитными потребительскими кооперативами и другими кредиторами. В Национальном бюро кредитных историй хранятся сведения практически обо всех заемщиках, имеющих действующие или уже погашенные кредиты. Также в НБКИ есть информация об обращениях предприятия за поиском финансирования. Наличие просроченной задолженности по кредиту даже в несколько дней может сильно ухудшить кредитоспособность компании;

— наличия залогов у компании. Привлечь беззалоговое финансирование пока практически невозможно. Стоимость залогов банк оценивает очень консервативно и применяет коэффициент 0,5–0,7. То есть если вы хотите привлечь 100 млн {{₽}}, в залог банку необходимо будет отдать имущество рыночной стоимостью около 180 млн {{₽}}.

— деловой репутации компании и первых лиц.

Берегите кредитоспособность своей компании. Это поможет вам сохранить платежеспособность бизнеса.

Нужна ли бизнесу налоговая оптимизация? Казалось бы, ответ очевидный — да. Но нет.

21. УСТОЙЧИВОСТЬ

В финансовом менеджменте устойчивым считается бизнес, в котором структура капитала выглядит так:

• 50% — заемный капитал (долги перед поставщиками, покупателями, перед банками, зарплата, налоги).

• 50% — собственные деньги бизнеса (деньги предпринимателя или прибыль, оставшаяся в бизнесе).

Чтобы это соотношение соблюдалось, необходимо постоянно контролировать размер долга, а для этого требуется регулярно — не менее одного раза в месяц — составлять управленческий баланс, который отражает фактическую ситуацию в бизнесе. В управленческом балансе четко прописывается, какие активы (имущество) и пассивы (обязательства) есть у предприятия. Баланс — это главный финансовый документ в контроле финансовой устойчивости бизнеса.

Какое соотношение долгов и собственного капитала должно насторожить владельца бизнеса?

• Если долги в 4 раза превышают собственный капитал, бизнес находится в тяжелой финансовой ситуации.

• Если заемный капитал больше собственного в 7 раз, это, как правило, означает точку невозврата для бизнеса. Возможно, владельцу удастся исправить ситуацию, но это будет зависеть от оборачиваемости (насколько быстро ваши активы — материалы, товары — превращаются в деньги) и рентабельности (как быстро прирастает собственный капитал в бизнесе).

• Если заемный капитал превышает собственный в 10 раз — это техническое банкротство компании. Возможно, в адрес компании еще не подали соответствующего иска, но фактически она уже является банкротом.

Отдельно в структуре долгов следует выделить банковские кредиты, которые считаются одним из наиболее рискованных способов привлечения капитала. Если компания не платит по кредиту своевременно — следует ожидать практически мгновенной реакции банка. И эта реакция может надолго заблокировать всю деятельность компании. Кроме того, один несвоевременно отправленный платеж по кредиту = навсегда испорченная кредитная история. Рекомендую следить за тем, чтобы доля кредитов в заемном капитале не превышала 2/3, или 66%, всего заемного капитала.

Есть несколько принципов, соблюдение которых поможет контролировать устойчивость.

• Принцип устранения потерь. Всегда есть, где подрезать cost’ы. Перепроизводство, затоваривание складов, простой оборудования, неоправданно высокие расходы на различные услуги типа транспортировки или обслуживания — это основные слабые места у большинства компаний. Необходимо их проработать — пересмотреть бизнес-процессы, нормативы, установить регламенты и контроль за такими участками.

• Принцип подушки безопасности. Чтобы бизнес не был слишком чувствителен к колебаниям спроса или платежной дисциплине клиентов, необходимо иметь финансовый резерв. Это может быть депозит в банке, ликвидные ценные бумаги или даже просто невыбранный лимит по кредитной линии. Посчитайте количество денег, необходимых вашему бизнесу для выполнения финансового плана, и обеспечьте себе подушку безопасности в размере 1020% от этой суммы.

• Принцип рентабельности вложений. Прежде чем вложить в бизнес деньги, нужно посчитать, какую отдачу это принесет. Выгода должна быть больше, чем ваши трудовые и временные затраты, а также компенсировать процентную ставку заемных средств. В бизнес-плане доходы учитываете по пессимистичному сценарию, а расходы по максимуму.

• Принцип соответствия. Если вам требуются дополнительные средства на оперативные нужды, например для закупки сырья и материалов, то лучше воспользоваться краткосрочным кредитованием. К нему относятся овердрафт, факторинг или кредит от поставщика. Если же деньги нужны на развитие, например, обновление оборудования, то лучше использовать долгосрочное финансирование. Несоблюдение этого правила может пошатнуть предприятие, ведь покупка нового типа сырья и организация под него производства требуют времени. Окупаемость наступит в лучшем случае через 2 года, а в худшем растянется 510 лет. Банк же будет требовать деньги уже на старте проекта, что повлечет дополнительные траты.

• Принцип сбалансированности рисков. Если у вас родилась новая идея, но продукт спорный и может, как говорится, не выстрелить, то лучше финансировать его за счет собственных средств. А заемные использовать для четко выверенных шагов.

Итак, как понять, что ваш бизнес крепко стоит на ногах?

• Доходность ваших активов не ниже, чем процентная ставка по банковским кредитам.

• Доходность собственного капитала не ниже альтернативной ставки доходности, которую определяет владелец бизнеса сам для себя.

• Вам хватает чистой прибыли и накопленной амортизации для осуществления инвестиций.

22. ЗАКОНЫ ПАРКИНСОНА

Знание некоторых закономерностей позволяет сделать бизнес более предсказуемым. Среди таких — законы Паркинсона.

Сирил Паркинсон родился в английской семье в начале прошлого века. Его родители были людьми творческими: мать преподавала музыку, отец был художником. Неудивительно, что Сирил был человеком наблюдательным и много путешествовал. Свои законы он опубликовал в 1950 году, будучи профессором университета в Сингапуре. Примечательно, что они выходили в британском журнале «Экономист» в сатирической колонке.

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.