Бесплатный фрагмент - Макроэкономический анализ взаимодействия денежно-кредитной и бюджетной политики государства

Данная работа предназначена как для экономистов, так и представителей других областей знания, в силу профессиональной или личной необходимости имеющих интерес к вопросам современной макроэкономической и финансовой науки. В монографии рассмотрены как общие вопросы, связанные с ролью, целями и задачами денежно-кредитной и бюджетной политики, кооперацией и конкуренцией между их регуляторами, так и специфические проблемы, обусловленные сущностью и влиянием динамических моделей общего равновесия и положенных в них предпосылок, условий современной экономической среды. Кроме того, предложены интересные способы оценки состояния взаимодействия денежно-кредитной и бюджетной политики государства, примененные на таких разных странах, как Россия, США, Германия, Китай.

Выводы работы имеют как научно-теоретическое, так и образовательное значение, могут применяться на практике.

Ключевые слова: денежно-кредитная политика, бюджетная политика, макроэкономическое регулирование, мультипли-каторы бюджетной политики, динамическое стохастическое общее равновесие.

Во избежание разночтений обращаем внимание, что текст работы, представляемый читателю, уже издавался ограниченным тиражом под следующими выходными данными:

ВОЛКОВ И. И.

Макроэкономический анализ взаимодействия денежно-кредитной и бюджетной политики государства. — М.: Креативная экономика, 2017. — 264 c.

ISBN 978—5—91292—165—0

DOI 10.18334/9785912921650

Вступление

Организация современной экономической системы отличается сильной степенью комплексности и взаимозависимости между всеми её участниками. Это распространяется и на такие направления макроэкономического регулирования, как денежно-кредитная и бюджетная политика. Каждый из государственных органов, принимающих решения по проведению соответствующей политики, учитывает направленность действий, осуществляемых другим регулятором, с точки зрения их воздействия на область его ответственности, и может как поддерживать эти действия, так и противостоять им. В то же время эффект, оказываемый на экономику и действующих в ней субъектов, также становится иным по сравнению с потенциальным результатом сепаратного регулирования.

Данная работа направлена на исследование взаимодействия между денежно-кредитной и бюджетной политикой государства в широкой макроэкономической перспективе. Выбор столь большого периметра для анализа связан с тем, что эволюция подходов к применимости данных комплексов мер в большей степени происходит под влиянием экзогенных факторов и предпосылок, а не специфики внутреннего развития. Речь идет о том, что структура денежно-кредитного и бюджетного регулирования с точки зрения ключевых элементов и инструментов остается практически неизменной в течение длительного времени. Однако меняется приоритетность, во-первых, каждой политики для решения тех или иных задач, во-вторых, конкретных мер, используемых в рамках соответствующей политики в зависимости от исторической эпохи. Такие изменения происходят под влиянием текущей макроэкономической среды, предопределяющей важность различных целей общественного развития в зависимости от исторической эпохи, научно-философского фона и преобладающих теоретических концепций, социально-политических настроений.

По этой причине работа выстроена следующим образом.

В Главе I проводится анализ методологических аспектов взаимодействия денежно-кредитной и бюджетной политики государства. Осуществлено прослеживание истории вопроса до современного периода. Подчеркнуты взгляды кейнсианской школы, акцентировано внимание на причинах возникновения неоклассических и неокйнсианских воззрений, которые подробно рассмотрены в двух направлениях — теоретико-игровом и динамико-стохастическом. В рамках теоретико-игрового направления отмечены основные выводы по распределению ролей между регуляторами денежно-кредитной и бюджетной политики для минимизации функции потерь в рамках случаев координируемого и не-координируемого взаимодействия, а также для лидерства центрального банка или министерства финансов. В динамико-стохастическом направлении выявлено наличие согласованности между неоклассической и неокейнсианской школами с точки зрения роли денежно-кредитной и бюджетной политики при оптимизации межвременной полезности потребления. Оценена современная макроэкономическая среда, а также общий научно-философский фон, предопределяющие специфику регулирования на текущем этапе. Обнаружена необходимость критического анализа применимости большинства теоретических концепций, поставленной под сомнение в результате развития мирового финансового и экономического кризиса в 2007—2009 гг.

В этих целях в Главе II проведен анализ таких концепций, влияющих на эффективность взаимодействия денежно-кредитной и бюджетной политики, а именно сущности финансовых трений, концепции рикардианской эквивалентности, межвременной оптимизации полезности потребления, конкурентоспособности компаний с точки зрения макроэкономического регулирования. Определены пределы и перспективы их использования при исследовании взаимодействия между денежно-кредитной и бюджетной политикой государства.

В главе III предложен подход к изучению вопроса через призму концепции мультипликаторов бюджетной политики. Аргументируется наличие возможности рассмотреть потенциал стимулирования экономического роста в рамках бюджетной политики за счёт мультипликатора госрасходов, а также снижения государственного долга без его монетизации при помощи налогового мультипликатора. При этом в рамках базовой предпосылки рассматривается вариант, когда основным способом для решения указанных задач является денежно-кредитное регулирование. Также предложена методика эмпирической оценки распределения ролей между центральным банком и министерством финансов.

В главе IV осуществлен практический анализ взаимодействия денежно-кредитной и бюджетной политики в России, США, Германии и Китае. Осуществлен разбор систем макроэкономического регулирования в данных государствах. Агрегированы данные о характере денежно-кредитной и бюджетной политики в 2010—2015 гг., в частности, изменения денежной массы, прошеных ставок, государственной задолженности, налоговых доходов, ставок, расходов бюджета, а также информация об общем состоянии экономики. Получены результаты, позволяющие сделать вывод о структуре и особенностях национального подхода к данному вопросу в указанных странах.

Выводы работы могут использоваться в качестве фундаментального образовательного базиса при изучении взаимодействия денежно-кредитной и бюджетной политики в широком макроэкономическом аспекте, а также для дальнейших научных изысканий в данной проблемной области.

Глава 1. Методологическая характеристика проблемы взаимодействия денежно-кредитной и бюджетной политики государства

1.1. Генезис подходов к вопросу в ходе развития экономической мысли

Методология исследования взаимодействия денежно-кредитной и бюджетной политики предполагает определение основных понятий, применяемых в данной научной области, анализ экономической сущности денежно-кредитной и бюджетной политики, выявление неизбежности и последствий их взаимодействия, рассмотрение степени научной разработки вопроса и её текущее состояние.

Под денежно-кредитной (монетарной) политикой в настоящем исследовании понимается совокупность мер и действий органа, регулирующего монетарное обращение в стране, по управлению объемом денежной массы. В рамках данной политики выделяются следующие элементы: формирование денежных агрегатов, процентная политика, валютная политика. Инструментами денежно-кредитной политики являются процентные ставки по операциям центрального банка (органа, осуществляющего монетарное регулирование), нормативы обязательных резервов, операции центрального банка на открытом рынке, валютные интервенции, таргетирование роста денежной массы и др. Следует отметить, что центральный банк с помощью своих действий осуществляет косвенное регулирование. Передача сигналов от ЦБ в экономическую систему осуществляется в рамках трансмиссионного механизма. Понятия «денежно-кредитная политика» и «монетарная политика» принимаются как синонимы.

Под бюджетной (фискальной) политикой в данной работе принимается деятельность правительства по управлению доходами и расходами государственного бюджета. При проведении бюджетной политики выделяются политика доходов, политика расходов, политика управления дефицитом / профицитом бюджета. Основные инструменты бюджетной политики — налоги (являющиеся методом косвенного регулирования экономики) и государственные расходы (прямого). Заметим, что использованием термина «фискальная политика» часто ограничивается та часть бюджетной политики, которая связана с её налоговыми аспектами. С другой стороны, и налоговое, и бюджетное регулирование осуществляет один и тот же регулятор — министерство финансов. Поскольку данный орган является частью правительства, то в ряде работ понятие «регулятор» бюджетной политики индуцируется до данного субъекта исполнительной власти.

Взаимодействие денежно-кредитной и бюджетной политики есть их комплексная обусловленность, наблюдающаяся в области целей, элементов и инструментов и приводящая к появлению определенного эффекта. Комплексность взаимодействия предполагает, что данный эффект может проявляться как на объектах регулирования (в экономической среде), так и на его субъектах (на действиях самих регуляторов).

Применение логико-исторического анализа позволяет постулировать идею о том, что на протяжении значительного периода истории человечества денежно-кредитная и бюджетная политика находились в состоянии органического синтеза. Этот период был обусловлен пониманием экономики, в соответствии со вложенным в античное время в данное понятие смыслом, как науке о способах ведения хозяйства. До XX века сохранялось положение, согласно которому в рамках экономической политики должны решаться вопросы воспроизводства, рассматриваемые через призму ресурсов, а не благ. Соответственно, в центре её внимания — производство, а не спрос; кризис детерминирован изменением ресурсных возможностей страны, и преодолевается такой кризис путём, например, военных действий. Денежно-кредитной и бюджетной политики в такой системе отведена второстепенная роль. Тем не менее, некоторый экскурс позволит прояснить исторические корни их взаимодействия.

Органический синтез предполагает, что все полномочия как относительно эмиссии денег, так и осуществления экономической политики в области управления бюджетом находилась в руках верховой власти государства. Упрощенно это можно отразить в следующем механизме. Правитель выпускал свои металлические деньги с целью исполнения основных функций государства (преимущественно военной функции) — проводил бюджетную политику. С помощью данных денежных средств осуществлялись экономические операции на подвластной правителю территории. Таким образом, проводилось финансирование государством своих обязательств с помощью эмиссионного механизма. Кроме того, в ходе, главным образом, процессов накопления экономические агенты агрегировали у себя денежные средства, отдавая назад правителю определенную часть своего богатства в виде налогов и сборов. В такой системе эффект взаимодействия проявлялся только в хозяйственной среде, являясь условием её существования. Поэтому очевидно, что денежно-кредитная и бюджетная политика на данном этапе имели общность в целях и взаимодействовали на стратегическом уровне.

Однако с усложнением процессов в экономической сфере общественной жизни такая прямая взаимосвязь между двумя видами политики показывала и отрицательные эффекты. Стоит отметить, что в её основе лежала известная концепция меркантилизма о том, агрегирование на территории страны благородных металлов (прежде всего, золота) есть основной приоритет внешней политики, так как большее количество золота открывает доступ к большей эмиссии и, следовательно, большей мощи государств. Но в XVI — XVIII вв., в период развития капитализма и Великих географических открытий наблюдались, во-первых, резкое обесценение золота после притока благородного металла из Нового Света, во-вторых, нехватка золота для ведения текущих операций в новых капиталистических странах (прежде всего, Англии и Голландии), лишенных больших запасов металла. Тогда возникает идея казначейской эмиссии: помимо металлических денег, в обращение вводились и бумажные деньги (ассигнации). Это упрощало как процесс денежной эмиссии, так и управление денежным обращением. Ассигнации фактически признавались государственным долгом, который может быть разменян на металлические деньги в соответствии с некоторым соотношением. В рамках их дополнительной эмиссии снижался курс размена на металл. На данном этапе конфигурация взаимодействия денежно-кредитной и бюджетной политики остаётся прежней, но возникают его принципиально новые эффекты в формах государственного долга и (золото) валютного курса. Рост долга и снижение курса имели крайне негативный характер, нарушая товарно-денежное обращение, и являлись, как правило, прямым следствием длительных войн. Следует также отметить, что теперь взаимодействие проявляется не только в экономической среде, но и на регуляторе (государстве), вынужденном «подстраивать» свою политику под те или иные возникающие эффекты. Тем самым проявляется взаимосвязь элементов денежно-кредитной и бюджетной политики, то есть взаимодействие на тактическом уровне.

В начале XX века происходит осознание того, что процесс оборота платёжных средств уже больше не может зависеть от конъюнктурных действий государств. Особенно сильно на это повлияла Первая мировая война: в вовлеченных в неё странах сбои в денежном обращении приняли систематический характер в условиях военной эмиссии. Кроме того, значительное влияние начинает играть кредитная эмиссия. Она возникла в XIX веке, когда, с развитием системы займов и вкладов, крупные западные банки за счёт кредитно-депозитных операций оказывались способными осуществлять мультипликацию денежной массы. Получив деньги на хранение, один банк мог кредитовать ими другой, тот, в свою очередь, использовать их в своих операциях с третьим и т. д. С развитием банковских систем, а именно, увеличением числа банков и интенсификацией отношений между ними, масштабы такой мультипликации начали приводить к образованию значительного излишка денег в обороте.

Поэтому в экономике возникают специализированные институты — центральные банки, призванные взять под свой контроль процесс денежного обращения, самостоятельно эмитируя национальную валюту, обеспечивая её платежеспособность, стабильность золотовалютного курса, своевременность и бесперебойность расчётов в ней. Центральный банк также призван упорядочить кредитно-депозитные операции коммерческих банков. В то же время бюджетную политику по-прежнему проводит государство в рамках исполнения своих прямых функций и обязанностей.

Следовательно, в 1910—20 гг. денежно-кредитная и бюджетная политика формально оказались разделены по целям и по элементам. Однако результирующий эффект взаимодействия продолжал проявляться вследствие взаимообусловленности инструментов на оперативном уровне. Как известно, данный период характеризовался Первой мировой войной, когда государства активно использовали казначейскую эмиссию для покрытия своих долгов, а также переходом к золотодевизному и золотослитковому стандарту в мировой торговле. В такой ситуации центральный банк вынужден ориентировать свой инструментарий на усиление или погашение негативных последствий действий правительства.

Таким образом, до начала 1930-х гг. сущность и эффекты взаимодействия денежно-кредитной и бюджетной политики были обусловлены:

1) общностью в целях (стратегический уровень взаимодействия);

2) взаимосвязью элементов (тактический уровень);

3) взаимозависимостью инструментов (оперативный уровень).

Важность изучения вышеописанного периода в истории экономической мысли состоит в том, что он позволяет проследить корни исследуемого вопроса и имеет существенное методологическое значение для понимания вопроса.

Глубинные экономические дискуссии, которые развернулись в экономической науке с 1930-х гг., были направлены на разработку научных основ государственного регулирования экономики. В центре внимания такого регулирования — и это необходимо отметить особенно — совокупный спрос и предложение, то есть, в конечном счёте, производство и распределение благ. Следовательно, кризисы и спады в экономике, как моменты нарушения воспроизводственного процесса, определяются состоянием совокупного спроса и предложения. Именно поэтому понятия денежно-кредитной и бюджетной политики как важнейших элементов регулирования совокупного спроса и предложения также формулировались с 1930-х гг.

Известно, что 1929 г. характеризовался началом самого серьезного на тот момент кризиса в истории капитализма — Великой Депрессии. Глубина спада была настолько велика, что заставила подвергнуть сомнению важнейший постулат капиталистического хозяйства — о «невидимой руке». В основе нового направления в экономике — кейнсианства — идея о кризисе как естественном этапе развития рынка. Следует заметить, что работы, в которых выдвигались гипотезы о существовании циклов деловой активности капитализма, появились ещё в XIX в. Однако в кейнсианстве подчёркивается, что наличие подобных циклов объективно: капитализм не может быть саморегулирующейся системой, поскольку в нём нет никаких механизмов, гарантирующих:

— полную занятость;

— выравнивание сбережений и инвестиций;

Свидетельством того, что подобных механизмов не имеется, может являться неэластичность цен и заработной платы; лишь в обратном случае возможным было бы саморегулирование рынка труда и товарного рынка. Но если экономическая система не может обеспечивать рабочие места и стабильный процесс воспроизводства, такая экономика находится перед лицом опасности различных потрясений (в особенности, социальных и политических). Следовательно, отсутствие данных механизмов внутри системы необходимо компенсировать внедрением их извне. Таковыми должны быть, прежде всего, денежно-кредитная и бюджетная политика, роль которых подлежит пересмотру в новых обстоятельствах. Денежно-кредитная политика способна оказывать мощное влияние на ставку процента, детерминирующую соотношение сбережений и инвестиций. Бюджетная политика за счёт эффекта мультипликатора может стимулировать экономический рост, в то же время влияя на отраслевую структуру и развитие секторов, которые могут быть перспективными, но окупаемыми в средне- и долгосрочном периоде.

Примерно одновременно публикуется «Общая теория занятости, инвестиций и денег» Дж. Кейнса и внедряется «Новый курс» Ф. Рузвельта, что представляет собой теоретическую разработку и практическую реализацию идеи активной государственной политики, направленной на стабилизацию экономики. Следует особенно подчеркнуть, что с этого момента в центре внимания экономической науки находится категория совокупного спроса как «двигателя» экономической активности и главного объекта регулирования. Результатом становится дальнейшее оформление модели IS-LM.

Модель, разработанная Дж. Хиксом (Hicks, 1937) и Э. Хансеном (Hansen, 1949), позволила визуально отобразить взаимосвязь производственной экономики и денежного рынка. Производственная экономика, представленная кривой IS, состоит, по модели, из потребительских расходов, частных и государственных инвестиций, налогов и внешнеторгового сальдо. В то же время кривая LM демонстрирует динамику денежного рынка, увязывая процентную ставку со спросом на деньги. Точка пересечения кривых есть точка равновесия экономической системы.

Дальнейший ход событий, обусловленный Второй мировой войной, преодолением её последствий и построением «экономики благосостояния» в США и других западных странах, внес существенный вклад в исследование взаимодействия денежно-кредитной и бюджетной политики. С методологической точки зрения, макроэкономический анализ, в основе которого лежит модель IS-LM, был сфокусирован на анализе их взаимодействия по целям. Взаимосвязь элементов, которая заключается в том, что в тех или иных направлениях своей политики центральный банк и правительство вынуждены ориентироваться друг на друга, стала изучаться на предмет существования механизмов, определяющих закономерность её появления. Наконец, взаимообусловленность инструментов привлекла внимание исследователей тем, что оказывает непосредственное влияние на принятие решений в системе персональных и корпоративных финансов.

1970-е гг. характеризовались двумя важнейшими обстоятельствами, непосредственно повлиявшими на изучаемый вопрос. Во-первых, на месте золотовалютного стандарта выросла Ямайская валютная системе плавающих курсов. Золото перестало играть роль денег, и национальные валюты теперь поддерживались мощью и статусом своих экономик, будучи очень чувствительны к малейшим колебаниям большого числа факторов, что выражается в степени волатильности валютного курса и, соответственно, притоке-оттоке капитала. Поэтому стабильность валютных курсов стала важнейшей задачей центральных банков. В свою очередь, сами валютные курсы оказывают чрезвычайно сильное влияние на товарный рынок, поскольку определяют динамику экспорта-импорта. С учётом усиления экономических и финансовых связей между государствами с капиталистическим укладом развития произошла существенная интенсификация как движения капитала, так и внешнеторгового оборота. Это заставило учёных в традиционную модель IS-LM добавить третью кривую — BP, отражающую динамику платёжного баланса. Курс валюты, изменяющийся под влиянием состояния платёжного баланса, служит квинтэссенцией связи товарного и денежного рынков в их взаимосвязи с мировой экономикой.

В целом подход к исследованию взаимодействия в координатах модели IS-LM-BPоснован на разборе последствий для экономики от следования регуляторами своим целевым ориентирам. Этим ориентирам присуща общность, что обуславливает возникновение определённого эффекта в виде смещения равновесия. На основе общности целей возникает взаимосвязь элементов и взаимозависимость инструментов. Теоретико-игровой подход позволяет качественно и количественно оценить подобный эффект на основе функций потерь и сделать выводы о лучшем способе конфигурации взаимодействия.

Следует подчеркнуть, что в настоящее время оценка эффектов взаимодействия осуществляется с помощью так называемых динамических моделей, которые пришли на смену статичным моделям наподобие IS-LM-BP. Если статичные модели фокусируются на формально-логическом аспекте проблемы воздействия на совокупное равновесие, то в динамических моделях особое внимание уделяется формализации, теории вероятностей и математической статистике.

Важным моментом в таком переходе стала проблема инфляции конца 1960 — 1970-х. Актуализация данной проблемы связана с несколькими обстоятельствами. Во-первых, в период с 1944 года, когда Бреттон-Вудская система была зафиксирована, и до 1971 года, когда Президент США запретил конвертацию доллара в золото по официальному курсу, фактическая эмиссия долларов и денежных средств других стран (прежде всего, фунта стерлинга — другой резервной валюты) происходила с допущением парадокса Триффина. Когда резервная валюта является также и национальной, то приоритет в монетарной политике будет отдан собственным интересам эмитента. В данном случае США и Великобритания стремились за счёт эмиссии сократить дефицит своих платёжных балансов, в то же время, стимулируя снижение безработицы на основе закономерности, известной как кривая Филипса. Согласно кривой Филипса, инфляция и безработица есть два разнонаправленных процесса: при росте одной будет происходить снижение другой и наоборот. Но применение данных мер не вызвало снижения безработицы. В то же время избыточная денежная масса стала оказывать давление на цены, и когда сдерживающий механизм в виде золотовалютного стандарта был элиминирован, избыток денежной массы, подпитываемый соответствующими ожиданиями, предопределил высокие темпы инфляции. Во-вторых, в начале 1970-х гг. имел место нефтяной шок, вызванный эмбарго стран ОПЕК по отношению к государствам, поддержавшим Израиль в войне на Ближнем Востоке. Произошёл резкий рост издержек, значительно усиливший описанные выше противоречия Бреттон-Вудской системы.

Критический характер ситуации, сложившейся в 1970-х гг. в монетарном секторе западных стран, заставил экономистов значительно переосмыслить взгляды на денежно-кредитную и бюджетную политику. В мейнстрим экономической науки вырвалась неоклассическая школа с упором на монетаризм. Монетаризм как теоретическое направление предлагал своё объяснение возникновения кризисов в экономике. Исходным пунктом экономического цикла в концепции монетаризма является рост предложения кредитов в банковской системе. В такой ситуации ставка процента снижается, что даёт импульс инвестициям, совокупному спросу и ценам. Однако со временем резервы коммерческих банков сокращаются, а под влиянием роста цен увеличивается импорт и, следовательно, отток капитала. Итог — дефицит денег на рынке, под действием которого происходят рост ставки процента, спад инвестиций и дальнейшее снижение экономической активности.

Поэтому неоклассики, в отличие от кейнсианцев, настаивали на необходимости косвенного характера государственного участия в экономике, в частности, со стороны совокупного предложения — предложения денег, технологий, относительных цен. В то же время совокупный спрос должен регулироваться рынком. Экономический рост здесь есть функция от накопления капитала (как собственного, так и заемного). Отсюда задача государства — обеспечить условия для накопления капитала. Препятствия для этого — высокие налоги и инфляция. Именно поэтому, в частности, неоклассики рекомендовали либерализацию и приватизацию как способы сокращения госрасходов и снижения налогов. Роль денежно-кредитной политики заключается в сглаживании изменений денежной массы, например, в форме таргетирования. Роль бюджетной политики — в сокращении налогов и долгового бремени.

Важное место в новой системе гипотез относительно способности рынка к саморегулированию занимает появление ряда концепций, по-иному рассматривающих действия экономических агентов в рамках объективно существующих причинно-следственных связей. Если кейнсианские модели ориентировались на теорию адаптивных ожиданий и комплекс идей о несовершенстве рынка и фрагментарном характере рыночного равновесия, то базовыми принципами в 1970-х-2000-х гг. стали теория рациональных ожиданий и гипотеза эффективности рынков.

Согласно теории рациональных ожиданий, экономическим агентам присуще оптимальное поведение. Если в работах Дж. Кейнса (Keynes, 1936) постулируется, что инвесторы и потребители руководствуются психологическими мотивами (которые служат приводящими механизмами для решений в области потребления, сбережения и инвестирования), то ученые второй половины XX в., в частности, М. Фридман (Friedman, 1957), Р. Лукас (Lukas, 1972), утверждают, что они рациональны, т.е. в среднем делают верные прогнозы касательно будущей экономической динамики и оптимизируют своё поведение под неё. Поэтому в своей деятельности домохозяйства и фирмы и принимают решения, стремясь максимизировать собственное благосостояние в обозримой перспективе. Подобная рациональность допускает возможность рыночного регулирования совокупного спроса. Таким образом, например, ожидаемый рост денежной массы в 1960-х породил инфляционные ожидания, подтолкнувшие экономических агентов к определённым действиям для оптимизации своего потребления.

Гипотеза эффективности рынков гласит, что в ценовой динамике отражена вся имеющаяся рыночная информация. Отсюда цена есть объективный показатель соизмерения издержек и затрат, а, следовательно, приводящий механизм равновесия. Данная гипотеза позволяет использовать при моделировании идею о том, что равновесие может быть динамическим, а не статическим (как в кейнсианских моделях) явлением. Также в рамках неё важное значение имеет нейтрализация мер регулирования в результате рыночного саморегулирования. В частности, на подобных основаниях доказывалась неэффективность активной бюджетной политики в форме государственных расходов. Подобные инвестиции, финансируясь за счёт заимствований на денежном рынке (и подталкивая ставку процента к росту), будут вытеснять частные вложения.

В итоге, в экономической науке 1970—2000-х гг. формируются динамические модели, представляющие собой эволюционную форму модели общего равновесия Л. Вальраса. Ведущее место среди них завоёвывают модели динамического стохастического общего равновесия, где делается акцент на эволюции точки эквилибриума системы в ходе осуществления оптимизации экономическими агентами своего поведения при рациональных ожиданиях.

Теоретической основой моделей динамического стохастического общего равновесия (DSGE) служит традиционная неоклассическая модель роста, изменённая с учётом теории реальных деловых циклов Ф. Кидланда и Э. Прескотта (Kydland, Prescott, 1982) и с добавлением некоторых постулатов неокейнсианского направления (неэластичности цен, рабочей силы, монополистической конкуренции).

Согласно теории реальных деловых циклов, компании оптимизируют своё поведение исходя из ожиданий будущего спроса и производительности труда, домохозяйства — исходя из ожидаемого (в трактовке М. Фридмана (Friedman, 1957) — перманентного дохода). Изменение ожиданий — основа циклических колебаний экономики. Именно неравномерные изменения факторов ожиданий (связанных, например, с технологиями) ведут к её неравномерному росту. В остальном экономика характеризуется устойчивым равновесием, где любые отклонения сглаживаются через рыночные механизмы (главным из которых является адаптация ожиданий). Следовательно, нет нужды в стабилизационной политике государства.

Введение неокейнсианских элементов в модели DSGE обусловлено следующим. Теория реальных деловых циклов, по мнению неокейнсанцев, способна объяснить лишь небольшие спады, а не крупные кризисы, так как слишком недооценивает значимость изменений спроса. Неокейнсианцы также настаивают, что в экономике действуют факторы, сдвигающие её с траектории равновесия, более того, они носят системный характер, в результате чего та не находится в равновесии в каждый момент времени. К таковым факторам относятся негибкие цены и негибкие заработные платы. С изменением выпуска и те, и другие не корректируются «автоматически» вследствие существования монопольных, юридических или других способов фиксации. Более того, особенность монополистической конкуренции, характерной для современной экономики, заключается в систематическом отклонении цен и зарплат от равновесных уровней. Поэтому важное место в сглаживании этих факторов необходимо отводить государственной политике.

Согласно классическому варианту DSGE, принимается, что, во-первых, в экономике присутствуют бесконечно живущие репрезентативные домохозяйства, которые максимизируют свою полезность, сталкиваясь с межвременным бюджетным ограничением. Во-вторых, существует большое количество фирм с однородной технологией производства. В такой ситуации рассчитывается «естественный» уровень выпуска и реальная ставка процента. Далее в модель вводятся монополистическая конкуренция, жесткость цен и заработной платы, осуществляется так называемая калибровка (то есть адаптация к реально существующим условиям). Калибровка обычно включает добавление ряда гипотез ad hoc, приближающих её к эмпирическому соответствию. После этого в модели проводится тест на возможные шоки и изучаются перспективные действия в рамках денежно-кредитной и/или бюджетной политики. Анализируются результирующие эффекты, и в заключение делается вывод о целесообразности тех или иных мер регулирования. В значительном числе исследований, проведенных в данном направлении, обоснован вывод о том, что наиболее эффективным является такое распределение полномочий, когда в рамках денежно-кредитной политики решается проблема инфляции и безработицы, а в рамках бюджетной политики — проблема государственного долга.

1.2. Теоретико-игровой подход к вопросу

Стратегический уровень взаимодействия денежно-кредитной и бюджетной политики, как отмечалось выше, связан с общностью целей, которым следуют центральный банк и правительство в ходе своей деятельности. К таким целям могут относиться стимулирование экономического роста (сокращение безработицы), снижение инфляции, устойчивость государственного долга, устойчивость валютного курса (и финансового рынка в целом).

Понимание о том, какие эффекты могут иметь место в ходе следования указанным целям со стороны регуляторов, даёт модель IS-LM-BP. Теоретико-методологическое значение модели IS-LM-BP заключается в том, что с её помощью возможен поиск механизмов взаимодействия денежно-кредитной и бюджетной политики, детерминирующих взаимосвязь элементов взаимозависимость инструментов через систему общих целей. Приводящими механизмами будут такие зависимости между мерами, проводимыми центральным банком и правительством, и экономическими показателями, которые делают взаимодействие между регуляторами неизбежным. Для этого необходимо выявить влияние показателей, детерминируемых действиями монетарного и фискального регуляторов, на смещение кривых, входящих в модель. В свою очередь, такие смещения зависят от анализируемой вариации модели. Рассмотрим соответствующие вариации на предмет зависимости переменных, полагая, что r — ставка процента; e — валютный курс; G — государственные расходы; M — денежная масса; T — налоги и пошлины (т.е. государственные доходы) и используя формально-логический метод.

Основы модели IS-LM-BP были проанализированы в работах R. Mundell (1961, 1963) и M. Fleming (1962). Данные авторы акцентировали внимание на двух её вариациях, обусловленных выбранным режимом валютного курса.

1) Малая экономика, фиксированный валютный курс, абсолютная мобильность капитала. Изменение ставки процента вызовет соответствующее давление на валютный курс по причине усиления / ослабления перетоков капитала. Вследствие фиксированного характера курса это вызовет изменение объема золотовалютных резервов.

Рост или снижение госрасходов подтолкнёт соответствующее изменение внутренней процентной ставки, что, в свою очередь, повлияет на приток / отток капитала. Для поддержки фиксированного курса центральный банк прибегнет к купле или продаже инвалюты с соответствующим эффектом для объема денежной массы и уровня процентной ставки.

Здесь выделяются следующие связи между параметрами денежно-кредитной и бюджетной политики: r→e→ЗВР; G→r→e→M/r

2) Малая экономика, плавающий валютный курс, абсолютная мобильность капитала. Изменение ставки процента приведёт к соответствующему изменению валютного курса по причине усиления / ослабления перетоков капитала.

Рост или снижение объемов государственных расходов подтолкнёт соответствующее изменение внутренней процентной ставки и даст обратный эффект для курса валюты и динамики экспорта-импорта.

r→e; G→r→e→T

Следовательно меры денежно-кредитной и бюджетной политики будут иметь разную эффективность и предопределять различные эффекты как для равновесия целом, так и для величины совокупного выпуска, процентной ставки, валютного курса.

В дальнейшем были разработаны описания для других возможных вариаций модели IS-LM-BP, существование которых связано с размером рассматриваемой экономики (детерминирующем степень влияния на мировую ставку процента), уровнем мобильности капитала.

3) Малая экономика, фиксированный валютный курс, ограниченная мобильность капитала. Изменение в бюджетной политике вызовет соответствующий рост или снижение объемов выпуска и изменение объемов импорта, которое не будет компенсировано вследствие ограниченности движения капитала. Это заставит монетарные власти использовать золотовалютные резервы для поддержания фиксированного курса при обеспечении внутреннего равновесия и сдвинуть процентную ставку (балансируя тем самым платёжный баланс) для внешнего равновесия.

G→T→e→ЗВР→r

4) Малая экономика, плавающий валютный курс, ограниченная мобильность капитала. Изменения в процентной ставке обусловливают эффект, связанный с притоком-оттоком капитала и состоянием платёжного баланса. Это, в свою очередь, компенсируется корректировкой курса валюты, влияющего на внешнеторговый баланс. Но ограниченная мобильность капитала приведёт к спекуляциям на соотношении ставки и курса, вследствие чего величина изменения курса будет сильнее, чем ставки.

Изменения в бюджетной политике приведут к обратному результату во внешнеторговом балансе и соответствующей корректировке валютного курса. Такая корректировка будет компенсироваться притоком-оттоком капитала, происходящим по причине воздействия выпуска на внутреннюю процентную ставку. Но чем сильнее ограничена мобильность капитала, тем больше изменится курс, пока его движение не будет компенсировано.

r→e G→T→e→r

5) Малая экономика, фиксированный валютный курс, отсутствие мобильности капитала. 6) Малая экономика, плавающий валютный курс, отсутствие мобильности капитала. В обеих ситуациях платежный баланс (и, следовательно, валютный курс) корректируется только под действием движения товаров и услуг, которые, в свою очередь, могут быть детерминированы изменениями в бюджетной политике. Компенсировать такие изменения в системе фиксированного валютного курса придётся корректировкой таможенных пошлин, в системе плавающего — регулированием предложения денег, которое окажет влияние на валютный курс.

G→T/M

7) Большая экономика, фиксированный валютный курс, абсолютная мобильность капитала. Характер экономики предполагает, что изменения в ней оказывают влияние не только на внутренний, но и на мировой уровень процентных ставок. Тогда изменение данного показателя произведет эффект на совокупный доход страны за границей безо всякого давления на курс валюты. Изменение государственных расходов также окажет влияние на процентную ставку, но вызовет давление на движение капитала.

G→r→e

8) Большая экономика, плавающий валютный курс, абсолютная мобильность капитала. Изменение госрасходов детерминирует соответствующее влияние на величину процентной ставки, но коррекция курса валюты будет компенсирована благодаря изменению мировой процентной ставки. Рост или снижение денежного предложения повлияет на приток-отток капитала и коррекцию курса валюты.

G→r→e M→e

В Таблице 1.1 систематизированы выявленные взаимосвязи, отражающие степень взаимовлияния между элементами денежно-кредитной и бюджетной политики. Это отображено в виде шахматной ведомости: в каждой клетке показан характер связей между соответствующими структурными элементами. На основании интенсивности обратных связей сделан вывод, какие элементы зависят друг от друга сильнее всего.

Черным цветом выделены те клетки, где интенсивность обратных связей между денежно-кредитной и бюджетной политикой, на наш взгляд, существенна и постоянна; белым цветом — незначительна либо отсутствует; серым цветом — наблюдается прямая односторонняя связь. Перечислим основные выводы, которые могут быть сделаны, исходя из обнаруженных взаимосвязей:

1) D ↔ r. Государственный долг (D) тесно связан с процентной ставкой. Государство является важным участником данного рынка, и, следовательно, воздействует на спрос на денежные ресурсы. Кроме того, доходность национальных облигаций детерминирует уровень безрисковой ставки. Следовательно, действия министерства финансов в случае увеличения заимствований способны привести к повышению процентных ставок, в то время как низкий спрос на кредитные ресурсы означает высокую долговую устойчивость государства и снижение уровня процентных ставок.

2) D ↔ e. Внешний государственный долг прямо связан с валютным курсом, которых также подвержен воздействию притока и оттока капитала в виде соответствующих заимствований. Их увеличение способно вызвать рост курса национальной валюты при условии конвертации долга из иностранной валюты в местную. В свою очередь, необходимость погашения внешней задолженности является фактором, способствующим снижению курса валюты. Причем, чем выше объемы погашаемой задолженности, тем сильнее может снизиться курс национальной валюты. В то же время предоставление займов другим государствам оказывает противоположное влияние.

3) D ↔ М. Связь государственного долга с денежной массой неоднозначна и способна проявляться в случае серьезных сбоев в денежном обращении и недостаточности ликвидности в экономике, вплоть до бартеризации последней и осуществления расчетов посредством натурального обмена. В частности, подобная ситуация наблюдалась в России в первой половине 1990-х гг. Недостаточное денежное предложение, а, следовательно, нехватка ликвидности в распоряжении экономических агентов в такой ситуации служит главной причиной неуплаты налогов компаниями, снижения налоговых доходов бюджетной системы. В результате в России Минфин наращивал государственный долг через рынок краткосрочных облигаций (ГКО). С другой стороны, государство может выпускать облигации как абсорбирующий инструмент для изымания избыточной денежной массы.

4) T ↔ e. Валютный курс может оказывать влияние на объем взимаемых налогов, особенно в экспортно-ориентированной экономике. Объем экспорта при девальвации национальной валюты растёт, а при ревальвации — снижается. Это приводит к т соответствующим изменениям в объеме налогов и таможенных пошлин. При импорте, в свою очередь, наблюдается обратная ситуация: девальвация национальной валюты вызывает удорожание и, соответственно, снижение масштабов импорта, а ревальвация — рост за счет удешевления. Налоговый и таможенный эффекты будут противоположными.

5) T ↔ M. Может наблюдаться взаимосвязь объема взимаемых налогов с денежной массой, связанное не только вышеупомянутым фактором недостаточного обеспечения ликвидностью при наличии серьезных сбоев в денежном обращении. Если в структуре формирования валового выпуска существенную роль играют сезонные факторы, то это предопределит соответствующие колебания денежной массы и налоговых доходов в различные периоды календарного года. Помимо прочего, присутствует также и фактор образования государственных монополий, которые могут стимулировать рост цен, давая импульс инфляции. Центральный банк стремится понизить её, воздействуя на денежную массу.

6) T ↔ r. Связь объема взимаемых налогов с процентной ставкой состоит в том, что рост ставки сдерживает деловую активность экономических агентов, и, следовательно, в будущем периоде не произойдет увеличения объема налоговых платежей.

7) G ↔ M. Государственные расходы являются одним из параметров, учитываемых центральным банком в рамках политики денежного предложения. Это связано с тем, что органы государственного управления предъявляют значительный спрос на денежную ликвидность при формировании и исполнении бюджетов всех уровней. В свою очередь, рост государственных расходов, в особенности социального характера, формирует дополнительное денежное предложение, предопределяющее увеличение платежеспособного спроса в экономике.

8) G ↔ r. Расходы в виде государственных инвестиций могут финансироваться за счёт заимствований и, следовательно, повлиять на уровень процентной ставки. Но для обеспечения долговой устойчивости государства центральный банк может принять меры к уменьшению последней, таким образом, снижая стоимость заемных ресурсов и упрощая рефинансирование долга.

9) G ↔ е. Динамика валютного курса способна повлиять на величину бюджетных расходов. Рост курса национальной валюты приводит к сокращению валютных поступлений экспортеров при конвертации, а, следовательно, доходов, получаемых государством от обложения. Напротив, низкий курс национальной валюты позволяет министерству финансов получить дополнительные доходы от обложения экспортных поступлений, за счет которых будут увеличены расходы. Следует, однако, заметить, что падение курса может вызвать рост расходов на обслуживание внешней задолженности.

Таким образом, существование прямых и обратных связей и их интенсивность предполагает взаимосвязи между денежно-кредитной и бюджетной политики.

1) Взаимодействие и экономический рост. Проведение государственных инвестиций, их влияние на процентную и курсовую политику центрального банка.

2) Взаимодействие при управлении государственным долгом. Связь курсовой, процентной политики и политики формирования денежных агрегатов центрального банка с финансированием внешней и внутренней задолженности министерства финансов.

Соответственно, выявленные прямые и обратные связи необходимо определить, как приводящие механизмы взаимодействия денежно-кредитной и бюджетной политики. Данные результаты имеют весомое методологическое значение и служат основой для разбора принципиальных форм теоретико-игрового направления взаимодействия денежно-кредитной и бюджетной политики.

При проведении денежно-кредитной и бюджетной политики центральный банк и правительство придерживаясь своих макроэкономических целей, определяют для себя соответствующие целевые функции (функции потерь). Составление целевых функций потерь осуществляется с помощью анализа статического равновесия. Стандартная функция потерь включает в себя квадраты отклонений макроэкономических целевых показателей, релевантных для данного регулятора, с поправкой на коэффициенты, отражающие, во-первых, их приоритетность (если показателей несколько), во-вторых, чувствительность к действиям соответствующего органа. Фактически, с помощью таких коэффициентов производится попытка решить проблему «номинального якоря»: наиболее высоким коэффициентом будут обладать те переменные, которые являются якорными для данного регулятора. Как правило, в стандартной функции потерь описаны квадраты разрыва выпуска и инфляции.

Моделирование динамики базируется на использовании статистических данных или результатов исследований для множества уравнений статического равновесия. Поэтому первым шагом на пути составления динамических моделей является описание системы в стационарном состоянии в разрезах достаточно большого числа моментов времени путём составления системы уравнений, всесторонне описывающих экономическую модель. В частности, такие уравнения могут составляться для совокупного спроса, бюджетного ограничения, денежной массы, кривой Филипса и т. д. Однако так как большинство переменных, используемых в модели, являются нестационарными, то есть не имеющими естественного среднего значения, необходимо проводить их перевод в стационарные. Благодаря этому удаётся выяснить значение, которое имеют переменные в отсутствие каких-либо шоков. Далее производится процедура логарифмической линеаризации: все уравнения приводятся к виду линейных функций переменных. При этом переменные представляются как логарифмические отклонения от устойчивых (стационарных) значений. После этого исследователи получают систему линейных уравнений, которые (в зависимости от их характера и наличия ожидаемых значений переменных) могут быть решены путём использования различных методов высшей математики.

Для оценки влияния макроэкономических действий регуляторов на функции потерь может быть достаточно уравнений стационарного состояния системы, хотя в наиболее комплексных работах проводится динамическая линеаризация, т.е. аппроксимация решений в окрестностях вероятной точки экономического равновесия. Это связано с тем, что основной задачей соответствующих исследований служит поиск взаимных эффектов денежно-кредитной и бюджетной политики при следовании своим целям (через воздействие на экономических показатели) и управление такими эффектами для обеспечения минимизации функций потерь.

Теоретико-игровое исследование взаимодействия денежно-кредитной и бюджетной политики, обусловленное сдвигом равновесия при следовании центральным банком и правительством своим целям, основано на применении различных игровых стратегий в ходе воздействия регуляторов на экономические показатели на основе своих функций потерь. Наличие обратных связей между ними предопределяет многосторонний эффект от взаимодействия, влияющий и на центральный банк, и на министерство финансов. Следует заметить, что функции потерь составляются не только для регуляторов, но и для общества. Так как выше было обосновано, что на одни и те же целевые параметры могут воздействовать оба регулятора, в оптимизации такого воздействия (осуществляемого через минимизацию функций потерь) и состоит взаимодействие денежно-кредитной и бюджетной политики. Данного подхода, в частности, придерживаются A. Dixit иL. Lambertini; D. Vines, T. Kirsanova, S.Stehn; С. Пекарский, М. Атаманчук и С. Мерзляков, T.Sargent иN. Wallace. Некоторые учёные, например, A. Blinder, отказываются от математического решения дилеммы, опираясь исключительно на формально-логический инструментарий.

Выделяется 3 вида стратегий взаимодействия центрального банка и министерства финансов.

1) При стратегии некооперативного взаимодействия центральный банк и министерство финансов принимают решения одновременно, при этом не ориентируясь друг от друга. В такой ситуации оптимальное решение будет определено через равновесие Нэша, то есть ситуацией, при которой ни одному из агентов регулирования не удастся улучшить свое положение (то есть приблизиться к выполнению свой заданной цели) только за счёт собственных действий, необходимы уступки «другого игрока».

2) При стратегии кооперативного взаимодействия центральный банк и министерство финансов также принимают решения одновременно, но эти действия носят согласованный характер, поскольку их последствия полностью или частично удовлетворяют агентов регулирования. Оптимальное решение детерминировано равновесием по Парето.

3) Если существует временной лаг в принятии решений агентами, при этом один из них осуществляет свои действия, уже зная, как поступил другой, оптимальное решение может быть найдено, опираясь на равновесие по Штакельбергу. Этот тип равновесия предполагает наилучшую ситуацию для центрального банка и министерства финансов в соответствии с условиями, сложившимися под влиянием выбора одного из них. Причем агент, совершающий действия первым, является лидером в некооперативной игре. Поэтому стратегия соответствует ситуации, при которой в системе государственной финансовой политики явно или неявно один регулятор наделен более вескими полномочиями, чем другой.

Необходимо заметить, что существует достаточно большое количество научных работ, затрагивающих теоретико-игровой аспект взаимодействия денежно-кредитной и бюджетной политики государства. Однако часто они относятся к каким-либо конкретным целевым аспектам взаимодействия, в частности, взаимодействию при управлении государственным долгом, при борьбе с инфляцией и т. д. В рамках данного параграфа приводятся выводы работ, в которых проводится общетеоретический обзор.

A. Dixit и L. Lambertini (2003) рассчитывают равновесие по Нэшу, а также равновесие Штакельберга с лидерством центрального банка и лидерством министерства финансов. В дилемме лидерства авторы — на стороне правительства, так как оно способно напрямую влиять на совокупный спрос. При активной позиции центрального банка роль инструментов бюджетной политики снижается, но тот, в свою очередь, может повлиять на выпуск лишь монетарными инструментами (то есть косвенно), в то же время рискуя вызвать инфляцию. Координация, по мнению авторов, вызовет меньший выпуск, но большую инфляцию по сравнению с целевыми ориентирами регуляторов. В случае равновесия Нэша авторы обращают внимание на роль обязательств регуляторов (вроде обязательств таргетирования у центрального банка или бюджетного правила министерства финансов). При наличии обязательств взаимодействие может быть неразумно по причине существования рациональных ожиданий (тогда оно принимает форму равновесия Штакельберга), в противном случае оно оправдано либо в случае идентичных целей (форма равновесия Парето), либо не коррелирующих.

D. Vines, T. Kirsanova, S. Stehn (2006) делают акцент на соотношениях функций потерь между денежно-кредитной и бюджетной политикой. При их совпадении наиболее предпочтительно для общества взаимодействие по Нэшу: центральный банк контролирует инфляцию и экономический рост, а правительство — дефицит и госдолг. Взаимодействие по Нэшу при отсутствии данного условия считается нежелательным, так как предполагает применение достаточно большого числа инструментов со стороны обоих регуляторов, что определяет высокую волатильность экономических показателей. Так, сосредоточенный на инфляции центральный банк может компенсировать экспансионистскую политику правительства, что, в свою очередь, выльется в дестабилизацию цен и валютного курса. При несовпадении выгоднее взаимодействие по Штакельбергу с правительством-лидером, но использованием монетарных инструментов для борьбы с инфляцией. Однако в более поздней работе A. Blake и T. Kirsanova (2011) отмечают, что в случае высокого уровня государственного долга такой вывод нуждается в дополнительной верификации в зависимости от того, каким образом правительство финансирует снижение дефицита бюджета. Если это происходит за счёт повышения налогов, то вывод актуален, если снижения госрасходов, то лидерство центрального банка будет предпочтительнее.

G. Di Bartolomeo and D. Di Gioacchino (2004) уделяют особое внимание способности регуляторов договариваться. Они в первую очередь определяют, насколько велика данная способность, и лишь затем переходят к применению теоретико-игрового подхода. В случае высокого значения показателя переговорной силы — коэффициента, введенного авторами для характеристики амбиций регуляторов, применяется стратегия равновесия по Парето, в противном случае — равновесия по Нэшу. Особенность данной работы — в её направленности, скорее на эмпирическую апробацию. Тем не менее, применяемая ими акцентуация при координации на степени переговорной силы заслуживает особого упоминания.

С. Пекарский, М. Атаманчук и С. Мерзялков (2007) отмечает, что в случае координации наиболее эффективно взаимодействие при совпадении функции потерь денежно-кредитной политики и общества, однако при этом оба регулятора должны придерживаться однонаправленных целей. Немаловажную роль в перспективах координации также играет и упоминавшаяся выше переговорная сила. В случае равновесия Нэша более выгодным будет сосредоточение задачи стимулирования роста экономики у центрального банка. Для равновесия Штакельберга авторы рассматривают случай правительства-лидера, замечая, что данная конфигурация взаимодействия принесёт полезность обществу только при высоких значениях показателей чувствительности к увеличению выпуска для денежно-кредитной и бюджетной политики. При этом лишь умеренная бюджетная экспансия, ориентируемая на объём потенциального, а не целевого выпуска, обеспечит минимизацию функции потерь.

Необходимо отметить, что в указанных работах прослеживаются некоторые общие идеи. Во-первых, это идея о сложности достичь эффективной координации, как по причине специфики используемых авторами функций, так и из-за амбиций регуляторов. Во-вторых, это идея о преимущественном положении министерства финансов, когда речь идёт о равновесии Штакельберга. В то же время при равновесии по Нэшу позиции авторов расходятся.

A. Blinder (1982) написал свою ключевую работу по исследуемой проблеме, где анализировал вопрос взаимодействия денежно-кредитной и бюджетной политики, задолго до всех вышеперечисленных авторов. Тем не менее, социально-экономический фон, в соответствии с заметками A. Blinder, подталкивал его к изучению вопроса взаимодействия именно для вариантов координации и правительства–лидера. Поэтому его выводы, полученные им ходе применения формально-логического инструментария, вполне актуальны в свете рассмотрения современного теоретико-игрового подхода к вопросу взаимодействия денежно-кредитной и бюджетной политики. A. Blinder, рассматривая координацию, отмечает, что она может быть эффективна только тогда, когда позиции регуляторов полностью согласованы. Если же центральный банк и правительство в ходе координации придерживаются отличных целей (хотя и не противоречащих), либо не способы сбалансировать свои прогнозы по поводу будущей динамики и влияния тех или иных инструментов, то, по A. Blinder, координация принесёт обществу ущерб и будет хуже, чем несогласованность действий регуляторов (игра «по Нэшу»). A. Blinder заключает, что это есть подтверждение правильности применения системы сдержек и противовесов в финансовой политике государства. Так или иначе, наличие подобной ситуации обуславливает широкое применение сценариев игры по Нэшу. A. Blinder отмечает и вариант со стратегией Штакельберга, который у него в анализе финансовой системы США реализуется не столько при лидерстве правительства или центрального банка, сколько в случае принятия некоего правила одним из регуляторов. Наличие такого правила позволяет однозначно предсказать будущие действия принявшего его агента. Сам A. Blinder охарактеризовал его как «инертное» и привел следующие варианты: «жесткий монетаризм» (следование «правилу Фридмана» в области денежной массы), «бондизм» (финансирование бюджетного дефицита эмиссией), правило Тейлора. Таким образом, наличие какого-либо из указанных обязательств позволяет одному из игроков заранее предсказать последовательность действий второго и исходя из этого принимать решение.

Наконец, особое место в теоретико-игровом подходе занимает «неприятная монетаристская арифметика».T.Sargent и N. Wallace (1981). Фактически, выводы из соответствующей работы двух авторов положили начало данному подходу в изучении вопроса взаимодействия денежно-кредитной и бюджетной политики. Однако необходимость упомянуть о них в последнюю очередь обусловлена тем фактом, что работа посвящена изучению конкретного направления взаимодействия денежно-кредитной и бюджетной политики — государственный долг. В работе рассматривается ситуация, при которой министерство финансов оказывается неспособным сохранять устойчивость бюджета, допуская перманентные дефициты и постоянно прибегая к заимствованиям для их покрытия. Данная ситуация рассматривается в аспекте теоретико-игрового взаимодействия. Авторы приходят к следующему. При равновесии по Штакельбергу при лидерстве министерства финансов оно начинает управлять совокупным выпуском, стимулируя либо экономический рост, либо инфляцию, а центральный банк может лишь «подчищать» возникающие эффекты. Однако при лидерстве центрального банка он может подавить эти действия, становясь основным регулятором выпуска. При равновесии по Парето возможно согласованное решение проблемы. Равновесие Нэша, в свою очередь, является самой противоречивой вариацией, так как в этом случае возникает так называемая «игра цыплёнка» («the game of chicken»). В теории игр существует соответствующий спектр задач, где исход игры зависит от того, кто сделал первый шаг, потому что после этого второй участник будет находиться в выигрышном положении, становясь способным предугадать тактику первого. Однако в рассматриваемом контексте возникает проблема несогласованности бюджетной политики во времени. Это связано с тем, что динамика фискального дефицита представляется неопределенной при высокой степени конъюнктурности характера принимаемых решений в данном направлении. Поэтому неизвестно, как это отразится на будущих значениях экономических параметров. Сами T. Sargent иN. Wallace, сформулировав проблему, оставили после неё троеточие. Попытки её преодоления привели к формулировке так называемой фискальной теории уровня цен, в соответствии с которой правительство в определенных обстоятельствах может сильнее центрального банка влиять на инфляцию.

Следовательно, теоретико-игровое решение проблемы взаимодействия денежно-кредитной и бюджетной политики базируется на рассмотрении эффектов взаимодействия в рамках игровых моделей с достижением равновесия по Парето (случай координации), по Нэшу (случай отсутствия координации) и по Штакельбергу (случай лидерства одного из регуляторов, либо наличия правила-обязательства). Предполагается, что для центрального банка целевыми функциями могут быть выпуск, инфляция и валютный курс, а для правительства — выпуск и бюджетный дефицит. В ходе осуществления взаимодействия основными факторами, определяющими его эффективность, являются соотношение функций потерь денежно-кредитной и бюджетной политики в количественном выражении; чувствительность к увеличению выпуска для денежно-кредитной и бюджетной политики; способность центрального банка и правительства договариваться.

С учётом данных факторов, авторы отмечают, что координация действий центрального банка и правительства отнюдь не является однозначно положительной. В целом, она может быть эффективной только при специфической ситуации в экономике, обуславливающей равнозначное влияние регуляторов, и при паритете их амбиций. При равновесии по Штакельбергу авторы отдают предпочтение лидерству министерства финансов, что, на наш взгляд, является обоснованным, так как именно оно, в конченом счёте, отвечает за социально-экономическую обстановку. Случай равновесия по Нэшу в рамках теоретико-игрового подхода является достаточно противоречивым, в его рамках оптимальная конфигурация зависит от конкретно-ситуационных факторов. Однако он может быть упрощен, если один из регуляторов связан обязательством следовать определенному правилу, которое позволяет предугадать последовательность его действий для другого регулятора.

Таким образом, в данном параграфе выявлены приводящие механизмы взаимодействия, базирующиеся на наличии прямых и обратных связей между параметрическими аспектами денежно-кредитной и бюджетной политики, детерминирующими состояние их целевых функций — макроэкономических переменных. Благодаря обнаружению приводящих механизмов взаимодействия осознаны и изучены принципы и различные конфигурации взаимодействия денежно-кредитной и бюджетной политики в рамках теоретико-игрового подхода. При применении равновесия Парето сделан вывод, что координация не всегда является желательной из-за, как правило, различной эффективности мер денежно-кредитной и бюджетной политики, а также амбиций регуляторов. При применении равновесия Штакельберга обнаружено, что предпочтительной была бы ведущая роль правительства, это обусловлено его большей социально-экономической и инструментальной эффективностью. При применении равновесия Нэша наиболее эффективное распределение полномочий зависит от конкретной модели. Однако в целом теоретико-игровой подход не позволяет однозначным образом определить, в каком виде должно происходить взаимодействие денежно-кредитной и бюджетной политики.

1.3. Динамико-стохастический подход к вопросу

Теоретико-игровое изучение вопроса взаимодействия денежно-кредитной и бюджетной политики, предполагающее акцент на корреляции между целями центрального банка и министерства финансов, тем не менее, не даёт однозначного ответа на вопрос о том, каким должно быть это взаимодействие. Можно отметить следующие причины такого положения вещей.

1) Направленность выводов теоретико-игрового подхода на эмпирическую апробацию. Результаты большинства исследований страдают от проблемы «номинального якоря», так как слишком сильно зависят от факторов, имеющих ситуационный характер, то есть складывающихся в конкретной экономической системе. Это определяет неуниверсальность соответствующих выводов.

2) Специфика рассматриваемых моделей. Большинство авторов, использующих теоретико-игровой подход, предлагают свои модели (а не пользуются общеупотребимыми), описывающие экономическое равновесие. Таким образом, условия отсутствия методологической унификации создают дополнительные сложности для универсализации выводов.

Обе проблемы решаютсяпри использовании динамических моделей, базирующиеся на микрооснованиях в виде оптимизации полезности потребления — модели динамического стохастического общего равновесия (DSGE).

В основе моделей DSGE, как правило, лежит так называемое распределение Рамсея. Распределение Рамсея — это решение задачи по оптимизации межвременного потребления и сбережения, осуществляемых эндогенно (то есть на основе индивидуальных решений). Данная задача, которая является микрооснованием современной макроэкономической теории роста, была решена математиком Ф. Рамсеем (Ramsey, 1928). Уравнение, описывающее интемпоральную (межвременную) оптимизацию домохозяйств, также называется правилом Кейнса-Рамсея, или уравнением Эйлера интемпорального (межвременного) оптимального выбора потребления. Оно было интегрировано в неоклассическую модель роста Р. Солоу (Solow, 1956) двумя учёными — Д. Кассом (Cass, 1965) и Т. Купманом (Koopmans, 1963) на рубеже 1960—70-х гг. В модели Солоу норма сбережений, которая детерминирует накопление реального капитала (и, следовательно, рост экономики), задавалась экзогенно. Благодаря адаптации правила Кейнса-Рамсея была построена модель Рамсея-Касса-Купмана, или модель оптимального роста, предполагающая зависимость накопления капитала и межвременной оптимизационной задачи. В рамках данной модели в качестве допущений полагается, что:

1) экономика состоит из гомогенных (идентичных) индивидов, либо из репрезентативных агентов с бесконечным горизонтом планирования, оптимизация полезности потребления которых является межвременной, то есть в рамках жизненных циклов не только текущего поколения, но и последующих.

2) отдельные домохозяйства максимизируют полезность путём потребления и откладывают реализацию полезности с помощью сбережений, при этом более позднее потребление имеет менее высокий удельный вес в межвременном благосостоянии (что связано с дисконтированием потребления);

3) фирмы получают услуги в виде труда и капитала, производя с его помощью гомогенное благо, которое отличается обычными свойствами (то есть используется неоклассическая производственная функция, без явно заданных инвестиционных отношений фирм);

4) производительность труда растёт в геометрической прогрессии с заранее известным знаменателем (что характеризует рост населения и улучшение технологий);

5) все экономические агенты имеют свободный доступ к рынку капитала и могут как свободно утилизировать полезность за счет сегодняшних заимствований, так и откладывать её с помощью сегодняшнего сбережения по рыночной ставке.

Домохозяйство получает доход в виде заработной платы и процентов, таким образом, формируя, во-первых, реальный капитал, во-вторых, финансовый капитал. На первый влияние оказывает норма амортизации, на второй — внешний рыночный процент. В качестве интегрирующего фактора выступает внутренняя норма временного предпочтения, отражающая минимальные оценки будущего потребления и определяемая соотношением предельного процентного дохода от сбережений и предельными издержками в форме отказа от текущего потребления. В общем виде, оптимальной ситуацией для экономического роста будет такая, когда разница между процентом и нормой амортизации (выступающей как ставка дисконтирования) выше внутренней нормы временного предпочтения. В такой ситуации происходит рост потребления на душу населения и, следовательно, экономический рост.

Разработка моделей DSGE позволила сопоставить с теорией общего равновесия (в версии теории реальных деловых циклов Кидланда и Прескотта) модель Солоу и модель Рамсея-Касса-Купмана, а также определить роль взаимодействия денежно-кредитной и бюджетной политики в процессе максимизации полезности потребления индивидов. Модель DSGE предполагает равновесие между репрезентативными домохозяйствами, осуществляющими потребление, и репрезентативными фирмами, максимизирующими прибыль. Стандартная модель DSGE базируется на гипотезах и постулатах неоклассической школы, в частности, теории рациональных ожиданий, гипотезе эффективности рынков, концепциях естественного уровня инфляции и безработицы, рикардианской эквивалентности. Также в ней принимается, что существуют гибкие цены и заработная плата, меняющиеся мгновенно со сдвигом равновесия, и совершенная конкуренция. Такой вариант модели DSGE называется неоклассическим, так как был разработан и используется в рамках неоклассического направления. Неокейнсианский вариант предполагает негибкость цен и заработной платы, монополизм фирм, ненейтральность денег.

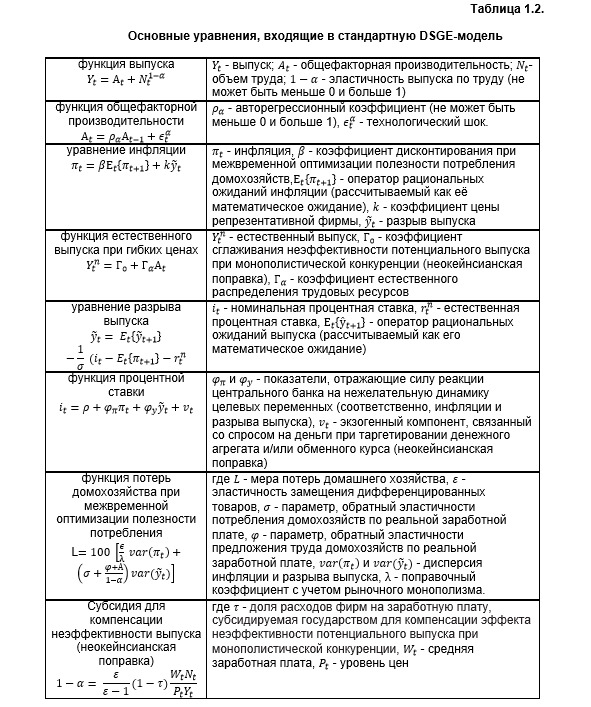

А. Зарецкий (2013) выделяет следующие уравнения, входящие в наиболее простые DSGE-модели (Таблица 1.2)

Как видно из представленных уравнений, в моделях динамического стохастического общего равновесия именно полезность потребления, описанная в уравнении 7 признаётся «номинальным якорем», а государственная политика должна оптимизировать его.

Процесс составления моделей DSGE аналогичен созданию обычных динамических моделей, описанному в параграфе 1.2. Задаются уравнения, описывающие совокупный спрос, совокупное предложение, бюджетные ограничения. Проводится их логарифмическая линеаризация, после чего становится возможных отразить функционирование системы и динамику совокупного равновесия с помощью линейных уравнений. Вместе с тем, основной задачей, решаемой в рамках моделей DSGE, является решение оптимизационной проблемы домохозяйств, что описывается через специально вводимые для каждой функции условия оптимальности. Это снимает необходимость в составлении функции потерь общества. Целевые функции регуляторов, в свою очередь, становятся вторичными по отношению к условиям оптимальности домохозяйств. То есть деятельность центрального банка и правительства в моделях DSGE основана не на необходимости минимизации функций потерь, а на поиске оптимальных значений параметров, на которые они могут воздействовать. Благодаря этому оказалось возможным, во-первых, унифицировать методологию экономистов, разбирающих взаимодействие денежно-кредитной и бюджетной политики в моделях динамического общего равновесия, во-вторых, существенно упростить задачу изучения правильного распределения ролей между регуляторами. Такое распределение теперь зависит не от спецификаций рассматриваемой модели в виде функций потерь, переговорной силы и коэффициентов чувствительности, а от последствий применения регуляторами своих инструментов для условий оптимальности и, в конечном счёте, полезности потребления. Говоря более конкретно, экономист, моделирующий взаимодействие денежно-кредитной и бюджетной политики, ищет оптимальное значение инфляции, налогов, процентной ставки, и определяет, какой из органов макроэкономического регулирования способен достичь таких значений с меньшим негативным эффектом для динамики потребления. Тем самым преодолевается проблема «номинального якоря» — регуляторам не требуется заниматься выбором ключевой макроэкономической переменной, важно лишь подстроиться под процесс оптимизации полезности.

Существенное место в рамках моделей DSGE занимают модели наличных в предоплате, определяющая существование бюджетных ограничений, а также наличных и кредитных товаров, позволившая ввести деньги в немонетарные модели. Таким образом, современная модель DSGE может быть описана следующим образом.

Домохозяйства накапливают полезность в 2 этапа. Первый этап — финансовый. На нём они получают доход (как в виде зарплаты, так и процентных платежей), платят налоги, вкладывают деньги в государственные облигации и иные активы. Второй этап — товарный. Происходит покупка товаров и услуг, то есть реализация полезности. При этом покупка может происходить за наличные (тогда платёж будет осуществлен в текущий период) и в кредит (последующий период). Это накладывает на домохозяйства ограничения, в соответствие с которым располагаемых средств должно оставаться больше, чем платежей по налогам, кредитам и ресурсов для покупки товаров. Для домохозяйств также существует дилемма между досугом и рабочими часами (большее количество рабочих часов увеличивает капитал, но снижает полезность потребления, для досуга ситуация обратная). Благодаря этому утверждается положительная зависимость предложения труда от реальной заработной платы и предельной полезности потребления.

Репрезентативная фирма решает задачу максимизации прибыли. Предполагается, что все сбережения домохозяйств идут на инвестиции в фирмы. Фирмы производят продукт и продают его домохозяйствам (за наличные и в кредит) и государству (в кредит). Выпуск фирмы определяется, прежде всего, технологическим фактором из модели Солоу. Бюджетное ограничение фирм обусловлено соотношением доходов и расходов. Поэтому решение проблемы ограничения выпуска заключено в уравнениях спроса фирмы на труд и капитал (реальная заработная плата не должна быть больше предельного продукта труда, а ставка на капитал — дохода на капитал).

Государство в лице правительства, по модели, осуществляет закупки у фирм, а также собирает налоги у домохозяйств. При наличии отрицательной разницы между суммой изъятых налогов и государственных закупок оно может осуществить выпуск облигаций со ставкой, равной номинальной процентной ставке. Однако тогда правительство наталкивается на совокупное бюджетное ограничение, в соответствии с которым в будущий период должно уравнять сумму платежей за прошлый период с новой разницей между налогами и закупками. За государственный доход помимо налогового принимается также эмиссионный.

Центральный банк в модели управляет процентной ставкой.

Таким образом, динамическое равновесие в моделях DSGE складывается путём балансировки спроса на товар репрезентативного домохозяйства и предложения товара со стороны репрезентативной фирмы.

В модели складывается 4 источника возможных искажений.

1) Базовый вариант модели предполагает совершенную конкуренцию фирм. Однако в современной экономике чаще всего встречается монополистическая конкуренция. Введение подобного условия обуславливает существование так называемой жесткости цен и заработной платы: данные переменные реагируют на изменения функций не мгновенно, а с задержкой.

2) Существование номинальной процентной ставки предполагает, что есть разница между стоимостью покупки наличных и кредитных товаров и, соответственно, получаемой от них полезностью.

3) Обычно в подобных моделях присутствует три трипа налогов: на трудовой доход, на потребление, на прибыль. Наличие налогов обуславливает снижение располагаемого домохозяйствами и фирмами дохода. Тем не менее, если первые два оказывают влияние на решение дилеммы досуг — рабочие часы (и, следовательно, норму временного предпочтения), то последний есть чистая рента (так как не влияет на оптимизацию).

4) Инфляция имеет эффекты в отношении цен потребляемых товаров и распределения труда фирмами, а также воздействует на номинальные процентные ставки.

Оптимальная политика складывается, по модели, из управления налогами и инфляцией так, чтобы минимизировать эффекты, которые оказывают на благосостояние перечисленные искажения. Отсюда приоритетным направлением в исследованиях по денежно-кредитной и бюджетной политике с использованием динамического стохастического моделирования является определение оптимальных параметров для равновесного состояния экономики, а также необходимости их изменения при отклонениях от равновесного состояния (то есть при наличии шоков).

В этой связи следует уделить особое внимание роли совокупного бюджетного ограничения правительства. В том случае, если правительство увеличивает государственные расходы или сокращает налоги, его бюджетное ограничение заставит прибегнуть к заимствованиям, которые подталкивают процентную ставку. В то же время импульсы, передаваемые в экономику, стимулируют увеличение инфляционных ожиданий (поскольку увеличивается платежеспособный спрос). Очевидно, что в такой ситуации будет происходить ускоренная трансформация сбережений в потребление и увеличение инфляции. Центральный банк столкнётся с необходимостью поднимать процентную ставку выше, компенсируя действия правительства в области бюджетных стимулов.

Проблема также заключается в том, что необходимость осуществления бюджетных расходов может носить конъюнктурный (и, следовательно, непредсказуемый) характер. Государственный долг будет устойчив, если в каждый новый период дополнительные расходы покрывались увеличившимися налогами. Можно предположить, что это обеспечит первоначальный импульс в виде государственных расходов. Но сиюминутные конъюнктурные решения отодвигают определение будущего источника покрытия текущихзаимствований на второй план. При этом, в соответствии с логикой DSGE моделей, домохозяйства принимают решения о потреблении и сбережении на основе дисконтирования своей полезности, и, получив от государства импульс к более высокой экономической активности, они, тем не менее, могут не воспользоваться им. Если они ожидают, что в будущем налоги будут повышены для покрытия образовавшегося дефицита, текущая более высокая полезность потребления сойдёт на нет в будущем периоде. Поэтому потребители, скорее всего, не будут увеличивать траты и сберегут весь временный прирост дохода. Подобная закономерность названа рикардианской эквивалентностью.

В теории, выходом для сохранения устойчивости государственного долга является волатильность ставок налогов в ответ на изменения в его динамике. Однако очевидно, что в реальной экономике изменение налоговых ставок по несколько раз в год едва ли реалистично. В этом и состоит проблема несогласованности бюджетной политики во времени: сложно предсказать, как будут изменяться её параметры в динамике.

Авторы, занимавшиеся изучением взаимодействия денежно-кредитной и бюджетной политики в рамках моделей DSGE, акцентировали особое внимание на данной проблеме, изучая оптимальные способы управления инфляцией и выпуском и отводя более весомую роль предсказуемой денежно-кредитной политике. Перечислим основные выводы авторов.

V. Chari, L. Christiano, P. Kehoe (1991) обнаруживают оптимальным следование правилу Фридмана, согласно которому рост денежной массы должен быть постоянным (на 4—5% в год), номинальная процентная ставка должна быть равна нулю, и ожидаема дефляция, равная реальной процентной ставке. Благодаря этому инфляция, когда доходы бюджета неожиданно низки или расходы неожиданно велики, служит амортизатором шоков бюджетной политики при реализации экзогенных экономических шоков (обеспечивая стабилизацию налогов). Отклоняясь от ожидаемого уровня в ответ на шоки, инфляция превращает неустойчивый номинальный долг в устойчивый. Следовательно, бюджетная политика способна влиять на совокупное равновесие, а денежно-кредитная политика должна создавать оптимальные условия с точки зрения управления ожиданиями. Однако в калибровке своей модели авторы обнаруживают, что при использовании инфляции как бюджетного амортизатора дисперсия инфляции может доходить до 20%, что на практике будет представлять собой значительный отход от цели ценовой стабильности.

S. Schmitt-Grohe и M. Uribe в своих работах (2004а, 2004b) пытаются тщательно просчитать последствия такого шага. Авторы принимают, что правительство имеет доступ к налогам, покрывающим дефицит, в то же время использует субсидии, чтобы сгладить монопольную власть фирм. Они соглашаются, что если не используется внезапная инфляция, модель можно сбалансировать только через случайное блуждание ставок налогов или государственного долга. Однако использование инфляции усилит эффекты от жесткости цен и заставит увеличивать субсидии. Поэтому, по мнению S. Schmitt-Grohe и M. Uribe, лучше отдать предпочтение стабильности цен даже при наличии малейшей жесткости. Решение проблемы случайного блуждания — в более высоком налогообложении прибыли и трудового дохода.

I. Correia, J.P. Nicolini, P. Teles (2008), проводя моделирование с аналогичными параметрами, приходят к ещё более поразительному выводу, чем S. Schmitt-Grohe и M. Uribe. По их мнению, при наличии достаточно большого перечня налогов в распоряжении министерства финансов проблема жесткости цен не играет никакой роли для оптимальной денежно-кредитной политики, так как бюджетный орган может оптимально установить налоги, чтобы самостоятельно решить проблему неустойчивости долга.