Бесплатный фрагмент - Краткий курс торговли на фондовом рынке

Глава 1. Общие вопросы торговли на фондовом рынке

Как устроена торговля ценными бумагами рассмотрим на примере украинского фондового рынка. Основная фондовая площадка Украины — Украинская биржа (www.ux.ua). Создана в 2008 году крупнейшими участниками украинского фондового рынка совместно с российской фондовой биржей РТС. Первые торги состоялись 26 марта 2009 года. Биржа ПФТС, существующая с 1997 года, потеряла свое значение, как ведущей фондовой площадки Украины.

В мае 2010 года на Украинской бирже был запущен срочный рынок, началась торговля фьючерсами на индекс Украинской биржи, в 2011 году были запущены опционы на фьючерс. Сегодня на бирже торгуются акции, облигации, в том числе государственные, инвестиционные сертификаты закрытых паевых фондов, фьючерсы и опционы.

На январь 2018 года членами Украинской биржи были 93 участника, которые имеют право совершать сделки на бирже. Для частных лиц доступ к торгам осуществляется через он-лайн брокеров, на январь 2018 года их было одиннадцать.

Торги проходят с понедельника по пятницу с 10ч.30 мин. до 17ч.00 мин. по киевскому времени. На срочном рынке в 17.20 открывается дополнительная торговая сессия, которая закрывается в 22.50.

Для допуска к торгам ценной бумаги нужно, чтобы эмитент, член биржи или компания по управлению активами подали бы соответствующее заявление.

На бирже существует процедура листинга, заявление об ее прохождении может подавать только эмитент.

Есть соответствующие требования к листингу и для облигаций и сертификатов институтов совместного инвестирования (ПИФов).

На Украинской фондовой бирже существует так называемый рынок заявок (РЗ) и рынок котировок (РК). На рынке заявок торгуются наиболее ликвидные акции и инструменты, сделки совершаются мгновенно, при этом они обезличены, т.е. стороны сделки не знают друг друга. Рынок котировок — это, по сути, информационная доска, где участники рынка выставляют свои котировки, а сделки совершаются путем переговоров двух участников, которые обговаривают условия сделки между собой, а именно цену, количество и срок оплаты. На РК торгуются малоликвидные инструменты, по которым редко совершаются сделки. Если какая-то ценная бумага с РК становится более ликвидной, то биржа принимает решение, и она переводится в РЗ.

Биржевой список на январь 2018 года приведен в таблице 1.

Табл. 1

Украинская биржа рассчитывает индекс акций. В индексную корзину входят пять наиболее ликвидных акций. Начальное значение индекса на 26 марта 2009 года было принято равным 500. Состав индексной корзины и веса акций в индексе могут изменяться по решению индексного комитета биржи раз в квартал (16 марта, июня, сентября и декабря). Максимальное значения индекса было достигнуто 21.02.2011 — 2951,04

На всех бумагах индексной корзины работают маркет-мейкеры и, как правило, не один. Требования по спрэду — в основном максимальный спрэд установлен в 1.5%.

Условия договоров с маркет-мейкерами предусматривают удержание двухстороннего спрэда не выше максимального не менее 70% времени торговой сессии.

Маркет-мейкер — это профессиональный участник фондового рынка, который берет на себя риск приобретения и хранения на своих счетах ценных бумаг определенного эмитента с целью организации их продаж. Маркет-мейкеры часто имеют преимущество перед другими участниками рынка, так как обладают большей информацией, что компенсирует им риск, который они несут из-за налагаемых на них обязательств.

Основные отрасли, которые представлены на РЗ на Украинской бирже — металлургия, энергетика, химия, коксохимия, трубная промышленность, машиностроение, финансовый сектор (банки), добывающая промышленность и некоторые другие. Акция ПАТ «Укртелеком» представляет сектор так называемых коммунальных акций. Акции этого сектора выступают в роли защитных (defensive). У защитных акций коэффициент Бета (коэффициент чувствительности) существенно ниже единицы, эти акции маловолатильны, в них инвестируют инвесторы, ищущие «тихую гавань».

Обращает внимание, что сегодня среди наиболее ликвидных украинских акций практически нет предприятий аграрного сектора, ритейлеров и производителей товаров массового спроса.

Глава 2. Типы ордеров на покупку и продажу акций, специальные приказы

Информация о котировках акций и объемах в торговой системе помещается в специальную таблицу, которая называется «очередь заявок», а на жаргоне трейдеров — «стакан».

Рис. 1

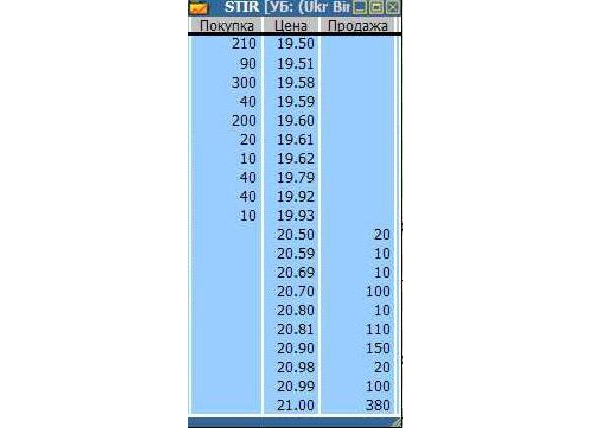

На рис.1 приведена очередь заявок в какой-то момент времени для акции ПАТ «СТИРОЛ» (буквенное обозначение — тикер — STIR)

Во время торгов информация в «стакане» постоянно меняется, часто очень быстро, трейдеры выставляют и убирают котировки, совершаются сделки.

В левом столбце указаны объемы акций, которые участники рынка готовы купить по соответствующей цене (столбец посередине). Пишется общий объем всех заявок, иными словами цифра 200 может означать, что один трейдер хочет купить 120 акций, а другой — 80, либо один — 100 акций, другой — 60, а третий — 40, но все по цене 19,6 грн. за акцию. Может быть и такое, что один трейдер выставил заявку на 200 шт. В правом столбце — указаны объемы заявок на продажу, которые трейдеры готовы продать по соответствующей цене.

Заявки на покупку называются «бидами» (bid), заявки на продажу — «асками» (ask). Их смысл такой же, как и у котировок в пункте обмена валют.

Цена 19, 93 грн. — это лучшая цена на покупку (лучший бид), цена 20,50 — лучшая цена на продажу (лучший аск). Разница между ними называется спрэдом (spread). В данном случае он составляет 2,86%. Спрэд достаточно большой, такое часто бывает на украинском фондовом рынке.

Существуют различные типы ордеров для осуществления сделок.

Маркет-ордер (рыночный).

Если участник рынка решил сразу совершить сделку, он может использовать маркет-ордер. Он указывает количество и направление сделки — купить (buy) или продать (sell). Сделка осуществляется по наилучшей доступной в данный момент цене. Для нашего примера — если трейдер укажет: купить 10 акций STIR, то сделка совершится по самому лучшему (меньшему) аску — 20,5 грн., при этом в торговой системе количество акций по лучшей цене уменьшится — станет равным 10.

Если трейдер отправит маркет-ордер на покупку 30 акций, то 20 акций будут куплены по цене 20,5 грн, а еще 10 — по цене 20,59.

Если трейдер отправит маркет-ордер на продажу 50 акций, то 10 из них будут проданы по 19,93 (лучший бид, т.е. самая высокая в данный момент цена) и еще 40 по 19,92 грн.

При исполнении маркет-ордеров существует опасность совершить сделку по цене, далекой от той, которую намечал трейдер. Например, за секунду до исполнения маркет-ордера на покупку 10 акций какой-то другой участник рынка выставил крупный ордер на покупку 900 акций STIR и трейдер вместо цены 20,5 получил цену 21 грн. Большой спрэд также делает маркет-ордера неэффективными. Рекомендуется на украинском фондовом рынке в силу недостаточной ликвидности вообще не использовать маркет-ордера.

Лимит-ордер (лимитированный).

Лимит ордер лишен недостатка маркет-ордера, т.к. в нем трейдер указывает лимит-цену для своей сделки.

Например, трейдер указывает — купить 30 акций STIR по цене 20,6 (лимит-цена). В результате совершается сделка — трейдер приобретает 20 акций по цене 20,50 и 10 акций по цене 20,59. Если за секунду до исполнения лимит ордера другой участник рынка скупит все имеющиеся акции STIR, то тогда исполнение лимит-ордера приведет к выставлению заявки на покупку в систему по цене 20,6 грн.

Лимит-ордер означает, что сделка будет совершена по лимит-цене или лучше (для покупки — самой низшей в данный момент, для продажи — самой высокой в данный момент, т.е. по лучшему биду или аску).

Если трейдер считает цену 20,5 грн. за акцию высокой, то с помощью лимит-ордера он может выставить свою котировку в систему, напр. Он отправляет лимит-ордер — купить 10 акций STIR по цене 20,01. Тогда сделка сразу не совершится (так как нет такого аска), но в системе появится бид на 10 акций Стирола по цене 20,01. Сделка совершится тогда, когда какой-то другой участник рынка решит, что для него это приемлемая цена и продаст 10 акций по этой цене. Если цена акции не снизится, то ордер будет висеть в системе до отмены.

Обратите внимание, что лимит-ордер гарантирует, что если сделка будет исполнена, то это произойдет по цене или лучше, чем лимит-цена. Но лимит-ордер (в отличие от маркет-ордера), не гарантирует, что сделка вообще будет совершена, т.к. рыночные условия могут так и не придти к уровню, заданному трейдером.

Таким образом, при исполнении лимит-ордера возможны две ситуации: ордер может исполниться сразу, если есть соотвествующая цена и объем в очереди заявок, или заявка будет выставлена в систему и ждать, когда рыночные условия станут соотвествовать ее условиям.

Лимит-ордер может быть исполнен и частично. Например, если отправить заявку на покупку 30 акций STIR по цене 20,5, то 20 акций будут куплены сразу, а заявка на покупку 10 акций по цене 20,5 будет выставлена в систему.

Стоп-ордера (stop)

Стоп-ордера чаще всего используют для ограничения убытков или сохранения прибыли по уже открытым позициям, но они могут, также, использоваться и для входа в какую-то позицию. Есть стоп-маркет ордер и стоп-лимит ордер.

Стоп-маркет ордер работает следующим образом. Предположим, трейдер ранее купил 10 акций STIR по цене 20 грн. Он рассчитывает на рост цены, но боится, что цена может упасть ниже 18 грн. Трейдер бы хотел ограничить свои возможные потери. Он выставляет стоп-ордер на продажу 10 акций по цене 18 грн. Когда цена акции падает и достигает уровня 18 грн., стоп-заявка исполняется и превращается в рыночную заявку — продать 10 акций. Сделка совершается по ближайшей возможной цене.

Обратите внимание, что в стоп-заявках не гарантируется исполнения ордера по указанной цене (этим они отличаются от лимитированных). Движение курса акций может быть настолько стремительным, что цена достигнет 18 грн. и в мгновение упадет еще ниже, напр. до 15 грн. Сделка совершится по этой цене и трейдер получит совсем не ту цену, которую ожидал. Данное явления называется проскальзыванием (slippage). Еще большой проблемой для стоп-заявок является гэп (gap, т.е. разрыв). Цена открытия по какому-то активу может сильно отличаться от цены закрытия предыдущего дня. Например, стоимость акции какой-либо шахты была 50 грн. в среду на закрытии биржи. К сожалению, ночью на шахте произошел взрыв. В четверг рынок может нервно отреагировать на это событие, и цена открытия может составить, например, 25 грн. Конечно, стоп-заявка не сможет гарантировать трейдеру исполнение по той цене, по которой он бы хотел.

Трейдер может выбрать стоп-лимит ордер. В нем указываются 2 цены: цена активации и лимит-цена. В нашем примере на продажу 10 акций цена активации 18 грн, а лимит-цена — 17 грн. Стоп-лимит ордер работает следующим образом: цена акции падает до уровня 18 грн. и в этот момент стоп-лимит ордер превращается в обычный лимит-ордер с лимит-ценой 17 грн. Акции будут проданы по цене не ниже 17 грн.

Если произойдет проскальзывание и цена резко упадет, скажем, до 15 грн., то в системе будет висеть лимит-ордер на продажу по цене 17 грн. Таким образом, стоп-лимит ордер, в отличие от стоп-маркет ордера, предохраняет трейдера от совершения сделки по нежелательной цене, но в то же время, он не гарантирует, что акции обязательно будут проданы.

Стоп-ордера на продажу можно выставлять только по цене ниже текущей рыночной, а на покупку — выше текущей рыночной, в противном случае система отвергнет стоп-заявку.

Трейлинг стоп (trailing stop)

Если трейдер имеет прибыльную открытую позицию, и ожидает дальнейшего роста курса акции, но при этом хочет гарантировать себе значительную часть прибыли путем выставления стоп-приказа, то он с ростом курса акции также двигает свой «стоп вверх». Этот процесс можно автоматизировать, чтобы не изменять стоп-приказ вручную. Это и есть trailing stop. Предположим, трейдер купил акции Стирола по 15 грн. Последняя сделка прошла по 20 грн. Трейдер уже заработал 5 грн. на акции, но не хочет закрывать позицию, т.к. думает, что акция вырастет еще в цене. При этом он, также, хочет, чтобы его стоп-приказ двигался вверх вслед за ценой. Если при курсе акции 20 грн., он бы поставил стоп на уровне 18 грн., то при курсе акции 21 грн., он бы хотел увидеть стоп на уровне 19 грн. Тогда трейдер выставляет трейлинг-стоп ордер с параметром отступа — 2 грн. Алгоритм исполнения ордера работает следующим образом — стоп-цена двигается вверх с ростом курса акции, но не меняется, если курс акции падает. Предположим, акция выросла до 21 грн. Стоп-цена стала равной 19 грн. Затем цена акции упала до 20 грн. Стоп-цена осталась без изменения — 19 грн. Затем цена акции выросла до 23 грн. Стоп-цена выросла до 21 грн. Тут произошел разворот тренда и цена акции стала падать. Когда цена акции упадет до 21 грн. стоп-приказ активируется и произойдет закрытие позиции по цене близкой к 21 грн.

Отступ задавать можно не только в абсолютных величинах, но и в процентах. Трейдер мог бы поставить условие для трейлинг-стоп 10%. Тогда, для нашего примера, закрытие позиции произошло бы на уровне 20,7 грн. (23 минус 10%). Важно правильно выбирать размер отступа, не ставить его слишком близко, чтобы не происходило закрытия позиции при случайных колебаниях цены акции.

Связанные ордера

Имеется возможность для одной позиции поставить сразу 2 приказа, один лимит-ордер для закрытия позиции с прибылью и один стоп-приказ — для фиксирования убытка. Например, трейдер открыл длинную позицию по STIR, купив 10 шт. по 20 грн. Он хочет закрыть ее, когда цена достигнет 25 грн., при этом он хочет выйти из позиции, если цена упадет ниже 18 грн. Трейдер может поставить два связанных ордера — лимит-ордер на продажу по 25 грн. и стоп-маркет ордер со стоп-ценой 18 грн. Исполнение одного из ордеров автоматически приведет к отмене второго ордера, что позволяет трейдеру не делать этого вручную.

Специальные приказы.

Трейдер может добавить к ордеру некоторые специальные приказы. Наиболее распространенные — это временные: ордер действует в течение дня (day) или до отмены (GTC — good till canceled). Можно поставить действие ордера до определенной даты.

В силу определенных особенностей регулирующего законодательства, на Украинской бирже лимит-ордера могут действовать только в течение торгового дня. На следующий торговый день их нужно вручную возобновлять. В отличие от них, стоп-ордера можно выставлять до любой даты. При этом стоп-ордера физически находятся в компьютере брокера и на биржу попадают только тогда, когда активируются заданные в них условия. Брокер каждое утро сам возобновляет стоп-ордера. При этом лимит-ордера сразу попадают в программную систему биржи.

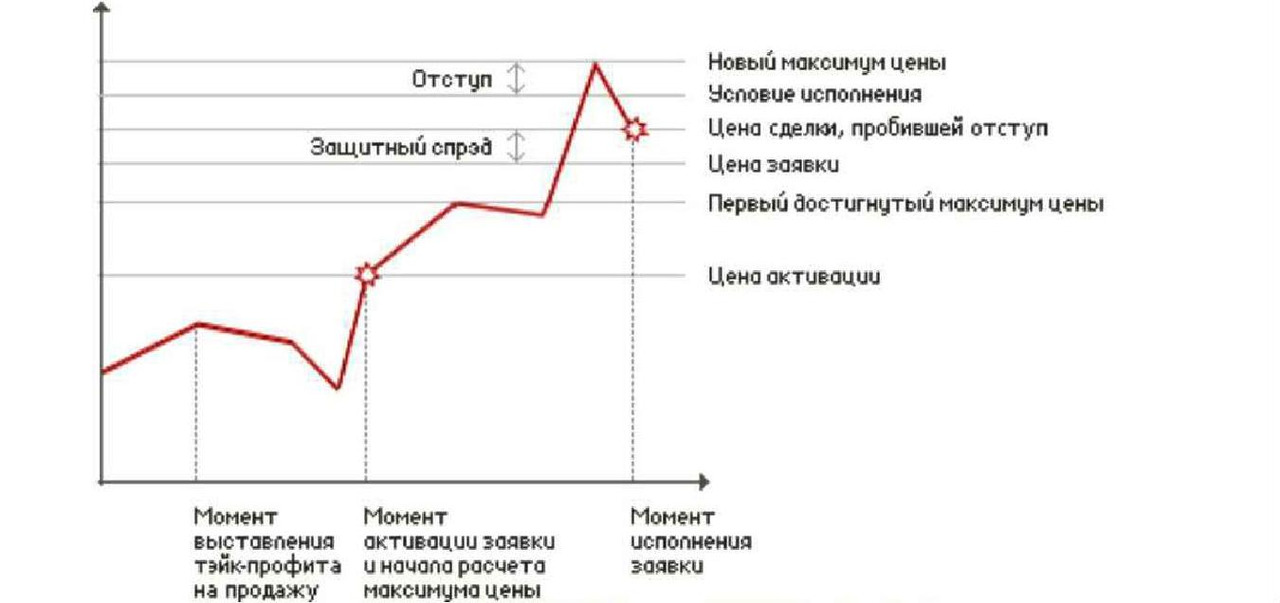

В программном обеспечении для торговли Quik есть специфический «тэйк-профит» ордер, который является, фактически, разновидностью стоп-ордера. (См. Рис. 2)

Рис. 2

Работает он следующим образом. После достижения ценой последней сделки условия стоп-цены начинается определение максимума (минимума) цены последней сделки. Если цена последней сделки отклоняется от максимума (минимума) в худшую сторону на величину, превышающую установленный «отступ», то создается лимитированная заявка с ценой меньшей (для продажи) или большей (для покупки) цены последней сделки на величину «защитного спрэда». Величины «отступа» и «защитного спрэда» могут указываться как в значениях цены, так и в процентах.

Данный тип ордера позволяет реализовать «трейлинг-стоп ордер».

Глава 3. Короткие продажи, маржинальная торговля, арбитражные сделки, сделки Репо

Длинная позиция (long) — часто используемый термин для определения действия трейдера, когда он купил какой-то актив и ждет роста его цены.

Короткая позиция (short) — термин, характеризующий действия трейдера, который продал актив «в короткую» в расчете на снижение цены этого актива.

Трейдер открывает длинную позицию (покупает) по акции, если рассчитывает на повышение цены (говорят — играет на повышение).

Но, если трейдер считает, что цена акции должна упасть, он имеет возможность открыть короткую позицию (сыграть на понижение), продав акции, которых у него нет. Для этого он одалживает акции, чаще всего у своего брокера или другого участника рынка. Если цена акции упадет, то трейдер покупает подешевевшие акции на рынке и отдает их назад брокеру, ложа разницу себе в карман. Такие сделки называются «короткими продажами».

Важно понимать риски при длинных и коротких позициях.

При длинной позиции трейдер рискует капиталом, вложенным в данную акцию, т.к. цена акции может упасть до нуля.

А при короткой позиции риск неограничен вообще, так как нет верхнего лимита для роста курса акции, и теоретически потери трейдера могут быть безграничными.

Короткие продажи имеют и другие особенности. Брокер дает акции взаймы, как правило, не бесплатно, а просит за это определенный процент годовых за используемые средства. В список акций, которые даются взаймы, входят только самые ликвидные акции. Может такое случиться, что когда трейдер захочет продать акции в короткую, их не будет у брокера в наличии, особенно часто это случается, когда создается определенная рыночная ситуация и многие хотят продать данный актив в короткую. Кроме того, акции, которые одолжил брокер, могут ему понадобиться, и он тогда попросит трейдера вернуть ему их, а цена акции при этом еще не упадет до нужного трейдеру уровня, и трейдер будет вынужден зафиксировать убыток. Все вышесказанное говорит о том, что трейдер должен максимально осторожно подходить к осуществлению коротких продаж.

Короткие продажи осуществляются только при условии подписания с брокером маржинального соглашения.

Маржа — это часть средств инвестора в виде денег, акций или других активов, которая выступает в качестве залога (гарантийного обеспечения) для получения на свой депозит кредитных средств от брокера.

Маржа чаще всего выражается в процентах, используется также термин — кредитное плечо (leverage).

Напр., кредитное плечо 1:1 означает, что брокер предоставляет на каждую гривну трейдера одну гривну кредита (собственные средства трейдера — 50%). Кредитное плечо 1:4 означает, что брокер готов предоставить 4 гривны кредита на 1 гривну средств клиента (собственные средства трейдера — 20%).

На украинском фондовом рынке брокер может предоставлять плечо 1:2. Как правило, брокеры, прежде чем подписать маржинальное соглашение, какое-то время изучают стиль торговли своего клиента и, по прошествии определенного времени, принимают решение. За предоставление кредита брокеры взимают плату в виде процента годовых на сумму и период действия кредита.

Формула расчета уровня маржи

УМ = (ДС +ЦБ — З) / (ДС+ЦБ)

Где, УМ — уровень маржи, ДС — денежные средства, ЦБ — ценные бумаги, З — заемные средства.

Пример.

У инвестора на счету находилось 10000 грн. Брокер предоставил плечо 1:1 (т.е. дал еще 10000 грн.). Инвестор купил 8 акций MSICH («Моторсич») по 2200 грн.

Каков начальный уровень маржи и каким будет фактический уровень маржи если акции MSICH через некоторое время упадут в цене до 1800 грн.?

Решение.

ЦБ при покупке= 2200*8=17600 грн.

ДС= (10000+10000) — 17600= 2400 грн.

З= 17600—10000= 7600 грн.

ЦБ (при цене MSICH-1800 грн.) = 1800*8=14400 грн.

Начальный УМ = (2400+17600—7600) / (2400+17600) = 62%

Фактический УМ = (2400+14400—7600) / (2400+14400) = 54,76%

Отсюда мы видим, что фактический уровень маржи снизился при падении цены акции.

Если брокер осуществляет принудительное закрытие позиции при уровне 30%, то можно подсчитать, при какой цене акции это произойдет:

0,3= (2400+8x-7600) / (2400+8x)

Отсюда x = 1057 грн. 14 коп.

При достижении рынком этой цены позиция будет закрыта.

Интересно подсчитать, сколько при этом останется денег на счету трейдера.

Остаток средств = 2400+1057,14*8—10000 (кредит брокера) =857,12 грн. или 8,57% первоначально вложенных средств.

Компьютеры брокера постоянно просчитывают уровень маржи (фактическую маржу) каждого клиента в каждый момент времени по всем открытым позициям, чтобы в случае неблагоприятного движения цен обезопасить себя от убытка. Маржинальные соглашения с брокером содержат условия, при которых брокер обращается к клиенту с требованием (margin call) либо довнести средства, либо закрыть часть позиций для того, чтобы восстановить уровень маржи. Если клиент вне зоны досягаемости или неблагоприятное движение цены происходит слишком быстро, брокер имеет право самостоятельно закрыть часть позиций клиента, зафиксировав убыток. Таким образом, торговля с привлечением кредитного плеча с одной стороны, может быть выгодна для клиента, так может помочь ему больше заработать на движении курса акции, вложив большую сумму средств, но, с другой стороны, несет в себе потенциальную угрозу потери значительной части средств при неблагоприятном движении цены.

Сделки РЕПО

Термин «репо» (от английского термина repurchase agreement) означает продажу ценных бумаг с обязательством обратного выкупа, то есть операция репо по сути состоит из двух сделок купли-продажи.

На сегодняшний день сделки репо являются наиболее простой возможностью для кредитования денежными средствами под залог ценных бумаг, а так же для кредитования ценными бумагами под залог денежных средств. Всем участникам торгов Украинской биржи предоставляется техническая возможность выставлять и просматривать индикативные котировки репо средствами Торговой системы биржи по всем ценным бумагам. Участники торгов обговаривают условия сделки по телефону, после чего они могут исполнить ее через Торговую систему Украинской биржи.

Преимущества исполнения сделки репо через Торговую систему биржи:

Биржа обеспечивает выполнение принципа «поставка против платежа»;

Сразу же после исполнения первой или второй частей сделки обе стороны могут использовать полученный актив для участия в биржевых торгах;

Торговая система помогает вычислять сумму второй части сделки репо в зависимости от ставки и срока сделки;

Биржа рассматривает обе части сделки репо как одну операцию и берет биржевой сбор только от суммы первой части сделки.

Направление сделки РЕПО может быть следующим:

Привлечь деньги (Borrow money);

Разместить деньги (Lend money);

Привлечь ценные бумаги (Borrow securities);

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.