Бесплатный фрагмент - Как срубить миллион на Форекс

Настольная книга олигарха, или Форекс для чайников

ПРЕДИСЛОВИЕ

В чем уникальность данной книги? В том, что мы лаконично и без воды рассказываем, как делать деньги, где вступать в сделку и входить в рынок. Если вы спросите, почему мы делимся секретами заработка? Мы ответим: никаких секретов нет. Тот же учитель карате покажет вам удары руками ногами, покажет блоки, как защищаться, уходить с линии атаки. А уж ваше дело брать эти приемы на вооружение и применять. Ведь дело не в том, что вы знаете, а в том, развиты ли у вас рефлексы, которые возникают после многократных повторов. Поэтому, читая эту книгу, пробуйте проверять на демо счете. Отлистывайте график назад и по истории изучайте паттерны. Проведите хотя бы сто таких сделок. А уж потом, убедившись, что система работает и вы научились чувствовать, где там ловить деньги, вкладывайте кровные средства. Так же совет, не вкладывайте последние деньги. Пусть ващ разум будет спокойным. Тогда вы сможете себя контролировать и будете спокойно руководствоваться советами из нашей книги.

Мы верим, что пути к достатку и финансовой свободе доступны и легки для каждого. Мы ни в коей мере не пропагандируем вкладывать свои деньги, поддаваясь азарту-это не рулетка. Но мы знаем, что валютный рынок работает и позволяет вам осуществлять свои мечты. Можно начать с минимальной суммы. 200 долларов (практически каждый может найти в своем кармане или сэкономить такую сумму, чтобы начать свой путь к миллионам) и не потерять ни одного цента. Есть брокеры, у которых начать играть можно и с 10 долларов. Стать небожителем просто. Хоть и не за пару часов. Путь этот потребует определенных знаний и дисциплины. Как и в любом бизнесе. Как и в любом творчестве. Все требует отдачи. Любое дело нужно любить. И еще больше нужно любить и уважать самого себя. Кто еще, кроме нас самих, может о нас позаботиться. Мы не даем вам рыбу, мы даем сети, чтобы ее ловить. И, взяв сейчас эту сеть, вы смело можете закинуть ее в море несметных сокровищ (ведь на Форексе ежедневно вращаются триллионы долларов, образуя волны, приливы и отливы) и поймать для себя пару золотых рыбешек. Это под силу каждому.

Форекс позволяет не зависеть ни от кого. Ни от дяди, который будет заставлять тебя приходить на работу к восьми утра и отсиживать сверх нормы, ничего не платя за переработку, в то время, когда ты даже не мечтаешь вырваться в отпуск и уехать к морю. Ни от заграничной двоюродной тетушки, которая все никак не отдаст богу душу и не оставит тебе одному свое миллионное наследство и особняк на Манхеттене. Ни от финансовых кризисов, и уж тем более тебе нечего беспокоиться, уходя на пенсию. Ты сам себе хозяин, сам устанавливаешь, когда тебе встать, когда открыть интернет и поторговать. Зачастую хватает и пяти минут в день, чтобы потягаться с Биллом Гейтсом и встать плечом к плечу с Джоржем Соросом. Для самых несмелых имеется даже стабильный доход, когда у экрана нужно появляться лишь раз в месяц на десять минут и получать среднемесячную зарплату, как минимум.

В своей книге мы отошли от традиционной подачи биржевой торговли, как сложной высокомудреной науки, доступной лишь горстке избранных. Достаточно лишь основ финансовой грамотности и четкого следования правилам. А научить торговле можно даже ребенка. И это отнюдь не преувеличение, а манна небесная, уже свалившаяся нам на голову. Красивая жизнь уже здесь и сейчас. Мы все достойны жить красиво. Давайте же начнем прямо сейчас, господа Миллионеры и Олигархи!!!

В чем уникальность этой книги. Это настоящее пошаговое руководство для тех, кто не имеет никакого представления о рынке Форекс и торговле на нем, и кто к тому же хочет серьезно на нем делать деньги.

Здесь мы раскрываем секреты того, что противоречит всем официальным данным: «На Форексе выживают единицы. Остальные разоряются». Чушь полная. На Форексе невозможно разориться, если найти добропорядочного брокера и следовать четким указаниям из этой книги. Рынок постоянно дает возможности обогатиться и как минимум выйти в ноль, если вы где то просчитались. Пропустил одну волну, одну возможность, не беда. Придет новая. И не заставит себя ждать. Затаришься баксами — успевай мешки грузить.

Итак, в путь, дорогие читатели!

ВВЕДЕНИЕ

Вы взяли в руки эту книгу и, значит, уже настроились на успех. Поздравляем! Впереди вас ждет увлекательное путешествие длиною в целую жизнь. И путешествие — это путь больших денег и нескончаемых возможностей. Что такое Форекс и как с ним подружиться, мы раскажем чуть позже, а пока поразмышляем о том, почему финансовая независимость — это основа жизненного успеха. Это поможет настроиться стать богаче.

Финансовая независимость. Это как раз и будет у нас: накопления, сбережения, вложения, собственно говоря, — наши инвестирования. Инвестиции — это то, благодаря чему мы можем увеличить наши доходы. Благодаря управлению нашими личными финансами, доходы наши будут все время неукоснительно расти.

Если накопление, сбережение и приумножение мы представим как цель, к которой мы стремимся, нам нужно определиться с тем, что, собственно говоря, поможет нам достичь этой цели. Для этого нам нужно подобрать какие-то инструменты. Поэтому нам необходимо задать третью группу данной цели. Накопление.

Требования, характеристики к регулярным денежным накоплениям и возможности быстро получить деньги без каких-то сопутствующих расходов — это основное требование к данной цели.

Сбережения — мы уберегаем от инфляции наши денежные средства. Соответственно, надежность для нас — основное требование.

Теперь идет преумножение. Это получение высокой доходности при определенном уровне риска.

Для чего нам нужно инвестирование? Что нам даст инвестирование? Дополнительный доход, который позволит нам :

— Совершить крупные покупки: то есть приобрести то, что мы в силу разных причин не можем себе позволить.

— Обеспечить будущее своих детей.

— Обеспечить собственное будущее.

Если говорить в целом, то инвестирование позволяет нам качественно улучшить наш уровень жизни.

Так какие способы существуют, по крайней мере в России, позволяющие нам инвестировать, что позволит нам получать доход?

1. Мы можем хранить деньги в иностранной валюте.

Это самые распространенные у нас в России варианты инвестирования. Хотя в данное время доллары и евро изрядно утратили здесь свою ценность. Остановимся на каждом поподробнее.

Инвестирование в рубли. Все вы знаете, что постоянно и неуклонно цены у нас растут. Инфляция каждый год съедает наши денежные средства. Если бы в 2000 году наш капитал составлял сто рублей, то на сегодняшний день от него бы осталось порядка 25 рублей. Примерно аналогичная ситуация с валютами, но значения тут, конечно, получше. Тем не менее, говорить о какой-то доходности тут не приходится. Важно здесь учитывать один важный факт: сегодня у вас есть 100 рублей — это ваш капитал, но через какой-то срок эти сто рублей останутся только бумажкой. Завтра это будет уже 99 рублей 95 копеек, послезавтра это будет 99 рублей 90 копеек, и т. д. То есть инфляция, о которой все говорят, но не каждый понимает, никуда не девается и постоянно уменьшает ваш капитал, если вы им не управляете должным образом. Ежемесячно ваш капитал уменьшается не менее, чем на процент. Через месяц у вас останется 99 рублей, еще через месяц — 98 рублей. Через год это будет уже меньше 90 рублей. Это важно учитывать.

При этом, чтоб совсем мрачную картину не создавать, отметим: тут остается высокая ликвидность — денежки из-под матраса достали — вот они, родимые, на руках.

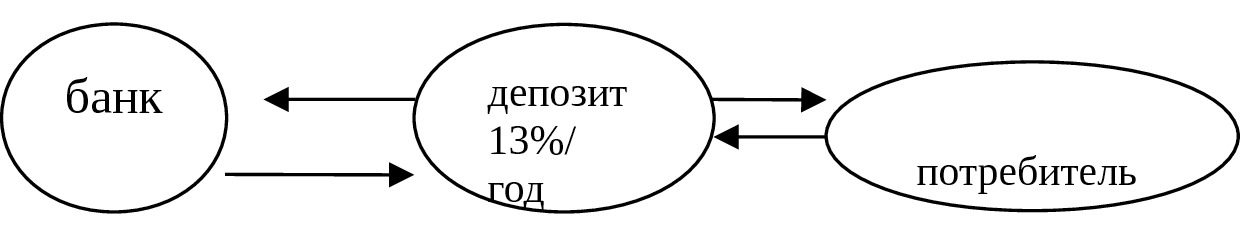

2. Следующий вариант инвестирования. Отнести их просто в банк. Это у нас в России самый популярный вариант: ума на это тоже не надо. Что мы здесь можем заработать? В среднем порядка 8—11% дохода. При инвестировании в банк следует задаться двумя вопросами:

— Почему банку выгодно брать деньги вкладчиков, а затем отдавать их больше? Ответ достаточно простой: банк не держит их у себя в сейфе, в таких металлических коробочках. Он их инвестирует в различные инструменты, большинство из которых доступны для каждого из вас.

— И следующий вопрос, который здесь возникает: а есть ли тогда смысл относить свои деньги в банк и фиксировать свою доходность на заведомо отрицательном уровне, потому что пока официально инфляция в этом году у нас составляет 13%. Соответственно, зачем фиксировать свою доходность на заведомо отрицательном уровне, когда есть те же самые инструменты, в которые вы можете инвестировать самостоятельно и получая доходность, но только всю себе. Уровень доходов здесь будет гораздо, гораздо выше.

3. Третье — драгоценные металлы.

Здесь у нас есть два варианта инвестирования в драгоценные металлы: первое — это достаточно сейчас популярный — скупка половины ювелирного магазина и все что там есть: цепочки, колечки. По статистике сейчас продажи подпрыгнули до 90% по выручке ювелирных сетей. Но тут стоит вспомнить: когда вы просто скупаете какие-то украшения, подумайте о том, что когда-то их нужно будет продать, а ломбард больше, чем 50% от стоимости, навряд ли даст. Естественно, это уже минус.

Второй способ поэтому немного другой. Рассмотрим инвестирование в металлические вклады — покупка золотых слитков. Здесь есть свои тонкости. При инвестировании в металлические вклады мы несем риски, потому что металлические вклады не страхуются государством. Так, если банк обанкротился, вам никто ничего не возвращает.

Чтобы опять же мрачную картину не создавать, что можно хорошего сказать о золоте. Во-первых, это все-таки довольно надежный вариант инвестирования, когда на тех же фондовых рынках присутствует нестабильность. Исторически так сложилось, что золото показывает высокую доходность даже во время кризисов, финансовых лихорадок. В 2001 году произошел резкий скачек в котировках золота. То есть, драгоценные металлы можно рассматривать как своеобразную подушку, спасательный круг для вашего капитала. Особенно, когда на дворе какой-то кризис. При этом надо учитывать, что курс драгоценных металлов непостоянный, поэтому прямых линий наверх тоже не бывает. Он тоже изменяется. Например, за последние полгода стоимость золота прыгнула на сто пятьдесят рублей.

4. Недвижимость.

Доходность недвижимости весьма высокая. С 1999 года она выросла на 900%! Плюс, при инвестировании в недвижимость, можно получить второй вид дохода — рентный доход. То есть при наличии свободной недвижимости вы можете ее сдавать в аренду и получать дополнительные деньги. Что важно здесь учитывать? Во-первых, стартовая сумма. Более 150 000 долларов не каждый инвестор в России может себе позволить. Второе, очень долго происходят сделки с недвижимостью, комиссии посредникам тоже очень велики. Третье, с недвижимостью связаны очень высокие риски.

Теперь представьте себе недвижимость где-нибудь на Сахалине. Не сомневаюсь, что она там замечательная, но таких цифр там не увидишь. Региональность имеет прямую зависимость с доходностью от недвижимости. Там, где цена идет хорошо, недвижимость и стоит дорого.

5. Фондовый рынок.

Отметим два важных момента. Фондовый рынок, как и любой другой инструмент, не может постоянно непрерывно расти и не может постоянно непрерывно падать. При этом нужно учитывать, что фондовый рынок по законам экономики непрерывно растет, что происходит десятки лет. После 1998 года, когда произошло падение на 92%, российский фондовый рынок вырос в 56 раз. Это подтверждает закон экономики, потому что без роста нет развития. Сейчас мы упали до 78%, теперь задайте каждый себе вопрос насколько же мы можем потенциально вырасти.

Рынок форекс. Существует до тех пор, пока существуют государства с их экономикой и валютой. Но об этом чуть позже, поскольку вся книга посвящена этому вопросу.

Рассмотрев различные инструменты инвестирования, стоит задуматься, какой же из них какой цели соответствует. Давайте вспомним, чего требуют наши цели.

Для накопления нам важно, как быстро мы получим денежные средства — тут подойдут вложения в денежные средства и в банковские депозиты. Хранить деньги в наличности и хранить их в надежных банках.

Для сбережения для нас просто важно уберечь их от инфляции (физической утраты):

— несем на депозиты в банки, вкладываем в драгоценные металлы и в облигации. Мы можем сделать это и посредством фондового рынка.

Для приумножения для нас важен большой доход, соответственно, это: недвижимость, акции, как наиболее используемый инструмент фондового рынка, валютный рынок, ну и такой сложный вариант, как предметы искусства.

Определились немного, во что будете инвестировать? Выбрать какой-то один понравившийся вариант, все в него вложить и ждать, или же в несколько различных. Как показывает практика, наиболее оптимально и безопасно было бы вложиться в различные классы активов.

Здесь представлена общая схема по диверсификации (распределение вашего портфеля капиталов по различным инструментам), как один из множества вариантов классического инвестирования.

Большая часть отдается под самые доходные инструменты — акции.

Вторая часть отдается в менее доходные, но менее рисковые — облигации.

Третья часть отдается под недвижимость. Вариант вложения в недвижимость можно заменить инвестированием в драгоценные металлы.

Эта общая схема классически признана как наиболее оптимальная. Из этой диаграммы отдается большая часть под фондовый рынок — более 85%. Мы не будем вам доказывать хорошо это или плохо. Решать вам самим.

Но чем же так привлекателен для финансистов фондовый рынок и что он нам позволяет?

Фондовый рынок позволяет нам при помощи акций купить часть какого-либо бизнеса и поучавствовать в управлении данной кампанией.

Акции позволяют получать нам два типа доходов: доходы от прибыли компании и от роста стоимости.

Облигации — получение доходов в форме выплачиваемых процентов.

Именно поэтому специалисты рекомендуют основные вложения делать в акции крупных компаний. Но поговорим теперь о ваших страхах и сомнениях. Ни для кого не секрет, что вокруг финансовых рынков витают страшные призраки под названием слухи. А они в свою очередь рождают устойчивые мифы, побороть которые в одиночку нам бывает не под силу. Рассмотрим теперь, что же это за чудовища мешают нам самостоятельно заняться тем, в чем преуспевают различные банки и финансовые компании (например, пенсионные фонды).

Мифы вокруг Финансового рынка

1. Финансовый рынок не для простых смертных.

Если у меня нет пяти высших образований, если я в ФСФР не учился, не получал сертификаты, на финансовом рынке (будь это фондовый, фьючерсный или валютный рынок) делать нечего.

Рассмотрим простой пример. Размещение денег на депозите в банке (все хоть раз да делали это) и покупка паев ПИФа — это первый шаг начинающего инвестора.

Этапы: определяем срок, на который мы будем инвестировать. Заключаем договор с компанией, переводим денежные средства на счет, забираем свои деньги с прибылью и лучше, если она будет большой. 4 простых шага и там и там абсолютно идентичны. Сложностей никаких. Все познается в сравнении. Вспомните себя в первом классе, когда вы увидели таблицу умножения: казалось насколько это все сложно и нереально выучить. Но прошло несколько времени и вы во всем разбираетесь, все понимаете. Тут чуть более сложная информация, но суть та же. На первый взгляд кажется сложно, а через месяца два вы во всем этом уже разбираетесь. Главное начать.

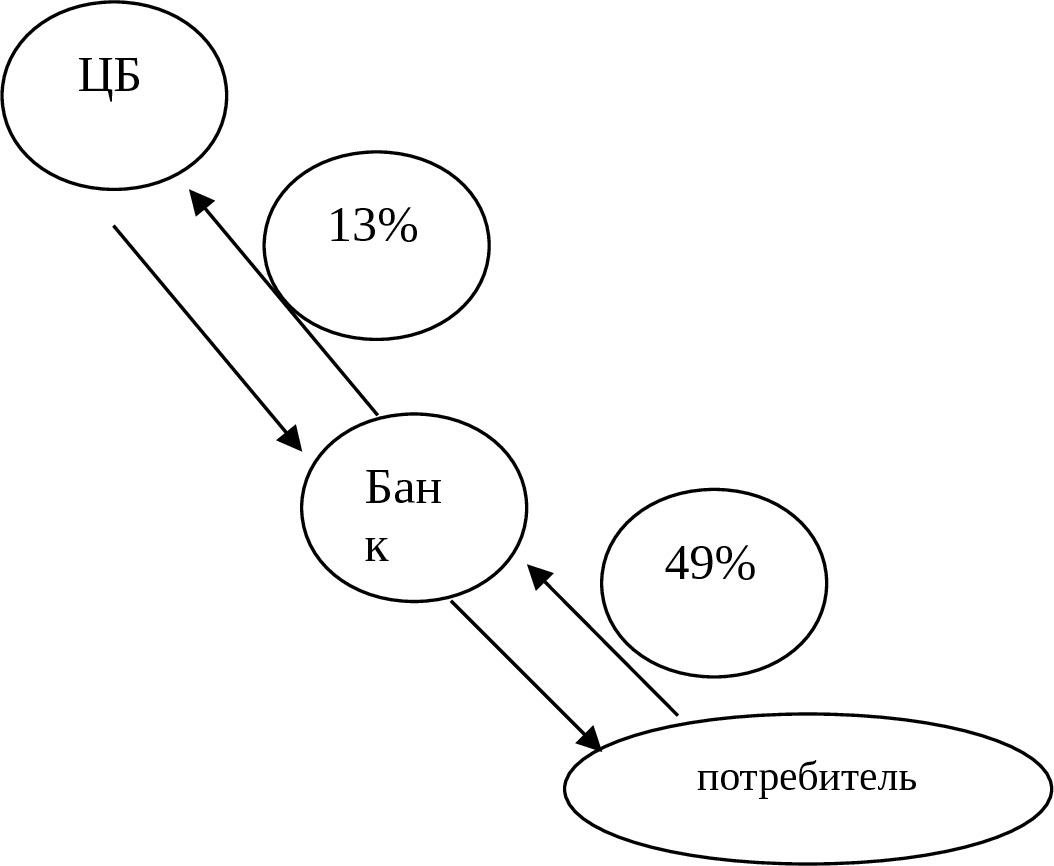

2. Финансовый рынок нестабилен и держать деньги лучше в банке.

Исторический пример. В 2006 году в России в процессе ликвидации находилось более 70 банков. За 2008 год лишилось лицензий более десятка банков. О какой-то надежности сейчас говорить вообще не приходится. Теперь рассмотрим две черные ситуации: принесли вы деньги в банк, и он обанкротился, сколько вы получите обратно? 700 000 рублей, если у вас было больше этих 700 000, при том, если банк входил в сеть страхования вкладов. Вторая черная ситуация: пришли вы к брокеру (заинтересовал, к примеру, фондовый рынок и его возможности), инвестировали и тут вдруг что-то случилось с брокером. Что вы обратно получаете? Ту же самую сумму. Если вы инвестировали деньги в акции и принесли деньги брокеру, состояние дел брокера на ваших деньгах никак не отражается. Так как денежные средства брокера храняться отдельно от ваших, учитываются отдельно. Случись что с брокером, по всем своим обязательствам он отвечает своими активами, своим капиталом. Деньги ваши хранятся в расчетной палате ММВБ, а расчетной палаты учредителем является Центробанк. Поэтому, когда вы пришли к брокеру и ваши деньги в расчетной палате, фактически вы их перевели в ЦБ. Расчетная палата — это некоммерческая организация, она кредиты никакие не выдает, поэтому банковских рисков вы здесь не несете абсолютно.

У брокерских фирм, занимающихся Форексом, деньги хранятся в банках офшорных зон, в Швейцарии, на Кипре, где даже при самом сокрушительном кризисе, надежность средств гарантируется. Так что делайте выводы.

3. Финансовый рынок — удел очень богатых людей.

Если у меня нет нескольких миллилонов, то делать мне здесь нечего. Минимальная сумма для одного лота, например, Лукойла — примерно 983 рубля. Стоимость одного пая колеблется около 3 тысяч рублей, сумма для вклада в депозит около 1 тысячи рублей. На валютном рынке можно открыть счет от 10$. Как видно, цифры незапредельные и доступные практически для каждого инвестора. В самом деле, если смотреть откуда появился этот миф, то до периода бурного развития компьютерных технологий для профессиональной торговли на валютном рынке требовался весьма солидный капитал. Еще в 90-х годах торговля велась по телефону и о сегодняшних возможностях можно было только мечтать. Сейчас достаточно лишь кликнуть мышкой в любой точке мира, где есть интернет.

Давайте представим, что есть у нас тысяча рублей, целый год мы смотрим за рынком, инвестируем, строим графики, новости читаем, пролистываем все новостные каналы и т. д., получаем минимум 50% прибыли за год. Теперь представьте, что наша начальная сумма была гораздо большей. И снова мы получили 50% прибыли. Чем с большей суммы мы начинаем, тем больше возможностей у нас по получению высокого уровня дохода.

С каждым годом условия торговли на финансовых рынках становятся все более либеральными, а трейдинг более доступным. Устраняются комиссии, уменьшаются спреды, понижается планка стартового депозита. А теперь еще и мобильность: торговые платформы скачиваются в ноутбуки, смартфоны, планшеты и вы уже не обязаны привязываться к своему рабочему месту.

4. Это страшный риск. Фондовый рынок похож на казино и прибыль возможна за счет того, что кто-то выиграл у кого-то, обманул, тот проиграл и остался ни с чем.

Соответственно, у одних больше, у других меньше. Историческая справка. Статистика с 1980 года по соотношению величин финансовых активов к мировому ВВП. С 80-го года величина финансового актива неуклонно растет. Этот рост возможен в принципе только за счет того, что на один только фондовый рынок приходит постоянно новый капитал. Не из-за того, что кто-то кого-то обманул, а за счет того, что на том же валютном рынке мировые банки круглосуточно покупают и продают валюту для внешнеторговой деятельности, обмена услугами между странами и международного движения капитала.

«Форекс — рулетка, только престижная.» Для игры в рулетку нужна только удача. Для спекуляций валютой помимо удачи есть самодисциплина, математические и экономические разработки и показатели, человеческая психология, которая на протяжении веков остается неизменной. И главное, остаются государства с их валютой. Пока существуют они, пока развивается их экономика, мы не останемся не у дел. Вот уже более 300 лет существуют биржи. И во всем мире биржевая торговля акциями, валютой и товарами пользуется большой популярностью. Поэтому скажем кратко о биржах.

Преимущества биржи — высокая надежность. Вся деятельность регламентирована, биржа строго контролируется государством и негосударственными органами.

Быстрота совершения сделок. Два клика мышкой — что-то купили или что-то продали.

Малые затраты, особенно при сравнении со сделками с недвижимостью.

Широкий спектр инструментов, которые можно использовать.

5. Форекс — самый рискованный из финансовых рынков.

На валютном рынке пересекаются интересы огромного количества участников и потому кажется невозможным предсказать изменения курсов валют. Ежедневный объем торгов на рынке Форекс составляет 3—4 триллиона доларов США, что в разы превосходит объем торговли на фондовом рынке по всему миру. А это значит, что простому инвестору проще здесь играть, он в большей мере застрахован от действий крупных игроков, которые могут «поиграть в свою дудку».

К тому же, покупая валюту развитых стран, у вас появляется гарантия этого государства, поскольку в истории валютного рынка не было ни одного случая, чтобы денежные знаки крупных государств обесценивались до нуля, как может произойти с акциями даже самых крупных мировых корпораций при их банкротстве.

На Форексе одинаково эффективно можно зарабатывать как на росте курсов валют, так и на их падении (для сравнения: на фондовом рынке РФ запрещено торговать во время кризиса на падении акций, поэтому трейдеры вынуждены терпеливо выжидать временных откатов вверх, чтобы сорвать свои несколько пунктов).

Любой бизнес связан с риском, поскольку невозможно просчитать каждую ситуацию. Но от многого трейдер все же застрахован благодаря отлаженным системам.

Став активным участником валютного рынка, человек застраховывается от безработицы и от начальника-самодура и от недоумков-подчиненных. Сам себе хозяин и господин.

Итого, напрашивается вывод: из всех инструментов инвестирования, Форекс — самый ликвидный и оптимальный.

Надеемся, что ваши сомнения по поводу мифов рассеялись и вы продолжите читать дальше.

ГЛАВА 1. МИРОВЫЕ ФИНАНСОВЫЕ РЫНКИ

Итак. Вы уже получили некоторое представление об инвестировании и теперь перейдем к расмотрению мировых финансовых рынков.

Финансовый рынок — это рынок, на котором покупаются и продаются финансовые инструменты и их производные.

Рассмотрим сегменты финансового рынка.

Существует множество сегментов финансового рынка, их классификаций, разбивка по видам. Мы разберем лишь нам необходимые четыре сегмента, имеющие отношение к рынку Форекс и зарабатыванию на нем денег.

Первый сегмент финансового рынка — это

Рынок фиксированного дохода Fixed Income

Это рынки ГКО (рынки Государственных Казначейских Облигаций).

Для чего страны выпускают облигации? Естественно, чтобы взять денег в долг. До недавнего времени самыми надежными, высоколиквидными и доходными облигациями считались облигации США. Сейчас мало кто уверен, что они самые ликвидные, но тем не менее рассмотрим виды этих облигаций.

Облигации Соединенных Штатов Америки.

— 1 вид облигаций — долгосрочные — Treasury Bonds (так называемые в просторечьи «бонды»).

Они выпускаются в обращение на 5-15-30 лет. Начальная стоимость одной облигации от 1 млн. долларов США. Доходность по данным облигациям составляет от 2 до 5% годовых.

— 2 вид облигаций — среднесрочные — Treasury Notes.

Они выпускаются в обращение на 2-5-10 лет. Начальная стоимость одной облигации от 1 тыс. долларов США. Доходность по ним тоже от 2 до 5% годовых.

— 3 вид облигаций — краткосрочные — Treasury Вills.

Они выпускаются в обращение на 13-26-52 недели. Начальная стоимость от 1 тыс. долларов США. Treasury bills — это беспроцентные ценные бумаги с доходом в виде дисконта (скидки): то есть мы сегодня можем купить Т-b номиналом в тысячу долларов по цене, например, в 960 долларов. Через 13-26-52 недели мы получим номинал в тысячу долларов. Соответственно, разница здесь не в процентах, а в том, сколько мы заработали — 40 долларов. Это и составляет нашу доходность.

Как только растет Treasury Bonds и Treasury Notes до 3—4%, это привлекает крупных инвесторов к покупкам этих бумаг. Облигации скупаются. А это ведет к тому, что растет спрос на доллары, потому что купить облигации США за рубли, за евро или за тугрики мы не можем. Мы можем купить облигации, если у нас есть в наличии доллары США. Долары начинают скупать — доллар растет в цене. Инвесторами же здесь являются: правительства, центробанки, пенсионные фонды и т. д. То есть это организации, задача которых, во-первых, максимально сохранить капитал, а уже во-вторых, — его преумножить. То есть главная задача здесь — это стопроцентная надежность.

Таким образом, повторимся: когда растет доходность, чтобы купить эти бумаги, нужно свою национальную валюту (йену, юани, драхмы, рубли…) превратить в американские доллары и уже на них приобрести долгосрочные казначейские облигации.

Рост доходности по Treasury notes и Treasury bonds формирует рост американского доллара, потому что он укрепляется за счет возросшего спроса. Идет огромный приток денег в американский доллар. На эту закономерность стоит обращать внимание при работе на рынке Форекс.

Вывод: Тreasury растет = $ доллар растет

Следующий сегмент —

Товарный рынок — Commodities (называются еще «коммодами»)

На товарном рынке товары не в чистом виде продаются, а продаются контракты на них — фьючерсы.

Фьючерс — это биржевой контракт на поставку товара в будущем на определенную дату с фиксированным объемом и ценой.

Рассмотрим основные группы товаров, которые вращаются на этом рынке:

Первая, наиболее важная, — энергоносители (газ, нефть).

Драгоценные металлы (золото, платина, серебро).

Цветные металлы (медь, олово, алюминий).

Пищевые товары (мясо, зерно, молоко — любая пищевка).

Мягкие товары, или колониальные (кофе, чай, сахар, табак, хлопок, апельсиновый сок, какао), которые ранее завозились из колоний). К нам апельсиновый сок, кстати, поступает в виде замороженных огромных кубов в рефрежираторах по морю, затем у нас расмораживаются эти глыбы, сок разбавляется водой, а мы потом идем в магазин и с радостью все это покупаем и пьем.

Давайте посмотрим, как же цены на товарном рынке могут повлиять на курс американского доллара.

Выросла у нас цена на нефть — что происходит с долларом? Давайте разберемся.

Начнем с того, что такое нефть. Добывают ли нефть в Америке? Чуть-чуть. А потребляет Америка много? Много. Америка потребляет вообще больше всех нефти в мире. А добывает всего лишь 25% от потребления. 75% американцы вынуждены покупать за пределами США. Когда растет цена на нефть, из бюджета растут расходы для обогрева помещений и т. д. При больших расходах прибыль меньше в экономике. Это первая цепочка, которая влияет негативно на курс американского доллара. Понимаете, да, почему американцы так любят охотится на террористов в нефтедобывающих странах?

Вторая цепочка, которая негативно влияет на стоимость американского доллара, — это то, что подорожала нефть, подорожал бензин, моментально, соответственно, выросла цена на доставку товара в магазины и, соответсвенно, тоже выросла инфляция в стране. Инфляция в стране ведет к обесцениванию национальной валюты.

Третья негативная цепочка — это: подорожала нефть, подорожал бензин, подъехал, соответственно, американец Джон заправить свой пятилитровый джип, заправил. Подъехал в магазин — в карманах больше нет денег, чтобы купить ту же очередную плазменную панель. Отсюда падение покупательского спроса и замедление экономики.

Соответственно, как мы видим, доллар падает, если цена на нефть растет.

Вывод: нефть растет = $ падает.

Теперь давайте посмотрим золото.

Выросла цена на золото, что с баксом произошло? Всего два варианта.

Можно услышать мнения, что все зависит от золота. Без него никуда. Им дышут, его едят, его вкалывают в вену. Шутка, конечно. Но некоторые люди думают, что доллар привязан к золоту. Нет — его давно уже отвязали и привязали к ВВП.

Начнем с золотовалютных запасов. Увеличивается золотовалютный запас. В Форт Ноксе в Америке лежит 150 тонн золота. У нас по всей России раскидано 100 тонн. Запас наш стратегический. В Уругвае 5 тонн золота лежит. Выросла стоимость золота, 150 тонн подорожало, 100 тонн подорожало и 5 тонн подорожало. Что изменилось? Ничего, потому что выросла стоимость, а не количество золота. Золота больше не стали, к примеру, тащить в Америку. Правильно? Следовательно, здесь мы эту цепочку расматривать не можем, чтобы как-то рынок реагировал на это.

Вторая цепочка. Где у нас больше всего добывают золота? В Африке. Как в Африке живут? Никак. Не так ли? Почему? Потому что экономика не развита в принципе. То есть нет экономики как таковой. Есть просто-напросто тупая добыча и продажа этого всего добытого золота дальше. Соответственно, эту привязку мы тоже рассматривать не можем.

Как же тогда все-таки золото влияет? Здесь мы должны смотреть на два объекта инвестиций: есть инвестиции в золото и есть инвестиции в доллары. То есть, как только цена на золото начинает расти, люди стараются купить сейчас, пока есть такая возможность, и идет отток капитала из американского доллара в золото. То есть американский доллар здесь тоже под давлением, поскольку все инвестиции направлены на скупку золота. Долларов становится много в наличии — никому ненужные бумажки.

Вывод: золото растет = $ падает.

Принцип ясен.

На эти привязки стоит смотреть, так как они прямые, всегда есть зависимость. Динамика цен влияет на курс доллара.

Цветные металлы, пищевые и мягкие колониальные товары никоим образом не оказывают влияния на курс американского доллара.

Следующий сегмент финансового рынка —

Фондовый рынок. Stock Market

Stock — акция. Market — рынок. На фондовых рынках обращаются, покупаются и продаются ценные бумаги — ЦБ: акции, облигации.

Акция — это ценная бумага (ЦБ), выпускаемая на неопределенный срок обращения и дающая ее владельцам право:

— на дивиденды;

— на право голоса;

— на спекуляцию, возможность ее покупать-продавать;

— на долю собственности компании при ее ликвидации.

Акция закрепляет права владельцев на получение части прибыли предприятия, компании в виде дивидендов, а также управление компанией. Можем ли мы купить 10 акций и спрятать в чемодан — не можем, потому что акция сейчас — это бездокументарная ценная бумага. Это нужно для безопасности и, во-вторых, представьте, что одна акция — это лист А4, а есть компании, в которых несколько триллионов акций. Соответственно, несколько триллионов листочков занимало бы целый ангар макулатуры, который нужно хранить, беречь от влаги и мышей. Это слишком дорого. Поэтому акция — это бездокументарная бумага, что упрощает ее хранение, расчеты, все операции по ней. Поэтому на фондовом рынке удобно делать то, на чем зарабатываются деньги — изменение курсовой стоимости этих ценных бумаг.

Бывают акции первого эшелона, второго и голубые фишки, так называемые, — самые надежные, крупные, известные компании, корпорации.

Возьмем, к примеру, доходность акций Газпрома за различные годы. В один год акции компании могут показывать высокую доходность, в какой-то год меньшую, а в какой-то, мягко говоря, вообще никакую. Теперь вспомним правило о диверсификации, о том, чтобы свой портфель разбивать на акции, облигации. Не нужно весь свой портфель вкладывать в одну и ту же ценную бумагу. Разбейте на различные компании, на различные ценные бумаги, чтобы снизить возможные риски. По крайней мере, раз в год пересматривайте свой портфель инвестирования.

Все вы, наверное, слышали мнение аналитиков, как оптимистов, так и пессимистов, что нас, так или иначе, ждет впереди рост. А, собственно говоря, почему? Мы уже узнали, что фондовый рынок растет из-за прироста капитала, посмотрите количество частных инвесторов зарубежом: в Китае там порядка 80 млн. человек, и вот данные по России: на сегодняшний день у нас открыто порядка 700—800 тысяч счетов, т. е. говорить о какой-то популярности фондового рынка у населения не приходится. При этом к 2015 году при поддержке государства произошел прирост до 15 процентов от 2009 года. Поэтому растет количество частных вкладчиков, идет приток капитала на фондовый рынок, фондовый рынок растет. Второе, что хотелось бы здесь добавить, даже у голубых фишек потенциал роста сейчас более 100%. Это говорит о том, что сейчас акции недооценены.

Так что же изнутри представляет фондовый рынок.

Фондовый рынок — это набор бирж. Их может быть несколько. У нас в России наиболее популярные и крупные две: ММВБ и РТС.

ММВБ — это самая большая наша отечественная биржа. 90% всего торгового оборота приходится именно на нее. 90% счетов открыто именно там. ММВБ популярна своей биржевой частью.

РТС — это внебиржевая часть и срочный рынок (фьючерсы и опционы). Здесь в большей степени работают профессиональные участники и резиденты.

Плюс ММВБ — это возможность маржинальной торговли, т. е. работа с плечом. Если говорить о плюсах РТС, то сейчас у инвесторов появился доступ к иностранным акциям иностранных компаний, потому что на данный момент по законодательству это невозможно. То есть невозможно, но не противозаконно.

Что же из себя внутри представляет фондовая биржа. Есть расчетная палата ММВБ, где хранятся деньги инвесторов, есть национальный центр, где хранятся ценные бумаги. Если вы решили продать какие-то ценные бумаги, либо решили их купить — все это занимает долю секунды. Клиринговый центр занимается сверкой данной сделки.

Все эти организации обеспечивают надежность на российском фондовом рынке.

Вопрос: можно ли самим прийти на биржу накупить себе акций? Нельзя. Потому что торговать на бирже без брокера невозможно по закону. Раз так, то нужно подойти обоснованно к выбору самого этого брокера. На что здесь следует обратить внимание, на какие моменты? Во-первых, на лицензию. Деятельность брокера лицензируется и контролируется государством и внегосударственными контролирующими органами. Поинтересуйтесь, есть ли у брокера лицензия. Нормальный брокер заинтересован в вашей прибыли. Так же есть еще рейтинги, которые говорят о надежности той или иной компании. Эти рейтинги создаются вполне официально на уровне государства. ААА — высочайший рейтинг надежности.

Брокер может подсказать удачное торговое решение, стратегию, потому что напрямую заинтересован в вашей прибыли. Также качественный брокер может предоставить различные возможности совершения сделок: по звонку, по интернету, через смартфон на програмке.

Брокер берет на себя тяготы общения с налоговыми службами, являясь вашим налоговым агентом.

Но на фондовом рынке действует масса всего, что мы относим к ее минусам. Например, вышел Чубайс и сказал, что это очень хорошая компания. Тут же ее акции подросли, а через месяц оказалось, что эта компания банкрот. Такие вещи, например, на Форексе не прокатывают. Это очень большой и динамичный рынок, и на него действует значительно меньше факторов. Это даже и хорошо. Можно спокойно работать и зарабатывать деньги. Но об этом чуть позже.

В 1792 году восемь брокеров из Великобритании приехали в Нью-Йорк, уселись в тенек под большим деревом на Уолл стрит и договорились, каким образом будут осуществлять операции по купле-продаже ценных бумаг. Так они организовали там биржу в том виде, в каком она существует и сегодня. Называется она New-York Stock Exchange (NYSE). Обычно ее показывают по телевизору, когда говорят про высокие цены на нефть или наоборот низкие, или говорят, что везде кризис, всем плохо. Кажут, как там в зале машут руками, бумажки валяются на полу, все кричат, хватаются за волосы. Это живая биржа.

В 1971 году в США была организована первая электронная биржа — NASDAQ, которая специализируется на торговле акциями высокотехнологичных компаний. То есть все, что связано с высокими технологиями — интернет, компьютеры и т. д. — это все торгуется на NASDAQ. Эта биржа, по сути своей, представляет огромный сервер, который сводит воедино заявки на покупку-продажу валюты, выдавая покупателям и продавцам, синхронизируя и регистрируя. NASDAQ, по сути, — это огромный компьютер, который все делает автоматом. Если на NYSE присутствуют люди, которые кричат: «Покупаю!» «Продаю!», то здесь все автоматически.

В каждой стране существует своя фондовая биржа, а на каждой фондовой бирже — свой индекс.

В США — это Dow Jones Industrial Average (DJIA 30).

В Еврозоне — это немецкий индекс DAX 40.

В Великобритании — это индекс FTSE 100 (Financial Times Stock Exchange).

В Японии — это индекс NIKKEY 125.

В России, соответственно, — индексы РТС, ММВБ.

Что такое индекс и что он нам показывает?

Индекс — это сумма стоимости одной акции n-го количества компаний.

В связи с финансовым кризисом люди становятся более грамотными. В новостях начали показывать лихие индексы и т. д., вроде не у нас одних все плачевно, везде плохо. Нам говорят: «Сегодня индекс Доу Джонс упал на 300 пунктов до отметки 8.465…» Так вот, 8. 465 пунктов ни что иное, как 8. 465 долларов, которые отражают суммарную стоимость тридцати крупнейших компаний Америки. То есть акций. Взяли одну акцию Боинга, одну Дженерал Моторс, Дженерал Электрикс и других, сложили вместе и получили 8 465 доллара. Это и есть индекс Доу Джонса.

Так же по сорока крупнейшим компаниям Германии расчитывается немецкий индекс DAX 40. Германия — мотор всей европейской экономики и ее индекс, соответственно, является главным в Европе. По ста английским компаниям расчитывается FTSE. NIKKEY — по ста двадцати пяти компаниям Японии.

Соответственно, когда индекс Доу Джонса растет, что мы видим: стоимость акций, входящих в тридцатку крупнейших, увеличивается, какая-то акция из них начинает свой рост. Это значит, что кто-то ее покупает. И покупают ее, конечно, за американский доллар. Чтобы купить акции американских компаний, вначале нужно купить бакс. Следовательно, Доу Джонс растет и укрепляется доллар. DAX растет — урепляется евро. FTSE растет — укрепляется фунт. NIKKEY — йена.

Такая привязка — стандартная. Укрепляется индекс — укрепляется валюта. Индекс — это показатель деловой активности. То есть насколько сейчас в стране хорошо либо плохо.

Вывод: DJIA растет = $ растет.

Но не всегда эта цепочка работает однозначно, потому как при условиях финансового кризиса очень часто капитал бежит из фондового рынка и уходит в наличность. То есть вместо акций покупаются доллары. Акции продаются, доллары изымаются. В этом случае бывает так, что во время финансового кризиса мы видим обратную привязку: Доу Джонс падает — доллар растет. Но это несистемно.

Четвертый сегмент финансового рынка — это

Валютный рынок

Currency (валюта), Foreign Exchange Market –международный валютный рынок, чаще именуемый как Форекс. На этом рынке покупается и продается валюта. Валюта — самый ликвидный товар. Поэтому валютный рынок — самый высокодоходный рынок. Во время кризиса не идет обвал валюты, а лишь увеличивается волатильность валюты. А это предполагает инвесторам большую доходность от их вложений.

В 1971 году группа Центробанков различных стран образовала сеть по обмену массы валюты, чтобы не перевозить деньги на вагонах. Это цифровая сеть, в которой происходит обмен валют по курсу, который устанавливают Центробанки различных стран. Это и стало называться FOREX. Чуть позже туда присоединились коммерческие банки, транснациональные корпорации (ТНК), паевые фонды, инвестиционные компании и самые крупные холдинги, и миллионы трейдеров по всему миру. В результате образовалась громадная сеть, которая занимается обменом валюты. Дальше появились крупные коммерческие банки. Брокеры заключают на различных условиях договоры с коммерческими банками, которые имеют прямой выход на FOREX. В результате, физическое лицо имеет право заключить договор уже с брокером и заниматься куплей-продажей валюты.

Чем занимается рынок FOREX. Здесь нет отдельных валют. Здесь нельзя купить только евро или только доллар. Здесь участвуют валютные пары. От этих валютных пар вытекает простая вещь: одна валюта в паре растет — другая автоматически падает, а разница — прибыль брокера. Конверсионные операции на валютном рынке получили название Forex (FX). Это сокращение от Foreign Exchange (иностранный обмен). Если брать определение Форекса как такового, то это — телекоммуникационная сеть, которая связывает все банки мира.

Ну и так как земной шар круглый и часовые пояса смещены: когда одни уснули, другие проснулись, — мы видим движения на валютном рынке: котировки двигаются 24 часа в сутки с понедельника по пятницу. Уважающие себя банкиры в субботу и воскресенье отдыхают. Потому ниже покажем график торговых сессий.

Торговые сессии

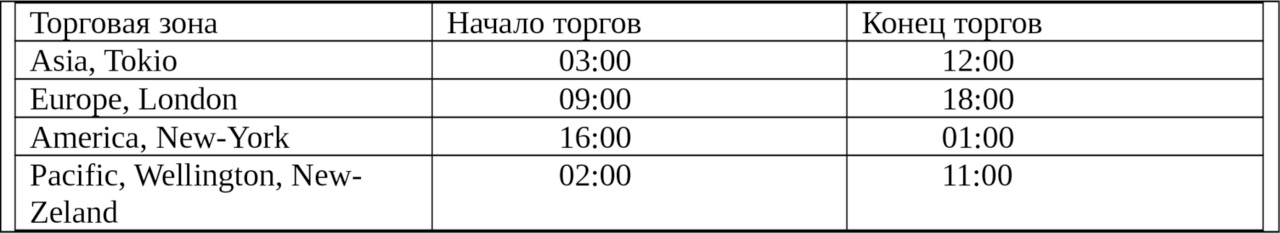

Время в таблице дано московское.

Первой начинает работу Азиатская торговая сессия в Токио. Следующими просыпаются европейцы, после чего начинается движение в Нью-Йорке. И последняя — Тихоокеанская торговая сессия.

Азиатская и Американская сессии считаются наиболее агрессивными, то есть в это время возможны наиболее сильные движения на рынке.

Европейская сессия отличается большим объемом сделок. Европа открывается во Франкфурте-на-Майне и через час открывается Лондон (в 10 утра). Именно с приходом Лондона движения на рынке становятся более масштабными.

Тихоокеанская торговая сессия очень спокойная и на ней особых движений не происходит.

На стыке сессий лучше всего торговые операции не проводить: увеличивается риск из-за неопределенности и самого большого движения на рынке. Волатильность эта бывает порой весьма необоснованна. Новичкам в это время не рекомендуется выходить на рынок.

Валютные пары

Теперь рассмотрим пять основных валют.

Американский доллар — USD

Единая Европейская валюта — евро — EUR

Британский фунт — GBP

Швейцарский франк — CHF

Японская йена — JPY

Почему эти пять основных валют? Потому как на них приходится наибольшее количество сделок. И экономики этих стран наиболее развиты.

По одиночке валюты на рынке не торгуются, объединяются в пары. Примерно так это выглядит:

EUR/ USD

Котировка — что это? Это стоимость единицы одной валюты (базовой), выраженная в единицах другой валюты (котируемой).

В данном случае EUR является базовой валютой, USD-котируемой. Это обратная котировка.

В валютных парах, в которых USD стоит на первом месте, например, USD/ CHF, эта котировка будет прямой — прямая котировка. Здесь USD — базовая валюта, CHF — котируемая.

Обратная котировка

EUR/ USD

GBP/ USD

Прямая котировка

USD/ CHF

USD/ JPY

Кросс-курс

GBP/ CHF

Крос-курс — валютная пара, где доллар не участвует.

Рядом с валютной парой мы всегда видим какие-то цифры, выраженные в пунктах. Поясним:

1 пункт, он же 1 поинт, он же 1 пипс — это минимальное изменение значения цены. Мы в любой момент можем посмотреть котировки по валютной паре и всегда увидим 2 цены:

Первая цена — 1.2500 — bid — это продажа.

Вторая цена — 1.2503 — цена ask — это покупка.

В один и тот же момент можно дорого купить и дешево продать, и наоборот.

Разницу между этими ценами составляет 0.0003 — это и есть 3 пункта. Соответственно, 0.0001 — 1 пункт. 1 шаг — 1 пункт.

Разница между ценой покупки и продажи называется спред, то есть прибыль брокера, который нам предоставляет доступ на валютный рынок. Как только мы отдали брокеру приказ купить или продать, у нас тут же спред отобрали. Неважно какая сделка, положительная или отрицательная.

Стандартный объем средств для выхода на рынок ФОРЕКС это 100 000 единиц базовой валюты, которые называются — 1 лот. То есть стандартизированный контракт равен 100 000 единицам базовой валюты. Но 100 000 $ есть не у каждого. И чтобы осуществить, например, покупку EUR на базовой паре EUR/USD нам нужны сто тысяч долларов на счете. Для доступа на рынок всех желающих, существует кредитное плечо 1:100.

Рассмотрим вариант сделки на покупку.

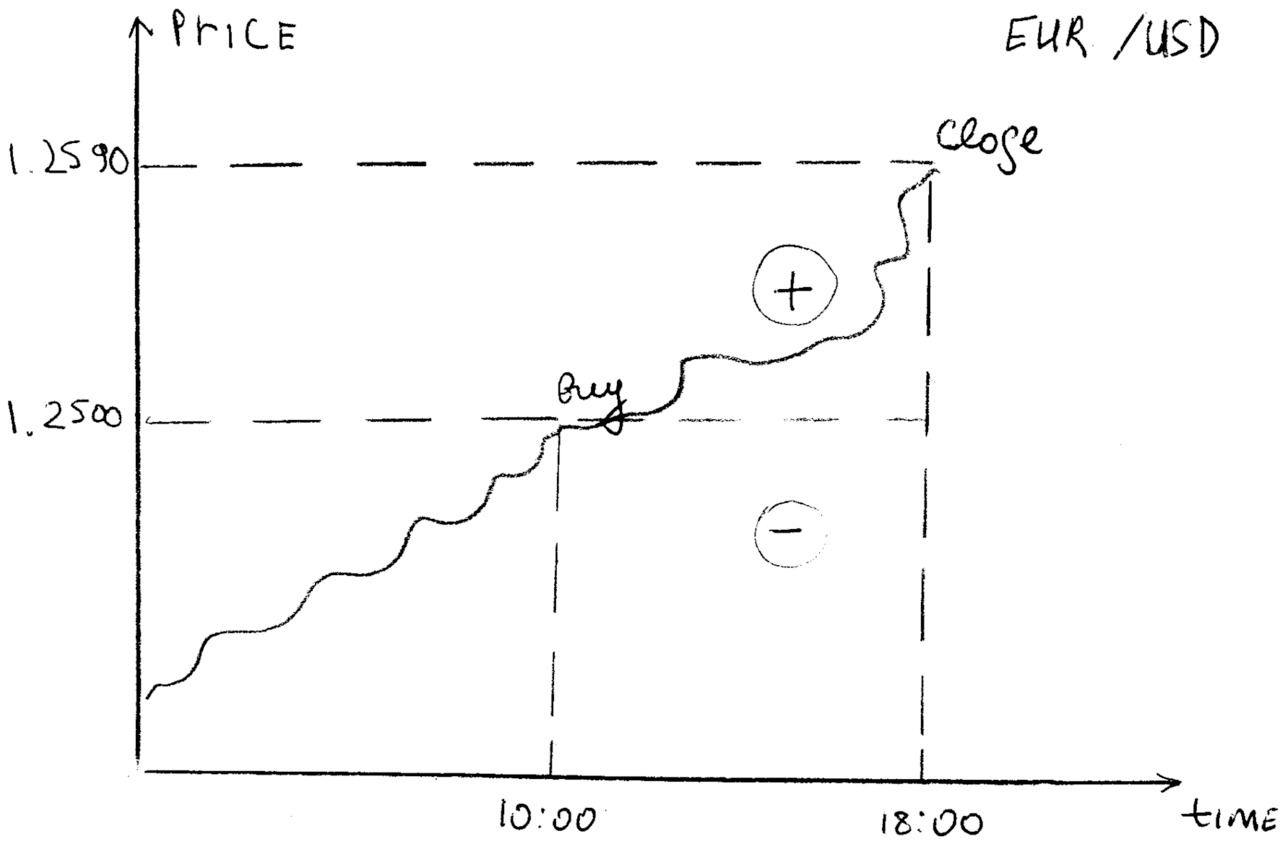

Рис.1 EUR/ USD, сделка на покупку

Вот у нас есть котировка, тайм, прайс. Взяли валютную пару евро/доллар. Посмотрели котировку — 1.2500 в 10: 00 утра. Котировка нам говорит: стоимость единицы одной валюты, выраженная в единицах другой валюты — котируемой. Базовая валюта здесь евро, котируемая — доллар. То есть в 10 часов утра за один евро дают 1 доллар 25 центов. В этот момент времени, если за 1 евро дают 1.25 доллара, то стандартный контракт 100 тысяч евро будет стоить 125 тысяч долларов.

Посмотрели мы котировку в 18:00, она будет 1.2590. То есть для 18:00 справедливое равенство будет другим. То есть 100 000 евро в шесть часов вечера будет стоить 125 900 долларов.

Каким образом мы можем на этом заработать? Изначально мы не знаем куда цена собралась, то есть в 10 утра. Котировка 1.2500. Что делать? Например смотрим экстренный выпуск новостей, где нам говорят: «…к берегам Америки приближается ураган, который хуже Катрины в 500 раз! Восьмая степень сложности присвоена… Все мексиканские нефтяные платформы закрыты. Нефть не добывается вообще. Новый Орлеан ликвидирован. Кирдык полный Америке.»

То есть мы считаем, что экономике США будет нанесен крупный ущерб. Считаем так в десять утра. Мы полагаем, что котировка доллара должна падать, то бишь евро по отношению к доллару должно расти, укрепляться. Отдаем приказ «BUY», купить базовую валюту. Что такое приказ «BUY»? В десять часов утра у нас 100 000 евро стоят 125 000 долларов. Чаша весов уравновешена. В этот момент мы не можем купить евро как таковую, в чистом виде и пойти из банкомата достать эти сто тысяч евро. Мы можем лишь чашу весов, которая в данный момент — 100 000 евро: 125 000 долларов — прижать к себе. То есть сейчас мы приказом на покупку прижимаем одну из чаш весов. Приказом «BUY» мы покупаем 100 000 евро за 125 000 долларов. У нас на руках прижата чаша весов — 100 000 евро мы купили.

Проходит время. В 18:00 вечера смотрим котировку: 1.2590 и смотрим очередной выпуск новостей. Нам говорят: «Ураган превратился в тропический шторм, выпал дождь. В Новый Орлеан обратно все вернулись, заселились. Все платформы снова начали добывать нефть. Все здорово. Все замечательно.»

Мы считаем, что котировка евро не продолжит свой рост и долар больше падать не будет, мы отдаем приказ «CLOSE» — закрыть сделку. Приказ «CLOSE» означает, что мы отпускаем чашу весов, то есть мы должны восстановить равновесие. «CLOSE» означает обратную конвертацию валюты. То есть этим приказом мы что делаем? У нас на руках 100 000 евро, мы их обратно продаем. Почем продаем? За 125 900 долларов. Сколько плюсом у нас? 900 долларов чистой прибыли. В данном примере цена прошагала 90 пунктов. А 1 пункт приносит прибылью 10 долларов при 1 лоте.

Сразу для себя отметьте, когда мы покупаем, где плюсовая зона, а где минусовая. Любая котировка выше точки входа на покупку дает денег. Любая котировка ниже — деньги отнимает. С этим ясно: купили подешевле — продали подороже.

Как заработать денег на падении цены?

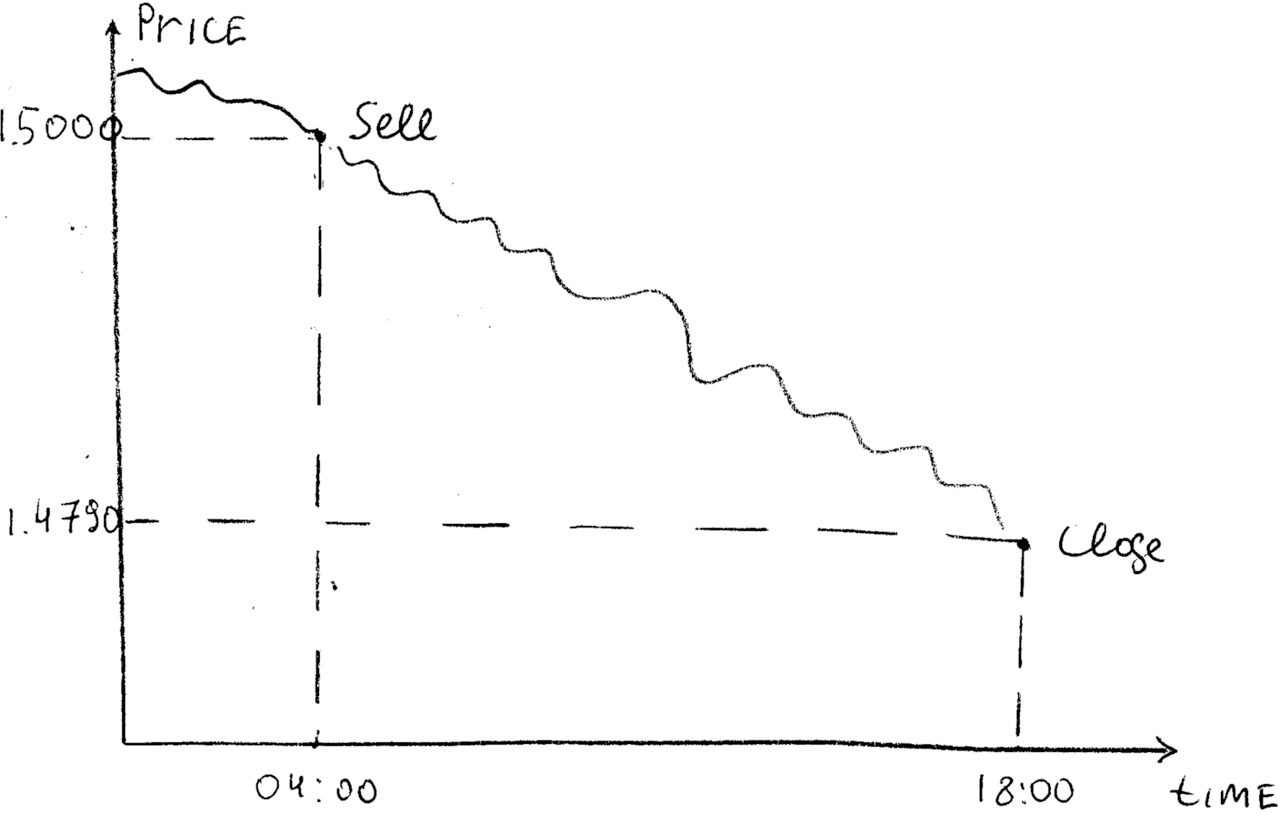

Рис.2 EUR/USD, сделка на продажу

Возьмем тот же график. Тайм, прайс. Евро/доллар. Проснулись пораньше, чтоб все деньги заработать. Встали в 4 утра. Посмотрели котировку — 1.5000. В 4 часа утра за 100 000 евро дают 150 000 долларов. Смотрим Евроньюс, где нам говорят: «За прошлую ночь во Франции сожгли 6.500 автомобилей! Плюс сожгли в Брюсселе, Берлине, в Люксембурге! В Афинах что творится!» И т. д.

Мы считаем, что в Еврозоне, в принципе, все плохо. Вот-вот начнется гражданская война. Мы здесь отдаем приказ «SELL» — продать базовую валюту. То есть этим приказом мы продаем 100 000 евро, а на руках у нас 150 000 долларов. Большая пачка по высоте: около 30 см. Сейчас станет ясно, откуда деньги берутся. Дальше цена благополучно падает вниз. Смотрим котировку в те же 18:00 — котировка на уровне 1.4790. То есть в данный момент времени за 100 000 евро дают 147 900 долларов. Тут же в шесть часов вечера выходит на сцену Николя Саркози и заявляет: «Ребята, мы поймали всех зачинщиков беспорядка. Всех посадили в тюрьму. Кого-то выгнали. И вообще, это все противные журналюги лишнего наболтали: там всего-то пара арабов напились, несколько витрин разбили и все. Никакой гражданской войны не будет. Приезжайте к нам отдыхать.» И т. д. Все замечательно. Никакой войны не будет. Все хорошо, все под контролем. Все здорово. Завтра обычный рабочий день.

Соответственно, мы считаем, что вряд ли котировки евро продолжат падать. Мы здесь отдаем приказ «CLOSE» — закрыть сделку. Сейчас происходит обратная конвертация валюты. То есть мы должны восстановить баланс весов. Теперь нам нужно купить 100 000 евро. И по какой цене? По 147 900 долларов. У нас на руках 150 000 долларов. Мы от нее отсчитываем 147 900 долларов и у нас осталось что-то в кармане. А именно — 2 100 долларов. Принцип ясен и прост.

Так вот, не было бы это так здорово, если бы банк нам не давал кредитного плеча в размере 1:100, благодаря чему нам не нужно у себя на счету поддерживать 100 000 евро, 100 000 долларов и т. д. То есть нам достаточно на торговом счету иметь сумму в сто раз меньшую. Отсекаем два ноля — получаем всего лишь 1000. Для того, чтоб сказать «BUY» по котировке 1.2500, то есть купить 100 000 евро за 125 000 долларов, нам достаточно иметь 1250 долларов, для того, чтоб открыть сделку с такой доходностью.

Отсюда дадим определение, что такое маржа.

Маржа на рынке ФОРЕКС это — страховой залог на период открытой сделки.

Допустим, у нас на депозите 5 000 долларов и мы отдали приказ на BUY по котировке 1.2500. Мы купили евро за 125 000 долларов с учетом кредитного плеча — 1 250 долларов. Это и будет маржа — та сумма, которая будет заморожена на счету, пока мы не закрыли сделку. Из 5 000 долларов 1 250 долларов мы не сможем трогать, пока сделка не закрыта. Свободные средства 3 750 долларов — на них мы можем еще открывать позиции. А маржу мы трогать не сможем. Как только мы отдали приказ «CLOSE», у нас эта сумма перетекает в депозит, плюс свободные средства, плюс прибыль, которую мы заработали. Заработали, допустим, 900 долларов, следовательно будет 5 900 долларов. Захотели снять, заходим в личный кабинет, пишем заявку на вывод средств, в заявке на вывод средств указываем личный банковский счет, куда перевести деньги, либо это веб-мани. Деньги с назначением платежа FINANCIAL HELP соответственно приходят на расчетный счет. FINANCIAL HELP — финансовая помощь — пока законодательством РФ не вменяется как доход. Пока. Еще не все гайки закрутили. Поэтому если вы, в принципе, патриот России, то можете заплатить 13% и спать спокойно. Не будет ночью никто приходить. По ночам кошмары не замучают. Но, по сути, нам пока выгодно такое положение законодательства: здесь мы свободны сами решать, платить нам налог или нет, в отличие от фондового рынка, где налогообложение обязательное и автоматическое.

По Sell сразу пометьте, что плюсовая зона ниже открытия ордера, минусовая — выше.

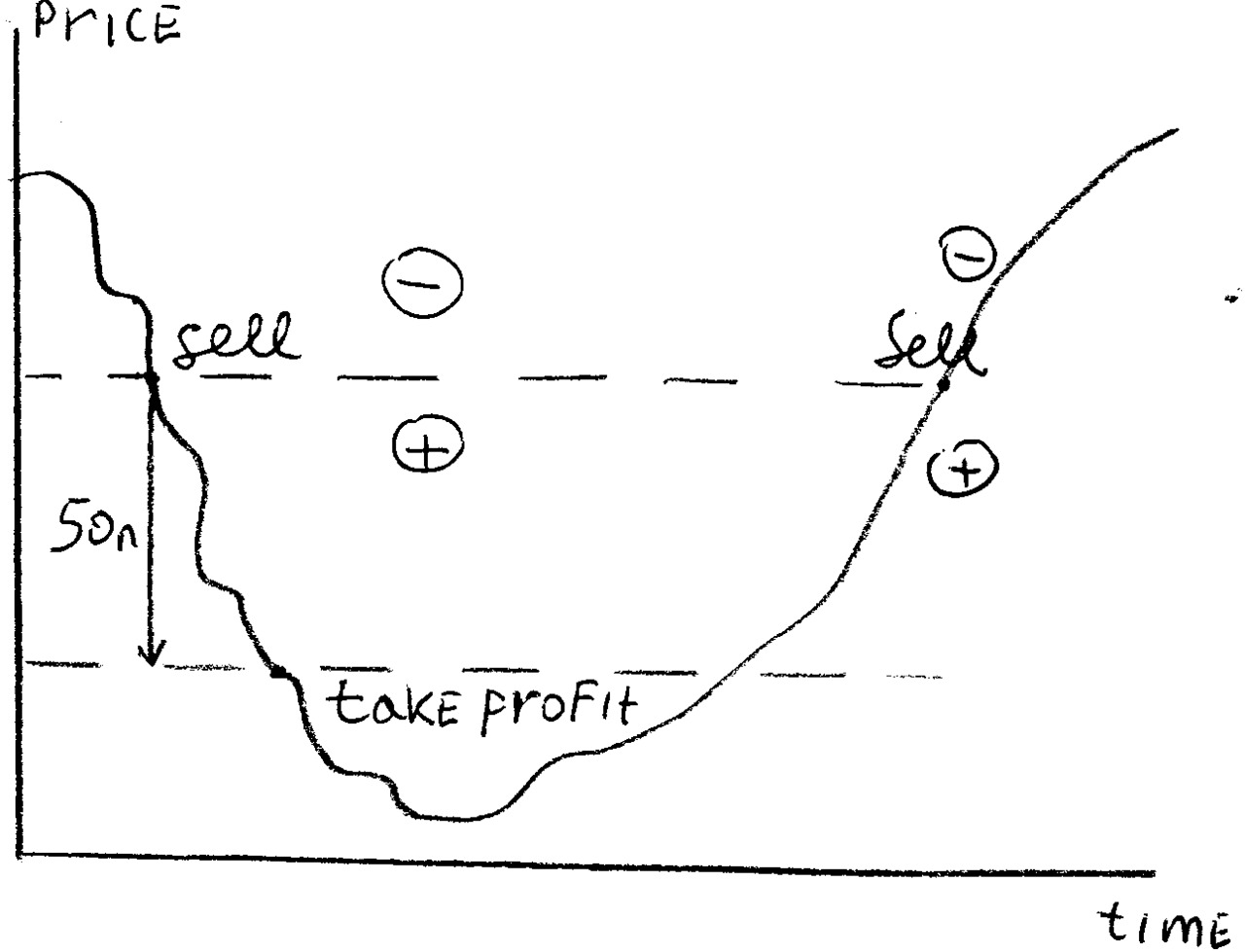

Stop-Loss, Take-Profit

То есть замечательно, когда сказал Sell, а цена сразу рухнула и дала прибыль. Не всегда так бывает. Сказали мы здесь Sell, каждый пункт вниз дает нам плюсом 10 баксов. А каждый пункт наверх дает минус 10 баксов. А минус 10 баксов откуда берется? С нашего депозита. То есть, если мы сказали Sell, а цена ускакала вверх на 500 пунктов, 500 умножить на минус десять равно 5000 долларов. На счету ноль. Для того, чтобы такого не было, существует электронное ограничение убытков. То есть мы можем заранее прописать цену, при которой у нас сделка закроется автоматом, если будут развиваться события не по нашему сценарию. Считаем, что цена 1.5060 для данной сделки является критической, что если рынок дойдет до этой отметки, скорее всего повалит на 500 пунктов. А нам этого не нужно. На эту цену можем поставить ордер, который называется СТОП-ЛОСС, STOP-LOSS (стоп, убыток!). Это электронное ограничение убытков. То есть, как только рынок дойдет до этой отметки, у нас закроется сделка минусом, но с тем минусом, который мы для себя спрогнозировали, потому что это лучше, чем минус 500 пунктов.

Но также, как мы ограничиваем убытки, также мы ограничиваем и прибыль. Такой ордер называется ТЕЙК-ПРОФИТ (Take Profit) — забрать, зафиксировать прибыль. То есть автоматом сделка закрывается с прибылью. Обычно возникает вопрос, зачем прибыль ограничивать.

Рассмотрим два варианта: один без тейк-профита, другой с тейк-профитом.

Тут мы сказали продать SELL, плюсовая зона внизу на рисунке, минусовая вверху.

В первом случае мы поставили тейк-профит 50 пунктов, то есть на расстоянии плюс 50 пунктов поставили тейк-профит. Во втором случае тейк-профит не поставили. Считаем, что нам надо все сразу и много. Нам надо сразу 8000 пунктов, чтоб цена прошла. «Чего вату катать? В общем-то мы сюда за деньгами пришли.» Обратите внимание на время, здесь мы где, на первом рисунке? В плюсе. То есть мы забрали свои 500 долларов. Здесь (второй рисунок) мы где? Мягко выражаясь, в минусе. Правда, он текущий, текущий минус на данный момент. Но в любом случае минус. Иначе говоря, тейк-профит — это синица в руке. Особенно при выходе данных, когда рынок быстро себя ведет. То есть выходят данные, здесь цена может находиться минуту и в эту минуту нам не дадут вручную закрыть сделку и мы можем думать еще, а стоит ли закрывать. Может быть как раз она дальше провалится и будет нам плюс больше. Тейк-профит позволяет забирать здесь и сейчас, и ту прибыль, которую мы заранее спрогнозировали.

Ниже рассмотрим автоматические ограничители убытков.

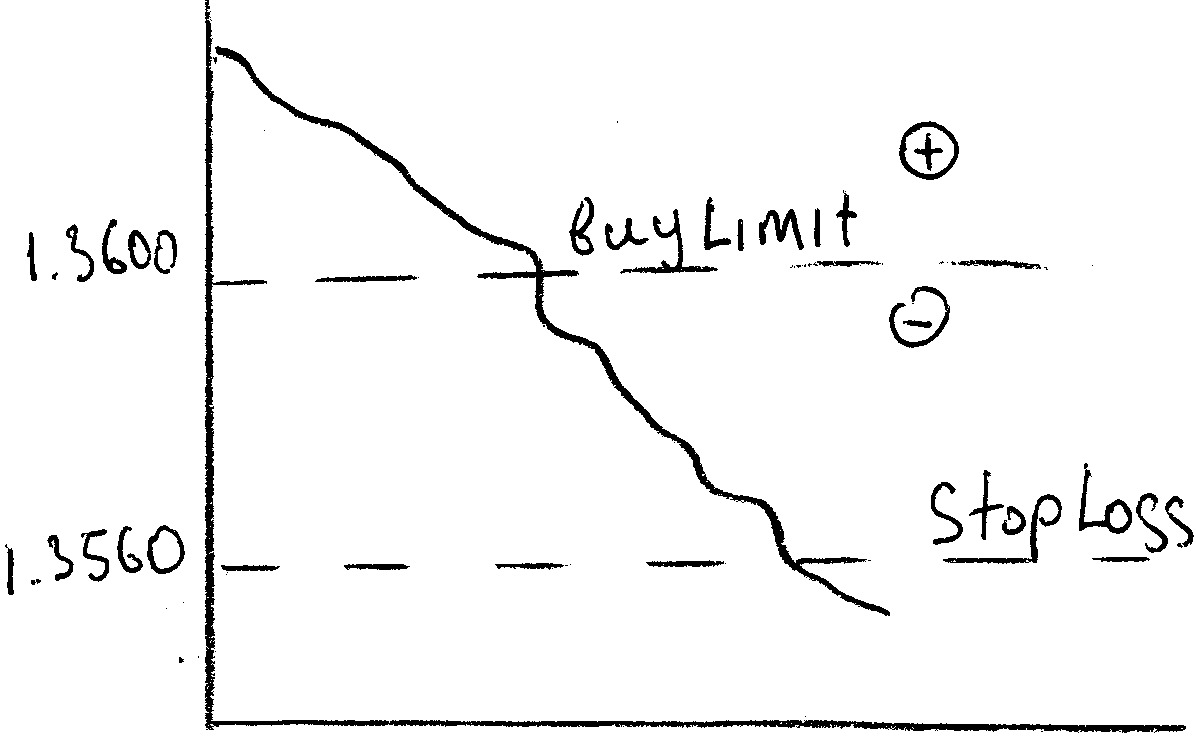

Рис.1 Стоп-лосс для ордера на покупку

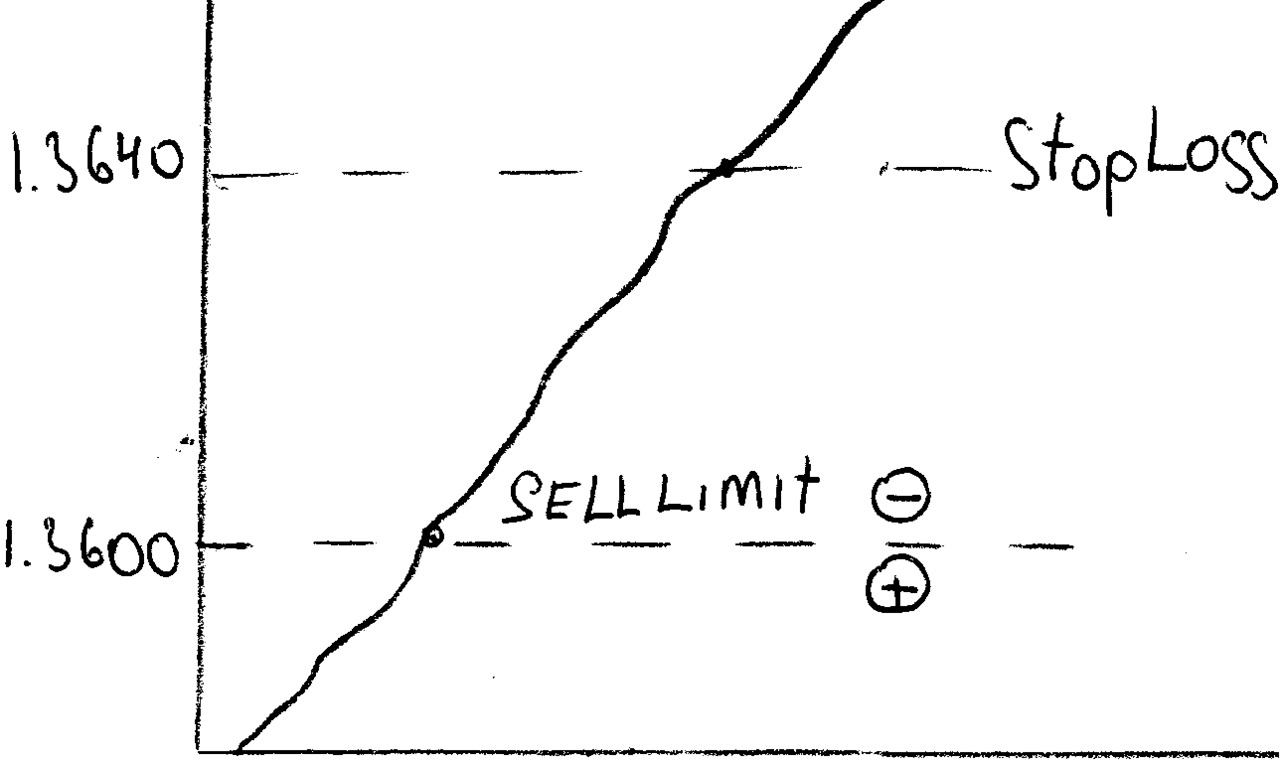

Рис.2 Стоп-лосс для ордера на продажу

Существует такое понятие как СВОП. Своп — это плата за перенос позиции на следующий день через ночь (00:00 по Гринвичу). Своп, в принципе, зависит от разностей учетных ставок разных стран.

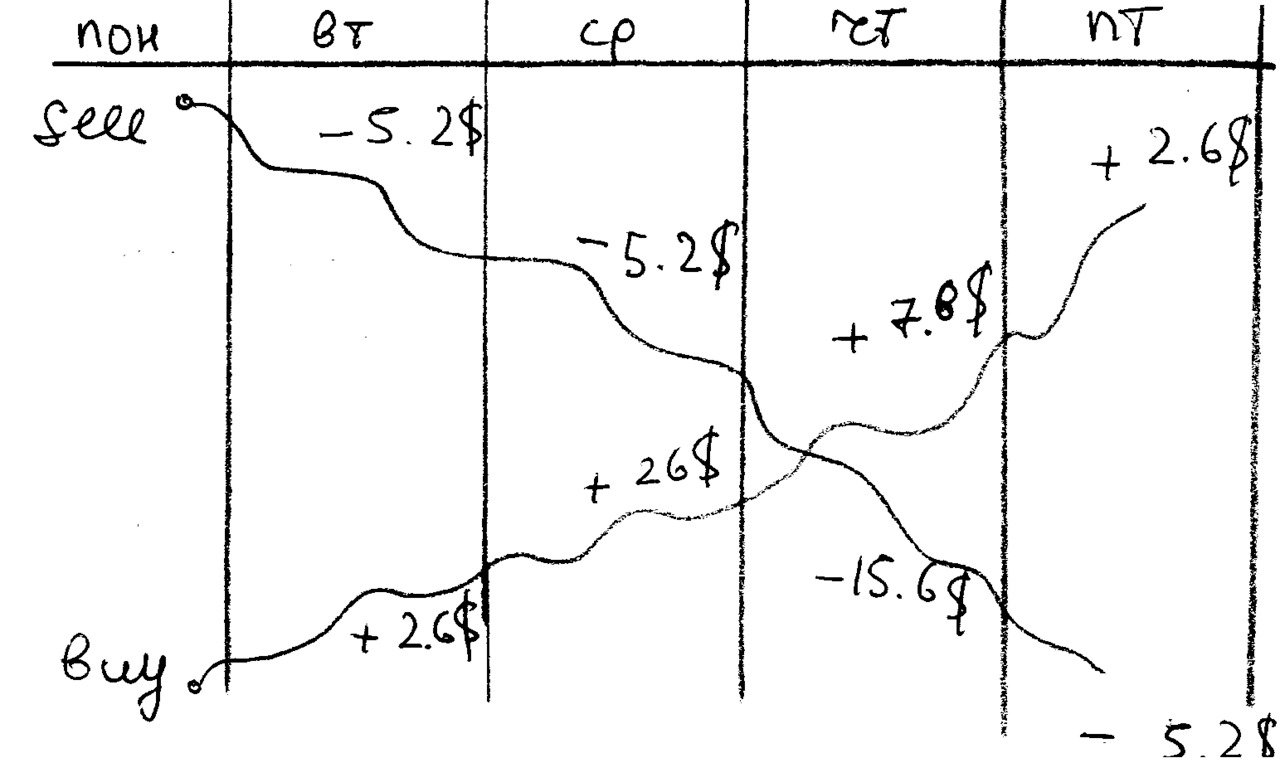

Вот у нас понедельник, вторник, среда, четверг, пятница. Суббота и воскресенье выходной. Рынок не работает. Допустим, мы отдали приказ BUY. Считаем, что целью является вот этот уровень. Сюда должны дойти. Неважно, сколько времени туда будет цена идти. Важна цель. Важно, что это расстояние должна цена пройти и здесь мы закроемся. По времени это может быть месяц. Соответственно, если мы купили и оставили сделку через ночь, то есть 00:00 по Гринвичу, с нас банк забирает либо дает нам деньги (если BUY, то своп плюсовой, если Sell -минусовой, но еще зависит от конкретной валютной пары, но дают всегда меньше, чем забирают; список свопов имеется у каждого брокера на сайте). Смотрим: евро/доллар — BUY — 0.26, т. е. нам дадут плюс 2.60 доллара за то, что мы перенесли сделку через ночь. Дальше пошли — снова 2.60 доллара. Со среды на четверг своп начисляется в тройном размере плюсом в 7.80 доллара (или с минусом, если мы поставили на продажу). Ну и с четверга на пятницу 2.60 доллара. Почему своп со среды на четверг начисляется в тройном размере? Дело в том, что за субботу и воскресенье своп не берется. А большинство людей оставляет сделки как раз — таки на неделю. В конце недели их, как правило, срубают. Для того, чтобы поиметь с трейдерской братии деньги за субботу и воскресенье, соответсвенно, за среду и четверг своп начисляется в тройном размере. С пятницу на понедельник своп берется один.

Если бы мы сказали Sell и оставили сделку через ночь по Гринвичу, с нас списали бы 5.2 бакса. Среда-четверг, соответственно, в тройном размере — 15.6 долларов. Забирают всегда больше, чем дают. Своп, в зависимости от валютной пары и от того, что мы делаем, покупаем или продаем, дает либо плюсовой, либо минусовой своп. Либо с нас забирают, либо нам начисляют.

Здесь мы рассмотрели вариант, когда мы заходили вручную. Посмотрели, решили продать, нажали Sell. Бывает так, что цена не нравится. То есть смотрим на нее, а она нас не устраивает. Ни покупать, ни продавать не хотим.

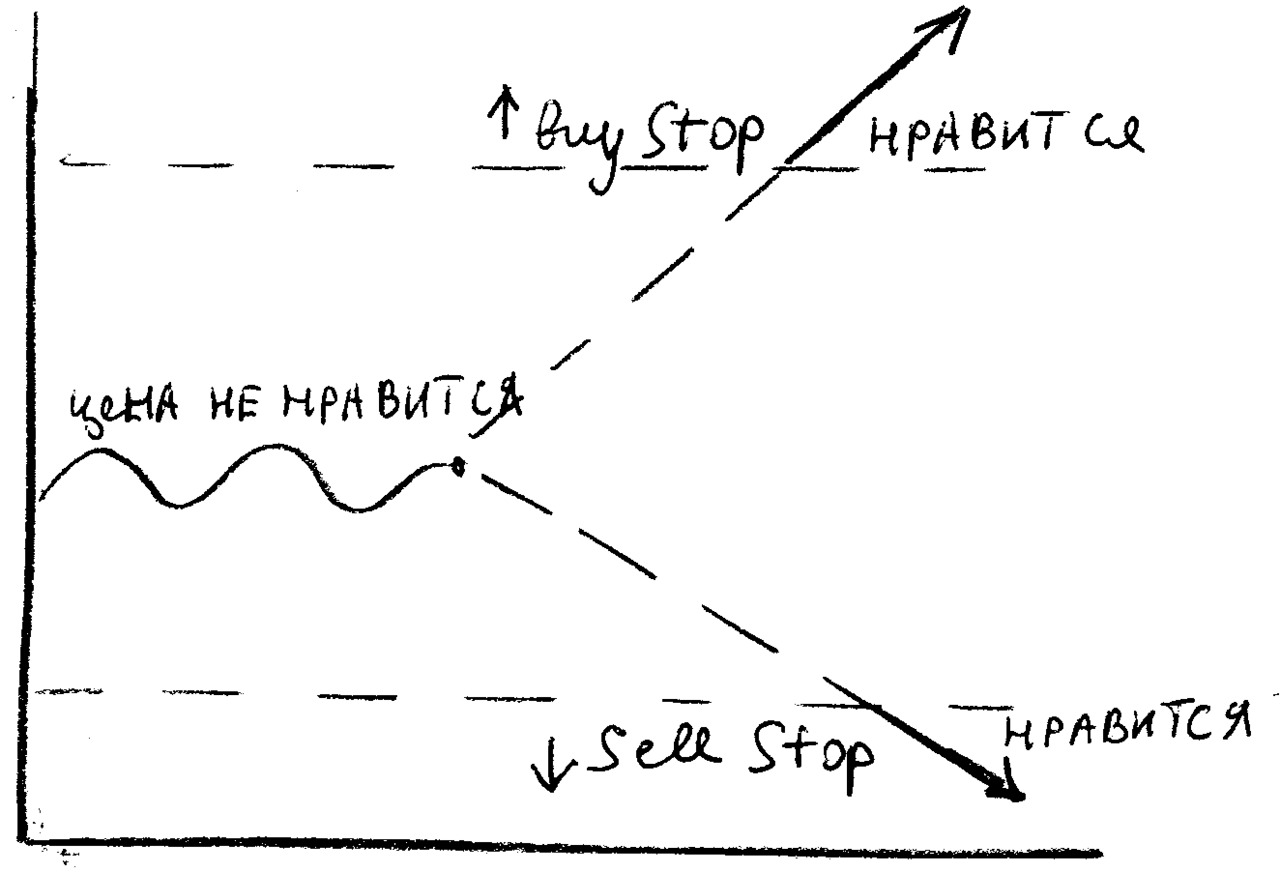

Отложенные ордера

Существуют четыре вида отложенных ордеров. Когда текущая котировка нас не устраивает, но мы видим уровень, от которого мы бы купили либо продали. Считаем, что если до этой цены дойдет рынок, отсюда движение ускорится и пойдет наверх. То есть у нас есть желание от этой котировки купить. Мы сюда ставим ордер BUY-STOP (работа на пробитие уровня). То есть при достижении этого уровня у нас открывается позиция на Buy без нашего участия.

Считаем мы, что дойдет рынок до этой котировки и от них ускорится падение. Нам бы продать отсюда — ставим ордер SELL STOP (отложенный ордер на пробитие).

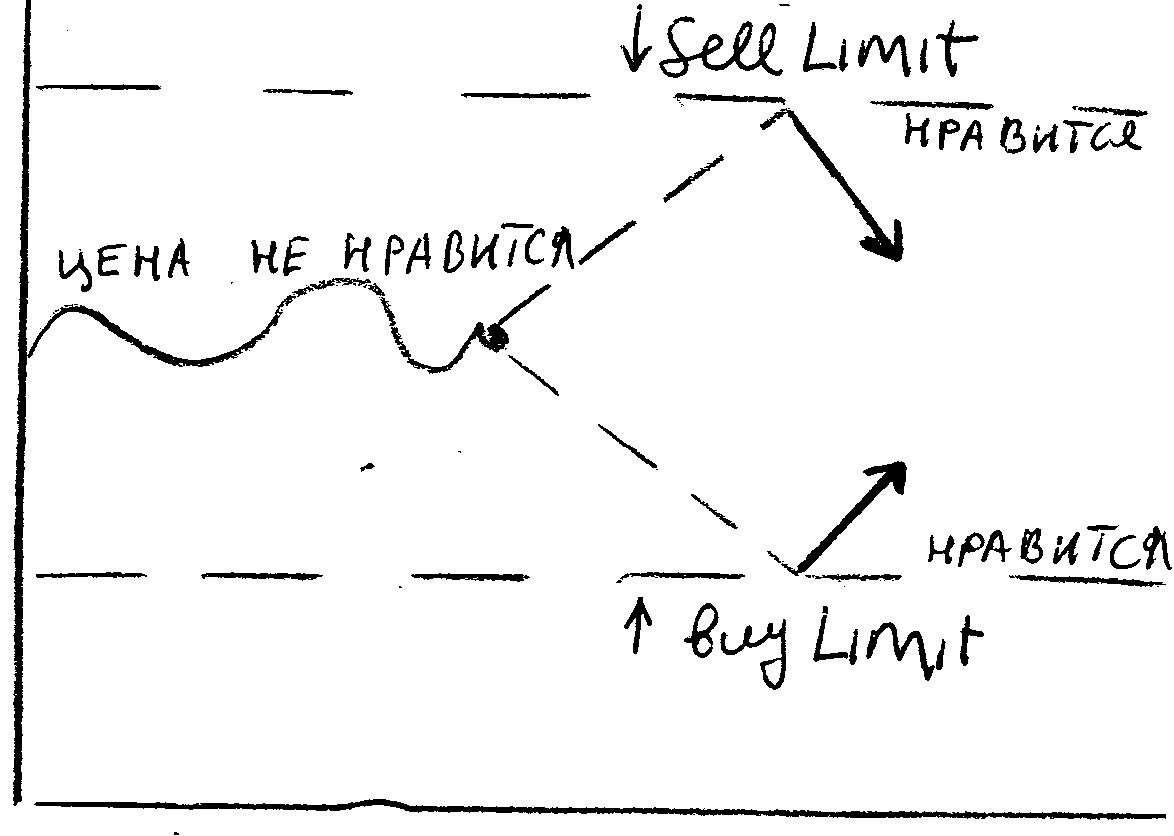

Считаем мы, что дойдет до уровня и от него должны упасть котировки, нам бы продать от этой цены — ставим ордер SELL LIMIT.

Считаем мы, что упадет цена до этого уровня и будет рост, — нам нужно купить от этой котировки. Ставим ордер BUY LIMIT.

В зависимости от того, какой ордер мы выберем, у нас будет сделка либо на отскок от уровня, либо на пробитие уровня.

BUY LIMIT, SELL LIMIT — отложенные ордера на отскок от уровня.

Рис.1 Ордера на пробитие

Рис.2 Ордера на отскок

Большинство людей работает отложенными ордерами. В основном лимитами — LIMIT. Не на пробой, потому как на пробой достаточно опасно. Ибо можно на самом верху купить, а цена развернется и уйдет в другую сторону.

Take Profit мы выставляем по ордерам на BUY выше уровня. Take Profit по ордерам на SELL — ниже уровня.

К концу этой главы вы уже многое узнали о валютном рынке и имеете представление о видах ордеров. Теперь можете установить у себя на компьютере демо-счет — программу, которая в реальном времени будет качать котировки, и попробовать потыкать пальчиками, поиграться, поторговать на виртуальных деньгах, почувствовать вкус мировых денег, представить себя будущим олигархом, зайдя на сайт любой брокерской фирмы, чтобы, приступая к прочтению следующей главы, вам легче было ориентироваться в примерах.

Что касается литературы по работе на валютном рынке, то, к сожалению, очень много книг написаны сложным громоздким языком, либо мало практичны. Чтобы понять суть вещей, о которых там пишут, придется потратить ни один год драгоценной жизни. Мягко выражаясь, 80% книг — вода. Но некоторые из них почитать все же стоит. Одни –чтобы почерпнуть дух торговли. Другие — найти для себя то, что, может быть, упущено здесь. Работа на Форексе — дело до мистического индивидуальное: то, что подойдет вам, не подойдет другому человеку. Но пока не будем вас запугивать и зря стращать. Откройте демонстративный счет, освойтесь в торговой платформе. А мы поможем вам в поиске нужных торговых стратегий.

ГЛАВА 2. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ

Всем вам известно, что такое информация в нашем современном мире. Для рынка FOREX информация — это самое основное. Некоторые считают, что фундаментальный анализ вообще не нужен, потому что существует цена, которая учитывает все (погода, цены на нефть, на золото). То есть, если цена падает или растет, значит, она реагирует на какие-то новости. Поэтому фундаментальный анализ можно и не учитывать. А можно обходиться только техническим анализом. Это неправильно. Фундаментальный анализ обязателен: если мы не будем знать, какие новости, как влияют на рынок, мы будем вне рынка. Благодаря тому, что FOREX — это очень огромный рынок, повлиять на него миллионом долларов и даже десятью невозможно, даже миллиардом вряд ли что изменишь. На фондовом рынке, покупая или продавая акцию, вы влияете на цену. На FOREX вы не повлияете в одиночку, вы используете движения для зарабатывания себе средств и все. Поэтому здесь надо определиться с движением и работать.

Новости, которые выходят через новостные агентства, распространяются в одну и ту же секунду повсюду. Во всем мире люди на разных языках читают эту новость и реагируют на нее. Поэтому, смотря на цены, мы можем видеть, как рынок отреагировал на новость. Так как этот рынок очень большой и ликвидный, на нем крутятся очень большие средства, он не на все новости реагирует. Возьмем, к примеру, цены на нефть. С 2004 года цена на нефть растет. Смотрим цены на валютной паре евро/доллар. Наблюдаются и рост и падения. Поэтому сказать нельзя, как отражаются цены на нефть на конкретной валютной паре. Цены на золото — тоже самое. С 2002 года цена на золото растет очень быстрыми темпами. Цена унции поднялась с 300 долларов до 700 в 2006 году. А валютные пары ходят как хотят, вверх-вниз. Они на это не реагируют. Птичий грипп, война, все это — мелкие значения для этого рынка.

На что же он реагирует?

Все трейдеры знают аксиому: «Экономика страны равна валюте». Чем сильнее экономика страны, тем сильнее ее валюта. Все экономические данные, которые выходят, оказывают сильное влияние на рынок FOREX. И в первую очередь данные по Америке, американской экономике. Так как США — это самая сильная экономика в мире, доллар является валютным убежищем при разных кризисных ситуациях.

Фундаментальный анализ — это метод анализа финансовых рынков с учетом всех мировых событий.

Существует ряд факторов, влияющих на рынок. На любой рынок.

Факторы, влияющие на финансовый рынок

Факторы делятся на следующие группы:

1) Политические факторы. К ним мы относим выборы, всевозможные изменения в форме конституционного устройства государства, всевозможные изменения внутри правительства — то есть все, что может повлиять на законодательную базу государства, что, соответственно, может изменить настроения инвесторов по отношению к валюте данного государства. Но прежде всего это выборы — это самый мощный источник движений на рынке. В 2006 году, например, в Америке были выборы, так доллар упал на 500 пунктов в день выборов. Это и понятно: инвесторы боятся вкладывать деньги в США, в американскую экономику, мало ли кто победит, мало ли что сделает. Состояние неопределенности. Выборы президента или парламента. Когда избирали Тони Блэра, фунт сильно упал. Потому что Блэр был от лейбористской партии, а лейбористы известны своей популяризацией (поднимем пенсии, поднимем это, то), а консерваторы больше экономисты, выступают за то, что больше всего выгодно экономике. В итоге от фунта избавлялись. Но как только Тони Блэр вступил в должность, фунт снова начал расти, потому что Блэр заявил: «Экономика все-таки приоритетней, господа.»

Тоже самое в США. Когда Бернанке сменил Гринспена, доллар продавали. Потому что неизвестно кто придет, неизвестно что сделает.

Фундаментальный анализ — это как фон событий, на котором что-то дорожает, что-то дешевеет. Технический анализ, конечно, главнее, но об этом позже. Самое хорошее движение доллара произошло во время скандала вокруг Била Клинтона и Моники Левински. Тогда доллар очень сильно упал на 600—700 пунктов. Можно было заработать 6—7 тысяч долларов буквально за пару часов. Ибо Клинтон считался очень сильным президентом, очень грамотным экономистом, и он был всегда за сильный доллар, а скандал против него — это значит: придут другие люди на место президента, ему объявят импичмент. И, естественно, будут вести свою политику, а неизвестно какую. Поэтому сотни миллиардов долларов ушли из Америки в другое направление буквально за считанные часы. Все начали продавать его и покупать другие валюты. Конечно, в течении нескольких дней все вернулось на места. Но этот момент был непредвиденный и предсказать такое довольно сложно.

2) Психологические факторы (слухи и ожидания). Рынок — это прежде всего люди, которым свойственно делать выводы заранее. Если есть слух, что экономическая новость выйдет хорошая, люди, основываясь на этом, начинают заранее скупать актив. Валюта начинает идти в рост. Прошел слух, что вот-вот взорвут что-то в Америке, тут же моментально начинают избавляться от актива. Слухи и ожидания очень часто манипулируют рынком. Вернее, посредством слухов и ожиданий более осведомленные манипулируют рынком. Существует несколько институциональных организаций, которые на рынок влияют наибольшим образом. Это, к примеру, агентство Доу Джонс, которое является фактически главным провайдером всех мировых экономических новостей. Доу Джонс как институциональная форма очень разветвлена, в ней очень много подотделов. Соответственно, когда мы получаем какую-то экономическую новость, мы можем с девяносто процентной гарантией говорить, что эта новость дана Доу Джонсом. Потом у них уже новости агентство Рейтер берет, и прочие, прочие. Таким образом, Доу Джонс, путем размещения некоторых слухов, просто манипулирует рынком. Именно за счет слухов. Почему? Люди верят этому слуху, люди начинают торговать по слуху. Вам сказали, что золото и платина будут дорожать, и всем остальным сказали то же самое. Все начинают золото и платину скупать, чтобы потом заработать. Как только начинают активно скупать золото и платину, что происходит с ценой на золото? Она, естественно, растет. Повышение спроса вызывает рост. Прогноз оправдался? Оправдался. Но он оправдался не потому, что были какие-то внешние факторы, а просто потому, что все поверили слуху. Таким образом это действует. Есть еще такой термин «принцип самореализующихся прогнозов». Это как раз о том, что одни сказали — другие поверили, сделали так, как нужно было — реализовали.

3) Форс-мажорные факторы. Форс-мажоры бывают нескольких видов: природные катаклизмы и социальные потрясения. К природным катаклизмам относят землетрясения, цунами, наводнения и т. д. Социальные потрясения — это: революции, войны, бунты (молодежные, рабочие).

4) Экономические факторы. Сейчас мы займемся более детальным изучением экономических факторов и их влиянием на курс валют. Все это мы рассмотрим на примере американского доллара и, естественно, американских экономических факторов. Под экономическими факторами мы понимаем макроэкономические показатели. Вы знаете, что каждая страна имеет институт государственной статистики, который публикует с определенной периодичностью определенные макроэкономические показатели (ВВП, инфляция и проч.). Грубо говоря, это бухгалтерия страны. Выход этих показателей является для рынка источником движений. Поэтому мы сейчас рассмотрим американские макроэкономические показатели, публикуемые американским государственным институтом статистики. Мы рассмотрим время публикации показателей, степень их влияния, единицы, в которых они публикуются, основные данные по каждому показателю.

Макроэкономические показатели по США

1) ВВП Gross Domestic Product. Что такое ВВП? Валовой внутренний продукт. В чем выражается ВВП? ВВП выражается в долларах. ВВП — это денежный эквивалент всей продукции, услуг, производимых на территории страны за единицу времени. Мы рассмотрим тот ВВП, который выражается в процентах. То есть мы берем не денежный эквивалент ВВП, а степень изменения ВВП по сравнению с предыдущим показателем. Насколько по сравнению с предыдущим показателем ВВП увеличилось или уменьшилось.

Итак, ВВП измеряется в процентах, публикуется ежеквартально. И, исходя из того, что ВВП — это суммарная стоимость всех продуктов и услуг, производимых на территории государства, давайте подумаем, как рост ВВП по США может повлиять на доллар? Вероятно, расти. Растет ВВП — значит в стране все хорошо. Значит инвесторы верят экономике, экономика растет, товаров производится все больше и больше, экономика крепнет. ВВП — важный индикатор для общего фона на рынке.

ВВП растет = доллар растет.

2) Торговый баланс Trade Balance. Что называют торговым балансом? Это разница между стоимостью экспортируемых товаров и импортируемых. Экспорт минус импорт. Исходя из этого, торговый баланс исчисляется в миллиардах долларов. Выходит торговый баланс каждую третью пятницу месяца. Растет торговый баланс, значит что происходит? Либо растет экспорт, либо уменьшается импорт. Растет экспорт — растут доходы, получаемые страной от продажи своих товаров за рубеж. Если падает импорт, значит страна смогла произвести больше своих товаров, ей меньше понадобилось импортных товаров, страна меньше тратит бюджетных денег на закупку импортных товаров. В любом случае это дополнительные средства на развитие экономики, это дополнительные средства на внедрение новых наукоемких начинаний и т. д., которые смогут положительно повлиять на экономику. Инвесторы верят такому балансу и доллар растет.

В 1997 году Trade Balance был по США (-) 10 миллиардов долларов. 2001—2002 год (–) 20—30 миллиардов ежемесячно. Все это растет как снежный ком. Нарастает и нарастает. Импортируют больше, чем экспортируют. Своих ресурсов нет. Нефть привозят. Те же вещи, которые в Китае делают, тоже привозят. Те же автомобили: у себя они уже мало выпускают, производство выносят за пределы страны, но это считается как ввоз. Поэтому США это ставят очень сильно в укор, потому что штаты живут в долг. Это может очень плохо кончится для страны. Потому что, чтобы покрывать этот дефицит, вести войны в Ираке, им нужны средства. А если они постоянно ввозят, получается, они живут в долг. Опять же не надо теперь бежать и избавляться от доллара. Покрывается торговый дефицит привлечением иностранных инвестиций (допустим из Японии, — нулевая процентная ставка), которым невыгодно хранить деньги у себя. А у инвесторов золотовалютные резервы по 800 миллиардов долларов. Они размещают эти средства в Америке в государственных казначейских облигациях. Спокойно зарабатывают 4% годовых. Россия заявила, что переводит средства в евро, часть в фунт стерлингов — где-то нужно хранить эти средства, поэтому все идет в США. За счет этого Америка и живет.

Торговый баланс растет = доллар растет.

Вслед за торговым балансом выходит TIKS — разница между экспортом и импортом капитала. Иначе говоря, чистый приток иностранных инвестиций. Выходит через пару дней после торгового баланса. Иногда рынок вообще не реагирует на торговый баланс. Все ждут TIKS. Потому что, если выходит увеличение торгового дефицита, доллар пока еще не продают. После выхода TIKS, который говорит, что иностранные инвестиции покрывают расходы Америки, доллар не падает.

3) Уровень безработицы Unemployment rate. Величина процентная, измеряется в процентах. Публикуется каждую первую пятницу месяца, в 16:30 по Москве (по Гринвичу в 13:30 — прибавляем к московскому времени 3 часа).

Что такое безработица? Хорошо это или плохо? Естественно, плохо. Следовательно, если показатель растет, доллар падает. Отметим однако, если безработица упадет до 2%, что произойдет с долларом? Тоже упадет. Есть нормальный уровень безработицы от 3—5%. Если 2% безработица, то о чем это говорит? В этой стране невозможно что-либо построить, невозможно развивать свой бизнес. Создали вы свое предприятие. Кого вы возьмете на работу? Некого, все работают, все заняты. Это тоже плохо. Когда нет свободных рук, которые могут поучаствовать в создании новых ценностей, единиц промышленности, это тоже плохо. Поэтому нормальный уровень 3—5%. В США никогда не опускается ниже 3—5%.

Безработица растет = доллар падает.

4) Количество рабочих мест, созданных на производстве Non-farm payrolls. Это те рабочие места, созданные вне сельского хозяйства. Сельское хозяйство, как сезонную составляющую, просто убирают. Измеряется в тысячах, публикуется вместе с Unemployment rate, вместе со ставкой по безработице, каждую первую пятницу месяца в 16:30 по Москве.

Растет количество рабочих мест, созданных на производстве, что с долларом происходит? Растет. То есть все, что свидетельствует о развитии экономики, о будущих перспективах в экономике, все влечет резкий рост доллара. При том не в далекой перспективе, а прямо сейчас. Потому что инвесторы реагируют на это быстро, они видят: вырос показатель, значит, есть хорошая перспектива у доллара. Они его начинают покупать.

Алан Гринспен, бывший глава ФРС, отмечал, что НФП — это самый главный показатель для Федеральной резервной системы США. Потому что его невозможно подделать, потому что, если дословно, — это платежки (платят работнику зарплату через банк), это платежная ведомость. Все эти данные стекаются через налоговую, через институты статистики и в конце месяца получается цифра. И никто никак не может повлиять — сколько есть, столько есть. Это самый честный индикатор.

Non-farm payrolls растет = доллар растет.

5) Производительность труда Productivity. Измеряется в процентах, публикуется ежеквартально. Растет производительность труда, экономика укрепляется, потому что меньше расходов необходимо для производства одной единицы товара. Доллар также укрепляется.

Productivity растет = доллар растет.

6) Розничные продажи Retail sales. Измеряется в процентах, публикуется ежемесячно. Розничные продажи -это сумма продаж товаров длительного пользования в супермаркетах США. Существует несколько видов Retail sales: товаров длительного пользования, по пищевым товарам и т. д. Но если усреднить степень влияния розничных продаж на доллар, как думаете, что будет происходить с долларом? Будет расти. Чем больше в стране продают, тем лучше для валюты.

Retail sales растет = доллар растет.

7) Запасы товаров на оптовых складах Wholesale inventories. Выражается в процентах, публикуется ежемесячно. Если растут запасы на складах, то что будет происходить с долларом? Будет падать. Если запасы товаров остаются на одном и том же уровне в течении долгого времени, доллар начинает падать из-за отсутствия покупательской способности. Люди не хотят или не могут покупать товары.

Wholesale inventories растет = доллар падает.

8) Индекс инфляции. Инфляция. Inflation. В общих словах — это плохо. И потребители недовольны, и производители должны закупать сырье по более высокой цене. Как инфляция работает на FOREX? Если инфляция растет, валюта растет. Повышение процентной ставки резко возрастает. Экономический рост сопровождается инфляцией, потому что создаются новые товары, модифицируются, на них повышается цена. Смотрят как правило на ядро инфляции — это без учета цен на энергоносители. Нефть растет в цене, соответственно, производители будут повышать цены и на нефть, и на электричество, которое эта нефть вырабатывает. Отсюда рост цен.

Ядро инфляции не учитывает цены на энергоносители. Это инфляция в чистом виде. Если убрать этот фактор, допустим, роста цен не будет. Только благодаря этому энергетическому сектору растет инфляция. Тогда вероятность сокращения процентной ставки понижается. Будет гораздо хуже для страны, если поднимут процентную ставку, а инфляция уже затормаживается, развитие экономики останавливается. И повышать процентную ставку смысла нет. Если же инфляция увеличивается из-за новых товаров, повышаются на них спрос и цены, и экономика растет, то вероятность повышения процентных ставок еще больше увеличивается. Как погасить инфляцию? Только повышением процентных ставок.

Выделяют два индекса инфляции:

CPI — индекс инфляции розничных продаж.

PPI — индекс инфляции оптовых продаж.

Как вы думаете, какой из этих двух показателей быстрее реагирует на покупательскую способность? Естественно, СРI. Потому что на самом деле как происходит: прежде всего подорожала нефть, подорожали запасы товаров на оптовом складе, так они и лежат, и цена их остается прежней, а доставка в магазины уже подорожала. Поэтому розничные цены уже повысились. Любое изменение внешних условий, будь то подорожание топлива, будь то какие-то экономические неурядицы в стране, все это прежде всего отражается на рознице. И только через какое-то время, когда иссякнут запасы на складах, и придется затариваться заново, тогда только это отразится на оптовых ценах. Поэтому смотрим изменение розничного показателя в лучшую или худшую сторону. Через месяц или два PPI тоже прореагирует. Прежде всего смотрим на CPI.

Итак, обе величины процентные, публикуются ежемесячно.

Давайте посмотрим, какие из них самые важные, какие более активно влияют на рынок.

Особое внимание обращаем на третий и четвертый показатель Unemployment rate и Non-farm payrolls. Ставим три знака восклицания!!! — это означает, что эти показатели дают движение на рынке порядка 100—150 пунктов в течение часа. То есть сам факт появления этих показателей уже заставляет рынок двигаться.

Такие показатели как ВВП, торговый баланс и розничная продажа — они влияют тоже достаточно сильно — порядка 50—70 пунктов, но, как видно, послабее, чем Unemployment rate и Non-farm payrolls.

Все остальное — от 30—50 пунктов.

Что означают все эти слова? 100 пунктов, 50—70 пунктов. Это ваши деньги. Сейчас разберем очень важный пример методики торговли на выходе показателей. Как можно использовать сам факт появления этих показателей.

Методика торговли на новостях.

То, что мы сейчас прошли — это чистой воды экономика. И, как ни странно, если вы хотите зарабатывать деньги на валютном рынке, то все, что сейчас было вверху, забудьте про это! Несомненно, анализировать можно, НО открывать позицию, если вышел хороший ВВП, и тут же покупать нельзя ни в коем случае. То есть сразу нажимать на кнопки BUY либо SELL — НЕЛЬЗЯ!!! Почему? Объясняем. Очень часто, и фактов множество в истории, когда институт статистики просто-напросто фальсифицировал данные в угоду политическим требованиям. Допустим, выборы. Перед ними должно быть все превосходно: идет звонок другу и выходит ВВП так как надо. Второй момент, почему нельзя открывать позицию при выходе показателей — много заложено уже в ожиданиях.

Допустим, был показатель ВВП 4%, ожидали 5%. Вышло 4,5%, что будет? 50/50. Неизвестно что будет, потому что лучше, чем предыдущий, но хуже чем ожидали. Но единственно, что мы можем сказать со сто процентной уверенностью, что в первую пятницу месяца в 16:30 по Москве будет сильное движение. 100—150 пунктов цена куда-то пойдет, либо вверх, либо вниз. Соответственно, если на протяжении всего года есть первая пятница каждого месяца и мы можем что-то там посмотреть и есть такое сильное движение, почему бы нам от 100—150 пунктов не забрать спокойно свои 50. Существует уже давно техника работы на Non-farm payrolls.

Техника торговли на Non-farm payrolls

Обычно все смотрят не на уровень безработицы, а на количество мест, созданных на производстве, потому что уровень безработицы достаточно неволатильный показатель.

Статистические показатели по США у нас давно идут, всегда Америка не скупилась показывать свою бухгалтерию. Поэтому трейдеры давно привыкли, что в первую пятницу каждого месяца можно что-то сделать.

Какая у нас задача?

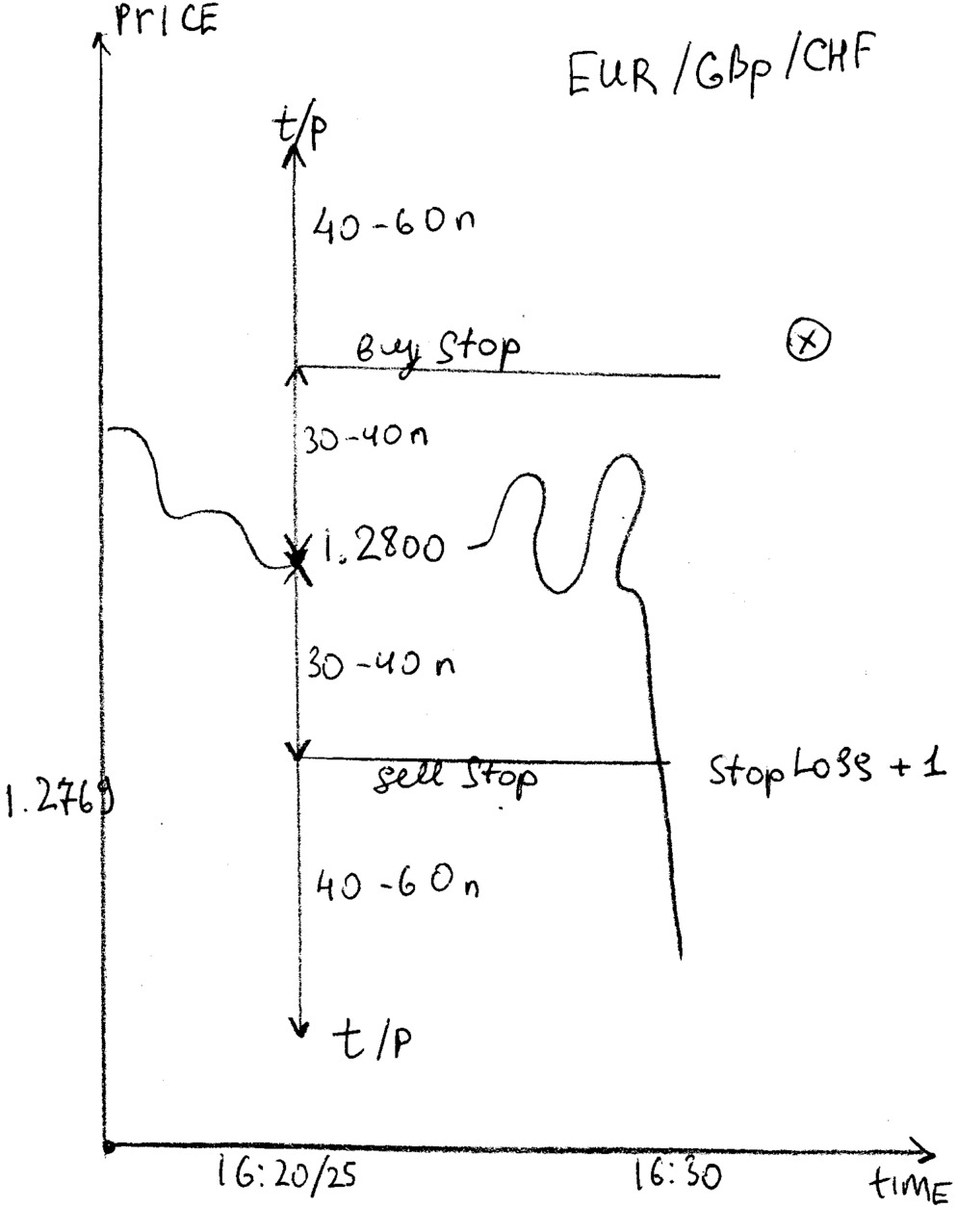

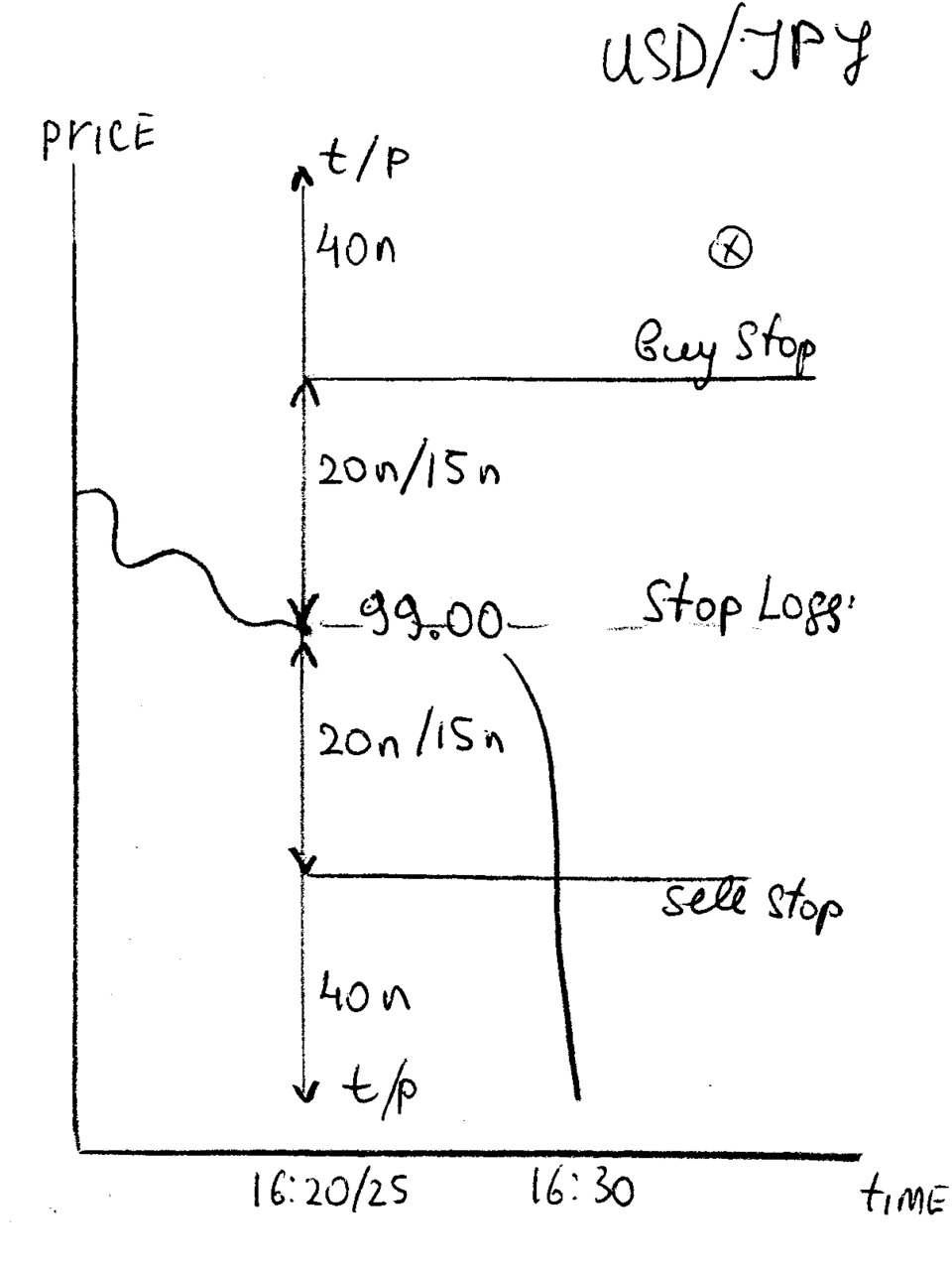

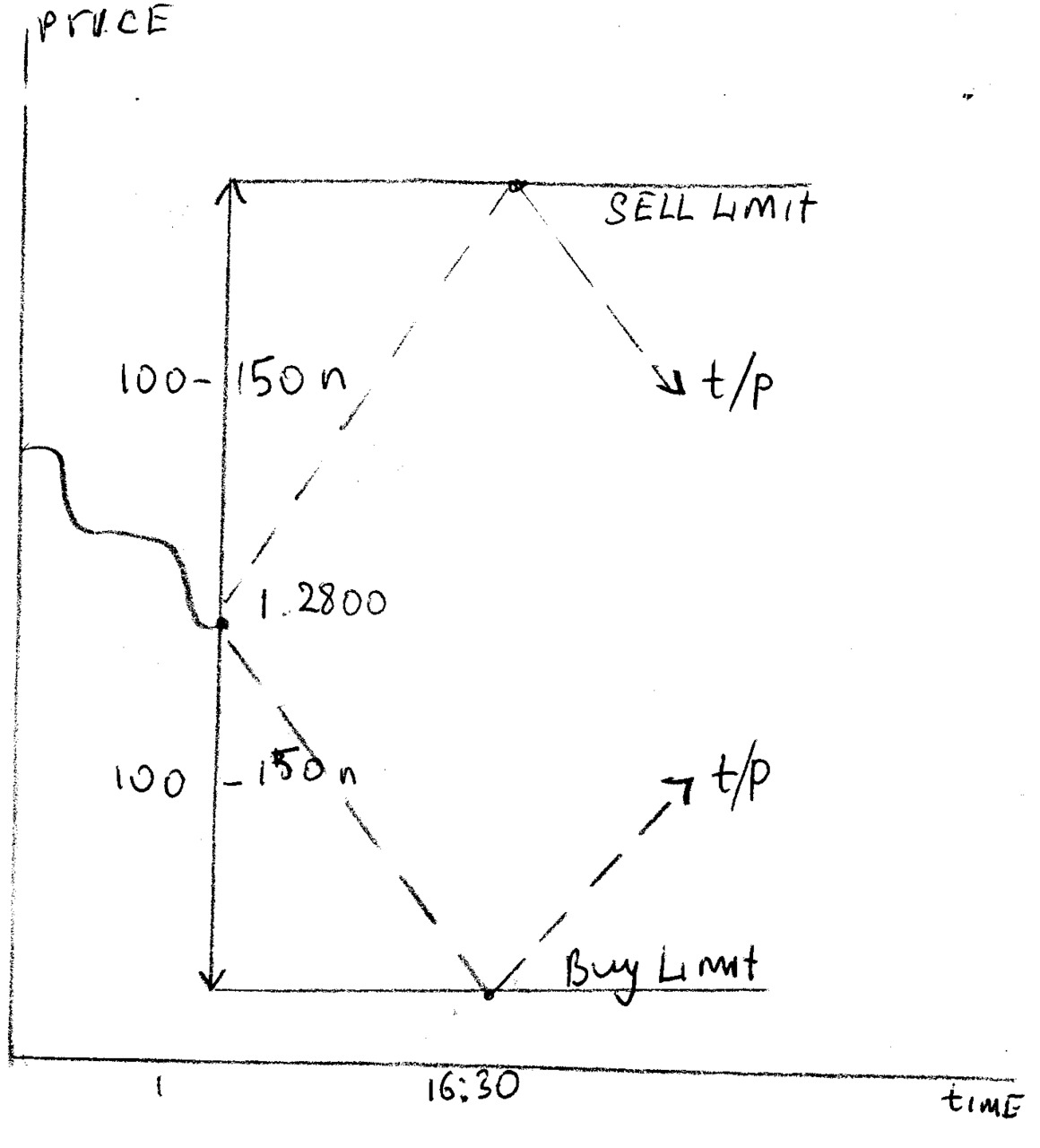

Для EUR, CHF, GBP

— в 16:20—25 за 5—10 минут до выхода новостей от текущей котировки откладываем 30—40 пунктов вниз, и ставим SELL STOP. Вверх, соответственно, 30—40 пунктов ставим отложенный ордер BUY STOP. Сразу в ордере прописываем цену take profit — забрать прибыль. Расстояние ставим 40—60 пунктов. Почему нельзя этого делать раньше? Если поставим в 16:00, нет гарантии, что цена не дойдет до какого-нибудь из ордеров и его не откроют, а потом выйдет Non-farm. Нам этого не надо. Почему нельзя выставлять после 16:25 — брокер может просто сказать: «Извини, нет цены, много обращений сейчас.»

Почему на 30—40 пунктов? Это для европейских валют: для евро, франка и фунта (EUR, CHF, GBP). Это для того, чтобы в это время у нас случайным движение не открыли один из ордеров до выхода новостей. Обычно что происходит. Обычно цены стоят на месте, затем выходит новость, в противоход идет движение как правило пунктов 15—20, а потом резкое движение вниз.

— Как только один из ордеров открылся, нужно поставить стоп-лосс в безубыточную зону, когда у нас появилась такая возможность. Стоп-лосс — это у нас ограничение убытка. Его ставим +1 пункт. Теперь, поставив стоп-лосс в безубыточную зону, у нас есть три возможных варианта развития событий: а) закрытие по тейк-профиту; б) закрытие по стоп-лоссу +1 пункт (бог с ним, не минус); в) болтается цена час уже на двадцати пунктах, не собираясь куда-то идти, надоело это нам — закрываем вручную. Три варианта. Все три в прибыль.