Бесплатный фрагмент - Как начать инвестировать в криптовалюту

Введение

Почему криптовалюты стали популярными?

Криптовалюты стали популярными благодаря сочетанию нескольких ключевых факторов, которые привлекли к ним внимание инвесторов, технологических энтузиастов и широкой аудитории.

1. Финансовая независимость

Криптовалюты предоставляют возможность контролировать свои деньги без участия банков и других посредников. Это особенно привлекательно для тех, кто ищет альтернативу традиционной финансовой системе.

2. Децентрализация и прозрачность

Криптовалюты работают на основе технологии блокчейн, которая обеспечивает децентрализацию и прозрачность. Все транзакции записываются в блокчейн, что делает их доступными для проверки и практически не поддающимися изменению.

3. Потенциал высокой доходности

Рынок криптовалют известен своей волатильностью, что создает как риски, так и возможности для получения высокой прибыли. Многие инвесторы привлеклись историей успеха биткоина, эфириума и других криптовалют, которые выросли в цене в десятки и даже сотни раз.

4. Новые технологии и инновации

Криптовалюты связаны с современными трендами, такими как децентрализованные финансы (DeFi), NFT, метавселенные и Web3. Это создает огромный интерес у тех, кто хочет быть в авангарде технологических изменений.

5. Доступность для каждого

В отличие от традиционных рынков, криптовалюты доступны всем, у кого есть интернет. Для начала не требуется значительных капиталовложений, а процесс покупки и хранения становится всё проще.

6. Защита от инфляции

В условиях нестабильной экономики многие рассматривают криптовалюты, особенно биткоин, как «цифровое золото» — средство сбережения, защищенное от инфляции.

7. Глобальная природа

Криптовалюты не зависят от границ и национальных валют. Они позволяют совершать мгновенные и дешевые переводы по всему миру без ограничений.

8. Недоверие к традиционным финансовым институтам

После экономических кризисов и финансовых скандалов многие люди утратили доверие к банкам и правительствам. Криптовалюты воспринимаются как альтернатива, которая не зависит от государственных решений.

9. Признание крупных компаний и организаций

С ростом популярности биткоина и других криптовалют крупные компании, такие как Tesla, PayPal, Mastercard, начали принимать криптовалюту, что укрепило доверие к ней.

10. Культурный феномен

Криптовалюты стали частью массовой культуры. Они упоминаются в фильмах, сериалах и социальных сетях, вызывая интерес даже у тех, кто далек от финансовых рынков.

Цель книги: кто и зачем должен ее прочитать

Книга «Как начать инвестировать в криптовалюту» предназначена для тех, кто хочет:

— Понять основы работы криптовалют и их роль в современной экономике.

— Сделать первые шаги в инвестировании без страха потерять средства из-за отсутствия знаний.

— Разобраться в сложных терминах и процессах простым и доступным языком.

Цели книги:

— Обучить основам криптовалют

— Объяснить, что такое криптовалюты, блокчейн, токены и как они работают. Эта информация поможет читателям понять, почему криптовалюты стали важной частью финансового мира.

— Дать четкое руководство по старту инвестирования

— Книга предложит практические советы: от выбора криптовалютной биржи и кошелька до первой покупки. Это сделает процесс простым даже для тех, кто раньше не сталкивался с подобными технологиями.

— Показать, как управлять рисками

— Объяснить, как минимизировать потери и защитить свои средства в условиях волатильного рынка. Читатели научатся правильно оценивать свои действия и избегать типичных ошибок.

— Сформировать финансовую грамотность в сфере криптовалют

— Книга поможет читателям осознать, что инвестирование в криптовалюту — это не просто игра на удачу, а важный шаг к финансовой свободе, требующий знаний и подготовки.

— Мотивировать к действиям

— Вдохновить читателей сделать первый шаг, перестав бояться «нового и сложного». Показать, что начать инвестировать в криптовалюту может каждый, независимо от уровня технических или финансовых знаний.

Кто должен прочитать эту книгу?

— Начинающие инвесторы: те, кто хочет понять, как работает рынок криптовалют и с чего начать.

— Люди, далекие от технологий: книга написана простым языком, без сложных технических терминов, что делает её доступной для широкой аудитории.

— Финансово грамотные, но новые в криптовалютах: если человек уже знаком с традиционными инвестициями, книга поможет адаптировать этот опыт к рынку криптовалют.

— Те, кто интересуется будущим финансов: криптовалюты — это тренд, который продолжает развиваться, и книга станет путеводителем по этой новой реальности.

Эта книга станет проводником в мир криптовалют, помогая читателю не только понять этот рынок, но и уверенно начать свой путь в нем.

Краткая история и перспективы рынка криптовалют

История криптовалют

— Рождение криптовалют (2008–2009)

— В 2008 году анонимный разработчик или группа под псевдонимом Сатоши Накамото опубликовал whitepaper биткоина под названием «Bitcoin: A Peer-to-Peer Electronic Cash System».

— В 2009 году был запущен первый блокчейн, и создан первый блок биткоина — Genesis Block. Это стало началом новой эры децентрализованных финансов.

— Ранние годы (2010–2013)

— В 2010 году была совершена первая покупка за биткоины — 2 пиццы за 10,000 BTC. Этот день отмечается как Bitcoin Pizza Day.

— В этот период начали появляться первые биржи, такие как Mt. Gox, что облегчило покупку и продажу криптовалют.

— Рост интереса сопровождался первыми скандалами: хакерские атаки, закрытие нелегальных платформ, таких как Silk Road.

— Появление альткоинов (2013–2017)

— Вслед за биткоином стали появляться альтернативные криптовалюты (альткоины), такие как Litecoin, Ripple, Dogecoin.

— В 2015 году появился Ethereum, предложивший новую концепцию смарт-контрактов — программируемых блокчейнов. Это стало основой для множества децентрализованных приложений.

— Постепенно криптовалюты начали использовать не только для платежей, но и для создания целых экосистем.

— Бум 2017 года

— В 2017 году криптовалюты пережили первый глобальный ажиотаж: цена биткоина достигла почти $20,000.

— На рынке появились ICO (Initial Coin Offering) — способ привлечения средств, который позволил многим стартапам быстро собрать капитал.

— Однако большая часть ICO оказалась мошеннической, что подорвало доверие к рынку.

— Период коррекции и роста (2018–2020)

— После взрывного роста 2017 года рынок пережил сильное падение: цена биткоина упала до $3,000.

— Однако этот период привел к укреплению инфраструктуры: появлению более надежных бирж, улучшению технологий блокчейна и росту интереса со стороны институциональных инвесторов.

— Современный этап (2020–2025)

— Криптовалюты стали частью мейнстрима: компании, такие как Tesla, MicroStrategy, PayPal, начали принимать биткоин.

— Появились DeFi (децентрализованные финансы), NFT и метавселенные, что сделало криптовалюты еще более универсальными.

— Рынок стабилизировался, однако сохраняется волатильность из-за внешних факторов, таких как регуляции, кризисы и инновации.

Перспективы рынка криптовалют

— Рост популярности блокчейна

— Технология блокчейна уже используется в логистике, здравоохранении, финансах и других отраслях. Это увеличивает доверие к криптовалютам и стимулирует их дальнейшее внедрение.

— Признание институциональными инвесторами

— Крупные компании и банки начали включать криптовалюты в свои инвестиционные портфели. Это делает рынок более стабильным и открытым для новых участников.

— Регуляции и стандарты

— С ростом популярности криптовалют правительства по всему миру разрабатывают законы для их регулирования. Хотя это может вызвать ограничения, прозрачные правила повысят доверие к рынку.

— Развитие Web3 и метавселенных

— Криптовалюты становятся основой нового поколения интернета, где пользователи смогут владеть своими цифровыми активами, участвовать в управлении децентрализованными платформами и создавать контент.

— Глобальная доступность

— В условиях инфляции и экономической нестабильности криптовалюты становятся привлекательным активом для защиты средств и быстрых переводов, особенно в развивающихся странах.

— Инновации и новые проекты

— Новые блокчейн-решения, такие как Layer 2, а также развитие искусственного интеллекта, обещают сделать криптовалюты быстрее, дешевле и экологичнее.

— Рост роли стейблкоинов

— Стейблкоины, привязанные к фиатным валютам, становятся удобным средством для хранения стоимости и проведения транзакций.

— Массовое внедрение

— В будущем криптовалюты могут стать частью повседневной жизни: от оплаты товаров до использования в госуслугах и цифровых документах.

Рынок криптовалют продолжает развиваться, несмотря на свою молодость. Он обещает стать важной частью будущей экономики, предоставляя людям больше свободы и возможностей в финансовом мире.

Часть 1. Основы криптовалют

Глава 1. Что такое криптовалюта?

История создания: биткоин как первая криптовалюта

Проблемы, предшествующие созданию биткоина

До появления биткоина предпринимались многочисленные попытки создать цифровую валюту. Основной целью было изобретение универсальных денег для использования в интернете, которые:

— Не нуждаются в посредниках (банках или финансовых учреждениях).

— Имеют высокий уровень безопасности.

— Не зависят от государства или центрального органа управления.

Попытки создать подобные системы включали:

— Digicash (1990-е): Первая попытка создать цифровую валюту, но проект потерпел неудачу из-за зависимости от банков.

— E-gold (1996): Децентрализованная система, обеспеченная золотом, которая столкнулась с юридическими проблемами.

— B-money и Bit Gold (2000-е): Концепции, предложенные разработчиками Вей Даем и Ником Сабо, которые легли в основу будущего биткоина.

Основная проблема заключалась в том, что ни одна из этих систем не могла решить проблему двойного расходования (когда одна и та же сумма тратится дважды), оставаясь при этом децентрализованной.

Появление биткоина

— Публикация Whitepaper

— В октябре 2008 года в разгар мирового финансового кризиса неизвестный человек или группа людей под псевдонимом Сатоши Накамото опубликовал научный документ (whitepaper) под названием «Bitcoin: A Peer-to-Peer Electronic Cash System».

— В нем предлагалась система, которая позволяет осуществлять платежи напрямую между пользователями без необходимости в финансовых посредниках.

— Основой системы стал блокчейн — распределенный реестр, который сохраняет записи всех транзакций.

— Запуск сети биткоина

— 3 января 2009 года был создан первый блок биткоина — Genesis Block (или «нулевой блок»).

— Сатоши записал в блок сообщение:

— «The Times 03/Jan/2009 Chancellor on brink of second bailout for banks».

— Это была ссылка на заголовок газеты The Times, указывающая на кризис традиционной финансовой системы и критику центральных банков.

— Первые шаги биткоина

— Первое программное обеспечение для работы с биткоином было опубликовано в январе 2009 года.

— Первую транзакцию совершил сам Сатоши, отправив 10 BTC программисту Хэлу Финни, который стал одним из первых сторонников проекта.

— Первая реальная покупка с использованием биткоина

— 22 мая 2010 года программист Ласло Хейниц купил две пиццы за 10,000 BTC. Эта сделка считается первой реальной покупкой, оплаченной криптовалютой, и стала важным шагом в истории биткоина.

Ключевые инновации биткоина

— Децентрализация

— В отличие от традиционных валют, биткоин не контролируется ни одним центральным органом. Все транзакции подтверждаются пользователями сети (майнерами), а данные хранятся на множестве компьютеров по всему миру.

— Блокчейн

— Блокчейн стал революционной технологией, которая позволяет записывать транзакции в последовательные блоки. Эта система обеспечивает прозрачность, неизменяемость данных и защищенность от подделок.

— Майнинг

— Для подтверждения транзакций и добавления их в блокчейн используется процесс майнинга.

— Майнеры решают сложные математические задачи, за что получают вознаграждение в виде биткоинов.

— Ограниченное предложение

— Общее количество биткоинов ограничено 21 миллионом монет. Это защищает валюту от инфляции и делает её привлекательной для сохранения стоимости.

Развитие биткоина после создания

— Период 2009–2011

— В первые годы биткоин использовался в основном энтузиастами и программистами. Его цена была близка к нулю.

— Постепенно начали появляться первые биржи и магазины, принимающие биткоин.

— Рост популярности (2011–2017)

— С 2011 года появились первые конкуренты биткоина — альткоины.

— С 2013 года цена биткоина начала расти, что привлекло внимание широкой аудитории и инвесторов.

— Массовое признание (2017–2023)

— Биткоин стал восприниматься как «цифровое золото» и средство сбережения.

— Многие компании, такие как Tesla и MicroStrategy, начали использовать биткоин в качестве актива.

Сатоши Накамото: загадка создателя

Личность Сатоши Накамото до сих пор остается неизвестной.

— В апреле 2011 года Сатоши перестал активно участвовать в проекте и оставил управление сообществу.

— Некоторые считают, что за этим именем скрывается группа разработчиков, а не один человек.

Значение биткоина для мира

— Биткоин стал первой в истории криптовалютой, которая открыла путь к созданию тысяч других цифровых валют.

— Его технологии и философия способствовали развитию децентрализованных систем, DeFi и Web3.

— Сегодня он рассматривается как инструмент финансовой свободы и альтернатива традиционной экономике.

Биткоин изменил взгляд на деньги, создав новую цифровую реальность, в которой финансы стали децентрализованными и доступными каждому.

Как работает блокчейн

Блокчейн — это революционная технология, которая лежит в основе криптовалют, таких как биткоин, и многих других систем. Это распределенная база данных, которая обеспечивает прозрачность, безопасность и децентрализацию. Давайте разберемся в деталях.

Основные принципы работы блокчейна

— Цепочка блоков

— Блокчейн буквально означает «цепочка блоков». Каждый блок содержит данные о транзакциях, которые были подтверждены и добавлены в систему.

— Блоки соединяются друг с другом в хронологическом порядке, создавая непрерывную цепочку.

— Децентрализация

— В отличие от традиционных баз данных, которые хранятся на одном сервере, блокчейн распределен между множеством узлов (компьютеров) по всему миру.

— Каждый узел содержит полную копию блокчейна, что делает систему устойчивой к взлому или потере данных.

— Криптографическая защита

— Для обеспечения безопасности данные в блокчейне защищены с помощью криптографических методов.

— Каждому блоку присваивается уникальный цифровой идентификатор, называемый хэш.

— Прозрачность

— Все транзакции, записанные в блокчейн, доступны для проверки любому участнику сети.

— Однако при этом обеспечивается анонимность, так как данные об участниках транзакции (например, адреса кошельков) не содержат персональной информации.

Как устроен блок

Каждый блок в блокчейне состоит из нескольких ключевых компонентов:

— Данные транзакций

— Это информация о транзакциях, включенных в блок. Например, при использовании биткоина это будут данные о том, кто кому отправил средства и в каком количестве.

— Хэш текущего блока

— Уникальный код, который создается с помощью криптографического алгоритма на основе данных блока.

— Если данные блока изменятся, то хэш изменится, что делает подделку данных практически невозможной.

— Хэш предыдущего блока

— Каждый блок содержит ссылку на хэш предыдущего блока. Это обеспечивает связь блоков в цепочку.

— Временная метка

— Указывает дату и время, когда блок был создан.

— Nonce (только для PoW-систем)

— Это случайное число, используемое в процессе майнинга для нахождения подходящего хэша.

Как работает процесс добавления нового блока

Процесс добавления нового блока в блокчейн можно разделить на несколько этапов:

1. Инициация транзакции

— Пользователь создает транзакцию, например, переводит криптовалюту другому пользователю.

— Транзакция отправляется в сеть, где она ждет подтверждения.

2. Передача транзакции

— Транзакция попадает в мемпул (список неподтвержденных транзакций) и становится доступной для проверки узлам (ноды).

3. Подтверждение транзакции

— Узлы проверяют, соответствует ли транзакция правилам сети, например, есть ли у отправителя достаточное количество средств.

4. Создание блока

— Майнеры (или валидаторы, в зависимости от консенсуса) собирают транзакции в блок.

5. Майнинг (Proof-of-Work)

— В системах типа Proof-of-Work (например, биткоин) майнеры соревнуются в решении сложной математической задачи.

— Майнер, который первым находит подходящий хэш, получает право добавить блок в блокчейн и вознаграждение.

6. Добавление блока

— После успешного майнинга новый блок добавляется в блокчейн, а все узлы сети обновляют свои копии цепочки.

7. Подтверждение сети

— Другие узлы проверяют правильность нового блока и подтверждают его добавление.

Алгоритмы консенсуса

Алгоритм консенсуса — это механизм, который обеспечивает согласие между всеми участниками сети относительно состояния блокчейна. Он необходим для защиты сети от злоумышленников.

— Proof-of-Work (PoW)

— Используется в биткоине.

— Майнеры решают сложные задачи, тратя вычислительные мощности и энергию.

— Proof-of-Stake (PoS)

— Узлы, владеющие определенным количеством криптовалюты, получают право подтверждать транзакции.

— Более энергоэффективен, чем PoW.

— Delegated Proof-of-Stake (DPoS)

— Участники сети выбирают делегатов, которые занимаются проверкой транзакций.

— Proof-of-Authority (PoA)

— Используется в приватных блокчейнах.

— Узлы, имеющие доверие сети, подтверждают транзакции.

Преимущества блокчейна

— Децентрализация

— Отсутствие центрального органа делает систему устойчивой к цензуре и вмешательствам.

— Безопасность

— Благодаря криптографии и распределенному хранению данных подделать информацию практически невозможно.

— Прозрачность

— Все записи доступны для проверки, что делает систему доверенной.

— Неизменяемость

— Записи в блокчейне нельзя изменить задним числом.

Ограничения блокчейна

— Скалируемость

— Обработка большого количества транзакций может быть медленной.

— Энергопотребление (в случае PoW)

— Майнинг требует огромных затрат электроэнергии.

— Необходимость регулирования

— Некоторые проекты требуют правовых норм для их работы.

Примеры использования блокчейна

— Криптовалюты: Биткоин, Эфириум.

— Децентрализованные финансы (DeFi): кредитование, страхование.

— Логистика: отслеживание товаров.

— Здравоохранение: хранение медицинских данных.

— Голосования: прозрачные и безопасные выборы.

Блокчейн стал основой многих инноваций, изменив подход к безопасности, хранению данных и взаимодействию между людьми. Его потенциал только начинает раскрываться!

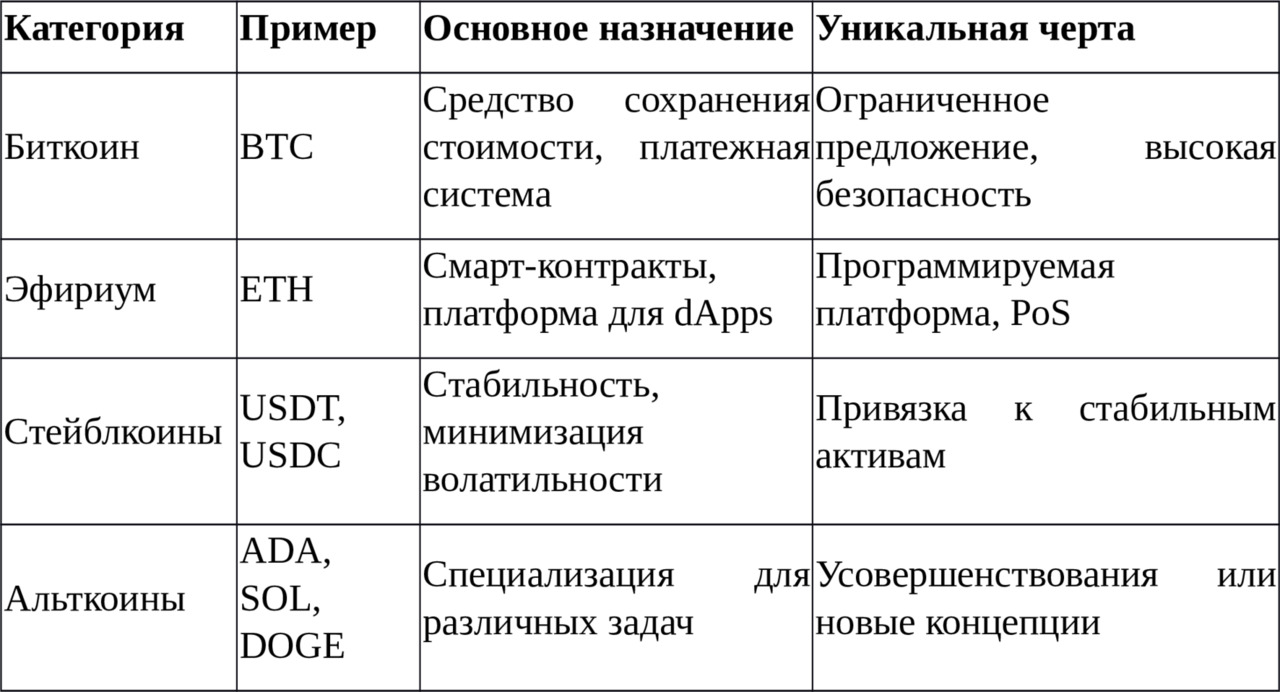

Разновидности криптовалют: биткоин, эфириум, стейблкоины и альткоины

Криптовалюты представляют собой цифровые активы, которые используют технологию блокчейн для обеспечения безопасности, прозрачности и децентрализации. Несмотря на общий принцип работы, криптовалюты существенно различаются по своему назначению, архитектуре и функциональности. Рассмотрим основные категории криптовалют в деталях.

1. Биткоин (Bitcoin)

Биткоин (BTC) — это первая криптовалюта, созданная в 2009 году Сатоши Накамото.

Её основное предназначение — быть цифровой альтернативой традиционным деньгам, функционируя как средство платежа и сохранения стоимости.

Ключевые особенности биткоина:

— Ограниченное предложение: Максимальное количество биткоинов составляет 21 миллион. Это создает дефицит, что делает биткоин привлекательным как средство сбережения.

— Децентрализация: Сеть биткоина работает без центрального органа управления. Все транзакции подтверждаются узлами сети (ноды).

— Безопасность: Используется алгоритм консенсуса Proof-of-Work (PoW), который обеспечивает защиту сети от атак.

— Позиционирование: Биткоин считается «цифровым золотом» благодаря своей способности сохранять ценность в долгосрочной перспективе.

Основные применения:

— Средство платежа: Многие компании и магазины принимают BTC для расчетов.

— Инструмент инвестиций: Биткоин является популярным активом для долгосрочного хранения капитала.

— Альтернатива фиатным валютам: Используется в странах с нестабильной экономикой.

2. Эфириум (Ethereum)

Эфириум (ETH) — это вторая по популярности криптовалюта, созданная в 2015 году Виталиком Бутериным и его командой.

В отличие от биткоина, эфириум представляет собой платформу для разработки децентрализованных приложений (dApps) и смарт-контрактов.

Ключевые особенности эфириума:

— Смарт-контракты: Это программируемые контракты, которые автоматически выполняют условия, заложенные в их коде.

— Децентрализованные приложения (dApps): На основе эфириума можно разрабатывать приложения, которые работают без посредников, например, DeFi (децентрализованные финансы) или NFT.

— Технологические обновления: В 2022 году эфириум перешел на алгоритм консенсуса Proof-of-Stake (PoS), что значительно снизило энергопотребление сети.

Основные применения:

— Финансовые сервисы: Децентрализованные биржи (Uniswap), кредитование (Aave).

— NFT: Эфириум стал основной платформой для выпуска невзаимозаменяемых токенов.

— Игры и метавселенные: Популярные проекты, такие как Axie Infinity, работают на базе эфириума.

— Токенизация: Создание токенов, которые представляют активы (например, акции, недвижимость).

ETH как криптовалюта:

Эфириум используется как внутренняя валюта сети для оплаты комиссий за транзакции и выполнение смарт-контрактов.

3. Стейблкоины (Stablecoins)

Стейблкоины — это криптовалюты, которые привязаны к стоимости фиатных валют или других стабильных активов, таких как золото.

Ключевые особенности стейблкоинов:

— Стабильность цены: Их стоимость, как правило, привязана к 1 доллару США или другой стабильной валюте.

— Прозрачность: Многие проекты обеспечивают аудит резервов, чтобы подтвердить привязку.

— Использование в DeFi: Стейблкоины популярны в децентрализованных финансах для кредитования, стейкинга и торговли.

Примеры стейблкоинов:

— USDT (Tether): Самый популярный стейблкоин, привязанный к доллару США.

— USDC (USD Coin): Более прозрачная альтернатива USDT, выпускаемая компанией Circle.

— DAI: Децентрализованный стейблкоин, обеспеченный криптоактивами.

Основные применения:

— Хранение капитала: Удобный способ избежать волатильности криптовалют.

— Международные переводы: Быстрое и дешевое решение для переводов между странами.

— Торговля: Используются для покупки других криптовалют.

4. Альткоины (Altcoins)

Альткоины — это все криптовалюты, кроме биткоина.

Они могут предлагать различные улучшения по сравнению с биткоином или эфириумом, быть специализированными для определенных целей или представлять совершенно новые концепции.

Ключевые категории альткоинов:

— Криптовалюты второго поколения

— Эти проекты пытаются улучшить архитектуру биткоина.

— Litecoin (LTC): Более быстрые транзакции и низкие комиссии.

— Bitcoin Cash (BCH): Форк биткоина с увеличенным размером блока.

— Платформенные токены

— Используются для создания децентрализованных приложений.

— Cardano (ADA): Платформа с акцентом на безопасность и научный подход к разработке.

— Solana (SOL): Высокая скорость транзакций и низкие комиссии.

— DeFi-токены

— Альткоины, поддерживающие децентрализованные финансовые проекты.

— Uniswap (UNI): Управление децентрализованной биржей Uniswap.

— Aave (AAVE): Токен кредитной платформы Aave.

— Мемкоины

— Токены, созданные как шутка, но получившие популярность.

— Dogecoin (DOGE): Создан для развлечения, но стал популярным благодаря поддержке сообществ.

— Shiba Inu (SHIB): Конкурент Dogecoin с экосистемой токенов.

— Токены-утилиты

— Используются для доступа к определенным услугам.

— Binance Coin (BNB): Токен биржи Binance, используемый для оплаты комиссий.

Сравнение категорий криптовалют

Каждая категория криптовалют имеет свои преимущества и уникальные применения.

— Биткоин остается эталоном цифрового золота и финансовой свободы.

— Эфириум открыл путь к созданию децентрализованных экосистем и приложений.

— Стейблкоины обеспечивают стабильность и удобство в ежедневных расчетах.

— Альткоины продолжают экспериментировать, расширяя границы возможного в мире криптовалют.

Инвесторам важно понимать различия между этими категориями и их роль в криптовалютной экосистеме, чтобы принимать взвешенные решения.

Глава 2. Преимущества и риски инвестиций в криптовалюту

Почему криптовалюты привлекают инвесторов

Криптовалюты за последние годы стали одним из самых обсуждаемых и перспективных классов активов, привлекая миллионы инвесторов по всему миру. Их уникальные характеристики, потенциал роста и разнообразные возможности использования делают их особенно привлекательными как для индивидуальных, так и для институциональных инвесторов. Давайте разберем, что именно привлекает людей к криптовалютам.

1. Высокий потенциал доходности

Криптовалюты известны своей волатильностью, которая, несмотря на риски, открывает возможности для значительной прибыли.

— Примеры роста цен:

— Биткоин (BTC): С момента своего создания в 2009 году его цена выросла с нескольких центов до десятков тысяч долларов.

— Эфириум (ETH): Запущенный в 2015 году по цене около $0,30, эфириум достиг исторического максимума свыше $4,000.

— Возможности для ранних инвесторов:

— В отличие от традиционных акций или облигаций, криптовалюты на ранних стадиях их существования имеют возможность вырасти в сотни или даже тысячи раз.

Важный аспект:

Высокий потенциал доходности привлекает как долгосрочных инвесторов, надеющихся на рост стоимости, так и трейдеров, использующих колебания цен для быстрой прибыли.

2. Децентрализация и независимость

Криптовалюты предлагают альтернативу централизованным финансовым системам, что особенно важно для тех, кто ищет финансовую независимость.

— Отсутствие посредников:

— Традиционные банковские системы зависят от посредников, таких как банки и платежные системы.

— Криптовалюты позволяют совершать транзакции напрямую, что сокращает затраты и время.

— Контроль над активами:

— Инвесторы полностью владеют своими средствами через криптокошельки.

— Отсутствие центрального органа делает криптовалюты менее подверженными государственным вмешательствам.

— Пример использования:

— В странах с нестабильной экономикой (например, Венесуэла или Зимбабве) люди используют биткоин для сохранения своих сбережений, обходя гиперинфляцию и валютные ограничения.

3. Защита от инфляции

Многие криптовалюты, такие как биткоин, имеют ограниченное предложение, что делает их схожими с такими активами, как золото.

— Ограниченное предложение биткоина:

— Максимум 21 миллион монет, что исключает возможность «допечатки».

— Инфляционные риски фиатных валют:

— В то время как центральные банки могут печатать деньги, обесценивая национальные валюты, криптовалюты предлагают защиту от инфляции благодаря своей дефляционной модели.

— Стейблкоины как альтернатива:

— Стейблкоины, привязанные к доллару или другим стабильным активам, предоставляют возможность избежать волатильности фиатных валют в нестабильных экономиках.

4. Технологический потенциал

Криптовалюты привлекают инвесторов, которые видят в них не только финансовый инструмент, но и технологическую революцию.

— Блокчейн как основа:

— Технология блокчейн обеспечивает прозрачность, безопасность и неизменность данных.

— Возможности применения блокчейна выходят за рамки криптовалют: логистика, здравоохранение, голосования и многое другое.

— Смарт-контракты:

— Платформы, такие как эфириум, открывают возможности для создания децентрализованных приложений (dApps).

— Эти приложения могут заменить традиционные сервисы, такие как банки, биржи или страховые компании.

— Метавселенные и NFT:

— Инвесторы видят огромный потенциал в развитии метавселенных, где криптовалюты используются для покупки цифровых активов, таких как недвижимость или коллекционные предметы (NFT).

5. Доступность и глобальный охват

В отличие от традиционных финансовых инструментов, криптовалюты доступны каждому, у кого есть интернет.

— Глобальные транзакции:

— Криптовалюты позволяют совершать переводы между странами без границ, посредников и высоких комиссий.

— Это особенно полезно для международных инвесторов и фрилансеров.

— Инклюзивность:

— В традиционной финансовой системе доступ к инвестициям часто ограничен из-за необходимости иметь счет в банке или соответствовать требованиям минимальных инвестиций.

— С криптовалютами начать можно с минимальных сумм.

6. Диверсификация инвестиционного портфеля

Криптовалюты предлагают новый класс активов, который может использоваться для диверсификации портфеля.

— Низкая корреляция с традиционными рынками:

— Криптовалюты часто движутся независимо от фондовых рынков или товаров, что делает их полезным инструментом для управления рисками.

— Хеджирование против экономических кризисов:

— В периоды экономической нестабильности криптовалюты могут служить «тихой гаванью» для инвесторов.

7. Инновационные инвестиционные инструменты

Криптовалюты предоставляют доступ к новым финансовым возможностям.

— Стейкинг и доходность:

— В системах Proof-of-Stake (например, эфириум, Cardano) пользователи могут получать вознаграждения за хранение криптовалют.

— Децентрализованные финансы (DeFi):

— Кредиты, депозиты и торговля, работающие на блокчейне, предоставляют высокую доходность по сравнению с традиционными банками.

— NFT и токенизация:

— Инвесторы могут вкладываться в искусство, музыку или недвижимость через токенизацию.

8. Сообщество и массовое принятие

Криптовалюты объединяют миллионы людей, которые верят в будущее децентрализованных финансов.

— Эффект сети:

— Чем больше людей используют криптовалюты, тем выше их ценность.

— Примеры: принятие криптовалют крупными корпорациями, такими как Tesla и PayPal.

— Популяризация среди молодежи:

— Молодое поколение видит в криптовалютах способ изменить устаревшую финансовую систему.

9. Институциональные инвестиции

С ростом интереса со стороны крупных компаний и инвестиционных фондов криптовалюты приобретают статус надежного актива.

— Крупные игроки на рынке:

— Tesla, MicroStrategy, Grayscale активно инвестируют в биткоин.

— Финансовые гиганты, такие как Fidelity и BlackRock, предлагают своим клиентам доступ к криптовалютам.

— Биржевые фонды (ETF):

— Создание криптовалютных ETF делает инвестиции в криптоактивы более доступными для традиционных инвесторов.

10. Прозрачность и безопасность

Технология блокчейн обеспечивает высокий уровень доверия.

— Независимый аудит:

— Все транзакции записываются в блокчейн, что позволяет любому пользователю проверить их.

— Защита от подделок:

— Неизменяемость данных делает невозможным фальсификацию или мошенничество.

Криптовалюты привлекают инвесторов благодаря сочетанию высоких доходностей, технологического потенциала, независимости и возможности изменить традиционную финансовую систему. Несмотря на риски и волатильность, их уникальные преимущества делают их важной частью современных портфелей. Однако инвесторам необходимо учитывать все аспекты крипторынка, чтобы принимать взвешенные решения.

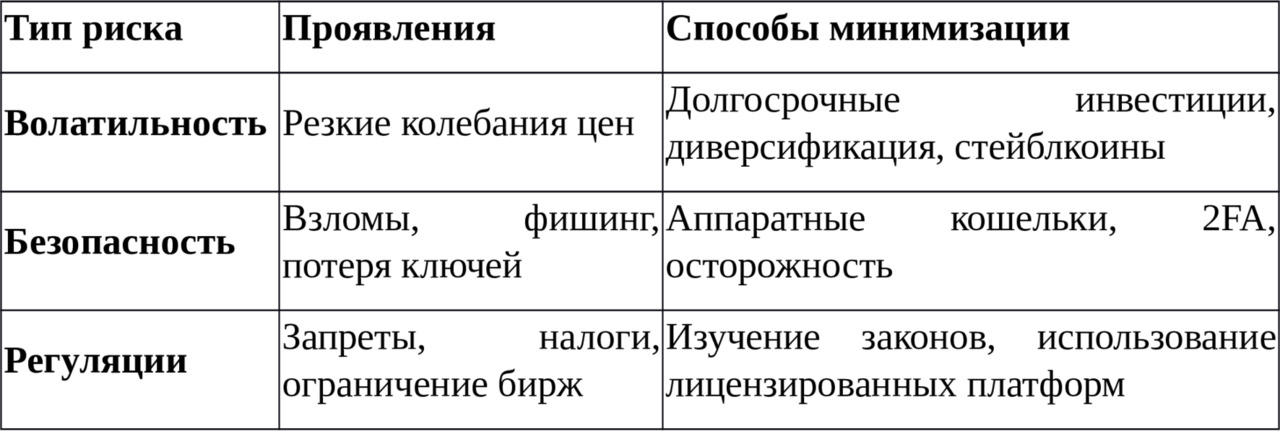

Основные риски: волатильность, безопасность, регуляции

Инвестиции в криптовалюту обладают большим потенциалом доходности, но также сопряжены с существенными рисками. Понимание этих рисков является ключевым аспектом для любого инвестора. Рассмотрим основные из них в деталях: волатильность, безопасность и регуляции.

1. Волатильность

Криптовалюты известны своей высокой волатильностью, то есть сильными и резкими изменениями цен за короткий промежуток времени.

Почему криптовалюты так волатильны?

— Отсутствие фундаментальных основ:

— Криптовалюты не имеют физической формы или реальной стоимости, подкрепленной активами или доходами, как акции компаний. Их цена зависит исключительно от спроса и предложения.

— Рынок на ранней стадии:

— Криптовалюты — относительно молодой класс активов. Из-за этого рынок менее стабилен, чем традиционные рынки акций, облигаций или товаров.

— Маленький рынок:

— Общая капитализация крипторынка значительно меньше, чем у других финансовых рынков. Это делает его более подверженным влиянию крупных сделок или новостей.

Примеры волатильности:

— В декабре 2017 года биткоин достиг исторического максимума около $20,000, но уже к концу 2018 года его цена упала ниже $4,000.

— Эфириум в 2021 году колебался между $1,700 и $4,800 в течение нескольких месяцев.

Риски для инвесторов:

— Эмоциональные решения:

— Высокая волатильность может вызывать панику и заставлять инвесторов принимать импульсивные решения — продавать на падении и покупать на росте.

— Риски ликвидации:

— На фьючерсных и маржинальных рынках резкие колебания цен могут привести к ликвидации позиций и полной потере капитала.

Как минимизировать риск волатильности?

— Долгосрочные инвестиции: Сосредоточение на долгосрочной перспективе может сгладить влияние краткосрочных колебаний.

— Диверсификация: Распределение средств между разными активами, включая стабильные активы.

— Стейблкоины: Использование стейблкоинов для временного хранения капитала.

2. Безопасность

Безопасность является одной из самых обсуждаемых тем в мире криптовалют. Несмотря на то, что блокчейн-технология считается очень безопасной, существуют риски, связанные с человеческими ошибками и мошенническими схемами.

Основные угрозы безопасности:

— Кибератаки:

— Хакеры атакуют биржи и кошельки для кражи средств. Например, в 2014 году биржа Mt. Gox потеряла около 850,000 биткоинов из-за взлома.

— Недавние взломы DeFi-платформ также приводили к миллионам долларов убытков.

— Фишинг и социальная инженерия:

— Мошенники используют поддельные сайты, электронные письма или сообщения для кражи личных данных или ключей от кошельков.

— Часто встречаются поддельные «раздачи» криптовалют, где пользователи теряют свои средства.

— Потеря доступа к кошелькам:

— В отличие от банковских счетов, если пользователь теряет приватный ключ, восстановить доступ невозможно. По оценкам, около 20% всех биткоинов утеряны навсегда из-за забытых паролей.

Риски для инвесторов:

— Потеря средств:

— Хранение криптовалют требует высокой степени ответственности. Один момент невнимательности может привести к полной утрате активов.

— Мошенничество:

— В криптоиндустрии активно действуют скам-проекты, обещающие высокую доходность, но на самом деле просто присваивающие деньги инвесторов.

Как минимизировать риск безопасности?

— Аппаратные кошельки:

— Храните свои активы на аппаратных кошельках (например, Ledger или Trezor), которые обеспечивают высокий уровень безопасности.

— Двухфакторная аутентификация (2FA):

— Включите 2FA для защиты аккаунтов на биржах.

— Избегайте подозрительных проектов:

— Изучайте информацию о проекте перед инвестициями, проверяйте репутацию и документы (whitepaper).

— Разделение активов:

— Не храните все средства в одном месте.

3. Регуляции

Регуляторная среда криптовалют продолжает развиваться, и это создает неопределенность для инвесторов.

Регулирование может оказывать как положительное, так и отрицательное влияние на рынок.

Основные аспекты регуляторных рисков:

— Запреты на криптовалюты:

— Некоторые страны полностью запрещают использование криптовалют. Например, Китай в 2021 году запретил майнинг и использование криптовалют.

— Такие запреты могут приводить к снижению цен на глобальном уровне.

— Регулирование бирж:

— Требования по соблюдению AML (противодействие отмыванию денег) и KYC (идентификация клиентов) ужесточают правила работы бирж. Это может усложнить процесс торговли для некоторых пользователей.

— Налоговая неопределенность:

— Во многих странах налогообложение криптовалют остается неясным. Инвесторы могут столкнуться с высокими налогами на прибыль или штрафами за неуплату.

— Влияние на DeFi:

— Децентрализованные финансы (DeFi) и другие инновационные проекты находятся под пристальным вниманием регуляторов. Возможно введение строгих ограничений.

Риски для инвесторов:

— Юридические последствия:

— Использование криптовалют в странах с жесткими законами может привести к штрафам или другим санкциям.

— Снижение ликвидности:

— Жесткие меры могут ограничить доступ к криптовалютам или биржам.

Как минимизировать регуляторные риски?

— Изучайте законы своей страны: Перед инвестициями важно понимать, как регулируются криптовалюты в вашем регионе.

— Используйте надежные биржи: Выбирайте лицензированные и регулируемые платформы для торговли.

— Учитывайте налоги: Ведите учет всех сделок и консультируйтесь с налоговыми специалистами.

Сравнение рисков

Инвестиции в криптовалюту сопряжены с уникальными рисками, которые требуют осознанного подхода и тщательной подготовки. Волатильность может быть источником как прибыли, так и потерь, вопросы безопасности требуют строгой дисциплины, а регуляторная неопределенность добавляет сложности для долгосрочных стратегий. Понимание этих рисков и применение методов их минимизации — ключевые факторы успеха в мире криптоинвестиций.

Глава 3. Основные термины и понятия

Биржи, кошельки, токены, DeFi и NFT

Для успешных инвестиций в криптовалюту важно понимать ключевые элементы экосистемы: криптовалютные биржи, кошельки, токены, децентрализованные финансы (DeFi) и невзаимозаменяемые токены (NFT). Эти инструменты позволяют пользователям участвовать в крипторынке, осуществлять обмены, хранить средства, участвовать в новых проектах и владеть уникальными цифровыми активами.

1. Биржи криптовалют

Криптовалютные биржи — это платформы, на которых пользователи могут покупать, продавать и обменивать криптовалюты. Биржи могут быть централизованными (CEX) или децентрализованными (DEX), и каждая из них имеет свои особенности.

Централизованные биржи (CEX):

— Примеры: Binance, Coinbase, Kraken, Bitfinex.

— Как работают: Биржа выступает в роли посредника между покупателями и продавцами. Пользователи отправляют свои средства на счета биржи и могут обменивать их на другие криптовалюты или фиатные деньги. Все процессы (от регистрации до исполнения ордеров) контролируются централизованно.

— Преимущества:

— Удобство использования, высокая ликвидность.

— Быстрые и простые операции с фиатными деньгами.

— Низкие комиссии при крупных объемах торговли.

— Риски:

— Безопасность: биржи становятся мишенями для хакеров.

— Контроль: пользователи доверяют свои средства третьим лицам.

Децентрализованные биржи (DEX):

— Примеры: Uniswap, SushiSwap, PancakeSwap.

— Как работают: Децентрализованные биржи не имеют центрального управляющего органа, а обмен криптовалют происходит напрямую между пользователями через смарт-контракты. Ликвидность предоставляется самими пользователями через пулы ликвидности.

— Преимущества:

— Отсутствие посредников, а значит, повышенная безопасность.

— Пользователи сохраняют полный контроль над своими средствами.

— Прозрачность и отсутствие риска банкротства биржи.

— Риски:

— Меньшая ликвидность по сравнению с централизованными биржами.

— Высокие комиссии на некоторые сети (например, Ethereum).

— Более сложный пользовательский интерфейс и менее удобный процесс торговли.

Как выбрать биржу:

— Для новичков: Лучше начать с централизованных бирж, таких как Coinbase или Binance, которые предлагают удобные интерфейсы и поддержку фиатных валют.

— Для опытных пользователей: Децентрализованные биржи предлагают большую гибкость и контроль, но требуют большего уровня знаний.

2. Кошельки

Кошельки криптовалют служат для хранения и управления цифровыми активами. Они обеспечивают безопасность приватных ключей, необходимых для доступа к криптовалютам.

Типы кошельков:

— Гарячие кошельки (Hot Wallets):

— Пример: MetaMask, Trust Wallet.

— Как работают: Эти кошельки подключены к интернету, что позволяет легко получать доступ к криптовалютам для торговли или транзакций.

— Преимущества: Удобство и быстрота доступа.

— Риски: Уязвимость для хакерских атак, если пользователи не соблюдают меры безопасности.

— Холодные кошельки (Cold Wallets):

— Пример: Ledger, Trezor.

— Как работают: Эти кошельки не подключены к интернету, что обеспечивает высокий уровень безопасности для хранения больших сумм криптовалют.

— Преимущества: Повышенная безопасность, особенно для долгосрочных инвесторов.

— Риски: Неудобство доступа, необходимость защищать физическое устройство.

Как выбрать кошелек:

— Для повседневных операций подойдут горячие кошельки.

— Для долгосрочного хранения криптовалют лучше использовать холодные кошельки.

3. Токены

Токены — это цифровые активы, созданные на основе блокчейн-платформ. Они могут представлять собой различные виды ценностей и активов, включая криптовалюты, активы в играх, права голоса в децентрализованных проектах и многое другое.

Типы токенов:

— Криптовалютные токены (например, биткоин, эфириум): Представляют собой валюты, которые могут использоваться для обмена или хранения стоимости.

— Токены утилитарного типа: Токены, которые используются для доступа к услугам или продуктам на платформе (например, Binance Coin на Binance).

— Токены управления: Токены, которые дают право участия в управлении проектом или протоколом (например, токен UNI на Uniswap).

— Токены безопасности (Security Tokens): Токены, которые представляют собой долю в компании или активе, подобно акциям.

ICO, STO, IEO:

— ICO (Initial Coin Offering): Первоначальное предложение токенов для привлечения средств.

— STO (Security Token Offering): Привлечение средств через токены, которые представляют долю в активе.

— IEO (Initial Exchange Offering): Продажа токенов через централизованные биржи, что повышает доверие инвесторов.

4. DeFi (Децентрализованные финансы)

DeFi — это набор финансовых услуг, таких как кредиты, страхование, обмен, которые работают на блокчейне без участия посредников (например, банков). Эти сервисы функционируют через смарт-контракты.

Основные компоненты DeFi:

— Децентрализованные биржи (DEX): Торговля активами без посредников.

— Платформы для кредитования и заимствования: Например, Aave или Compound, которые позволяют пользователям зарабатывать проценты на депозиты или брать кредиты под залог криптовалют.

— Протоколы ликвидности: Такие как Uniswap, которые позволяют пользователям предоставлять ликвидность и получать вознаграждения.

— Stablecoins (стейблкоины): Криптовалюты, привязанные к фиатным валютам для минимизации волатильности (например, USDT, DAI).

Преимущества DeFi:

— Доступность: Протоколы доступны для всех, кто имеет доступ к интернету.

— Прозрачность: Все операции можно проверять на блокчейне.

— Безопасность: Платформы работают по алгоритмам, которые исключают участие человека в процессе.

Риски DeFi:

— Смарт-контракты могут содержать уязвимости.

— Платформы могут быть уязвимы к хакерским атакам.

— Высокая степень волатильности на некоторых платформах.

5. NFT (Невзаимозаменяемые токены)

NFT — это уникальные токены, которые представляют собой право собственности на цифровые или физические объекты, такие как искусство, музыка, видеоигры и другие уникальные товары.

Как работают NFT?

— Метаданные: Каждый NFT уникален и хранит информацию, которая привязывает его к конкретному объекту (например, изображение или видео).

— Блокчейн: NFT чаще всего создаются на блокчейне Ethereum с использованием стандарта ERC-721, но существуют и другие блокчейны, такие как Binance Smart Chain и Flow.

Примеры использования NFT:

— Искусство: Художники и коллекционеры продают и покупают цифровое искусство через NFT-платформы, такие как OpenSea или Rarible.

— Игры: В играх NFT могут представлять собой уникальные предметы, скины или персонажей.

— Коллекционирование: NFT используется для выпуска коллекционных карточек или цифровых объектов.

Риски NFT:

— Спекуляции: Цена на NFT может сильно колебаться, что делает их инвестиции высокорисковыми.

— Авторские права: Некоторые NFT могут нарушать авторские права или быть подделками.

В мире криптовалют существует множество инструментов и возможностей для участников рынка, включая биржи, кошельки, токены, DeFi и NFT. Каждый из этих элементов предоставляет уникальные возможности для инвесторов, трейдеров и коллекционеров, но также несет свои риски. Для успешного участия в крипторынке важно не только хорошо понимать эти технологии, но и соблюдать меры безопасности, диверсифицировать риски и постоянно следить за изменениями в экосистеме криптовалют.

Что такое халвинг, стейкинг, майнинг.

Технологии халвинга, стейкинга и майнинга лежат в основе многих криптовалют и обеспечивают их функционирование. Каждый из этих процессов имеет свои особенности и важен для понимания того, как работают блокчейны и криптовалютные сети. Давайте рассмотрим их подробно.

1. Халвинг (Halving)

Халвинг — это процесс, при котором вознаграждение за создание новых блоков в блокчейне криптовалюты сокращается в два раза. Этот механизм встроен в код большинства криптовалют, включая биткоин, и направлен на уменьшение скорости выпуска новых монет. Это событие имеет значительное влияние на цену криптовалюты и на участников сети.

Как работает халвинг?

— В блокчейне биткоина, например, за каждый подтвержденный блок майнеры получают вознаграждение в виде новых биткоинов. Это вознаграждение со временем уменьшается, что происходит каждые 210,000 блоков, или примерно каждые 4 года.

— При первом халвинге, в 2012 году, вознаграждение составляло 50 биткоинов. На второй халвинг (2016) оно сократилось до 25 биткоинов, на третий (2020) — до 12.5 биткоинов. Следующий халвинг (в 2024 году) сократит вознаграждение до 6.25 биткоинов.

Причины халвинга:

— Контроль за инфляцией: Халвинг помогает уменьшить скорость эмиссии монет и контролирует инфляцию. С каждым халвингом предложение биткоинов становится более ограниченным.

— Долгосрочная стабильность: Уменьшение вознаграждения помогает увеличить дефицит монет, что в теории должно повысить их ценность при росте спроса.

Влияние на цену криптовалюты:

— Исторически, после каждого халвинга наблюдается рост цены биткоина, так как уменьшение предложения (при постоянном спросе) создает дефицит, что увеличивает стоимость.

— Однако предсказать поведение рынка всегда сложно, и халвинг не гарантирует постоянный рост цен, поскольку на цену влияют и другие факторы.

Риски и проблемы халвинга:

— Меньшие вознаграждения для майнеров: Снижение вознаграждения может сделать майнинг менее прибыльным, особенно для тех, кто использует старое оборудование.

— Потенциальное снижение безопасности сети: Если майнинг становится менее прибыльным, это может снизить количество майнеров в сети, что приведет к снижению её безопасности.

2. Стейкинг (Staking)

Стейкинг — это процесс блокировки определенной суммы криптовалюты в сети для обеспечения её работы и получения вознаграждения. Стейкинг используется в блокчейнах, работающих по алгоритму консенсуса Proof of Stake (PoS), где владельцы монет могут «замораживать» свои активы, чтобы участвовать в процессе подтверждения транзакций.

Как работает стейкинг?

— В отличие от майнинга, который требует значительных вычислительных мощностей (как в случае с Proof of Work), стейкинг использует владельцев монет для создания блоков и подтверждения транзакций.

— Пользователи, которые «ставят» (стейкают) свои монеты, становятся валидаторами сети. Они получают вознаграждение за поддержку безопасности сети и создание новых блоков.

Процесс стейкинга:

— Выбор криптовалюты для стейкинга: Например, в Ethereum 2.0, Cardano, Polkadot или Solana.

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.