Бесплатный фрагмент - Как инвестировать в акции

Введение

Наверное, нет на Земле человека, который не мечтал бы быть богатым и свободным. Все люди хотят иметь много денег, чтобы хватило и на новую квартиру, и на крутую машину, и на длительные путешествия, и на вкусную еду. Вполне нормальные человеческие желания, тем более соблазнов в наше время предостаточно.

Написано огромное количество самых разнообразных книг на тему денег.

Но ведь сами по себе деньги — это не богатство. Деньги — это всего лишь средство обмена товарами и услугами, активами, трудовыми ресурсами.

На самом деле богатство — это реально существующие активы: оборудование, с помощью которого изготавливают товары, предприятия, недвижимость. Они создают полезность для общества. Деньги же вращаются вокруг этих активов.

Деньги со временем обесцениваются, а вложения, в долгосрочной перспективе, в эффективно работающий бизнес и недвижимость способны защитить наше благосостояние от инфляции.

Самый верный способ приумножения своего дохода — собственный успешный бизнес. Однако не все люди обладают предпринимательскими способностями, и не все собственники способны развивать свой бизнес.

Поэтому удобный способ владения бизнесом для таких людей — покупка акций, обращающихся на фондовом рынке.

В современном мире навык инвестирования просто необходим. Он приводит не только к повышению собственного уровня жизни, защите от инфляции, но и к росту экономики страны в целом.

При правильном вложении своих денег в предприятия мы получаем денежный поток, который поможет приблизиться к финансовой свободе. Вот только не надо думать, что куплю акции и разбогатею сразу. Чудес не бывает, только долгосрочное инвестирование приблизит вас к цели.

Рынок акций сильно волатилен, то есть на малейшие новости реагирует практически мгновенно. Причина такого явления: страх и жадность людей. Только люди на новостном фоне способны влиять на цену акций. «Инвесторов» (условно в кавычках), которые принимают решения на основе эмоций, без маломальской оценки активов, называют «хомяками».

Кстати, для общего развития, в состав зоопарка на фондовой бирже также входят «быки» и «медведи».

«Быки» покупают активы и ждут роста цен на них.

«Медведи» ожидают падения цен на активы и продают их. Они зарабатывают на коротких позициях: могут взять в кредит у брокера ценные бумаги и, когда цена достигнет максимума, по их мнению, — продать активы; затем ждут падения цены и вновь покупают те же бумаги и возвращают их брокеру. Разница между высокой ценой продажи и низкой ценой покупки и будет прибылью «медведя».

Когда «быков» на рынке больше, он растёт («бычий» рынок). Когда преобладают «медведи», он падает («медвежий» рынок).

И «быки», и «медведи» важны для принятия эффективных решений о покупке ценных бумаг.

Нам, как рациональным инвесторам, необходимо обуздать свои страхи и жадность, научиться мыслить масштабно. Главные качества долгосрочного инвестора, которые необходимо запомнить:

— спокойно воспринимать происходящее;

— быть терпеливым, не поддаваться влиянию толпы;

— мыслить рационально.

Человек, обладающий знаниями, способен развить эти качества, уверенность в своих действиях.

О чём эта книга, и как она тебе поможет

Инвестирование в акции и облигации, несомненно, интересный процесс. Методом проб и ошибок добиться успеха на этом поприще не так-то просто. Базовые знания нужны обязательно, иначе сольёшь весь свой капитал.

Доверительное управление не по мне, слишком высокие проценты, независимо от того прибыль или убыток, а проценты платишь каждый квартал на весь капитал…, и ты не можешь владеть ситуацией, даже понять куда твои кровные идут. Дело каждого, конечно, но для себя я вывела правило: не доверяй свои деньги никому, сам принимай решения.

В книге пойдёт речь про инвестирование, так сказать пассивное…

Отношусь к «осторожным» инвесторам. Докупаю на падении. В основном (процентов на 90%) мой портфель состоит из дивидендных российских акций. Акции зарубежных компаний не покупаю, что-то не верю теперь в эту тему… Ну кто знает, что ждёт нас в будущем..

Для того, чтобы начать инвестировать нужно понимать бизнес, в который вкладываешься, и научиться читать финансовую отчётность. Последнее особенно помогаем думать своей головой, а не идти за толпой на новостном фоне. Да и чувствуешь себя гораздо увереннее при просадке на фондовом рынке.

Цель моего труда: помочь сложное объяснить простым языком, чтобы было понятно всем людям, желающим инвестировать. С учётом того, что в наш век времени те так уж много, старалась написать ёмко, но учесть всё, что требуется для понимания и принятия эффективных решений для частных инвесторов. В книге не будет никакой «воды», только всё в рамках нашей темы, без раздувания её наполняемости, для увеличения никому не нужного объёма. Цель: кратко, но по делу, чтобы мозг мог спокойно принимать информацию, не забывая о том, что было ранее.

Начнём с самих азов. Научимся читать финансовую отчётность (ту, что публикует акционерное общество) и проводить финансовый анализ. Обращаю внимание: финансовая и налоговая отчётности это не одно и то же. Нас, как инвесторов, интересует именно финансовая (бухгалтерская отчётность).

Данная информация поможет тебе понимать цифры бизнеса и будет толчком для осознанного решения о покупке акций и позволит думать своей головой, а не следовать за толпой.

В книге практически не написано про инвестирование в облигации, с ним ты можешь ознакомиться в другом моём труде.

Ну что, помчали!

Какие золотые правила должен знать инвестор (советы от самых знаменитых инвесторов)?

Очень плохо, когда инвестор ложится спать,

думая о курсах акций. Целесообразнее думать

о стоимости этих акций и о результатах

деятельности компаний. Курсы акций следует

воспринимать как вспомогательную информа-

цию, а не как руководство к действию………..

Уоррен Баффетт, 2003г

— Покупая акции, вы покупаете бизнес компании. Копите акции, а не деньги.

— Выбирайте компании, бизнес которых вам понятен.

— Покупайте акции на долгосрочную перспективу, минимум на 5 — 10 лет.

— Не обращайте внимания на то, как ведёт себя фондовый рынок, доверяйте только себе.

— Не беспокойтесь по поводу текущей ситуации в экономике.

— Не покупайте акции на заёмные средства.

Какие знания необходимы для инвестирования на фондовом рынке?

Инвестиционная деятельность не так сложна, как

кажется. Вы должны знать бухгалтерию –язык

бизнеса… Необходимо также иметь определённый

склад ума и характер. Вы должны быть заинтересо-

ванны в самом процессе инвестиций и действовать

в рамках своего круга компетентности…

Уоррен Баффетт 1993г

— Необходимо научиться читать финансовую отчётность предприятия. На сайте компании её публикуют в разделе «Инвесторам. Раскрытие информации». Желательно ознакомиться с отчётностью за несколько лет.

— Провести финансовый анализ компании.

Инвестору просто необходимо знать основы финансовой грамотности, чтобы без бухгалтеров и экономистов принимать самостоятельные решения для покупки акций.

Из чего состоит финансовая отчётность и зачем она нужна

Единственный способ получить официальную информацию о бизнесе можно из финансовой отчётности, которую публикует компания.

Финансовая отчётность состоит из основных блоков: бухгалтерского баланса, отчёта о прибылях и убытках (по-другому, отчёт о финансовых результатах), отчёта об изменениях капитала, отчёта о движении денежных средств. К ней публикуются Приложения, Пояснения.

Финансовая отчётность должна быть достоверной и давать полное представление о финансовом положении компании, финансовых результатах её деятельности и произошедших изменениях. Насчёт достоверности нам остаётся только принимать на веру, доступа к другой информации просто нет.

Все отчёты взаимосвязаны между собой. Нас, как частных инвесторов, больше всего интересуют бухгалтерский баланс и отчёт о финансовых результатах.

Бухгалтерский баланс характеризует финансовое положение компании.

Состав бухгалтерского баланса:

— актив — это те ресурсы, которые контролируются компанией для получения экономических выгод в будущем. Простыми словами, активы — всё то, что приносит компании экономические выгоды.

— пассив — капитал, т.е. собственные источники формирования активов.

— обязательства — всё, что компания кому-то должна.

Отчёт о прибылях и убытках характеризует финансовый результат деятельности компании.

В отчёте увидим доходы и расходы.

Доход, простыми словами, — приток активов, либо сокращение обязательств, что приводит к увеличению капитала (кроме вкладов собственников).

Расход, простыми словами, — выбытие (отток) активов, либо увеличение обязательств, что приводит к уменьшению капитала (кроме изъятий собственников).

Доходы и расходы бывают от основной деятельности (связаны с выполнением работ, оказанием услуг) и прочие, т.е. с основной деятельностью компании они не связаны. Примеры прочих доходов/расходов: арендные платежи (если только это не является деятельностью компании); курсовые разницы; штрафы, пени, неустойки; дивиденды по ценным бумагам от других организаций и пр. Главное, что эти прочие доходы и расходы не являются следствием основной деятельности.

Приложения и пояснения к бухгалтерскому балансу и отчёту о финансовых результатах раскрывают сведения пользователям о дополнительных данных, которые туда не включены, но они необходимы для реальной оценки финансового положении компании, финансовых результатах её деятельности и изменений в её финансовом положении.

Публикация финансовой отчётности производится не позднее 1 июня года, следующего за отчётным.

Компании также составляют промежуточную финансовую отчётность за месяц, квартал нарастающим итогом с начала отчётного года. Формируется она не позднее 30 дней по окончании отчётного периода.

Все отчётности мы можем найти на сайте компании в разделе информации для инвесторов.

Лайфхак: начните читать финансовую отчётность с конца, именно там описаны все оговорки.

Надеюсь, не сильно утомила.. Дальше пойдёт более подробная информация. Будет интересно!

Изучаем бухгалтерский баланс, учимся его понимать

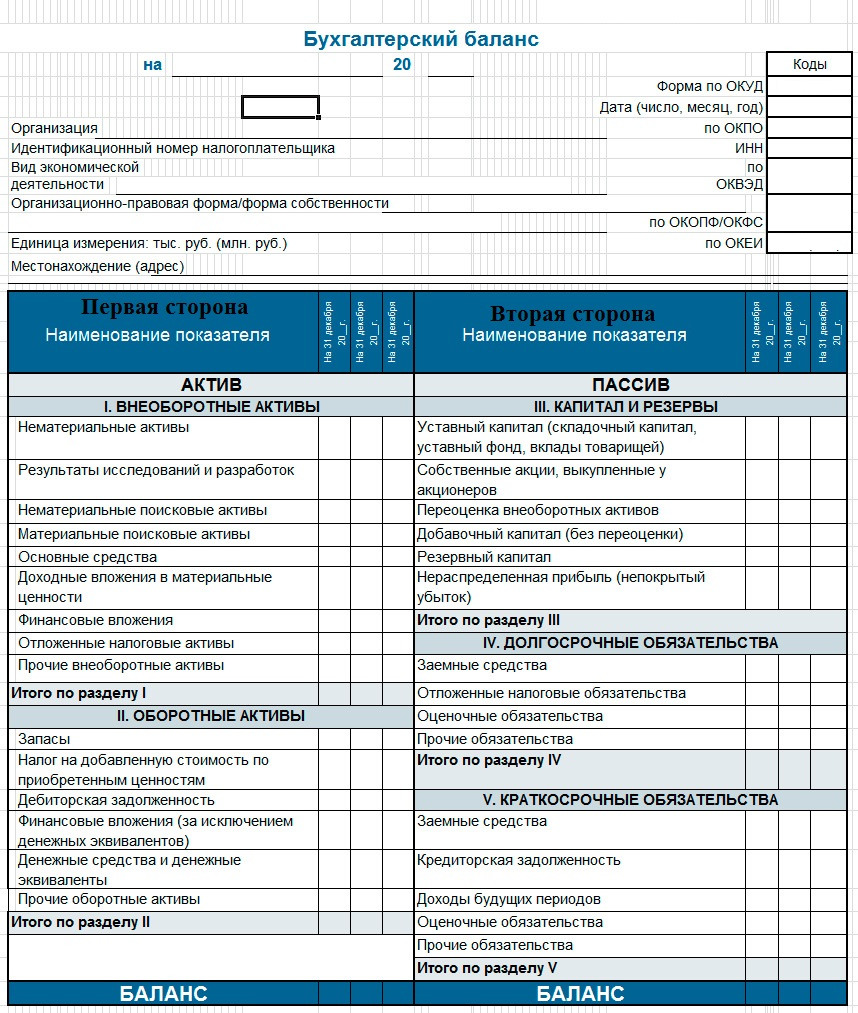

Общий формат бухгалтерского баланса выглядит таким образом:

Цифры, которые печатаются в отчёте, — это не физические деньги, которые находятся где-то в хранилище компании. На самом деле у неё есть машины, оборудование, сырьё и материалы, здания и пр., которые представляют собой ценность компании и переводятся в денежную форму.

Итак, баланс состоит из 2х разделов: активов и пассивов.

Ещё раз повторимся.

Активы — это имущество, которым владеет компания (благодаря этому имуществу она получает прибыль).

Пассивы — это денежные средства, за счёт которых сформировано имущество компании (обязательства компании).

Соответственно, логично: Активы = Пассивы. Это главная аксиома бухгалтерского баланса, она соблюдается всегда.

Данные баланса представляются минимум за 2 года. Вкратце рассмотрим, что туда входит.

АКТИВЫ

Итак, у любой компании есть активы — ресурсы, которыми они пользуются для получения экономических выгод.

Активы подразделяются на внеоборотные и оборотные.

I ВНЕОБОРОТНЫЕ АКТИВЫ

Внеоборотные активы — это такие активы, срок службы которых более одного года или одного операционного цикла.

Ниже рассмотрим, что составляет внеоборотные активы.

Нематериальные активы

Сюда входит много всего, что не имеет физической формы. Например:

— произведения науки, литературы, искусства;

— секреты производства (ноу-хау);

— патенты, различные лицензии, торговые знаки, франшизы;

— программное обеспечение;

— деловая репутация (так называемый «гудвил») — отражается только в консолидированной отчётности (о ней вкратце тоже поговорим);

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.