Бесплатный фрагмент - Фондовый рынок для начинающих

Пошаговая инструкция покупки акций и облигаций

Предисловие

Эта книга является верным спутником для тех, кто только знакомится с фондовым рынком. Она состоит из двух частей — теории и практики, написанных языком, доступным начинающему инвестору.

В первой части вы узнаете о фондовом рынке, об активах, которые на нем продаются, узнаете о ключевом соотношении в инвестициях на фондовом рынке, без которого нельзя начинать инвестировать. С помощью этой книги вы поймете, что такое акции, облигации, фондовый рынок в целом. Определитесь со стратегией инвестирования и определите один из важных параметров — вашу инвестиционную склонность к риску.

Во второй части вы узнаете, как можно попасть на фондовый рынок, выбрать подходящего вам брокера и купить свои первые ценные бумаги.

А в конце книги я поделюсь с вами советами, которые мне помогли и до сих пор помогают в инвестициях на фондовом рынке.

Книга обязательна к прочтению начинающим инвесторам.

Часть 1.

Теоретическая

Введение

Когда я начал знакомиться с фондовым рынком, меня ожидало огромное количество непонятной информации. Как купить акции и облигации, как выбрать брокера, какие стратегии инвестирования бывают.

Другими словами, я не знал, с чего начать и в какую сторону двигаться. А материала было слишком много, но как его фильтровать и структурировать, было непонятно.

Я решил «помочь себе в прошлом» и написать эту книгу с ответами на интересующие меня вопросы. И разложить их в четкую структуру. Ведь я столкнулся с тем, что начинающему инвестору, знакомившемуся с фондовым рынком, негде искать именно структурированной информации.

Так много различных информационных сайтов, книг и прочего шума, что будущий инвестор просто не захочет вникать в этот информационный поток. А если и вникнет, то все будет настолько непонятно, что возникнет желание сразу уйти и никогда не возвращаться.

Поэтому я затронул все моменты, что были мне непонятны и являлись барьером в самом начале моего пути на фондовом рынке.

Эта книга для тех, кто никак не решается вступить на тропу инвестирования, тех, кто колеблется и не знает, с чего начать инвестиционный путь.

А также для тех, кто совершенно недавно начал инвестировать в фондовый рынок и хочет глубже в нем разобраться. Пусть эта книга станет вашим верным помощником, друзья.

Что такое фондовый рынок

Каждый из вас слышал такие слова, как акция, облигация, брокерский счет, фондовый рынок. Но вначале инвестиционного пути мало кто может четко объединить все эти понятия в целостную картину. Поэтому сейчас я расскажу, как устроен фондовый рынок, и из чего он состоит. Из каких ценных бумаг, участников, и что, наконец, там можно купить. После чего картинка о фондовом рынке прояснится.

Начну с участника, без которого не может существовать ни один фондовый рынок, — это биржа.

Биржа — то место, где торгуются все финансовые инструменты, которые мы, как инвесторы, можем приобретать, продавать и выстраивать с их помощью инвестиционные стратегии.

Она обеспечивает постоянную работу фондового рынка и всех инструментов, которые на нем торгуются.

В книге я рассказываю вам о Московской бирже. Именно она является организатором торгов ценных бумаг российских компаний. Биржа состоит из трех торговых секций.

Валютная — секция, на которой можно купить или продать валюту.

Фондовая — торгуются самые основные и известные нам инвестиционные инструменты, прежде всего, это акции и облигации.

Срочная — на ней торгуются опционы и фьючерсы. Это сверхрискованные финансовые инструменты, и начинающему инвестору они не будут интересны.

Я вам расскажу именно о фондовой секции, так как на ней торгуются все интересующие нас активы, такие как акции, облигации и индексные фонды.

Как идут торги на фондовой секции Московской биржи

На фондовой секции есть специальный режим торгов. Многие инструменты торгуются в режиме (Т+2). Он означает, что если вы сегодня купили ценные бумаги, то фактически они поступят к вам на счет через 2 дня. Это важно отметить, потому что если вам понадобятся бумаги на какой-то конкретный день, например, для покупки дивидендных акций, то необходимо их купить за два дня до нужной даты. Об этом мы с вами поговорим, когда дойдем до акций.

Инвестировать на фондовом рынке разрешено не круглосуточно. Существует период торговой сессии. Нет, это не та сессия, на которую ходят студенты вузов, это время, когда биржа открыта и на ней можно инвестировать. Период работы фондовой секции с 10:00 до 18:40 по московскому времени в будние дни. В семь или десять часов вечера вы уже ничего не сможете купить, придется ждать следующего дня.

Итак, друзья, идем дальше. Как инвесторы, мы не можем взять и явиться на биржу или зайти на ее сайт и купить интересующие нас инструменты. Для этого нам нужен другой участник фондового рынка — брокер.

Брокер — посредник между инвесторами и биржей. Он имеет право осуществлять операции с ценными бумагами.

То есть мы открываем брокерский счет, переводим на него деньги и после этого покупаем акции и любой другой финансовый инструмент, торгуемый на бирже.

Важно отметить, что инвестиции в фондовый рынок не страхуются. Тогда где гарантии, что брокер купит нужные нам активы, и где гарантии, что он нас не обманет? Ответы на эти вопросы кроются в следующем участнике рынка ценных бумаг — в депозитарии.

Депозитарий — это участник рынка ценных бумаг, отвечающий за сохранность активов.

Например, я сегодня купил акции Сбербанка, а через пару месяцев решил их продать. Так вот, депозитарий сохранит у себя все совершенные сделки. Даже если у брокера отзовут лицензию, то ничего с вашими акциями не случится, все шаги отмечены в депозитарии. Просто открываем новый брокерский счет у нового брокера и переводим ценные бумаги с одного брокерского счета на другой.

Заключительный участник фондового рынка — регистратор.

Регистратор ведет реестр владельцев ценных бумаг и отмечает у себя, какие бумаги кому принадлежат.

Кто за всем этим следит? На нашем рынке действует мегарегулятор — Центральный банк Российской Федерации. Это государственный регулятор, который следит за деятельностью на рынке ценных бумаг. Он организует и устанавливает права и правила игры участников и следит, чтобы закон соблюдался. А тех, кто нарушает закон, он наказывает, например, отзывом лицензии. Нарушать закон нет никакого смысла, это грозит отзывом лицензии и прекращением деятельности компании. Центральный банк серьезно следит за состоянием брокерских компаний, ведь рынок ценных бумаг — фундамент рыночной экономики, и никто не хочет, чтобы он пошатнулся.

Биржа, депозитарий и регулятор неукоснительно и жестко выполняют свои функции. Так что будьте спокойны, все сделки прозрачны, жестко регулируются под надзором мегарегулятора. А по уровню регулирования рынок приближается к ряду многих рынков развитых стран.

Резюме. Все интересующие нас ценные бумаги торгуются на бирже, которая состоит из трех секций. Для доступа к ним нужно открыть брокерский счет, перевести деньги и купить интересующую нас бумагу. Права на ценные бумаги учитываются в депозитарии и параллельно ведется учет в реестре регулятором. За всей деятельностью постоянно следит мегарегулятор — Центральный банк Российской Федерации, поэтому все операции абсолютно прозрачны.

Льготный брокерский счет

Теперь вы знаете, что без специальной лицензии доступ к активам фондового рынка нам закрыт. Необходимо открывать брокерский счет, чтобы получить доступ к рынку. Но брокерский счет — не единственный способ доступа на биржу. С 2015 года государство приготовило для нас дополнительный способ доступа к бирже. Это индивидуальный инвестиционный счет.

Если вы очень хотели инвестировать, но не знали, с чего начать, то, на мой взгляд, индивидуальный инвестиционный счет — отличный вариант. Кстати, именно с него я начал знакомство с фондовым рынком. И сейчас расскажу почему.

Все очень просто. При открытии этого специального счета мы получаем подарки от государства:

1. Возможность вернуть 13% от внесенной суммы, до 52 тысяч рублей в год.

Представьте, за год вы инвестировали 100 тысяч рублей. Значит, через год вы можете получить 13 тысяч от государства.

2. Право не платить налог с доходов.

Представьте, что за год вы получили доход в размере 50 тысяч рублей. С него вы должны вернуть государству 13% — это налог на доход физических лиц. Выбрав этот тип вычетов, вы освобождаетесь от уплаты этого налога. И 6,5 тысяч рублей можете направить на инвестиции, а не отдавать в качестве налогов.

Но выбрать мы можем только один из двух подарков — такие правила, и, чтобы ими воспользоваться, нужно не закрывать счет минимум 3 года. Подробнее о вычетах и нюансах индивидуального инвестиционного счета смотрите в приложении 3 в конце книги.

К началу 2019 года насчитывается уже более 1 миллиона таких счетов. Вроде цифра весомая, но относительно населения России — это меньше процента. Есть куда расти.

Что здесь продается

На фондовом рынке много разных финансовых инструментов. А начинающему инвестору достаточно знать всего три из них. Это акции, облигации и индексные фонды ETF. Давайте разбираться, что они собой представляют, и с чем их едят.

Акции

Это долевые ценные бумаги. То есть, приобретая акцию, вы покупаете маленькую долю в бизнесе компании, которая дает право на часть ее прибыли и имущества. Купив акцию, вы становитесь совладельцем компании, и не имеет значения, какой ее частью вы владеете, пусть даже одной акцией, компания будет относиться к вам как к полноценному владельцу: высылать приглашения на советы акционеров и сообщать о финансовых результатах. Акции являются высокорискованным инструментом, который не имеет фиксированной доходности. Помните, инвестируя в акции, можно как заработать, так и потерять ваши инвестиции.

Если бизнес у той компании, чью акции вы купили, развивается, то со временем вы начинаете получать выгоды, о которых и пойдет речь далее.

Как можно зарабатывать на акциях

Выгоды можно получать двумя способами:

1. За счет роста стоимости купленных вами акций.

Допустим, вы купили акции «Сбербанка» по 200 рублей. Через некоторое время их стоимость выросла до 300. Если вы продадите их по этой цене, то заработаете 100 рублей с каждой акции. Если купили 1 000 акций — прибыль составит 100 000 рублей, и так далее.

Это интересно

За 5 лет, с 2014 по 2019 гг. котировки акций «Сбербанка» выросли с 84 до 213,9 рублей. Доходность за 5 лет — 154,6%, то есть среднегодовая доходность 31%, это без учета дивидендов.

за 5 лет на 13.02.2019

2. За счет получения дивидендов.

Дивиденды — это доля прибыли, которую компания распределяет между акционерами. Размер дивидендов зависит от прибыли, которую компания получила на определенную дату, например, по итогам года. Для получения дивидендов нужно владеть акцией на определенную дату. Эта дата называется датой закрытия реестра, или, на жаргоне инвестора, — датой отсечки.

Способ очень простой. Нужно покупать акции, по которым компании выплачивают дивиденды и каждый год вы будете получать часть прибыли от акций.

Таким образом, при покупке акций развитых компаний доход в основном получается за счет дивидендов. При покупке акций развивающихся компаний, тех, кто не платит дивиденды, доход будет от увеличения цены. Естественно, есть компании, которые направляют свою прибыль и на дивиденды, и на развитие бизнеса, например, «Лукойл», «Сбербанк» и прочие.

Один из простых способов для начинающего инвестора — составить портфель дивидендных акций «голубых фишек». Их список публикует Московская биржа на своем сайте www.moex.com, сейчас в него входят 50 компаний. В этот список включены самые крупные и известные компании, такие как «Сбербанк», «МТС», «Лукойл», «Норильский никель» и другие.

Кстати, после того как я узнал про дивиденды, и про то, что не нужно владеть акцией годами, чтобы их получать, у меня появилась гениальная идея. Купить акцию прямо перед выплатой дивидендов, за пару дней получить доход и продать бумаги. Все, прибыль получена. Схема, на первый взгляд, была рабочая. Но не прошло и суток, как я узнал о таком понятии, как «дивидендный гэп», или «дивидендный скачок». Оно означает, что после выплаты дивидендов цена на акции падает примерно на величину дивидендов. Подобное падение привожу в примере с акциями «Московской биржи».

На рисунке видно, что до выплаты дивидендов цена акции была примерно 123 рубля, а после выплаты она снизилась на 5 рублей и стала 118 рублей. При размере дивидендов в 5,47 рубля на одну акцию. После этого случая я понял, что я не первый такой «умный» инвестор и что фондовый рынок не любит тех, кто пытается его обхитрить.

Обыкновенные и привилегированные акции

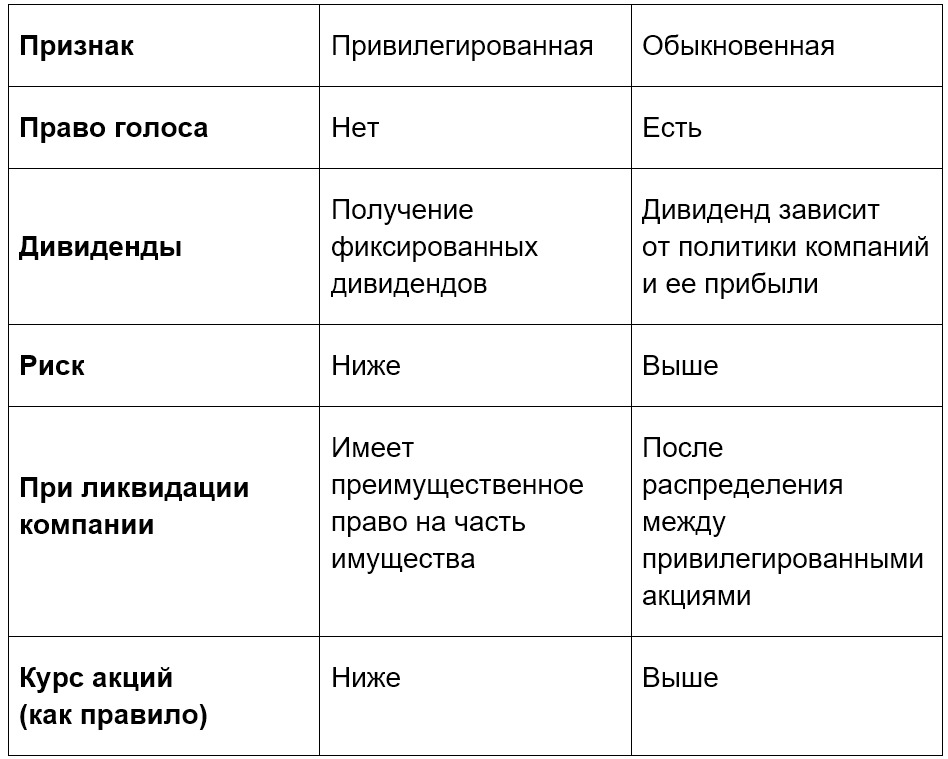

Наиболее распространено деление акций на обыкновенные и привилегированные.

Обыкновенные акции — это «голосующие» акции. Если купить большое количество акций, то на собрании акционеров можно повлиять на решение о судьбе предприятия. Дивиденды по этим акциям необязательны.

А привилегированные, наоборот, не имеют права голоса, но зато по ним дивиденды вам обязательно выплатят. Исходя из исторической справки, обыкновенные акции являются более привлекательными для крупных инвесторов и поэтому они стоят, как правило, дороже, чем привилегированные акции тех же компаний.

Также обыкновенные акции быстрее набирают в стоимости в случае рыночного успеха предприятия, например, реализации какой-то новой продукции. Ну, а привилегированные акции являются интересными для инвесторов, ориентированных на фиксированные денежные потоки, ведь по ним вам точно выплатят дивиденды.

Сравним два типа акций ПАО «Сбербанка».

График обыкновенных акций «Сбербанка»:

График привилегированных акций «Сбербанка»:

Мы видим схожую динамику акций, но стоимость привилегированных акций ниже, чем обыкновенных: 176,99 рубля против 205,25 рубля. Данные актуальны на 23.02.19.

Если вам нужен стабильный доход по дивидендам, можно выбирать привилегированные акции. Выплаты у них более стабильные и предсказуемые. Если вы хотите более рискованный вариант с возможностью получить большие дивиденды, то выбирайте обыкновенные акции.

От чего зависит стоимость акции

Динамика акций зависит от многих факторов. Это и ситуации внутри компании, и состояние отрасли или страны в целом.

Любая негативная новость или плохая финансовая отчетность компании тоже могут сильно повлиять на цену бумаги. Очевидно, что чем лучше чувствует себя компания, тем лучше для вас, как для владельца ее части бизнеса.

Это интересно

Если акция компании стоит несколько копеек, то это никак не отображает положение компании.

Цена акции — просто цифра, которая сама по себе ничего не значит. Количество акций может быть, как очень маленьким, так и очень большим. И если цена одной акции в сотни раз меньше другой, это скорее говорит о том, что у одной компании количество акций больше, чем у другой.

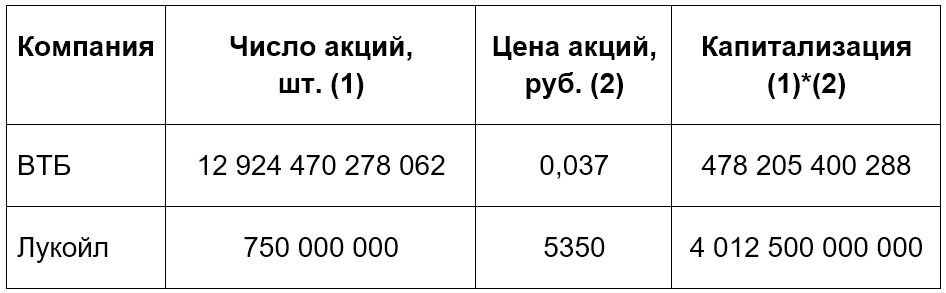

Например, у «ВТБ» больше 4-копеечных акций, чем у «Лукойла» акций за 5 тысяч рублей.

Акции «Лукойла» стоят дорого, потому что их мало. Акции «ВТБ» стоят дешево, потому что их много. Нужно сравнивать не стоимость акций, а стоимость всей компании.

Например, стоимость акций «ВТБ» 0,0371 рублей, а выпущено акций почти 13 триллионов. А «Лукойл» при стоимости в 5350 рублей выпущено акций 609 миллионов.

Данные о стоимости акций приведены на 13.02.2019.

Как узнать стоимость компании

Допустим, вы выбираете между банком «ВТБ» и «Лукойлом». Чтобы узнать, как фондовый рынок оценивает публичную компанию, нужно умножить цену акции на их количество. По-другому цена компании называется рыночной капитализацией. Например, «Лукойл» стоит примерно в восемь раз дороже «ВТБ»:

То, что стоимость акций колеблется от копейки до десятков тысяч рублей — специфика российского рынка. Так сложилось исторически. При этом цена компании на бирже — это мнение инвесторов о том, сколько она должна стоить. То есть, если на акцию большой спрос, то цена акции начинает постепенно расти. Если же, наоборот, акция стала по тем или иным показателям не интересна инвесторам, то они начинают продавать эту ценную бумагу. Тем самым на нее снижается спрос, и цена падает.

Решения о покупке могут приниматься по-разному: кому-то нравится бренд, кто-то пытается оценить качество бизнеса. Один из способов принять решение о покупке — это оценить качество бизнеса — узнать, насколько он прибыльный.

А как оценить бизнес в первом приближении, и в какую сторону двигаться, вы узнаете во второй части книги.

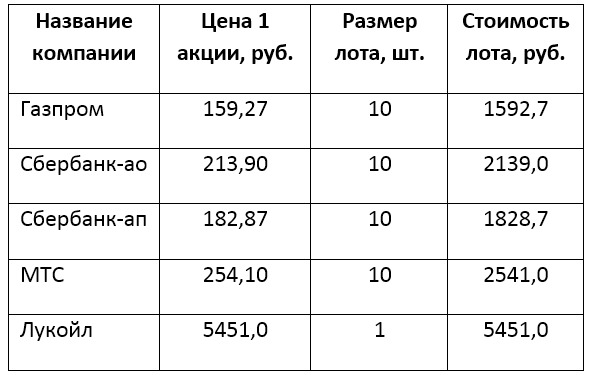

Как торгуются акции

Еще один важный момент, о котором нужно знать начинающим инвесторам: акции на фондовом рынке торгуются в лотах, а не в штуках. Один лот на Московской бирже может содержать 1, 10, 100, 1000 или 10000 акций.

Поэтому, чтобы понять, в какую цену нам обойдется покупка одного лота, потребуется цену одной акции умножить на количество акций в лоте. Ниже привел примеры нескольких акций.

Данные в таблице приведены на дату 13.02.2019.

Облигации

Если сильные перепады стоимости акций вам некомфортны, тогда имеет смысл посмотреть на консервативный, т. е. менее рискованный инструмент инвестирования — облигации.

Облигация — это долговая ценная бумага. То есть, покупая ее, вы даете деньги в долг тому, кто ее выпускает.

Рассмотрю аналогию с кредитом в банке. Банк выдает кредит на определенный срок и говорит, сколько мы должны заплатить за пользование кредитом. В облигациях в роли банка выступает инвестор, но он дает деньги в долг не конкретному человеку, а компании, области или целому государству.

Облигации бывают двух видов — дисконтные и купонные.

Купонных облигаций большинство на нашем фондовом рынке. Такие облигации платят регулярные купонные выплаты. Эти выплаты аналогичны процентам по банковскому депозиту, только называются они купонами.

В дисконтных облигациях нет купона. Они выпускаются по цене ниже, чем та цена, по которой у вас ее покупают. Она называется ценой погашения облигации. Например, вы купили облигацию за 900 рублей, а в дату погашения у вас ее выкупили за 1000 рублей. То есть, когда подходит срок погашения облигации, ее гасят по 100%, хотя вы ее могли купить за 95% или 90% от начальной стоимости.

Но можно и совместить эти два вида. Например, процентные облигации можно купить дешевле, чем цена погашения.

Какие бывают облигации?

1. Государственные облигации или облигации федерального займа (ОФЗ)

Это один из самых надежных способов вложить деньги. При этом доходность ОФЗ составляет около 7—8%. Как правило, доходность государственных облигаций чуть выше банковского депозита. Гарантом возврата денег выступает государство. Конечно, есть вероятность, что у вас не выкупят облигацию, но для этого в стране должен произойти дефолт, например. То есть риски минимальны.

2. Муниципальные облигации

Если вы хотите получить большую доходность, то можно приобрести муниципальные или региональные облигации, которые выпускает крупный город или регион. Купонный доход по таким облигациям выше, чем по ОФЗ. Но тут и риски выше, ведь отдельный регион может объявить себя банкротом, так что лучше выбирать крупнейшие мегаполисы и богатые области, такие как Москва, Санкт-Петербург, Екатеринбург и т. д.

Доходность: 8—10% годовых.

3. Корпоративные облигации

Если доходность по ОФЗ кажется слишком скромной, то можно вложить средства в корпоративные облигации — облигации крупных компаний, корпораций. В условиях экономической нестабильности лучше выбирать бумаги самых известных и крупных компаний, таких как «Газпром», «Роснефть», «Сбербанк», «ВТБ» и т. д.

Доходность: 9—10% годовых и более.

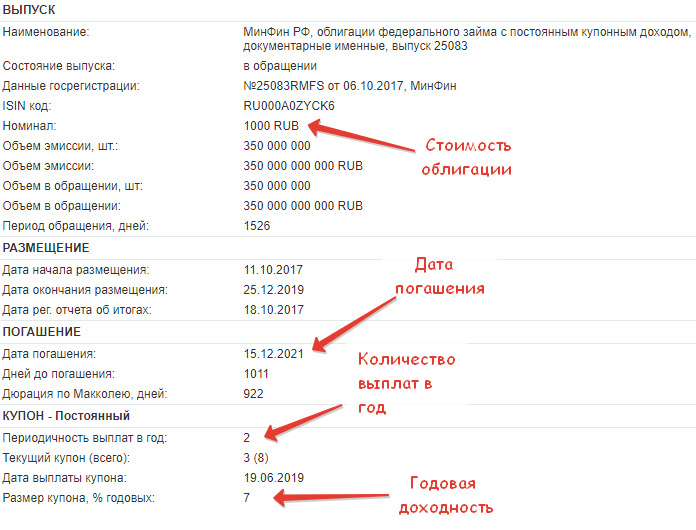

Основные параметры облигаций

Номинал облигации — это цена, по которой у вас выкупят облигацию. Если вы купили облигацию с номиналом 1000 рублей, то в дату погашения вам вернут эту сумму.

Дата погашения — дата, когда облигация будет погашена. То есть в эту дату вам вернут деньги за облигацию.

Рыночная цена — на рынке цена облигации может отличаться от номинала и быть больше или меньше номинала. Цена облигации выражается в процентах от номинала: 100% — цена соответствует номиналу 1000 рублей, 101% — цена выше номинала на 1%, цена 1010 рублей. На рынке цена облигации колеблется в зависимости от рыночных условий, процентных ставок, спроса и предложения. Обычно диапазон колебаний 95—105% от номинала. Чем ближе дата погашения, тем ближе цена облигации к номиналу и в меньшей степени подвержена изменениям.

Купон — доход, который мы получаем от облигаций. По структуре очень похож на банковский процент по вкладу. Ставка купона выражается в процентах годовых и показывает годовую купонную доходность облигации к номиналу.

Например, номинал облигации 1000 рублей, купон 12%, выплата два раза в год. Это значит, что инвестор получит доход 120 рублей двумя платежами по 60 рублей. Периодичность выплаты купона, как правило, устанавливаются 1 раз в квартал, 1 раз в полгода, 1 раз в год. Ниже привожу пример облигации Министерства финансов РФ выпуска 25083.

То есть, купив облигацию ОФЗ-25083 за номинал 1000 рублей, вы получите выплаты в размере 35 рублей два раза в год. И так ежегодно, пока в 2021 году у вас ее не выкупят за 1000 рублей. А в дисконтных облигациях нет купонного дохода, доход вы получаете за счет разницы цены покупки и продажи облигации. Например, купили облигацию за 950 рублей, а выкупили у вас ее за номинал 1000 рублей. Тем самым вы заработали на разнице между покупкой и продажей.

ETF или как купить акции 50 развивающихся компаний

Есть еще один интересный инструмент на фондовом рынке, который очень нравится начинающим инвесторам и тем, кто предпочитает пассивные инвестиции. Это биржевой индексный фонд или ETF (Exchange Traded Funds). С помощью этого инструмента у инвестора есть возможность купить «весь рынок целиком». Причем этот инструмент не требует самостоятельного подбора активов. Давайте разбираться. Представьте, что вы готовите салат из множества ингредиентов. Ингредиенты — это такие компании, как «Сбербанк», «Лукойл», «Новатэк», «Газпром» и еще множество известных российских гигантов. После чего вы делите салат на несколько частей и получаете маленькие порции — это и есть наш ETF. Сбалансированный портфель, состоящий из акций разных отраслей.

Например, возьмем ETF на российские акции. На Московской бирже его можно найти по тикеру FXRL. В фонд FXRL входят акции 50 самых крупных и надежных компаний — это «Сбербанк», «Газпром», «Лукойл», «Новатек», «Магнит», «Роснефть», «Норильский никель», «ВТБ», «Сургутнефтегаз», «Транснефть» и других отечественных гигантов.

Все бумаги в фонде находятся в процентном соотношении. Если какая-то бумага возрастает, то портфель в процентном соотношении тоже возрастает. И наоборот.

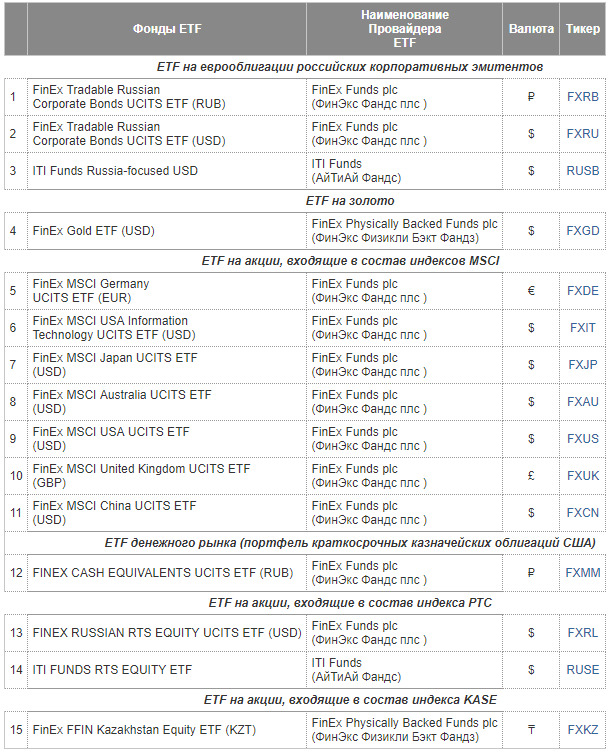

ETF на Московской бирже

На Московской бирже торгуются 15 ETF от двух управляющих компаний — FinEx и ITIFunds. Есть возможность инвестировать и в индекс акций США в целом, и в ИТ-сектор США, и в акции России, Китая, Австралии, Великобритании, Германии, Японии и прочих.

Фонды ETF на Московской бирже с сайта московской биржи https://www.moex.com/a246

Что ETF делают с дивидендами

Если инвестировать в ETF из акций, то куда приходят дивиденды? Таким вопросом я задался при покупке этих бумаг, когда мне на счет не пришли дивиденды. Оказывается, вся прибыль, получаемая от дивидендных акций, входящих в ETF, реинвестируется. Это отражается в цене ETF. Например, если за год совокупные отчисления дивидендов составили 5%, то на эти деньги покупаются новые активы. И стоимость одного ETF вырастает на 5%.

График ETF на индекс Московской Биржи.

Что покупать?

Из доступных в России ETF можно составить хороший инвестиционный портфель. Если горизонт инвестирования у вас больше 3 лет, вы не планируете изымать деньги из инвестиционного портфеля и готовы к временным просадкам вашего портфеля, то индексные фонды — отличный вариант.

Для реализации успешной стратегии инвестирования целесообразно вложиться в разные классы активов, то есть диверсифицировать свои вложения. На Московской бирже представлены 13 фондов FinEx ETF, среди которых есть акции ведущих экономик мира, США, Германии, Великобритании, Китая, Японии, Австралии, Казахстана, корпоративные облигации и фонд денежного рынка. Сформировав инвестиционный портфель из комбинации ценных бумаг на разные классы активов, вы значительным образом снизите уровень риска для своего портфеля.

Ключевое соотношение в инвестициях

Всем нам хочется вложить свои свободные деньги, посчитать на калькуляторе, какой доход мы получим, и жить, ни в чем себе не отказывая, получая заветный доход. Начинающий инвестор обязан знать, что любая доходность несет в себе риски. А самый главный риск для инвестора — это потеря денег, своего капитала. Поэтому следует помнить, что высокая доходность всегда сопряжена с высокими рисками и возможной потерей ваших вложений.

Чтобы выбрать, какие активы нам добавить в инвестиционный портфель, важно понимать, какой они несут в себе риск. Инвестору для принятия оптимальных решений необходимо понимать ключевое соотношение инвестиций — соотношение риска и доходности инструментов.

Оно гласит, что доходность напрямую зависит от риска. То есть чем больше доходность, тем больше риски, и наоборот. Кстати, это касается любых инвестиций, а не только фондового рынка.

Поэтому, если вам предлагают 15—30% годовых и больше, стоит задуматься и вспомнить правило:

Чем больше доходность, тем больше риск.

Но как можно снизить риски, или как ими управлять? Об этом вы скоро узнаете, а сначала поговорим о разновидности рисков.

Какие бывают риски и как с ними бороться

При вступлении на тропу инвестирования нас поджидают два вида рисков: контролируемые и неконтролируемые. Неконтролируемые риски — это изменение или спад в экономике, а контролируемые — предполагают снижение риска за счет грамотного наполнения инвестиционного портфеля.

К неконтролируемым рискам относят:

• Политические или страновые. Например, смена правительства или другие изменения в стране;

• Инфляционные. Высокая инфляция;

• Валютные. Риск обусловлен сильным изменением курса национальной валюты;

• Форс-мажоры. Это катастрофы или разрушительные природные явления.

Контролируемые риски:

• Кредитные. Невыполнение кредитных обязательств;

• Деловые. Ошибки, связанные с эффективностью управления предприятием или выбором вектора развития предприятия;

• Отраслевые. Проблемы в конкретных отраслях и секторах экономики.

Если поведение экономики, например, экономический кризис в будущем, предсказать сложно, то контролируемые риски мы в силах снизить, применив такой инструмент, как диверсификацию. Другими словами, купить нескольких финансовых активов.

Давайте покажу на примере. Иван инвестирует только в актив А, а Михаил — в актив А и Б. В случае обесценивания актива А, Иван теряет все вложенные средства, а Михаил — лишь половину вложений.

То есть диверсификация — это распределение наших инвестиций в различные активы с целью снизить риски. Всем нам известна фраза «Не кладите яйца в одну корзину» — это как раз про диверсификацию.

При выборе количества ценных бумаг считается, что их число не должно превышать 10—15. Эффект от сильной диверсификации может вообще исчезнуть. Поэтому лучше выбирать 10—15 бумаг, но тщательно подойти к их выбору.

Купить несколько различных активов будет недостаточно, чтобы снизить риски инвестиций.

Ведь диверсификация бывает нескольких типов:

• По ценным бумагам. Акции, облигации, индексные фонды;

• По странам. В мире финансовые рынки принято делить на развитые, развивающиеся и пограничные:

— развитые рынки — США, Япония, Великобритания, Германия,

— развивающиеся рынки — Россия, Китай, Бразилия, Индия,

— пограничные рынки — Кувейт, Аргентина, Вьетнам, Казахстан, Кипр;

• По отраслям. Потребительский сектор, нефтегазовый сектор, телекоммуникационный, финансовый и прочие.

Однако не стоит расценивать диверсификацию как панацею и абсолютный метод снижения рисков. Наряду с ней есть такое понятие, как корреляция.

Не пугайтесь, термин означает взаимосвязь активов. В идеале эта взаимосвязь должна быть отрицательной.

Например, акции одной компании должны расти, когда в этот же момент акции другой компании должны падать. Если же корреляция положительная, то пара активов будет двигаться всегда в одну сторону. Одновременно расти и одновременно падать.

Зачем нужна эта корреляция? Все просто: на долгосрочных периодах времени, если активы имеют отрицательную корреляцию, то портфель из таких активов начинает обгонять по доходности каждый отдельно взятый из него актив.

Риски самых распространенных финансовых инструментов

Риски в акциях

• Риск эмитента — компания может не оправдать прогнозы прибыли из-за плохого менеджмента, появления конкурентов и т. п.

• Секторальный риск — может снизиться спрос на продукцию всех компаний в секторе, например, ритейлеры страдают из-за падения доходов населения.

• Экономический и политический риск — прибыль компании может снизиться из-за внешних факторов, например, из-за санкций.

Риски в ETF

• ETF из акций компании одного сектора ликвидирует риск эмитента, однако подвержен секторальному и экономическому/политическому риску

• ETF из акций компаний из определенной страны ликвидирует и риск эмитента, и секторальный риск, но подвержен экономическому/политическому риску.

Риски в облигациях

Облигации считаются более надежным инструментом, чем акции и ETF. Держатели облигаций принимают на себя три типа риска:

• Риск дефолта — вероятность, что эмитент откажется платить по своим долгам. В этом случае держатели облигаций имеют право продать активы эмитента, чтобы забрать свои инвестиции;

• Экономический риск — стоимость облигаций зависит от процентных ставок в экономике. Когда процентная ставка увеличивается, стоимость облигации падает;

• Политический риск — стоимость облигаций может упасть из-за политических причин. Например, в 2018 году существовал риск, что правительство США запретит американским фондам вкладывать в облигации правительства России. Из-за этого американские инвесторы начали распродавать облигации, что привело к падению цен на них.

Резюме. Величина доходности актива неизбежно зависит от величины связанного с ней риска. Другими словами, чем больше доходность, тем больше риск. Невозможно получить высокий уровень дохода, не подвергаясь при этом повышенному риску. Грамотное формирование инвестиционного портфеля позволяет снизить риски. Поэтому пользуемся диверсификацией. Помните о рекомендуемом числе бумаг в портфеле — 10—15. Поэтому рациональным решением будет покупка акций разных компаний из разных отраслей деятельности и при этом приносящих доход в разных временных интервалах.

Инвестиционные стратегии

Каждый начинающий инвестор сталкивается с задачей грамотного распределения и управления имеющихся у него денежных средств. Успешные инвестиции не могут существовать без правильно выбранной стратегии инвестирования. А выбор подходящей стратегии — это один из ключей к успеху для инвестора.

Основа инвестиционной стратегии — это цель, то есть ваша главная задача, которую вы хотите решить с помощью инвестирования. Вокруг нее дальше будет держаться все остальное — выбор инвестиционных инструментов, временной горизонт, валюта, личное участие в инвестировании и другое.

Какие могут быть цели у частного инвестора?

Вот несколько примеров:

• накопить на большую покупку — квартиру, машину, образование детям;

• создать источник дохода и получать пассивный доход;

• уберечь деньги от инфляции и приумножить их.

Я выделю три самых распространенных в стратегии.

Пассивная

Эта стратегия подойдет тем, кто хочет иметь дополнительный денежный поток со своего капитала в качестве, например, прибавки к пенсии через десять-двадцать лет, но не хочет при этом самостоятельно разбираться с отчетностями компаний, и вас устроит рыночная доходность около 10% годовых — пассивные инвестиции могут стать для вас отличной возможностью воплотить свои цели в жизнь. Эта стратегия позволяет покупать не отдельные акции и облигации, а целые классы активов — индексные фонды ETF. На мой взгляд, пассивная стратегия — это отличная возможность войти в мир инвестиций с минимальным капиталом и багажом знаний. Достаточно будет посмотреть историческую доходность индексных фондов на Московской бирже.

Примеры доходности нескольких ETF.

Цена увеличилась более чем в 1,5 раза.

Полуактивная

Чем-то средним между активным и пассивным инвестированием является стратегия полуактивного долгосрочного инвестирования. При этом активность данной стратегии заключается не в том, чтобы много и часто торговать, а в самостоятельном выборе акций и облигаций путем фундаментального анализа компаний. Покупая акцию конкретной компании, вы должны понимать, что приобретаете долю и становитесь совладельцем этого бизнеса. Мы с вами говорили об этом, когда затрагивали тему акций. Долгосрочная доходность инвестиционного портфеля будет зависеть от качества тех бизнесов, из которых он состоит. Именно поэтому важно приобретать хорошие бизнесы по справедливой цене. Находить такую цену вам поможет освоение фундаментального анализа акций.

Активная или спекулятивная

Эта стратегия не для новичков. Не буду на ней останавливаться. Скажу лишь, что для меня эта стратегия очень затратная по времени и энергии. Цель не оправдывает средства. В этой стратегии трейдеры пользуются техническим анализом ценных бумаг.

Главное, что стоит понять новичку: фондовый рынок — это не место, где раздают деньги, а жесткая конкурентная среда, где все участники пытаются заработать. И никаких гарантированных доходностей на бирже нет и быть не может. Если кто-то обещает вам гарантированную доходность, то вам следует вспомнить основное правило инвестиций про риск и доходность и обходить стороной таких советников.

Выбор стратегии на фондовом рынке зависит от множества факторов: целей, темперамента, жизненных обстоятельств, знаний, убеждений и свободного времени.

Это интересно

Фондовый рынок — это инструмент перераспределения денежных средств. И чей-то убыток в тот же момент — это чья-то прибыль. Покупая акции в любой момент времени, нужно понимать, что прямо сейчас их кто-то продает, следовательно, совершая сделку, вы инвестируете не против рынка, а против реально существующих участников этого рынка, таких же людей, как и вы, которые не любят ошибаться.

Структура инвестиционного портфеля

Мы определились с целью и стратегией по ее достижению, теперь пришло время рассмотреть вопрос о грамотном формировании инвестиционного портфеля.

Существует три типа основных структур инвестиционного портфеля.

Консервативная — это структура портфеля с доходностью 6—8%, и с небольшими рисками. При этой структуре ваш капитал будет медленно расти.

Агрессивная — структура портфеля, в которой преобладают агрессивные инструменты. Инвестиции с повышенной степенью риска, но с возможностью получения хорошей прибыли.

Умеренная — структура портфеля, которая представляет собой нечто среднее между консервативными и агрессивными инструментами.

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.