Бесплатный фрагмент - Экономический анализ: практические вычисления

Экономические расчеты онлайн

Введение

Про экономический анализ написано множество книг и статей. В них детально, часто с излишней скрупулезностью, рассматриваются назначение экономического анализа, проблемы организации его проведения, различные аналитические методики, перечисляются сотни используемых в анализе коэффициентов, объясняется порядок их интерпретации и т. д. В этой книге таких подробностей нет: даются только компактные пояснения сути решаемых задач. Акцент сделан преимущественно на описании конкретного порядка выполнения наиболее типовых вычислений (расчетных формул, алгоритмов), требований к необходимой для выполнения расчетов информации, представлении вариантов выполнения вычислений при наличии или отсутствии каких-либо данных, возможных проблемах, связанных с подменой одних данных другими. Приведено множество примеров выполнения рассматриваемых вычислений.

Поскольку сегодня уже никто не выполняет расчеты вручную, для демонстрации порядка выполнения расчетов разработаны компьютерные программы, которые размещены на специализированном сайте в сети Интернет. Переходя по приводимым по мере изложения гиперссылкам, можно воспроизвести рассматриваемые в книге примеры, а также неограниченно проводить расчеты с собственными данными. Разумеется, используемые для поддержки читателей книги программы нельзя считать завершенным системами автоматизации экономического анализа. Они не предназначены для «промышленного» использования, но могут служить подспорьем тем пользователям, у которых нет соответствующего профессионального программного обеспечения. В особенности тем, кто работает преимущественно со смартфонами и планшетами.

Для более полного знакомства с современными методиками проведения экономического и, прежде всего, финансового анализа автор настоятельно рекомендует обратиться к источнику [1], поскольку методические положения, являющиеся основой приводимых в данной книге расчетных алгоритмов и требований к их информационному обеспечению, основаны преимущественно на изложенном в [1] материале.

В первой главе книги рассматривается проблематика применения наиболее простых методов экономического анализа: сравнений, группировок, выборок, относительных показателей, несложных статистических методов, а также вертикального и горизонтального анализов. При желании лично воспроизвести расчеты читатели могут обратиться по приведенным в тексте Интернет-ссылкам к программам обработки заранее подготовленных массивов, содержащих исследуемые финансовые показатели иностранных и российских компаний.

Во второй главе рассматривается порядок выполнения практических расчетов при проведении детерминированного факторного анализа. Для проведения практических вычислений читатели могут воспользоваться специализированным Web-приложением — факторным калькулятором, позволяющим воспроизвести все приведенные в тексте расчеты, а также произвольно экспериментировать с собственными данными.

В третьей главе рассматриваются подводные камни, связанные с оценкой платежеспособности предприятия на основе коэффициентного анализа. Показаны причины возникновения возможных ошибок в оценках коэффициентов платежеспособности, построенных исключительно на основе данных бухгалтерских балансов. Представлены методические рекомендации о получении необходимых для корректировок данных как остатков субсчетов и аналитических счетов, рекомендуемых к использованию в плане счетов программы 1С: Бухгалтерия 8.3. Для воспроизведения представленных расчетов и проведения вычислений с собственными данными читатели могут воспользоваться рассмотренным во второй главе факторным калькулятором.

В четвертой главе на примере решения классической задачи анализа соответствия условий получения и предоставления товарного кредита рассматривается порядок применения компьютерного моделирования как инструмента экономического анализа. Дается описание соответствующей экономико-математической модели с указанием ограничений для ее применения. Приводятся примеры ее использования для выполнения практических расчетов на основе на основе специализированного Web-приложения, с помощью которого читатели могут воспроизвести все приводимые в тексте расчеты, а также осуществлять вычисления с собственными данными.

В пятой главе на примере задачи разделения постоянных и переменных затрат по данным отчета о финансовых результатах рассматривается порядок применения простейших методов математической статистики для восстановления недоступных пользователю, но необходимых для проведения экономического анализа данных. С помощью специализированного Web-приложения пользователи могут воспроизвести все приводимые в тексте расчеты, а также осуществлять вычисления с собственными данными. Также показаны возможные ограничения предлагаемого подхода.

Все приведенные в книге гиперссылки действуют для всех категорий пользователей сайта http://shurem.ru. Однако произвольное перемещение по разделам поддержки книги доступно только авторизованным пользователям. То есть необходимо зарегистрироваться, авторизоваться на сайте и далее пройти по пути Публикации => Поддержка книг => Экономический анализ: практические вычисления. Раздел поддержки будет периодически обновляться.

С пожеланиями и предложениями можно обратиться к автору по адресу shurem@mail.ru

Глава 1. Общие инструменты обработки данных в экономическом анализе

Предметом изучения экономического анализа являются хозяйственные процессы субъектов экономической деятельности.

Экономический анализ (ЭА) — это система специальных знаний, ориентированных на исследование экономических процессов в их взаимосвязи; обоснование и контроль выполнения бизнес-планов; определение и измерение факторов, влияющих на экономические процессы; раскрытие тенденций хозяйственного развития; выявление неиспользованных внутрихозяйственных резервов; принятие оптимальных управленческих решений.

Основными функциями ЭА являются: изучение закономерностей и тенденций развития экономических процессов; обоснование текущих и перспективных планов; контроль выполнения планов и управленческих решений; оценка результатов хозяйственной деятельности (ХД); поиск резервов повышения эффективности ХД; разработка мероприятий по использованию выявленных резервов.

Реализация перечисленных функций требует изучения и обработки больших массивов разнородных данных, фиксируемых в процессе функционирования субъектов экономической деятельности. При этом могут применяться как относительно простые (традиционные) методы изучения данных, так и весьма сложные экономико-математические модели. В данной книге преимущественное внимание будет уделено относительно простым методам, поскольку они применяются наиболее массово.

1.1. Сравнения, группировки, выборки и относительные показатели

Основными традиционными методам являются:

— сравнение (сопоставление изучаемых данных и фактов хозяйственной жизни);

— использование относительных (проценты, удельные веса, коэффициенты, индексы) и средних статистических величин;

— группировка (классификация исследуемых объектов и процессов по различным критериям).

Уже даже просто сравнивая одни и те же показатели, зафиксированные на различных объектах, можно получить немало ценной информации. Например, сравнивая соответствие плановых и фактических данных. Сразу можно увидеть: по каким показателям план выполнен, а по каким — нет. Что уже ценно.

Простое сравнение может быть особенно полезным, если требуется провести исследование большого числа объектов.

В качестве примера рассмотрим массив данных, содержащий основные показатели 2000 крупнейших (по мнению Forbes) публичных компаний мира по состоянию на май 2013 года. Использованы данные, импортированные с сайта forbes.com летом 2013 года и специальным образом преобразованные для проведения анализа. Опубликованный недавно текущий рейтинг существенно отличается от приводимых данных — все-таки прошло уже немало времени. Но наша цель не сравнение крупнейших компаний мира, а демонстрация возможностей извлечения знаний из экономической информации с помощью простейших методов экономического анализа.

Воспроизвести следующий пример можно перейдя по ссылке:

http://shurem.ru/index.php?act=60&id=662

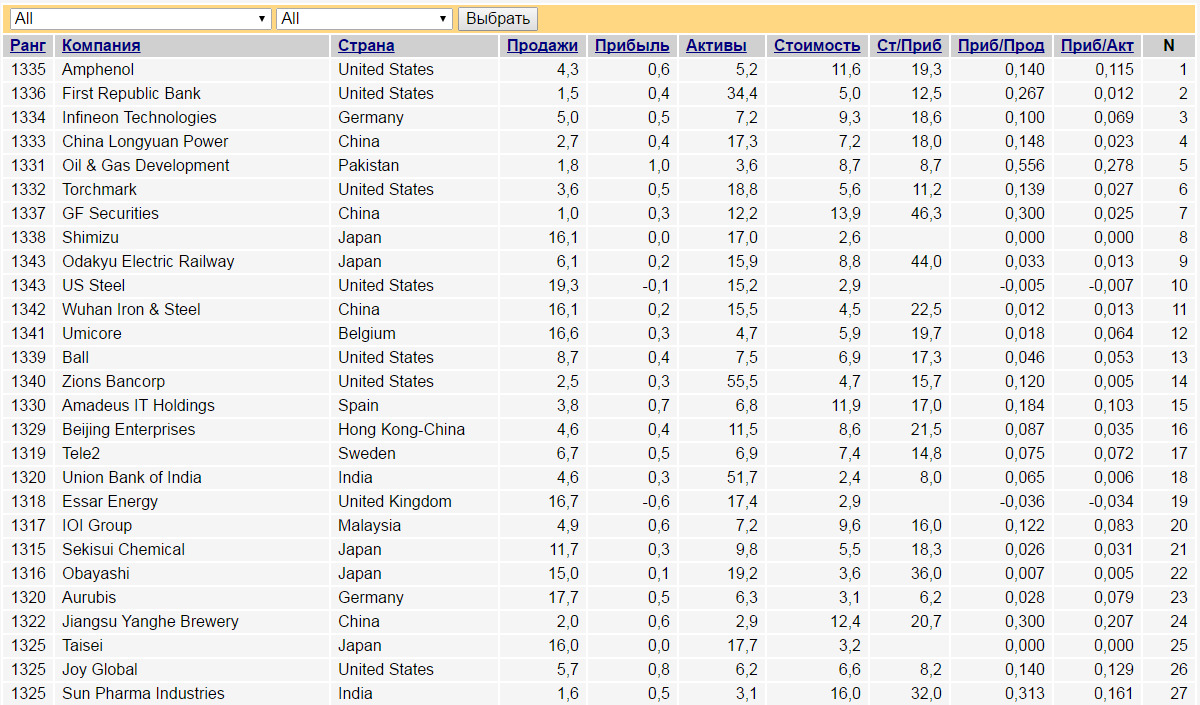

Ниже приведен фрагмент снимка экрана выдачи, обеспечиваемой переходом по указанной ссылке.

Если полистать полный список, то «методом пристального разглядывания» уже можно будет получить какие-то начальные представления о массиве изучаемой информации и соответствующих субъектах экономической деятельности.

Однако еще больше интересной информации можно получить, если сортировать и группировать данные по определенным критериям.

Воспроизвести следующий пример можно перейдя по ссылке:

http://shurem.ru/index.php?act=60&id=662&company=0&country=0&_ks=value

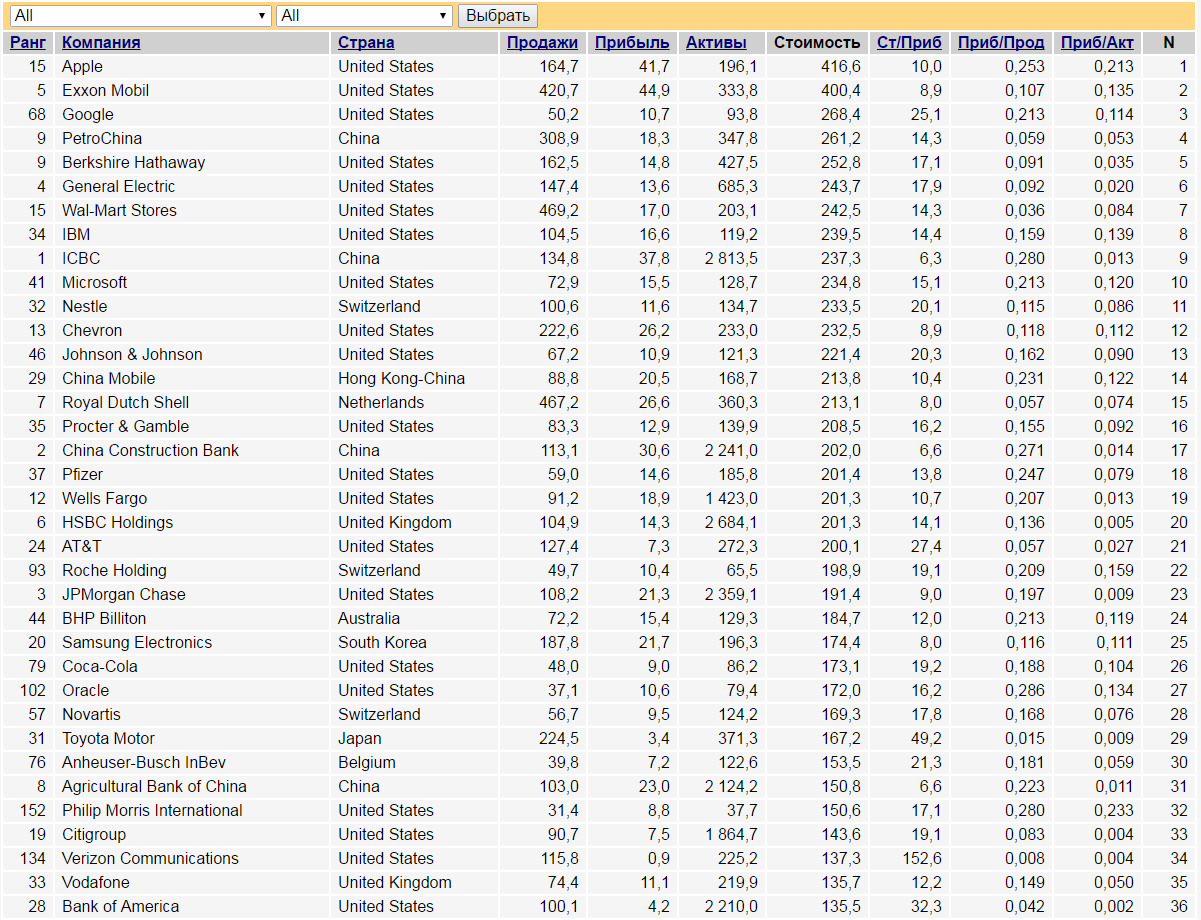

Ниже приведен фрагмент снимка экрана выдачи, обеспечиваемой переходом по указанной ссылке.

Компании отсортированы по убыванию значений в колонке Стоимость (Рыночная капитализация). Эти данные уже намного более информативны с аналитической точки зрения. И здесь уже можно более осмысленно повторить применение метода Сравнение.

В частности, можно видеть, что две самые «дорогие» на тот момент компании — Apple и Exxon Mobil, несмотря на то, что оценивались рынком почти одинаково, имели существенно различающиеся суммы оценки активов (Активы) и выручку (Продажи). Можно продолжить анализ и дальше. Google и PetroChina имели вполне сопоставимую рыночную стоимость. Хотя у PetroChina выручка, прибыль и активы были в разы выше. Уже начинают возникать интересные вопросы. То есть анализ уже начался.

Воспроизвести следующий пример можно перейдя по ссылке:

http://shurem.ru/index.php?act=60&id=662&company=0&country=0&_ks=profits

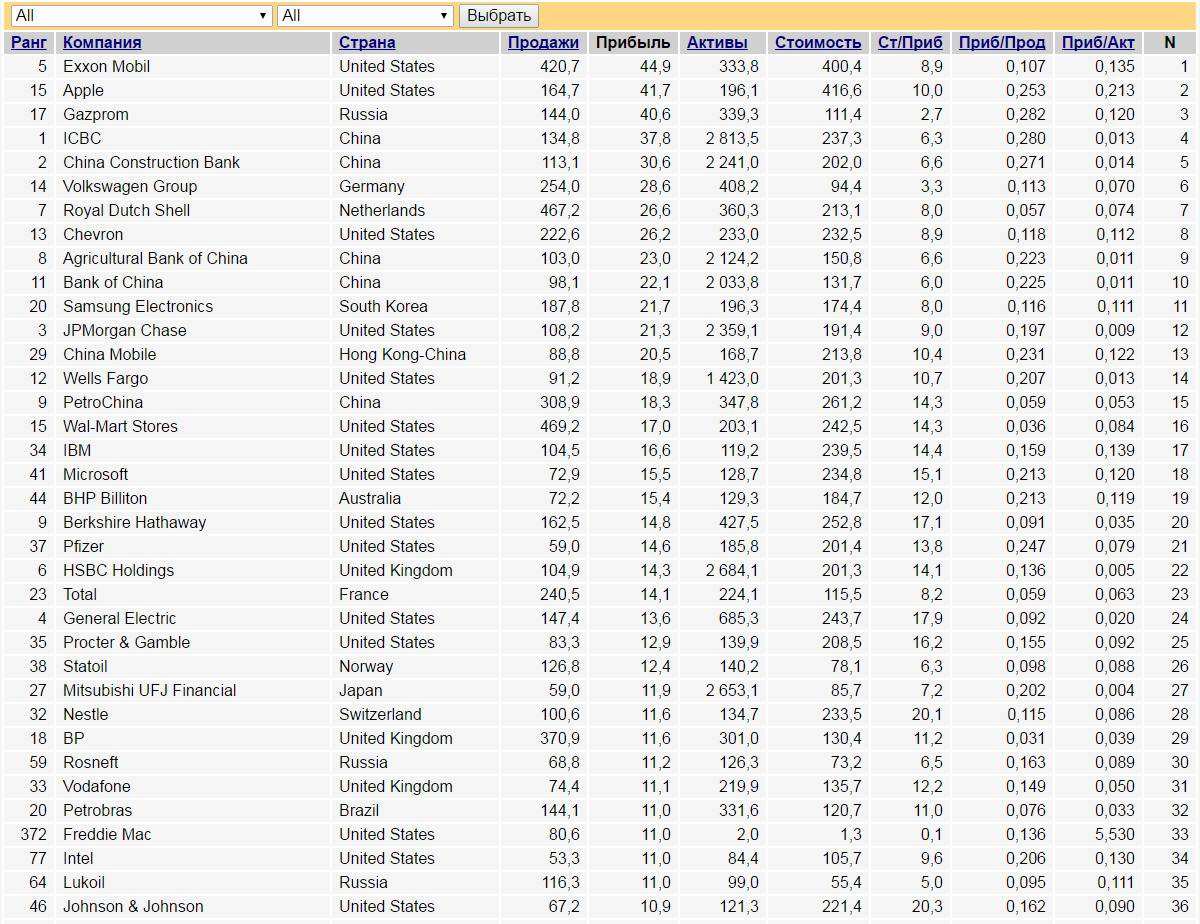

Ниже приведен фрагмент снимка экрана выдачи, обеспечиваемой переходом по указанной ссылке.

Теперь компании отсортированы по убыванию Прибыли. Еще больше интересной информации появилось. На третьем месте родной Gazprom с прибылью, вполне сопоставимой с Apple и Exxon Mobil, но «стоящий» почти в 4 раза меньше. На предыдущем экране выдачи его и в помине не было. У Вас вопросы возникли? У автора, когда он это первый раз увидел — возникли.

Таким образом, уже только простейшие методы экономического анализа — сравнение и группировка — могут дать очень много ценной информации.

Еще интереснее становится, когда начинается сопоставление элементарных относительных величин. Например, в колонке Ст/Приб отражается частное от деления стоимости компании на прибыль. Фактически этот показатель отвечает на вопрос: сколько лет надо получать такую же, как в этом году, прибыль, чтобы «окупить» рыночную стоимость компании? Из данных выдачи следует, что при такой же прибыли Apple «окупился» бы за 10 лет, а Gazprom — меньше, чем за три. Интересно также сравнение Exxon Mobil c Gazprom: разница по «срокам окупаемости» — более, чем в три раза. При том, что рентабельность активов (Приб/Акт) сопоставима, а с точки зрения рентабельности продаж (Приб/Прод) Gazprom в 2 раза «лучше».

1.2. Простейшие статистические методы обработки данных

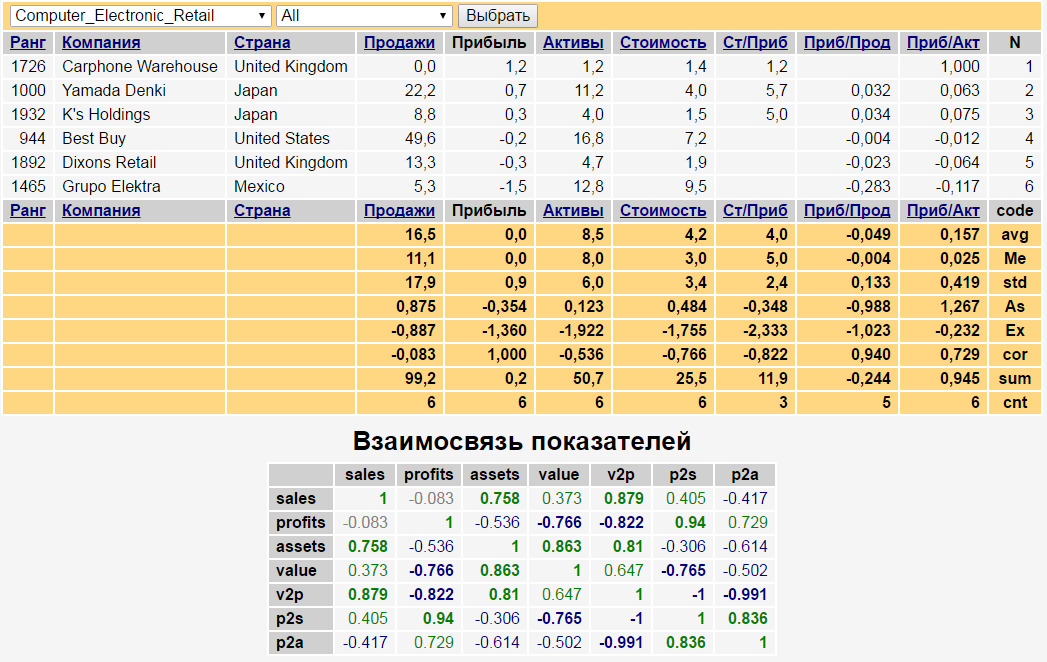

Полезную информацию при проведении экономического анализа могут дать статистические методы. Причем даже только вычисление и сравнение самых простых статистических показателей. Если «промотать» таблицу с данными вниз, до конца, то можно увидеть ее «подвал», содержащий простейшие статистические данные по исследуемым показателям.

Из приведенных данных следует, что по всем основным показателям медиана (Me) более чем в два раза меньше средней арифметической. Если перевести на русский язык, то это означает, что «богатая» по каждому показателю половина выборки более чем в два раза «богаче» бедной половины. Вроде и не так много, но надо иметь в виду, что в выборке самые богатые компании в мире.

В таблице «Взаимосвязь показателей» отражены коэффициенты корреляции исследуемых показателей. По 2000 ведущим компаниям мира (по крайней мере, на тот момент, в который Forbes зафиксировал приведенные данные) видно, что какая-то объективная реальность все-таки существовала: рыночная стоимость компаний (value) наиболее тесно связана с полученной ими прибылью (profits).

Однако, такие оценки — это не более, чем средняя температура по больнице. Ведь компании в выборке относятся к совершенно разным отраслям. Следующий рисунок показывает, что в некоторых отраслях все может очень сильно отличаться от средних данных.

Здесь произведена выборка по отрасли Computer & Electronic Retail. Можно найти и другие отрасли, где связи прибыли со стоимостью компании — никакой или она противоположная. Это, скорее всего, означает, что рыночная капитализация компаний в данной отрасли абсолютно виртуальная величина к реальности отношения не имеющая.

1.3. Вертикальный и горизонтальный анализ

Простейшими, но весьма информативными инструментами исследований являются совместно проводимые вертикальный и горизонтальный анализ изменения экономических показателей.

Рассмотрим, к примеру, актив баланса некоторой вполне реальной фирмы, содержащий данные за 2009—2012 гг.

Воспроизвести расчеты можно, перейдя по ссылке:

http://shurem.ru/index.php?act=60&id=3420

Невооруженным взглядом видны изменения. Существенно растут валюта баланса, внеоборотные активы в целом, долгосрочные финансовые вложения. Однако существенность изменений трудно оценить, исходя из абсолютных значений показателей. Если же провести вертикальный анализ, рассматривая доли того или иного показателя по отношению к валюте баланса, выраженные в процентах, картина изменений становится нагляднее.

Ссылка та же, что отмечена выше. Нужно только «отмотать» страницу до формы «Структура балансов, %».

Если на 2009 год доли оборотных и внеоборотных активов были почти равны, то к 2012 году их значимость по отношению к валюте баланса существенно поменялась: доля оборотных активов уменьшилась практически вдвое за счет существенного роста доли внеоборотных активов. Последнее стало следствием быстрого роста долгосрочных финансовых вложений. В свою очередь, доля оборотных активов уменьшалась, прежде всего, из-за существенного уменьшения доли дебиторской задолженности. Однозначно сказать хорошо это или плохо, основываясь только на «разглядывании» числовых значений, нельзя, поскольку неясны многие качественные аспекты: отраслевая принадлежность и стратегия развития компании, качество долгосрочных финансовых вложений и другие.

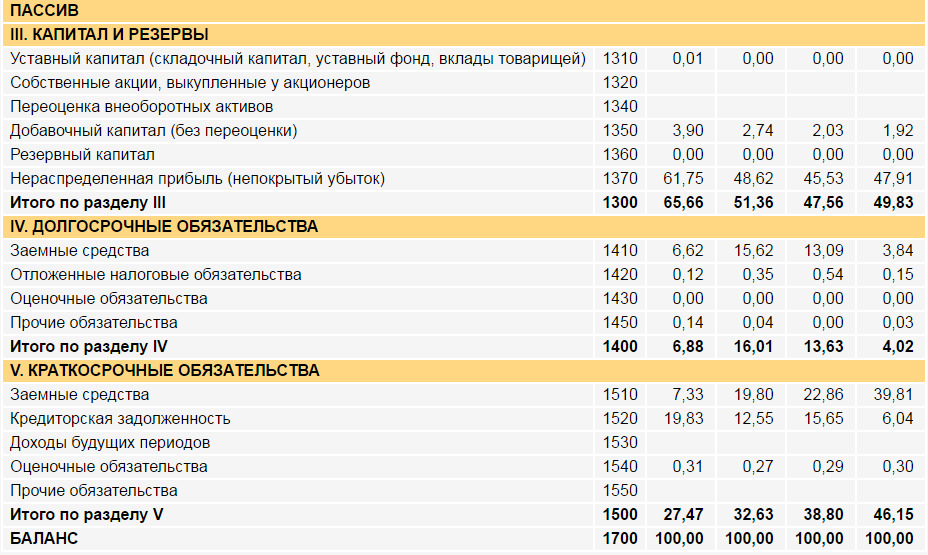

Рассмотрим теперь изменения в пассиве баланса той же компании за аналогичный период.

Так же, как и в предыдущем случае, перейдем к структурным показателям.

Теперь уже достаточно четко можно выявить, что изменения источников были обусловлены достаточно существенным снижением доли собственного капитала и кредиторской задолженности при резком росте краткосрочных заемных средств. Насколько критичен быстрый рост краткосрочных займов в данном случае также нельзя сказать однозначно без дальнейшего анализа. Возможно, компания желает воспользоваться всеми преимуществами финансового рычага. А может быть это просто неосмотрительная жадность, поскольку выявленный выше существенный рост долгосрочных вложений финансируется за счет краткосрочных источников, что может быть опасно, если первые недостаточно ликвидны. Особенно на фоне достаточно низкой доли денежных средств и краткосрочных финансовых вложений в активе. Для выяснения этого вопроса опять-таки не обойтись без качественного анализа состава долгосрочных финансовых вложений и реальной срочности привлеченных заемных средств. Одно дело, если их большая часть привлечена более, чем на полгода. И совсем другое, если большую часть займов надо отдавать в текущем квартале.

Таким образом, можно видеть, что переход к структурным показателям и элементарный вертикальный анализ позволили более рельефно выделить характер произошедших за 4 года изменений и обозначить наиболее значимые направления, требующие более детального рассмотрения.

Для уточнения характера и масштаба изменений отдельных показателей имеет смысл провести горизонтальный анализ, перейдя к изучению темпов роста статей. Воспользуемся теми же данными. Ссылка та же: http://shurem.ru/index.php?act=60&id=3420 (форма Базисные темпы роста статей).

Значения статей баланса за 2009 год приняты за 100. Исключение составляет только строка 1120, где базисом являются данные 2010 года, поскольку величина статьи «Результаты исследований и разработок» за 2009 год равна нулю. Показатели за остальные годы получены делением их значений на базисную величину.

Переход к темпам роста позволяет дать иной взгляд на деятельность исследуемой компании. Так, из приведенных на рисунке данных видно, что за 4 года втрое выросли нематериальные активы, долгосрочные и краткосрочные финансовые вложения, основные средства уменьшились вполовину, в 2,5 выросли денежные средства, запасы уменьшились практически в 100 раз. Однако, очевидно, что значимость роста и снижения отдельных статей совершенно различны. Например, несмотря на трехкратный рост нематериальных активов, изучать этот факт смысла не имеет, поскольку в соответствии с ранее проведенным вертикальным анализом мы знаем, что их доля в валюте баланса практически равна нулю. То же самое касается и изменения запасов — их как не было в 2009 году, так нет и в 2012. В целом же видно, что внеоборотные активы росли намного быстрее оборотных.

Таким образом, можно резюмировать: уже только применение самых простых традиционных методов экономического анализа: сравнения, группировки и выборки, использование относительных показателей, простейших статистических характеристик, вертикального и горизонтального анализа может дать очень много полезной информации.

Глава 2. Детерминированный факторный анализ

Одной из важных общих задач экономического анализа является исследование зависимостей между изучаемыми показателями. Для этого широко применяются детерминированные (функциональные) и стохастические (корреляционные) модели. Наиболее простыми и широко применяемыми на практике являются детерминированные модели. В них предполагается, что связь между влияющими факторами (аргументами) и результатным показателем (функцией) может быть выражена однозначной аналитической зависимостью.

При использовании детерминированных моделей необходимо выполнение следующих требований.

1) Факторы, включаемые в модель, должны быть отражением реально существующих объектов и явлений.

2) Связь между влияющими факторами и результатным показателем может быть выражена однозначной аналитической зависимостью.

3) Факторы должны находиться в причинно-следственной связи с изучаемыми показателями.

4) Все показатели факторной модели должны быть количественно измеримыми.

5) Для определения значений факторов должны существовать информационные источники.

6) Факторная модель должна обеспечивать возможность измерения влияния отдельных факторов.

С формальной точки зрения детерминированная факторная модель — это алгебраическое тождество или определение расчета какого-либо показателя на основе других показателей.

Например, часто используют модель:

Прибыль = Выручка * РентабельностьПродаж (2.1)

С алгебраической точки зрения — это банальное тождество, поскольку по определению:

РентабельностьПродаж = Прибыль/Выручка (2.2)

Однако с содержательной точки зрения модель имеет смысл изучать, поскольку с ее помощью можно выявить: что и в какой мере повлияло на изменение прибыли в текущем периоде по сравнению с прибылью, полученной в предыдущем периоде. То есть, в какой мере изменение прибыли было вызвано изменением выручки текущего периода по сравнению с прошлым, а в какой мере — изменением рентабельности продаж. Иными словами — разложить общее изменение прибыли за период на сумму ее изменений из-за изменения в выручке и изменения в рентабельности продаж.

Используя модель 2.1 можно изучать, как и насколько изменения в выручке и изменения в рентабельности продаж влияли на изменение в прибыли. С другой стороны, используя модель 2.2 (определение показателя рентабельности продаж) можно изучать, как и насколько изменения в прибыли и выручке влияли на изменение рентабельности продаж. В первом случае результирующим показателем является прибыль, а влияющими факторами — выручка и рентабельность продаж, а во втором — результирующий показатель — рентабельность продаж, а факторы — прибыль и выручка. Все зависит от целей исследования. Если цель — выявление резервов роста рентабельности продаж — изучаем модель 2.2. Если цель — выявление резервов роста прибыли — изучаем модель 2.1.

Для решения такого рода задач используются специальные приемы, основные из которых мы далее рассмотрим.

Одним из простейших приемов исследования влияния отдельных факторов на результирующий показатель является метод выявления изолированного влияния факторов. Он предназначен для решения задачи выявления раздельного влияния изменения каждого из факторов на изменение результирующего показателя по отдельности, путем последовательной замены каждого из базовых значений факторов на текущие.

Пусть:

X= {x1,x2,…,xn} — вектор базовых (плановых) значений факторов;

Y= {y1,y2,…,yn} — вектор текущих (фактических) значений факторов;

Q=F (W) — функциональная зависимость показателя Q от значений факторов;

∆Q=F (Y) -F (X) — общее изменение показателя Q за прошедший период (различие планового и фактического значения показателя).

Тогда для выявления зависимости изменения Q от изменения фактора i вычисляется величина:

∆Q [i] = F (x1,x2,…,xi-1,yi, xi+1,…,xn) — F (x1,x2,…,xn) i=1,2,…,n

Из приведенной формулы следует, что для вычисления прироста ∆Q [i] вычисляется разность между значением функции при одном измененном значении фактора i и значением функции при базовых значениях факторов.

Очевидно, что в общем случае сумма всех ∆Q [i] не равна ∆Q.

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.