Бесплатный фрагмент - Биржевой роман

В «Биржевом романе» — книге, написанной от лица Майкла Оливера, рассказывается об очень многом, связанном с игрой на фондовом, товарно-сырьевом и валютном рынках. Акции, инвестиции красной нитью проходят через всё повествование, освещается история биржевых торгов, теория и психология трейдинга. Достаточное внимание уделено графикам — иллюстрациям взлётов и падений цен, отображающим торжество биржевой мысли.

Но вместе с тем книга обладает чертами, свойственными художественной литературе. Все персонажи романа являются вымышленными. Реальные факты переплетены с большим количеством выдуманных историй. Книга, пронизанная детективным сюжетом, изобилует неожиданными поворотами, в которых, наряду с «биржевыми ловушками», раскрываются и характеры главных героев. Мемуары Майкла, берущие начало с 1970-го года, дополняются рассказами его отца Хью Оливера и так называемого дяди Билла — яркого представителя биржевого мира.

Синтетический жанр книги способен вызвать интерес у широкого круга читателей. Однако, учитывая основную направленность романа на освещение процессов, происходящих в сфере биржевой торговли и финансов, он будет особо интересен людям, имеющим отношение к фондовому, товарно-сырьевому и валютному рынкам, экономистам, финансистам, так же как и студентам экономических вузов.

Часть 1. Неожиданное наследство

Глава 1. В один день 1970-го года

Прозвеневший внезапно звонок не был вестником свежей почты или очередного приглашения на собеседование. Передо мной стоял элегантно одетый молодой человек с папкой в руке, представившийся поверенным юридической конторы.

— Вы — Майкл Оливер? — в его вопросе я уловил утвердительные нотки. Едва дождавшись моего озадаченного кивка, странный посетитель с места в карьер перешёл к изложению сути дела, приведшего его ко мне.

— Вы упомянуты в завещании недавно скончавшегося в Чикаго Питера Оливера — родственника вашего отца. Покойный не оставил прямых наследников. Согласно его последней воле именно вам должны быть переданы бумаги, — с этими словами он протянул мне папку.

Моё удивление всё нарастало. Я не знал никакого Питера Оливера. Мой отец вообще никогда не рассказывал мне о наших родственниках из Чикаго. Самого отца в последний раз я видел и слышал в тринадцатилетнем возрасте в 1962-ом году, когда он, определив меня в престижную частную школу в Нью-Йорке, тепло попрощался со мной, сказав, что уезжает на длительное время в Европу.

Как мне стало известно впоследствии, в тот же день отец развёлся с матерью. Даже повзрослев на восемь лет, я так и не разобрался в мотивах его поступка. Мне по-прежнему казалось, что отношения родителей были просты и безоблачны. Ведь на моей памяти они практически никогда не ссорились…

Моя мать спустя некоторое время вторично вышла замуж, родила двоих детей. Погружённая в заботы о новой семье, она довольно редко навещала меня. Но из наших непродолжительных бесед я знал, что ей тоже ничего неизвестно о дальнейшей судьбе моего отца. Хотя про него она рассказывала исключительно хорошее. Выделяла его ум, деловые качества, смелость и решительность. Говорила, что мне достались от него способности к учёбе, и он непременно гордился бы мною…

Я чисто машинально взял в руки протянутую мне загадочную папку. Конечно, я хотел поскорее узнать, что там внутри, резонно полагая, что содержимое папки поможет мне найти ответы на мои многочисленные вопросы. Однако ситуация была в высшей степени неординарна…

— Я не имею никакого представления о том, что там может быть. Вполне возможно, что здесь кроется какая-то ошибка. Не уходите пока, — обратившись к посланнику, я всё ещё не мог поверить в реальность происходящего, но мои пальцы уже скользили по шероховатой поверхности папки…

— Уверяю вас, никакой ошибки здесь нет. Распишитесь, пожалуйста, в получении.

Я, пожав плечами, подписался, и молодой человек поспешил ретироваться, оставив меня один на один с необычной посылкой…

После некоторых усилий я, наконец, сумел высвободить бумаги из заточения. И на свет вышли не письма и не документы, как я предполагал, а разноцветные листы, разукрашенные цветными эмблемами, пронумерованные и скреплённые печатями.

По титульным надписям я без труда догадался, что это были акции различных компаний — всемирно известных гигантов, приобретённые в 40–50-е годы.

Мне был 21 год. Я имел весьма поверхностное понятие об акциях и облигациях, хотя, разумеется, знал, где именно в Нью-Йорке находится Wall-street — колыбель биржевых торгов в Новом Свете.

Буквально через пару часов я и отправился туда — на небольшую улочку на Манхэттене. Мне не терпелось узнать истинную цену своего так нежданно свалившегося на голову наследства. В то время на Wall-street, помимо офисов крупных корпораций, банков и финансовых учреждений, располагались всего 2 (две) фондовые биржи: Нью-йоркская Фондовая Биржа и Американская Фондовая Биржа, где можно было приобрести или продать ценные бумаги. Они находились по соседству, и так получилось, что Американская Фондовая Биржа первой попалась на моём пути.

Честно говоря, она не произвела на меня особого впечатления. В её полупустых торговых залах я далеко не сразу отыскал брокера, который поведал мне о том, что Американская Фондовая Биржа, несмотря на своё громкое название, является пристанищем для акций второго эшелона — мелких и средних компаний, в то время как на соседней Нью-йоркской Фондовой Бирже представлены корпорации — гиганты.

— Понимаете, молодой человек, следует признать, что пока наша биржа формируется по остаточному принципу. К нам попадают акции только тех компаний, которые не могут пробиться на Нью-йоркскую Фондовую Биржу из-за тамошних высоких критериев листинга. Возможно, что со временем ситуация поменяется. Но пока Нью-йоркская Фондовая Биржа является №1 в мире. Вы же — счастливый обладатель акций компаний, которые котируются на Нью-йоркской Фондовой Бирже. Так что, с вашими ценными бумагами вам прямая дорога вниз по Wall-street…

Слова неизвестного брокера вселили в меня веру в собственные акции, я ещё крепче стиснул в руке папку и направился в сторону Нью-йоркской Фондовой Биржи. На волне положительных эмоций я в мгновение ока очутился перед её входом. Ещё не войдя в здание, я почувствовал особую ауру заведения. Гул голосов методично разрезал воздух…

Я только переступил порог Нью-йоркской Фондовой Биржи, как, казавшаяся бесконечной, суета поразила меня. До этого я думал, что биржа является очень простым незатейливым механизмом — местом, где продавцы и покупатели без малейших усилий находят друг друга. Я понятия не имел о масштабах торгов, поэтому та моя наивность легко объяснима.

На самом же деле оказалось, что из-за бесконечного потока продавцов и покупателей биржа состояла из огромного количества людей и организаций, наделённых посредническими функциями. А всё большее многообразие сделок явилось причиной узкой специализации участников торгов. Стало невозможно всем разбираться во всём.

Сами посредники — брокеры из-за своей чрезмерной занятости обращались к услугам посредников (по традиции тех называли двухдолларовыми брокерами). Заявки же самих брокеров обслуживали дилеры (специалисты), которые, в отличие от брокеров, не брали комиссионные, а совершали операции с ценными бумагами от своего имени и за свой счёт.

Значительные внутридневные колебания стоимости акций создали касту биржевых спекулянтов, именуемых трейдерами, за свой страх и риск пытавшихся заработать на изменчивом фондовом рынке. Часть из них торговала в самой низкой части биржевого зала (в яме). Как потом я выяснил, они платили относительно невысокую арендную плату и надбавляли совсем немного на акции и облигации. Визуально плохо заметные, они вынуждены были постоянно кричать для того, чтобы обратить на себя внимание. Другая же категория трейдеров, которых называли «трейдерами в зале», была более сдержанна и степенна. Они проводили много времени в разговорах между собой, причём, как я успел заметить, обсуждали и далёкие от фондового рынка темы.

Немного придя в себя от обилия народа вокруг, я чуть приподнял голову и обнаружил огромное табло, на котором можно было увидеть наименования представленных на бирже акций и 2 цены на них: цену спроса и цену предложения. Как я вскоре догадался, самые дорогие, т.н. топовые акции располагались в самом верху списка на табло.

Их названия молниеносно отозвались в моём мозгу… Моей радости не было предела, когда я, наконец, осознал, что в первой 5-ке акций находятся 4 бумаги из моей папки!!! Это было похоже на чудо. Эти акции оказались настоящим богатством!!!

Я смотрел на табло и поражался финансовому гению своего неведомого родственника. Какой тонкий расчёт! Его попадание было почти в яблочко. Как будто бы Питер Оливер однажды слетал в будущее из далёких 40–50-х годов…

Открыв папку, я в очередной раз принялся рассматривать свои акции. Меня уже больше интересовала цена, по которой они были когда-то приобретены. Отыскав нужную строку, я вновь был потрясён. Немыслимо… За прошедшие 15–25 лет акции поднялись в цене в 50–100 раз! Нужно было быть уникумом, чтобы так угадать с ценными бумагами. Через некоторое время я всё же успокоился и попытался логически обосновать, объяснить себе столь головокружительный взлёт чудо-акций. Под тяжестью моих дум картина начала постепенно проясняться…

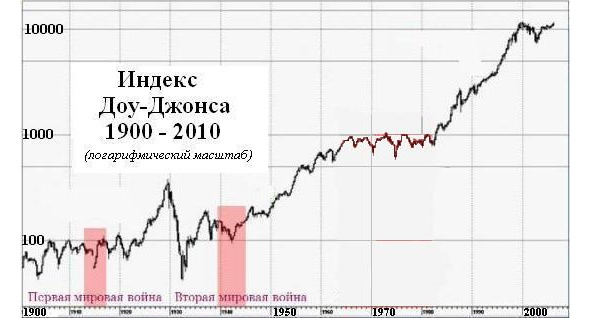

Конечно, инвесторский гений Питера Оливера не подлежал сомнению. Однако благоприятна была и экономико-политическая среда, на фоне которой он смог проявить себя во всей своей красе. Дело заключалось в том, что 1950-е и бо́льшая часть 1960-х годов были ознаменованы ростом американской промышленности, связанным с окончанием Второй мировой войны. Тогда, сбросив оковы, бизнес с утроенной энергией принялся навёрстывать упущенное. Следует признать, что и сама Вторая мировая война (1939–1945), проходившая в основном на территории Европы, сыграла на руку американской экономике. Истощённые войной европейские страны стали остро нуждаться в товарах из-за океана. Таким образом, за годы войны США существенно повысили свой производственный потенциал…

В 50–60-е годы акции американских компаний росли как на дрожжах. Общество, пропитанное послевоенным энтузиазмом, охотно вкладывалось в акции и облигации. И те отвечали ему взаимностью…

Причём рост цен на акции был реальным, а не номинальным. Так как курс доллара был стабилен благодаря Бреттон–Вудской валютной системе.

По тогдашним правилам Нью-йоркской Фондовой Биржи я, не будучи её членом, мог продать свои акции только через посредника — брокера. И его не пришлось мне долго искать. Невысокого роста, чуть полноватый молодой (лет 28–30) человек с радостью устремился мне навстречу.

— Вы согласны продать свои акции в кредит или вам срочно нужны наличные? — этот вопрос меня несколько застал врасплох. Я, пожалуй, впервые всерьёз задумался над тем, что мне надлежит делать со свалившимся на голову богатством.

— Понимаете, — продолжал брокер (его звали Том), — биржевая суть состоит в том, что выгодно продать свои акции вы можете только в кредит. На рынке в данный момент невозможно найти покупателя, готового отдать всю сумму наличными. Конечно, можно подождать некоторое время. Но сделка в кредит наиболее выгодна для вас, так как благодаря ней вы будете иметь постоянный источник дохода на протяжении нескольких лет.

Брокер Том был очень, я бы сказал, изысканно любезен. Его речь была пересыпана шутками и прибаутками, веселье и добродушие били через край в этом славном малом. Но, несмотря на свою молодость, я прекрасно осознавал, что им, прежде всего, движут личные, материальные интересы. Ведь размер брокерских комиссионных зависел от объёма сделки, а не от выигрыша клиента…

Мне же было невообразимо трудно принять решение. Ещё несколько часов назад я жил в совсем другом мире, в котором не было ни акций, ни облигаций, ни трейдеров, кричащих наперебой, ни ловких брокеров, расставляющих свои сети…

Нужно сказать, что в процессе разговора мы с брокером Томом не стояли на месте, а неспешно прохаживались по биржевому залу. Время от времени брокер Том бросал красноречивые взгляды на информационное табло, где цифры, обозначавшие стоимость акций, крутились как в калейдоскопе. «Трейдеры в яме» при всём желании, в силу расположения своих рабочих мест, никак не могли наблюдать за этим завораживающим душу действом, в то время как «трейдеры в зале» спокойно обсуждали взлёты и падения цен. Это были люди в возрасте от 25 до 50 лет, они были очень разными, но все они излучали спокойствие и солидность…

И тут в районе их скопления — в так называемом амфитеатре торгового зала я внезапно увидел свободное место, на котором красовалась табличка «сдаётся в аренду»…

Неожиданная мысль-желание поразила меня насквозь. Если оставивший наследство родственник так преуспел в акциях то, что мешает мне добиться успеха на фондовом рынке? К тому моменту я только окончил Школу Бизнеса и, несмотря на свой молодой возраст, считал себя достаточно подкованным для того, чтобы пуститься в свободное плавание.

Мы переглянулись с брокером Томом…

— Скажите, а, сколько стоит место на бирже? — спросил я неожиданно для самого себя.

— Довольно дорого, но вы вполне можете его себе позволить, — с улыбкой ответил брокер Том.

Глава 2. Пророчество дяди Билла

Именно так, благодаря стечению обстоятельств началась моя биржевая история. Всего несколько часов кардинально повлияли на мою жизнь — безвозвратно позабылись прежние планы и цели. Отныне я всецело поглощённый изменением цен на акции не мыслил себя вне биржевых торгов…

Каждый день с понедельника по пятницу я проводил на Нью-йоркской Фондовой Бирже. И каждый день был для меня соткан из множества маленьких и больших открытий, — я не уставал поражаться тому, насколько сложен и прост одновременно мир биржевых торгов…

Благодаря своей коммуникабельности я довольно быстро освоился в разношёрстной трейдерской среде. При более близком знакомстве оказалось, что совсем небольшая часть трейдеров из числа тех, кто торгует в зале, подобно мне, сама оплачивала своё рабочее место. Большинство являлось так называемыми институциональными трейдерами — представляло интересы крупных организаций, которые не скупились на расходы.

Что касалось «трейдеров в яме», то они, наоборот, почти все были самостоятельными, независимыми лицами. Вынужденные экономить на своём рабочем месте, они отличались излишней эмоциональностью и нервным характером ведения торгов.

Первым человеком после брокера Тома, с кем я познакомился на бирже, был как раз независимый трейдер, которого все звали дядя Билл. Но его место находилось не в «яме», а в зале, совсем подле моего, что, без всякого сомнения, свидетельствовало о его финансовом благополучии. Дядя Билл с первого же взгляда произвёл на меня впечатление яркой незаурядной личности. Ветеран Второй мировой войны, человек, прошедший сквозь огонь, воду и медные трубы, он не лез за словом в карман, отличался быстротой ума и трезвостью суждений. Ему было около 50-ти, он был высок и дороден, с предельно жёсткими чертами лица.

Дядя Билл первым поздоровался со мной, протянув большую шершавую руку.

— Какими судьбами на бирже, сосед? — его голос был низок и грубоват. Я в ответ умолчал о таинственном наследстве, и лишь поведал ему о желании систематически покупать и продавать акции без посредников.

Он окинул меня суровым взглядом с головы до ног…

— А на основании чего ты собираешься торговать акциями? Почему ты вдруг решил, что у тебя обязательно должно получиться? Есть ли у тебя план, идея или стратегия? — его вопросы были естественны и резонны. Я не нашёл ничего лучшего, как ответить, что хочу пока осмотреться.

— Понимаешь, сынок, — несколько смягчился дядя Билл, — на бирже нельзя действовать по интуиции. Тех, кто торгует по интуиции, рано или поздно ждёт грандиозный провал. Потому что интуиция — тонкая материя, на неё нельзя опереться, она может быть обманчива, её невозможно измерить и поставить на поток. Сегодня, к примеру, ты можешь что-то предугадать, но это далеко не значит, что так будет всегда. На рынке ни в коем случае нельзя полагаться на чувства. Каждый шаг должен быть выверен и логически обоснован.

— Чтобы достичь успеха на бирже, Майкл, — продолжал дядя Билл, — нужна не интуиция, нужны знания. Однако в будущем ты убедишься в том, что знания могут быть очень разнонаправленными и противоречивыми. Важно не заплутать, не запутаться в них. Но, как бы то ни было, именно знания помогут тебе найти собственный подход к рынку, обрести собственный стиль ведения торгов. Поэтому первым делом ты должен учиться, много читать, и, самое главное, уметь анализировать прочитанное и услышанное. Только даже это не гарантирует тебе успеха. Ты знаешь, чтобы достичь вершин, в почти любом деле нужна искра, нужен талант…

Дядя Билл был, безусловно, прав. Игра на бирже оказалась не совсем игрой, а хитроумным переплетением игры, работы и искусства…

Я внял советам дяди Билла, и в первые месяцы своего пребывания на Нью-йоркской Фондовой Бирже занял выжидательную позицию — много читал и наблюдал, и почти не совершал сделок.

Но те немногие мои «входы в рынок» были поразительно успешны.

— Это первый урок для тебя, Майкл, — на бирже выигрывает вовсе не тот, кто совершает много сделок, а тот, кто умеет ждать и не разбрасывается по мелочам, — дядя Билл был удивительно щедр на советы и рекомендации…

В отличие от других… С каждым днем, проведённым на бирже, я всё больше убеждался в том, что почти все трейдеры имели свой «конёк», свои секреты, которые они тщательно скрывали ото всех остальных.

Дядя Билл же являлся ярко выраженным фундаменталистом. Это проявлялось в том, что он внимательнейшим образом изучал экономические и политические факты, анализировал слухи, читал самые разные по тематике газеты. Знания его были воистину энциклопедическими, и он постоянно обновлял свой багаж…

По неведомой для меня причине он охотно делился со мной ходом своих мыслей. Можно сказать, что он стал моим наставником на тернистом биржевом пути.

При этом дядя Билл не был зациклен на фондовой бирже. От него я многое узнал и о других биржах Нью-Йорка: бирже NYMEX (New York Mercantile Exchange), где тогда продавались промышленные товары и сырьё и бирже COMEX (Commodity Exchange Inc. of New York), где можно было приобрести серебро, медь и другие металлы. Дядя Билл регулярно посещал эти места и непременно брал меня с собой. Там он аккуратно записывал цены на различные товары, общался с трейдерами и брокерами. Вернувшись на Нью-йоркскую Фондовую Биржу, он проводил параллели между ценами на акции и ценами на сырьё.

— Понимаешь, Майкл, всё в этом мире взаимосвязано. Вот если, например, поднимутся цены на нефть, то это не может не сказаться на акциях нефтяных компаний. Они непременно вырастут. Это лежит на поверхности и не стоит долгих разговоров, — так в один день дядя Билл объяснял мне широкий круг своих биржевых интересов.

— А что же не лежит на поверхности? — мой вопрос был вызовом, и я думал, что дядя Билл отшутится, не ответит на него по существу, и, естественно, не будет раскрывать своих многолетних секретов.

Однако он неожиданно изменился в лице, стал необычайно серьёзен и перешёл на приглушённый шепот, несмотря на то, что вокруг нас не было ни души!

— Я тебе приведу сейчас один очень яркий пример, Майкл. Только не думай, что я собираюсь открыть страшную тайну. То, о чём я расскажу тебе, в той или иной степени известно достаточно многим людям. Но на бирже важно не только знать, но и уметь грамотно распоряжаться своими знаниями, делать правильные выводы, и быть в нужное время в нужном месте. Да, и ещё очень важно — всегда оставлять при себе свои мысли, — дядя Билл при этих словах загадочно улыбнулся. Вступление было многообещающим.

— Уверен, что ты наслышан о плане Маршалла, — продолжал дядя Билл. — Хотя вряд ли ты когда-то думал о том, какое он может иметь огромное значение для биржевых торгов. И не ты один… Многие даже не подозревают, какая тонкая невидимая нить связывает план Маршалла с финансовыми рынками, какие далеко идущие последствия может это иметь для нашего будущего…

Так вот, согласно плану Маршалла, 13 миллиардов долларов хлынуло в Европу в период с 1948-го по 1952-ой годы. Суть в том, что тогда истощённая войной Европа очень нуждалась в инвестициях, финансовых вливаниях. Без них она не смогла бы восстановить свою промышленность и быть на одной экономической волне со Штатами. И в этом заключался интерес США — поднять экономику Европы для того, чтобы потом обрести надёжного торгового партнёра и политического соратника на долгие годы…

Но мы слегка отклонились от темы, Майкл. Итак, 13 миллиардов долларов оказались в обессиленной Европе. Что происходит потом? Конечно, на первых порах наши доллары как нельзя кстати — раздаются кредиты, отстраиваются здания, восстанавливается промышленность… Только вот этот период не может продолжаться вечно. Проходит 10–15 лет — всё потихоньку налаживается. И в странах Европы неизбежно наступает перенасыщение долларами.

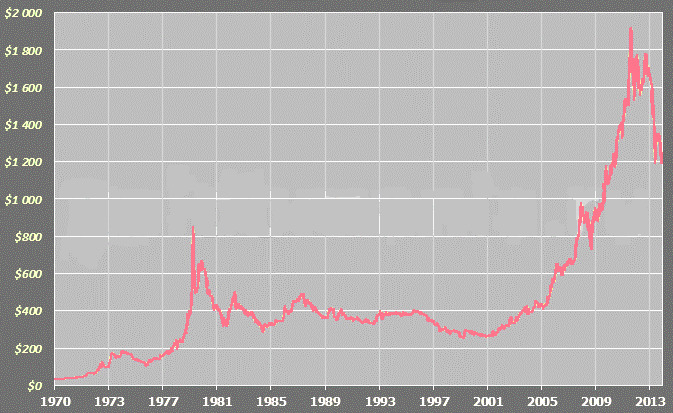

Естественно, что европейцы хотят обменять не нужные им уже доллары на золото в рамках Бреттон-Вудской системы, согласно которой, как ты знаешь, золото имеет фиксированную цену — 35 долларов за унцию.

Первой страной, изъявившей желание обменять доллары на золото, была Франция в 1965-м году. Конечно, наш Центральный Банк — Федеральная Резервная Система США был далеко не в восторге от этого обращения. Экономисты понимали, что вряд ли целесообразно расставаться с золотом по цене 35 долларов за унцию. Однако договор есть договор, и пришлось его соблюсти…

С 1967-го по 1969-ый год Франция обменяла у США целых 3,5 миллиарда долларов на золото по курсу 35 долларов за унцию, несмотря на то, что в 1968-м году после фиаско «золотого пула» был установлен так называемый двойной рынок золота, подразумевающий существование частных рынков, где цена на золото формируется под воздействием спроса и предложения. Не стоит и говорить, что на этих рынках цена золота существенно превышала и на сегодняшний день превышает 35 долларов за унцию!

— Это так велик спрос на золото, дядя Билл?

— Да. И, кроме того, нужно учитывать ещё одну деталь, Майкл. Дело в том, что сейчас в 1970-м году объём золотых резервов Федеральной Резервной Системы США значительно уступает долларовым запасам стран Европы. Это значит, что если, например, все они в один момент спохватятся и пожелают обменять свои доллары на золото, то наших запасов просто не хватит! За 20 лет (с 1950-го по 1970-ый годы) объёмы золотых резервов в США уменьшились более чем вдвое! Понятно, что дальше так продолжаться не может! Сколько бы мы не печатали долларов — грош им цена, если они не подкреплены золотом. А где его найти? Единственный выход — это, подобно героям Жюля Верна, совершить путешествие вглубь земли. По расчётам геологов именно там — в земном ядре находятся самые крупные запасы золота на планете. Они в 5 раз превышают запасы того золота, что можно найти на поверхности земли. Представляешь, вот если золотом, добытым из ядра, покрыть всю поверхность Земли, то слой получится высотой в целых полметра! Но ты понимаешь, Майкл, что всё это фантастика, ведь золото из ядра пока добывать не научились, — дядя Билл иронично улыбнулся.

— И что, получается, ты хочешь сказать, что крах Бреттон-Вудской системы неизбежен?

— Именно так, Майкл. Бреттон-Вудская система обречена, — дядя Билл подвёл итог своим размышлениям и далее говорил уже в несколько ином, более спокойном ключе…

— Ты знаешь, Международный Валютный Фонд (МВФ) предпринимает просто титанические усилия для того, чтобы сохранить долларовый стандарт. Совсем недавно он даже удвоил свои резервы и, вопреки уставу, переложил часть золотых запасов в доллары для того, чтобы спасти Бреттон–Вудскую систему. Год же назад МВФ начал выпускать искусственное платёжное средство SDR. Экономисты МВФ надеются, что SDR сгладят противоречия Бреттон-Вудской системы. Однако этого не происходит. Наоборот, всё только обостряется…

— И чем всё завершится, дядя Билл?

— Мой прогноз таков: в скором времени США, прижатые к стене дефицитом золота, сами откажутся от «долларового стандарта», то есть от привязки доллара к золоту. И тогда, естественно, что дамба прорвётся. Цена на золото взлетит высоко-высоко, вынуждая страны Европы отказаться в свою очередь от привязки своих валют к доллару. Таким образом, валюты пустятся в пляс, и возникнет, наконец, валютный рынок. Но это, конечно, произойдёт не сразу, может занять даже несколько лет… Поэтому приоритет моих мыслей на сегодняшний день — это всего лишь покупка золота…

— Дядя Билл, но как ты собираешься покупать золото? У нас же запрещено его и покупать, и продавать.

— Вот именно об этом я и хотел с тобой поговорить, Майкл, — дядя Билл хитро улыбнулся, и я, наконец, понял, что откровенность такого человека не могла быть беспричинной…

— На самом деле есть целых 2 варианта разбогатеть на золоте, — продолжал дядя Билл. — Либо контрабанда, либо покупка золота за рубежом, естественно, без ввоза его в страну. Конечно, я выбираю второй вариант. Тем более что у меня есть очень хорошие связи в Швейцарии. Разумеется, имеется и счёт в швейцарском банке, где я могу спокойно оставить золото на хранение.

— Мы поедем туда вместе, дядя Билл?

— Нет, Майкл. Ты поедешь один. Я слишком занят и стар для этой поездки. Но, уверен, что ты легко справишься без меня. Я тебе дам все адреса в Цюрихе, которые будут тебе необходимы.

— И что мне надо будет делать, дядя Билл?

— Всё до банальности просто. Сначала в швейцарском банке ты по доверенности получишь мои деньги. Затем на эти деньги ты приобретёшь золотые слитки на рынке, название и местоположение которого я тебе напишу. После чего ты вернёшься в банк и оставишь золотые слитки там, на хранение, на моё имя. Вот и всё. Но я, надеюсь, ты понимаешь, в чём может быть лично твоя выгода?

— Да, конечно, дядя Билл. Моя выгода — это последовать твоему примеру, и купить золото для себя!

— Увидишь, ты не прогадаешь, Майкл…

Через несколько дней я уже был в Швейцарии, в Цюрихе. В 70-е годы Цюрих был мировым центром торговли золотом. Сюда стекалось золото из Африки и Советского Союза. Я сделал всё именно так, как мне говорил дядя Билл. На частном рынке я приобрёл золотые слитки и для себя, и для дяди Билла. Всё прошло гладко, без эксцессов… Положив в банк золотые слитки, я с чувством глубокого удовлетворения вернулся обратно в Штаты.

Забегая вперёд, скажу, что это была необыкновенно удачная и своевременная сделка…

Глава 3. Загадочный трейдинг

Как и предсказывал дядя Билл, в 1971-ом году Бреттон-Вудская система прекратила своё существование — доллар не был больше привязан к золоту. Цена на драгоценный металл, естественно, резко взмыла вверх. Валюты же разных стран, освободившись от привязки к доллару, вступили в период поиска своих торговых коридоров.

Время шло. Моя активность на фондовом и товарно-сырьевом рынках постепенно возрастала. Случались, конечно, у меня неудачи, но, в целом, фундаментальный анализ под чутким руководством дяди Билла позволял мне извлекать выгоду из большинства своих сделок.

Тем удивительнее было для меня открытие, что существуют на рынке трейдеры и даже инвесторы, которые почти игнорируют важные экономические или политические новости, и полностью уповают на так называемый технический анализ, суть которого состоит в изучении динамики движения цен в отрыве от происходящих вокруг рынка событий.

Ярким представителем этой когорты «технарей» был «трейдер в яме» Джонатан. Он был среднего роста, слегка сутуловат, и носил очки с чересчур толстой оправой. Мы с ним были одногодками, и во многом поэтому довольно быстро нашли общий язык. При ближайшем знакомстве оказалось, что Джонатан является потомственным трейдером в третьем поколении. И его отец, и его дед торговали на бирже, что и нашло своё отражение в имени их сына и внука…

Джонатан мне поведал, что именно в кофейне «У Джонатана» в Лондоне с 1698-го по 1748-ой годы собирались брокеры после того, как чопорные англичане выгнали их из Королевской Биржи за чрезмерно шумное поведение. Кофейня «У Джонатана» в Лондоне, являясь культовым заведением, оставила большой след в истории фондового рынка. Считается, что там зародились самые известные слова биржевого жаргона — «быки» и «медведи». В 1748-м году кофейня стала жертвой пожара. Но в 1773-м году был построен «Новый Джонатан», в отношении которого впервые в истории и было применено название Фондовой Биржи (англ.Stock exchange).

Дед Джонатана, в молодости перебравшись из Лондона в Нью-Йорк, сделал себе состояние на Нью-йоркской Фондовой Бирже, купался в роскоши, располагал воистину огромными возможностями, но всё потерял во времена Биржевого Краха 1929-го года. Не в силах примириться со случившимся, он застрелился на балконе уже не принадлежавшего ему дома…

Отец Джонатана, памятуя о семейной драме, вёл торги в высшей степени аккуратно и избегал всякого рода рисков, насколько это вообще было возможно на фондовой бирже…

Джонатан с раннего детства помогал своему отцу-трейдеру. Ночами он рисовал графики, вычислял средние значения стоимости акций и фьючерсных контрактов за разные периоды времени. Из-за отсутствия тогда калькуляторов и компьютеров все вычисления ему приходилось делать вручную. Поэтому он и испортил себе зрение. Но взамен получил огромный материал для поиска закономерностей в движениях цен…

Джонатан с уважением относился к Чарльзу Доу, как основоположнику технического анализа, однако почти не читал «Дневники Уолл-стрит» (англ.«The Wall-street Journal»). Вильям Ганн же вызывал у него пиетет. Джонатан искренне верил, что в его произведениях действительно зашифрованы секреты игры на финансовых рынках.

В отличие от большинства «трейдеров в яме», Джонатан не ограничивался акциями одной–двух компаний, полагая, что техническим анализом можно объять и объяснить движения цен всего и вся практически на всех рынках.

— Для технического анализа самое главное — это объём сделок, — так раскрывал он мне секрет своего универсализма. — Если активность на рынке совсем небольшая, то он становится очень тонок, и случайный инвестор легко может спровоцировать рост или падение цен на акции. Чем больше объём сделок, тем легче предсказать движение цен на рынке с точки зрения технического анализа.

Близким другом Джонатана на бирже был трейдер, которого все звали «свеча Пол». Его прозвище объяснялось тем, что он ещё в 1970-м году (задолго до выхода в свет книги Стива Нисона о японских свечах) использовал при графическом анализе не столбиковые диаграммы (англ.Bar charts), а японские свечи.

Длинный, нескладный он сам был похож на свечу, поэтому прозвище очень легко приклеилось, прижилось к нему. В свойственных себе эмоциональных порывах он порой забывался и начинал говорить терминами из «японских свечей», чем приводил в состояние безудержного смеха коллег по торговому залу.

— Как там твой повешенный поживает, Пол? Вышел ли он из-за завесы тёмных облаков? — подтрунивал над ним брокер Том — главный остряк на бирже.

Пол не обижался. — Вот увидите, через 20 лет никто не будет пользоваться вашими столбиками, все трейдеры перейдут на японские свечи, — его слова оказались пророческими.

Среди обилия «технарей» и «фундаменталистов» был на бирже человек, который одинаково не доверял ни техническому, ни фундаментальному анализу. Это был трейдер, к которому все обращались «хаос Шон». Человек средних лет, непоколебимый скептик, он верил только в теорию Хаоса, в то, что нельзя предсказать будущее, изучая прошлое.

Нужно сказать, что в 70-е годы это было своеобразным откровением, книга Билла Вильямса, обстоятельно излагающая постулаты теории Хаоса на финансовых рынках, вышла значительно позднее.

— Технический анализ — это иллюзия, самообман. Это попытка объяснить необъяснимое. Вы ищете закономерность там, где её нет и быть не может. Не существует причинно-следственных связей между прошлым и будущим, история не повторяется. Все совпадения случайны, — он довольно часто дискутировал с Джонатаном и Полом. В ответ же они приводили ему многочисленные примеры своих удачных прогнозов, сделанных на основе технического анализа.

Но это только раззадоривало «хаоса Шона». Довольно типичным для него был следующий монолог:

— Друзья мои, как-то раз один очень уважаемый финансовый журнал затеял эксперимент. Перед орангутангом в зоопарке разложили 20 кубиков с названиями компаний, разместивших свои акции на бирже. Обезьяна выбрала 5 кубиков, и из этих акций был сформирован инвестиционный портфель. По итогам года этот портфель показал более высокую доходность, чем выбор 95% профессиональных финансовых аналитиков. Которые, как и вы, вероятно, использовали технический анализ.

Для меня поначалу было удивительным то, что Джонатан и Пол совсем не обижались на «хаоса Шона», и смеялись вместе с ним. Потом я понял, что в их реакции отражена вся суть биржевого мира — здесь каждый волен иметь свою точку зрения, и нет нужды с пеной у рта доказывать свою правоту.

Всех, в конечном счёте, рассудит рынок…

Я стал довольно много времени проводить вместе с Джонатаном и Полом. Постепенно грани между нами стирались, — мы перешли к достаточно откровенному обсуждению перспектив роста или падения цен на акции разных компаний.

То, насколько сильно, оказывается, отличаются мнения трейдеров по поводу оценки потенциала акций, явилось для меня одним из самых важных биржевых открытий. Я осознал, что несовпадение взглядов — главная причина существования и катализатор развития фондового рынка.

Как-то раз Джонатан с нескрываемым воодушевлением рассказывал мне об акциях одной довольно известной нефтяной компании:

— Они непременно вырастут ещё и потому, что вскоре обязательно пойдёт вверх цена на нефть.

— Цена на нефть? На основании чего ты так думаешь, Джонатан?

— Дело в том, Майкл, что на протяжении многих лет цена на нефть находится на одном стабильном уровне. Поэтому, думаю, что взрыв неизбежен. Так как состояние равновесия нетипично для рынка, я бы даже сказал, противоречит его сути.

— Хорошо, но почему же в таком случае ты не думаешь о том, что цена на нефть может пойти вниз?

— С точки зрения технического анализа не вижу для этого никаких предпосылок, потому что нижняя граница цены видится очень надёжно защищённой. Нет оснований полагать, что нефть подешевеет…

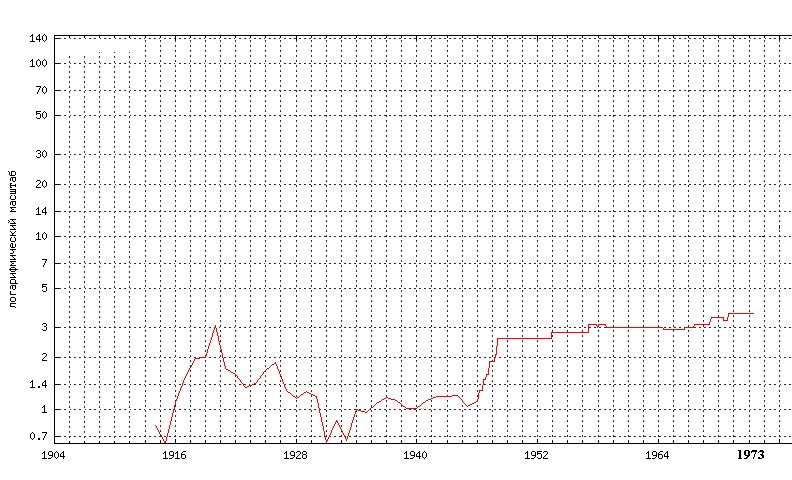

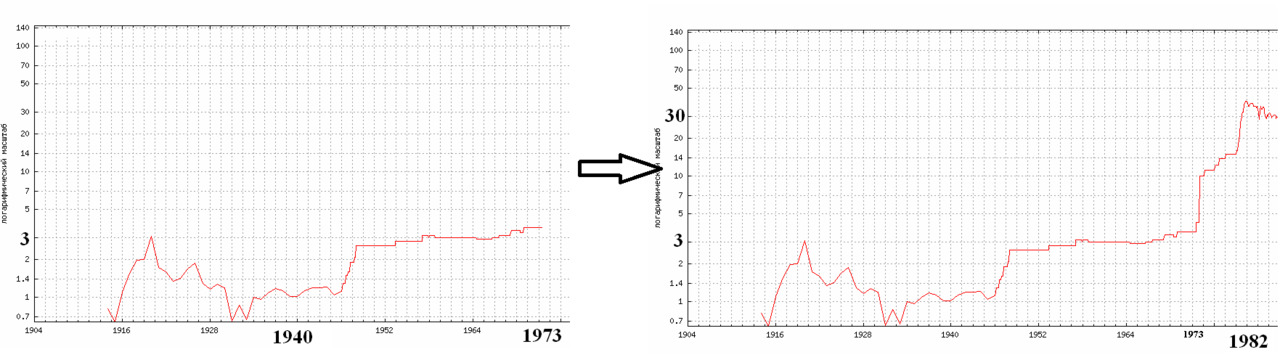

После этого разговора с Джонатаном я принялся усердно изучать историю изменений цен на нефть. Действительно, на графиках было очевидно, что с 1948-го года цена застыла на рубеже 3 долларов за баррель, однако при этом всё же наблюдалась тенденция к пошаговому росту.

Обращало на себя внимание то, что уровень 3 доллара за баррель, достигнутый в 1920-м году, первое время вроде был сдерживающим фактором. Но в 70-е годы уже казалось, что цена, вольготно расположившись на нём, словно ищет трамплин для дальнейшего роста…

Мне не терпелось узнать мнение дяди Билла по этому поводу…

— Нефть, Майкл, это не просто товар на рынке, — ответ дяди Билла был, как всегда взвешен и рационален. — Цена на нефть имеет огромное политическое значение, и сейчас она больше зависит от решений ОПЕК, чем от спроса и предложения на финансовых рынках. Конечно, можно согласиться с тем, что в последнее время она удивительно стабильна, и что, возможно, последует рост цен на нефть. Но, если это произойдёт, то причиной роста будут только фундаментальные факторы, которые очень трудно предугадать и предсказать. Что касается же технического анализа, то лично мне он всегда представлялся утопией, лже-наукой. Сам посуди, что же это за наука, если сами аналитики смотрят на один и тот же график, пользуются одними и теми же техническими индикаторами, и всё равно часто приходят к диаметрально противоположным выводам? Значит, здесь важна интерпретация, трактовка данных. А это уже сродни искусству. В науке же всё должно быть чётко и ясно. Если есть субъективизм, то нет науки.

— Значит, техническим анализом можно смело пренебречь, дядя Билл?

— А вот этого я бы тебе не советовал.

— Почему же?

— Понимаешь, вот я не верю в технический анализ, и ты, допустим, тоже не особо на него полагаешься. Но, помимо нас двоих, на рынке одновременно находятся тысячи трейдеров, которые на основании технического анализа сначала делают выводы, а затем совершают сделки. Их покупки и продажи закономерно приводят к изменению ситуации на рынке. Иначе и быть не может. Так, получается, что вера многих людей, даже если она не имеет под собой твёрдой почвы, тем не менее, в состоянии свернуть горы! Это — толпа, Майкл. А на рынке ни за что нельзя пренебрегать психологией толпы. Поэтому на бирже технический анализ должны учитывать все, в том числе и мы — те, кто в него не верит…

Я был благодарен дяде Биллу за столь обстоятельный ответ, и решил всё же рискнуть и приобрести фьючерсные контракты на поставку нефти по цене 3 доллара за баррель.

Конечно, я не рассчитывал на сиюминутную прибыль. Но проходили дни, недели — цена на нефть оставалась неизменной, и меня начало охватывать беспокойство. Мне уже казалось, что я принял несколько опрометчивое решение.

И тут произошло то фундаментальное событие, о котором говорил дядя Билл. 17-го октября 1973-го года арабские страны-члены ОАПЕК в ходе войны с Израилем заявили о том, что не будут поставлять нефть странам, поддержавшим Израиль в конфликте. Это касалось главным образом США и наших союзников в Западной Европе.

В результате добыча нефти арабскими странами была сокращена на 5 млн. баррелей в день!!! Это, конечно, не могло не сказаться на стоимости нефти. Наступил нефтяной кризис так называемое «нефтяное эмбарго».

В течение 1974-го года цена на нефть выросла аж в 4 раза (с 3 долларов до 12 долларов за баррель)!!!

Конечно, я находился на седьмом небе от счастья.

— Теперь ты понимаешь, Майкл, что и удача в трейдинге тоже не последнее дело, — дядя Билл был абсолютно прав.

Глава 4. Мыльные пузыри

С первых своих дней на Нью-йоркской Фондовой Бирже я довольно часто сталкивался со словосочетанием «мыльный пузырь» (англ. Bubble). Оно употреблялось по отношению к ценным бумагам, стоимость которых из-за спекуляций была сильно завышена по мнению трейдеров, инвесторов и экспертов финансовых рынков.

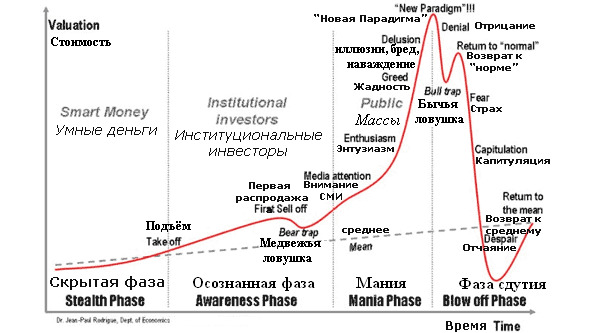

— Если цена на акции быстро и не вполне обоснованно растёт, то это, несомненно, чревато грядущим стремительным её падением. Так как отрезвление рынка неизбежно. Выйти вовремя из игры — это большое, великое искусство. Потому что нет на рынке того пузыря, который не лопнул, — продолжал поучать меня дядя Билл.

— Почему же так происходит? За счёт именно чего образуются так называемые пузыри на финансовых рынках?

— Понимаешь, Майкл, — дядя Билл как всегда обстоятельно отвечал на мои вопросы, удобно расположившись в своём кресле, — есть очень много теорий на этот счёт. Говорят и об инфляции и о низких процентных ставках. Но первостепенные причины, бесспорно, лежат в области психологии. Это — жадность и неиссякаемый людской оптимизм на волне ажиотажа. Ведь, как ни крути, цена на акции бурно растёт вследствие того, что спрос на них увеличивается в геометрической прогрессии, в то время как потенциальные продавцы вовсе не спешат с ними расставаться, надеясь на то, что ценные бумаги ещё не достигли своего истинного пика.

— Получается замкнутый круг.

— Именно так, Майкл. Потом, по прошествии некоторого времени, корпорации обычно решают снова заработать на акциях. Поэтому они выпускают следующую партию ценных бумаг. Естественно, что те на подогретом спросе расходятся в мгновение ока по ещё большей цене. Причём, новые покупатели ценных бумаг уже не воспринимают всерьёз долгосрочные перспективы компании — они думают лишь о спекулятивных перепродажах, что, конечно, сразу отражается на ценах.

— И что происходит дальше?

— Возникает эффект «перегретого рынка». Цены бывают настолько высоки, что совокупная стоимость акций находящихся в обращении начинает намного превосходить все активы корпорации!!! То есть иными словами, получается, что акции не имеют под собой твёрдой почвы, их стоимость ничем не подкреплена. Это и называется «мыльным пузырём».

— В названии заложено его будущее, — сострил я.

— Да, Майкл, конец «мыльного пузыря» всегда печален. Так как баланс фондового рынка очень зыбок, неизбежно наступает момент, когда предложение, наконец, начинает превалировать над спросом. После чего, естественно, что цены на акции падают вниз с космической скоростью.

— И падают они намного быстрее, чем до этого росли?

— Именно так, и это немаловажная деталь, — дядя Билл характерным жестом почесал себе затылок. — В отношении фондового рынка полностью справедливо утверждение о том, что цены на акции обычно растут медленно, зато падают довольно быстро. Я бы даже сказал, неуловимо быстро.

— А почему так происходит, дядя Билл? — задавая этот вопрос, я поймал себя на мысли, что раньше никогда не задумывался над тем, что рост и падение цен на бирже находятся в разных временных плоскостях…

Дядя Билл нахмурил свои густые седые брови. — Я долго размышлял над этим, Майкл. И пришёл к логическому объяснению, — наконец, промолвил он.

— И к какому же?

— Изначальная причина заключается в том, что цены на акции не растут просто так. Как ты знаешь, они находятся под стальным прессом спроса и предложения на рынках. То есть, чем больше акций покупается, тем сильнее рост цен на них. Но вместе с тем очевидно, что, так как финансовые возможности участников рынка ограничены, то существует предел их покупательной способности. Вот поэтому цены на акции не могут расти в ураганном темпе на протяжении длительного периода времени.

— А что насчёт падения, дядя Билл? — мне не терпелось услышать вторую часть ответа.

— Что же касается падения цен на акции, Майкл, то здесь ситуация несколько иная. Цены на акции, бывает, падают даже без активных действий со стороны продавцов, то есть без ярко выраженных причин.

— Это как?

— Понимаешь, для того, чтобы цены на акции упали, совсем не обязательно начать их продавать. Достаточно, просто перестать их покупать! То есть, и здесь многое зависит от покупателя, вернее, от наличия или отсутствия у него инициативы. Продавцы — наиболее уязвимые люди на рынке. Будучи в цейтноте, они легко впадают в панику. Не наблюдая интереса к собственным акциям, продавцы вынуждены спускать цены в поисках покупателя. При всём при том продавец не всегда может ждать, и время играет против него. В этом и состоит его принципиальное отличие от покупателя. Избавляясь в спешке от собственных акций, продавцы способствуют дальнейшему падению цены. Происходит цепная реакция — никто не покупает, зато продающих — море…

— То есть, ты хочешь сказать, что при затишье на рынке цены на акции тоже падают? — я попытался подрезюмировать сказанное дядей Биллом.

— Да, совершенно верно. Цены на акции падают не только при продаже, но и тогда, когда их игнорируют, не покупают! Таким образом, и получается, что у крутого падения цен на акции, в целом, больше оснований, чем у бурного их роста.

— Цены на акции растут только при покупках, а падают и при продажах, и ещё при нейтральных ситуациях. Выходит, двое против одного, — я продолжал переваривать полученную информацию.

— Да, Майкл, соглашусь, правильный вывод.

— То есть, иными словами, есть предел роста акций, но нет предела их падению, — не унимался в поисках сильной метафоры я.

— Красиво сказано, Майкл. Хотя, разумеется, что предел падения чего-либо это всегда — ноль, — дядя Билл обладал математическим складом ума, и любил чёткость и ясность в формулировках…

Не стоит и говорить, что дядя Билл оказался для меня настоящим кладезем биржевой премудрости. Не будь его, вполне вероятно, что я проигрался бы в пух и прах в первые же месяцы своего пребывания на фондовом рынке. Жёсткий, немного грубый человек с самого начала нашего знакомства проникся ко мне симпатией, которая явно усилилась после того, как я успешно выполнил его «золотое» поручение в Швейцарии. Постепенно наши отношения стали более доверительными, и я уже мог задавать ему несколько личные вопросы.

— Дядя Билл, а ты когда-то терял деньги на «мыльном пузыре»? — спросил его как-то раз я в один из долгих дней на бирже.

— Да, и достаточно часто. К сожалению, не всегда удаётся вовремя выйти из игры, — дядя Билл несколько перевёл дух. — Просто, понимаешь, Майкл, реальность такова, что падение цен на акции всегда сопряжено с очень драматичными событиями. Довольно сложно примириться с тем, что больше не существует той цены, которая была вчера…

— Да, понимаю. Дядя Билл, а возможно ли вообще предвидеть крах «мыльного пузыря»?

— Знаешь, есть такая легенда о Рокфеллере. О том, что якобы в преддверии «чёрного четверга» 1929-го года он пошёл к чистильщику обуви для того, чтобы, естественно, почистить себе ботинки. А тот вдруг начал расспрашивать его об акциях. И будто бы тогда Рокфеллер понял, что если уже чистильщики обуви интересуются акциями, то, значит, не за горами крах фондового рынка. Придя в офис, он сразу же отдал распоряжение продать все имевшиеся в его распоряжении акции.

— Интересная история.

— Да, конечно, но мне она кажется красивой выдумкой, не имеющей ничего общего с реальными событиями. Эта легенда напоминает мне «яблоко» Исаака Ньютона. Не думаешь же, ты, Майкл, что Ньютон открыл закон всемирного тяготения только потому, что ему на голову упало яблоко?

— Конечно, нет, дядя Билл. Он, наверняка, придумал это, чтобы отвязаться от назойливых репортёров.

— Их тогда не было. Или они были не так назойливы. На самом деле легенда о яблоке сложилась уже после смерти Ньютона. Иначе и быть не могло — к своему великому открытию английский физик шёл годами. Так вот, аналогично, я думаю, что Рокфеллер и без чистильщика обуви понимал масштабы «мыльного пузыря» и то, чем это может закончиться, будучи финансистом до мозга костей. Ведь ещё в 1926-м году, то есть за 3 года до Биржевого Краха, случился обвал земельного рынка во Флориде, который хоть и был спровоцирован пронесшимся ураганом, но всё же отразил старую истину о том, что деревья не могут расти до небес…

— Значит, всё-таки можно предвидеть крах…

— Да, безусловно, многое зависит от полноты информации, которой ты обладаешь. Большинство же участников рынка похожи на слепых из притчи о слоне, их знания отрывочны, и потому не дают им ровно никаких преимуществ…

— Дядя Билл, а может, именно продажи Рокфеллера и спровоцировали Биржевой Крах? — внезапная мысль осенила меня.

Дядя Билл улыбнулся, чуть приподняв уголки губ: — Думаю, что он всё равно был неизбежен, Майкл. Слишком уж далеко всё зашло.

— Как бы то ни было, — продолжал дядя Билл, — Рокфеллер на Биржевом Крахе ничего не потерял, только приумножил своё состояние, плодами которого пользуются до сих пор его потомки. А вот упомянутый мною великий учёный Ньютон потерял целое состояние на «мыльном пузыре». Только было это более 250-ти лет тому назад, в 1720-м году, когда в Англии лопнула «Компания Южных Морей», куда Ньютон вложил собственные немалые средства. Справедливости ради, нужно заметить, что помимо Ньютона потеряли свои сбережения в этом «мыльном пузыре» многие влиятельные и могущественные люди Англии… В порыве огорчения Ньютон, будучи уже в преклонном возрасте, по воспоминаниям своей племянницы и произнёс, ставшую крылатой, фразу: «Я могу рассчитать траектории небесных тел, но не степень безумия толпы». Тогда же Джонатан Свифт — автор «Путешествий Гулливера» написал поэму «The Bubble», где в свойственной себе сатирической манере описал банкротство «Компании Южных Морей». Считается, что Свифт одним из первых употребил слово «пузырь» применительно к обвалу стоимости акций.

— И это был первый «пузырь» в истории, дядя Билл?

— Нет, Майкл, из дошедших до нас первый был в Нидерландах, в 20-30-х годах 17-го века. В те времена объектом спекуляций были тюльпаны. Причём сделки представляли собой не только фьючерсные контракты (поставка тюльпанов в конкретные сроки). Большой популярностью пользовались опционы, когда приобреталось лишь право на покупку. В результате получилось, что для того, чтобы попасть на рынок тюльпанов, достаточно было обладать совсем небольшим капиталом, в то время как сами луковицы стоили целое состояние. Это привело к «перегреву рынка». Фактически началась «торговля ветром», потому что несуществующие луковицы покупались и продавались десятки, сотни раз по более высокой цене.

— Представляю, чем всё это закончилось…

— Да, естественно, полным крахом. Спекуляции не могут продолжаться вечно. «Теория большего дурака» не может прокормить всех… В 1637-м году рынок тюльпанов, наконец, перенасытился. Продажи начали нарастать, снежным комом сметая всё на своём пути…

— И началась паника…

— Да, массовые распродажи привели к тому, что за 1 год цены на тюльпаны упали в 100 раз!!! Из-за чего просто огромное количество людей, став жертвой собственной наивности, потеряло свои состояния. В самих же Нидерландах начался кризис, который продолжался долгие годы. Так, страна безвозвратно утратила статус мирового финансового центра…

Помимо дяди Билла, многое о «мыльных пузырях» мне рассказывал и брокер Том, как я говорил, главный остряк на Нью-йоркской Фондовой Бирже: — Сейчас в 70-е годы, Майкл, на рынке, слава богу, не вспоминаются те древние катаклизмы. Но всё же мини-«мыльные пузыри» случаются достаточно часто. Вот, например, совсем недавно один молодой клиент купил через меня акции начинающей компании. Проходит неделя — они поднимаются в цене. Клиент на седьмом небе от счастья. Вдохновлённый успехом, он просит меня купить ему ещё акций. Я, естественно, выполняю заявку. Цены продолжают расти. Клиент радуется как ребёнок… Однако, в конце концов, цена, естественно, застывает. Тогда он мне звонит и говорит: — вот теперь можешь продавать все мои акции. Я ему в ответ: — С превеликой радостью. Только кому? … — Клиент раздавлен, раздосадован, разочарован. В итоге ему приходится продать акции значительно ниже той первоначальной цены, по которой он их приобретал. Утешая его, говорю, что бывают на рынке ситуации, когда всё поворачивается на 180 градусов. Хотя очень хотелось поведать про «Теорию большего дурака»…

Глава 5. Между эмоциями и рассудком

Удивительно, но факт. Только к концу 1974-го года, то есть на 5-ый год своей причастности к фондовому рынку, я осознал важность психологической подготовки для биржевого успеха.

Вплоть до того времени все мои мысли целиком были заняты премудростями фундаментального и технического анализа. Кроме того, в торгах мне где-то сопутствовала удача. Поэтому о психологических моментах рыночной игры я даже не задумывался…

Однако колоссальное нервное напряжение на бирже всё-таки не прошло для меня бесследно. Изначально несколько до боли обидных проигрышных сделок подорвали мою веру в собственную, казавшуюся непогрешимой, систему. Затем, преследуемый неудачами, я начал копаться в себе, изнемогать от внутренней борьбы, иногда срываться и совершать не вполне обдуманные торговые операции, вследствие которых стал терпеть ещё большие убытки…

На моё счастье рядом со мной был мудрый учитель — дядя Билл. Он всегда был взвешен и спокоен, эмоции обходили стороной этого неординарного человека…

— Майкл, не переживай из-за случившихся проигрышей. Но не заигрывайся. Проиграть не страшно, это — часть нашего бизнеса. Без поражений не бывает побед. Страшно — играть без системы и, проиграв, желать отыграться во что бы то ни стало. Не позволяй эмоциям взять над тобой вверх, иначе работа-игра на фондовом рынке станет для тебя просто игрой. Ты должен либо строго следовать своей системе ведения торгов, либо не играть вообще…

Дядя Билл был, конечно, прав. Эмоциональные всплески бесполезны в рыночной игре. Ведь биржа — это место битвы не чувств, а интеллектов… Мне надо было взять себя в руки, и спокойно разобраться во всех своих ошибках.

— Ты переживаешь переходный период, Майкл, — дядя Билл, как никто другой, понимал моё состояние. — Но он пройдет — даже не сомневайся. Если же ты хочешь углубиться в первостепенные причины своих проигрышей, то задумайся над одним вроде бы далёким от биржи вопросом: Кто больше совершает аварий — водители автомобилей со стажем до 1 (одного) года, от 1 года до 2 (двух), или от 2-х до 3-х лет? — дядя Билл в упор посмотрел на меня довольный образностью своего сравнения.

— Минуту назад я бы ответил, что со стажем до 1 года, — улыбнулся я.

— И, конечно, ошибся бы, — улыбнулся в ответ дядя Билл. — Согласно статистике больше всего аварий совершают не новички, а те, кто имеет опыт вождения именно от 1 (одного) года до 2-х лет. В этом заключён очень глубокий смысл, который выходит за рамки дорожного движения…

— Я понимаю ход твоих мыслей. Суть в том, что начинающие водители, как и новички на бирже, предельно осторожны. Они зачастую перестраховываются. И… очень уважают правила и знания.

— Да, именно так, Майкл. Новички всегда очень внимательны. Они со всей серьёзностью относятся к событиям, происходящим вокруг. Однако затем, проехав определённый промежуток времени без аварий и инцидентов, они начинают мнить себя истинными ассами. Им уже кажется, что они достаточно опытны для того, чтобы позволить себе рисковать, и более профессиональны, чем это есть на самом деле. Дорога, которой их пугали, оказалась не столь страшна. Поэтому у новичков возникает эйфория. Они думают, что освоили многое из того, что им было нужно. Это называется иллюзией опыта…

— И это приводит к ошибкам…

— Да, неизбежно. Статистика в данном случае тебя не обманывает.

— Мне кажется, дядя Билл, что когда я только появился на бирже, я и волновался гораздо меньше.

— Это неудивительно, Майкл. Новички на рынке часто переживают гораздо меньше, чем опытные трейдеры. Так как им пока невдомек, на какие сюрпризы способен рынок, и чего именно стоит опасаться. Да, и нервы тоже со временем изнашиваются. Иметь крепкие нервы — это половина успеха на бирже.

Разговор с дядей Билом, как всегда, оставил после себя богатую пищу для размышлений. Мне не хотелось пройти до конца путь возомнившего себя ассом водителя…

— Я думаю взять тайм-аут, и не торговать пока на фондовом рынке, — в один день внезапно решил я.

— Мудрое решение, Майкл, — одобрил дядя Билл. — Тебе будет полезно побыть одному, и понаблюдать за биржевыми торгами со стороны…

Где-то около месяца я вообще не появлялся на Нью-йоркской Фондовой Бирже. Впервые за неполные 5 лет у меня появилось много свободного времени. Я посвятил его чтению, но уже отдавал предпочтение книгам, связанным, так или иначе, с психологией торгов…

Вернувшись на Нью-йоркскую Фондовую Биржу, я, чтобы не поддаваться эмоциям, старался, как можно реже, смотреть на табло. Но, как и раньше, много общался с дядей Биллом, который продолжал давать мне очень ценные, дельные советы.

— Одна из твоих главных ошибок состоит в том, Майкл, что ты слишком сфокусирован на прибыли. И категорически не приемлешь убытки. Ты, наверное, Майкл, обращал внимание на то, насколько тяжело психологически закрывать сделку с убытком. Как будто бы всё твоё естество восстаёт против этого. И не так уж важна величина убытка. Вот, например, у тебя активны 2 сделки — одна в минимальном плюсе, другая в незначительном минусе. Какую из них ты предпочёл бы закрыть?

— Ту, что в плюсе, — незамедлительно ответил я.

— Так скажут многие, но это вовсе не значит, что это верно.

— Почему, дядя Билл?

— Потому что та сделка, что была в плюсе, могла обладать ещё большим выигрышным потенциалом. Закрыв её, ты, возможно, расстался с курицей, несшей тебе золотые яйца. А сделка, что была в минусе, могла, напротив, быть изначально неудачным выбором. И потому целесообразным было бы закрыть именно её, зафиксировав минимальный убыток…

— Ты хочешь сказать, дядя Билл, что настоящим профессионалом в трейдинге можно назвать только того, кто может признаться самому себе в собственных ошибках, — задумчиво произнёс я.

— Да, я это имел в виду, Майкл. Хотя выигрывать, конечно, намного приятнее. Но это эмоции, тебе же нужно видеть всю картину в комплексе…

Несколько дней я переваривал сказанное дядей Биллом. Действительно, мой подход к делу не был достаточно профессионален. Мне необходимо было продолжать учиться. Прежде всего, умению держать себя в руках…

— Если полноценно использовать технический анализ, то проблем с психологией не возникает, — убеждал меня Джонатан. — Вот, я, например, выработал чисто механический вариант трейдинга. Вхожу в рынок и выхожу из него только согласно своим техническим индикаторам и сигналам. Не оставляю даже маленькой лазейки для субъективного подхода. Делаю только то, что мне надлежит делать.

— Это всё до той поры, пока у тебя всё складывается удачно. Когда же случаются проигрыши, тогда и начинаются сомнения и терзания, и ты впадаешь в психологическую яму, — отвечал ему я.

Я не был апологетом технического анализа. В своей деятельности я, будучи учеником дяди Билла, опирался больше на фундаментальный анализ фондового рынка.

— Майкл, момент для входа в рынок определить не так уж и просто, но всё же это значительно проще, чем определить момент выхода из него, — слова дяди Билла отпечатались в моей памяти.

— Выигрывая недостаточно много, торопясь с закрытием сделки, ты обрекаешь себя на проигрыш. Терпение и ещё раз терпение будет твоим ключом к успеху, — дядя Билл, редкий случай, был одинаково силён и как теоретик, и как практик биржевых торгов.

— Но где взять это терпение? — вздыхал я.

— Тебе может показаться странным, но самое главное во время биржевой игры это — не думать о деньгах. Да первым долгом ты должен забыть про то, что акции или товары это — деньги. Ты должен внушить себе, что всего лишь решаешь конкретную логическую задачу. Лично я никогда не говорю себе, что выиграл, например, 100 долларов. Вместо денег у меня в голове одни пункты — я думаю только о том, на сколько именно в пунктах изменилась цена…

Дядя Билл продолжал философствовать на тему акций: — Я давно обратил внимание, Майкл, на то, что людям гораздо легче решиться на покупку, чем на продажу акций. Это объяснимо тем, что покупка сама по себе как бы более естественна для человеческой природы, чем продажа. Со временем инвестор сродняется с тем, что окружает его, прирастает к тому, что у него есть. Ему становится психологически тяжело расставаться с ценными бумагами, и начинать новую биржевую жизнь…

Помимо дяди Билла, на Нью-йоркской Фондовой Бирже был ещё один человек, терпеливо обучавший меня тому, что касалось психологии биржевых торгов. Это был трейдер, которого все звали «психолог Гарри». «Психолог Гарри» был закадычным другом «хаоса Шона». Прозвище своё он получил за чрезмерную страсть к психологическим трюкам и изыскам. Он любил разглагольствовать о важности психологической подготовки, но при этом сам нередко оказывался жертвой излишнего биржевого напряжения…

— Не удивлюсь, если узнаю, что «психолог Гарри» сам навещает психолога, — со снисходительной улыбкой говорил мне про него брокер Том.

«Психолог Гарри» был импозантный мужчина средних лет, склонный к проявлению внешних эффектов. Всегда одетый с иголочки, он излагал на фоне дыма дорогих сигар свои замысловатые психологические истории.

Любимой его притчей была история про 10-долларовый портсигар, который можно продать на своеобразном аукционе за 100 и более долларов, если, конечно, соблюсти два условия… Во-первых, это бонус в 10 долларов, который получает покупатель, победивший в аукционе. А во-вторых, самое главное, это штраф в размере предложенной ставки, взимаемый с участника аукциона занявшего второе место. Таким образом, получается, что победителю выгодно заплатить за 10-долларовый портсигар до 20 долларов, так как 10 долларов всё равно возвращаются ему в виде бонуса. Быть же на втором месте невыгодно с самого начала торгов. Поэтому постепенно в процессе аукциона отсеиваются те, кто понимает, что имеется мало шансов занять первое место, и боится оказаться вторым. В любом случае, в конечном итоге, в игре остаются 2 человека. Когда цена достигает 20 (двадцати) долларов, они начинают бороться, в сущности, за то, кто проиграет меньше. Допустим, ставка первого участника — 22 доллара, а ставка второго — 21. Значит, первый проигрывает 2 доллара (22 минус цена портсигара (10) минус бонус (10)), а второй — 21. Поэтому второй участник для того, чтобы проиграть меньше продолжает поднимать ставку.

В этой притче вся суть фондового рынка. Сначала люди борются за выигрыш, а затем незаметно для самих себя сталкиваются с неизбежностью большого проигрыша.

— Понимаешь, Майкл, — говорил мне «психолог Гарри», окутанный в клубы табачного дыма, — биржа очень сложный механизм. Причём в ходе торгов ярко проявляется эффект Лейк-Уобегона. Да, большинство людей считают себя выше других. Преподаватели считают себя умнее своих коллег по работе, студенты считают себя одарённее одногруппников и т. д. Однако при всём при этом завышенная самооценка в некоторых сферах деятельности весьма полезна, и помогает людям реализоваться, добиться успеха. Но применительно к бирже она губительна. За иллюзию самопревосходства приходится расплачиваться своими кровными деньгами.

— Да, очень малое количество людей способно оценивать себя адекватно, — согласился я.

— Своё сознание не изменить, Майкл. Нельзя заставить человека себя не переоценивать. Только время и опыт могут внести свои коррективы, — «психолог Гарри» говорил доходчиво и складно.

— А помимо переоценки своих способностей, что ещё мешает добиваться успеха на бирже с точки зрения психологии?

— Конечно, это эмоции — страх и жадность, из-за которых теряется способность трезво мыслить. К тому же на бирже присутствует «феномен лёгких денег». Всегда кажется, что выиграть значительно легче, чем это есть на самом деле. На многих губительно действует и первый большой успех, так как он порождает «иллюзию контроля» рынка. Трейдер начинает верить в то, что отныне всё будет идти только по намеченному им плану. Потом, когда случаются проигрыши, психика трейдера начинает ломаться.

— Я думаю, что каждый трейдер должен через это пройти.

— Да, это школа жизни. Нельзя научиться воевать по книжкам…

«Психолог Гарри» посоветовал мне вести «дневник трейдера».

— Это очень полезная штука, Майкл. Ты там будешь расписывать все свои сделки. И, самое главное, мотивы, побудившие тебя войти в рынок. Время от времени ты будешь перечитывать свои записи, анализировать ошибки и делать выводы.

— Ты сам ведёшь «дневник трейдера», Гарри?

— Честно говоря, нет, Майкл. Начинал пару раз и… не хватало терпения, — небрежно бросил «психолог Гарри». И добавил: — Но вот аутотренинг регулярно провожу.

— А в чём заключается твой аутотренинг, Гарри?

— Говорю себе, что мне предстоит обычный день, и, что выигрыш или проигрыш никак не повлияют на мою судьбу. Благодаря аутотренингу я настраиваю себя на нужный лад, достигаю состояния эмоционального равновесия столь необходимого для успеха на рынке. Мой тебе совет, Майкл: никогда не совершай сделки, будучи в плохом настроении. В этом случае, вероятно, что твой вход в рынок может быть обусловлен не сложившейся благоприятной ситуацией, а твоим желанием выиграть и таким образом поднять себе дух… Что очень опасно. Если тебе «повезёт», и ты выиграешь, ты обязательно захочешь ещё раз провести этот трюк, когда у тебя снова будут личные проблемы. И это превратится в тенденцию… Так что никогда не решай свои личные проблемы с помощью рынка…

«Психолог Гарри» был дважды женат, и оба раза неудачно. Собравшись жениться в третий раз, он не преминул мне дать ещё один совет: — Обязательно женись, Майкл. Помни, что, согласно статистике, больше всего на рынке рискуют одинокие мужчины

Глава 6. Признание дяди Билла

Наступил 1975-ый год. С помощью мудрых советов друзей я всё-таки смог преодолеть «чёрную полосу», и вскоре моя игра на бирже расцвела и заблистала новыми красками. Ничто мне больше не напоминало о той глубокой «психологической яме», в которую я когда-то угодил. Довольно быстро я достиг столь необходимого для фондового рынка баланса чувств и эмоций. Сильно не радуясь своим выигрышам, я аналогично стал равнодушен и к проигрышным сделкам. Так уж устроен человек. Настраивая себя на скромную радость, мы неосознанно меняем отношение и к неизбежным неудачам. В дальнейшем, несмотря на рост собственного благосостояния, я остался верен своему подходу к биржевым торгам. Тщательно анализируя каждую потенциальную сделку, я довольно редко «входил в рынок». Мои мысли и сомнения находили своё отражение в «дневнике». В отличие от «психолога Гарри», я не бросил эту идею на полпути, а научился извлекать из неё максимальную для себя пользу.

— Это ещё один урок для тебя, Майкл. На бирже, как и в жизни, большое значение имеет не сама идея как таковая, а то, насколько у тебя хватает сил, желания и терпения для того, чтобы довести её до конца, — дядя Билл, несомненно, обладал талантом облекать всё происходящее в ёмкие формулировки.

— Согласен. Многие люди знают, что именно нужно сделать для успеха. Но далеко не каждый человек способен к преодолению самого себя во имя достижения высшей цели, — я старался по мере сил не отставать от него.

Незаметно прошли 5 лет со дня получения мною загадочного наследства. За эти бурные годы я добился ощутимого прогресса на фондовом и товарно-сырьевом рынках. Обрёл наставника в лице дяди Билла, хороших друзей — Джонатана и Пола. «Хаос Шон» и «психолог Гарри» часто делились со мной своими соображениями, остряк брокер Том тоже, чем мог, помогал мне.

Всё шло просто замечательно, только одна мысль не отпускала меня, не давала мне покоя…

Почему же все так благоволят ко мне? Слишком уж добр и приветлив был этот жёсткий биржевой мир…

За 5 лет на Нью-йоркской Фондовой Бирже я, как мне кажется, достаточно хорошо изучил дядю Билла. Это был, несмотря на свою общительность, суровый хладнокровный человек, бывший морской пехотинец, хитрый и ловкий в делах, совсем не склонный к сантиментам. Но он почему-то с самого моего появления на бирже начал оказывать мне покровительство, а чуть позже даже стал делиться со мной своими секретами. Когда я узнал получше дядю Билла, его подобное поведение показалось мне удивительным вдвойне…

Погружённый в себя интроверт «хаос Шон» и закоренелый эгоист «психолог Гарри» тоже выделяли меня, относясь ко мне несколько иначе, чем к большинству коллег по бирже.

Первое время свою «избранность» я объяснял тем, что обладаю способностью нравиться людям, легко входить в доверие. Действительно, вокруг меня всегда было много друзей. И в школе, и в университете я слыл очень весёлым коммуникабельным парнем. Но одно дело университет, и совсем другое — острая конкурентная борьба на Нью-йоркской Фондовой Бирже! С обретением опыта работы на фондовом рынке мне стало казаться очень и очень странным то, что все вокруг так заботливо опекают меня…

Я неоднократно мысленно «прокручивал плёнку», возвращаясь к тому приснопамятному дню 1970-го года. Сам факт получения наследства ещё тогда поразил меня. Мой отец уехал в Европу. И, хоть от него не приходило никаких вестей, я думаю, что он всё же был в добром здравии, иначе я как сын незамедлительно был бы оповещён. Итак, выходит, что я получил наследство при живом отце, в обход живого отца.

С матерью я продолжал видеться очень редко. Меня ещё в 1970-м году несколько смутило то, что когда я ей рассказал «историю с наследством», она была очень удивлена, даже встревожена. В её глазах я не увидел счастья или радости…

— Я плохо знала родственников твоего отца, Майкл. Он с ними почти не общался. Помню лишь, что был у него близкий друг из Чикаго. Вот с ним он регулярно переписывался, — только и сказала она…

История моего наследства, окутанная тайной, тяготила меня… Вокруг было слишком много странностей, неувязок и противоречий.

По прошествии пяти лет странным мне стал казаться и сам посыльный — изысканно одетый франтоватый молодой человек, который непосредственно и передал мне ценные бумаги. Время на бирже не прошло для меня бесследно, мой кругозор существенно расширился. В какой-то момент я осознал, что по манере своего поведения, по образу и взгляду он был скорее похож на биржевого игрока, чем на клерка юридической конторы…

Так, множество мелких деталей постепенно навели меня на мысль, что с самого начала вокруг меня плёлся клубок, и все события того дня 1970-го года вовсе не были случайны, а были подчинены чьему-то хитроумному замыслу.

Для того чтобы проверить это предположение я первым делом решил выяснить, существовал ли вообще Питер Оливер из Чикаго. Наняв дорогого частного детектива, я погрузился в ожидание. Спустя некоторое время он доложил мне, что Питеров Оливеров в Чикаго достаточно много, и трое из них скончались в 1970-м году.

Однако… один из них был простым рабочим, умершим в результате несчастного случая на стройке, другой — преступником, скончавшимся в тюрьме, а третий, хоть и был богат, не оставил после себя никаких бумаг…

Теперь у меня не оставалось никаких сомнений в том, что Питер Оливер — вымышленный персонаж, его в действительности не существовало, как и не было таинственного завещания…

Так, я пришёл к выводу, что во всём происшедшем есть рука дяди Билла, все нити ведут к нему, и следующим моим шагом непременно должен стать откровенный разговор с ним. Его фигура явно стояла особняком, больше него никто не радел за меня на Нью-йоркской Фондовой Бирже.

Но удобный случай всё никак не представлялся — я не знал, как начать трудный для меня разговор.

В конце концов, я, просто улучшив момент, когда мы остались вдвоём, не мудрствуя лукаво, прямо заявил: — Дядя Билл, а не было никакого завещания.

— Какого завещания, Майкл? — дядя Билл удивлённо спросил.

— Того, по которому я получил акции в наследство в 1970-м году.

Дядя Билл сосредоточенно посмотрел на меня…

— Расскажи мне с самого начала, Майкл. Я кое-что знаю, но далеко не всё. В моём пазле не хватает очень многих деталей.

До этого я чуть рассказывал дяде Биллу о себе, об отце, в частности о том, что в 1962-м году мои родители развелись, и он уехал в Европу. Касался я немного и своего пришествия на биржу. Но про все перипетии того дня 1970-го года в этот раз я рассказал впервые…

Дядя Билл очень внимательно меня выслушал… Когда я закончил, он тяжёло вздохнул и медленно, будто по слогам, проговорил:

— Теперь всё понятно. Это был от начала до конца план твоего отца, Майкл.

— Моего отца? Ты знал его?

— Да, мы с ним дружили. Вместе воевали во времена Второй мировой войны.

— Значит, ты и есть тот самый его друг из Чикаго, с которым он переписывался?

— Да, именно так, Майкл.

— Тогда тебе должно быть хорошо известно, где он находится сейчас? — я был безмерно рад тому, что впервые за 5 лет что-то стало проясняться.

— Нет, вынужден тебя огорчить, Майкл. Я с ним не переписывался после его отъезда. Лишь однажды за всё это время я получил от него телеграмму, — дядя Билл сделал многозначительную паузу.

— Телеграмму? Что за телеграмму? — моё любопытство било через край.

— Телеграмма была послана из Индии, Майкл, за полгода до твоего пришествия на биржу, — дядя Билл не спешил раскрывать все карты. — Хотя я не думаю, что твой отец обязательно был там. Вероятней всего, телеграмма была послана из Индии для отвода глаз, просто чтобы замести следы…

— И что было там написано?

— Всего несколько слов: — Через 6 месяцев к вам придёт Майкл. Позаботься о нём, но так, чтобы никто не узнал об этом. — И всё. Не было даже подписи, но я, конечно, догадался, что это от него. Мы с твоим отцом долго дружили и понимали друг друга с полуслова.

— Удивительная история, дядя Билл. И что ты сделал после того, как получил телеграмму?

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.