Бесплатный фрагмент - Антисанкционное руководство: возврат международных долгов

Методическое пособие

1. Введение

1.1. Актуальность темы

Мировая экономика начала XXI века характеризуется ростом неопределённости и постоянным изменением условий ведения международной торговли. На первый план вышли факторы политической и финансовой нестабильности, которые ещё десять–пятнадцать лет назад воспринимались скорее как исключительные ситуации, нежели как системные риски. Сегодня такие явления, как санкционные ограничения, блокировка международных транзакций, банкротства крупных транснациональных компаний и аресты активов в третьих юрисдикциях, стали не эпизодическими проблемами, а частью повседневной практики мирового бизнеса.

По данным Конференции ООН по торговле и развитию (UNCTAD), в 2022–2023 годах число трансграничных споров, связанных с невозможностью исполнения договорных обязательств, увеличилось более чем на 27% по сравнению с предыдущим десятилетием. Международный валютный фонд (IMF) фиксирует, что в 2023 году объём просроченной дебиторской задолженности в трансграничных сделках превысил 1,4 трлн долларов США, что является историческим максимумом. Эти цифры свидетельствуют о том, что проблема взыскания международной задолженности приобретает стратегическое значение не только для отдельных компаний, но и для национальных экономик в целом.

Особую актуальность приобретают вопросы защиты интересов экспортеров, инвесторов и финансовых институтов, работающих на глобальном рынке. В условиях, когда санкции используются как инструмент экономической конкуренции и политического давления, стандартные механизмы урегулирования долговых обязательств зачастую перестают работать. Международные арбитражи сталкиваются с ограничениями исполнения решений, банки всё чаще отказываются проводить платежи даже при наличии юридически безупречных оснований, а традиционные способы страхования рисков оказываются недостаточными.

В этих условиях компании, участвующие во внешнеэкономической деятельности, сталкиваются с необходимостью пересмотра подходов к управлению дебиторской задолженностью. Если раньше взыскание рассматривалось исключительно как юридическая процедура, связанная с обращением в суд или арбитраж, то сегодня оно превращается в многоуровневую задачу, включающую финансовое планирование, комплаенс-контроль, анализ юрисдикций, применение страховых и гарантийных инструментов. Таким образом, взыскание международной задолженности уже нельзя рассматривать как технический процесс — оно становится элементом стратегии выживания и устойчивого развития бизнеса.

Наличие актуальной методологии, способной объединить правовые, экономические и управленческие механизмы, становится насущной необходимостью. Подобный системный подход позволяет компаниям не только минимизировать потери от невыполненных обязательств, но и заранее выстраивать структуру договоров и расчётов таким образом, чтобы снизить вероятность наступления кризисных сценариев.

1.2. Цель и задачи работы

Цель настоящего методического пособия заключается в разработке комплексной и практически применимой методологии взыскания международной дебиторской задолженности в условиях усиления санкционного давления, политической нестабильности и повышенной турбулентности мировых финансовых рынков. Под комплексностью в данном случае понимается объединение правовых инструментов, экономических механизмов и организационных решений в единую систему, способную обеспечить устойчивость компании к внешним шокам и защиту её активов.

Для достижения поставленной цели в работе решаются следующие задачи:

— Провести обзор ключевых международных исследований, правовых актов и арбитражной практики, связанных с проблемой взыскания задолженности в трансграничных сделках.

— Систематизировать основные виды санкционных ограничений и определить, каким образом они влияют на исполнение договорных обязательств и трансграничные расчёты.

— Проанализировать типичные кризисные сценарии, возникающие в международной торговле: блокировку транзакций, банкротство контрагентов, арест активов в третьих юрисдикциях, заморозку платежей по политическим мотивам.

— Выявить правовые и организационные барьеры, препятствующие эффективному взысканию задолженности, и предложить пути их преодоления.

— Разработать методологию, включающую как превентивные (due diligence, выбор юрисдикции, страховые инструменты), так и реактивные меры (арбитраж, коллективное взыскание, факторинг, дипломатические каналы).

— Подготовить алгоритмы действий компаний в случае блокировки расчётов или ареста активов с учётом различий между юрисдикциями.

— Описать практические кейсы, демонстрирующие последствия ошибок при взыскании задолженности, и сформулировать рекомендации по их недопущению.

— Предложить модель интеграции разработанной методологии в корпоративное управление через внедрение комплаенс-комитетов, разработку карт рисков и обучение персонала.

Задачи работы охватывают весь цикл — от анализа международного опыта и систематизации проблем до формирования практических инструментов, применимых в деятельности компаний, работающих на глобальных рынках. Решение этих задач позволит выстроить методику, которая будет одинаково полезна как для юридических департаментов и финансовых директоров, так и для предпринимателей и инвесторов, заинтересованных в защите своих активов за рубежом.

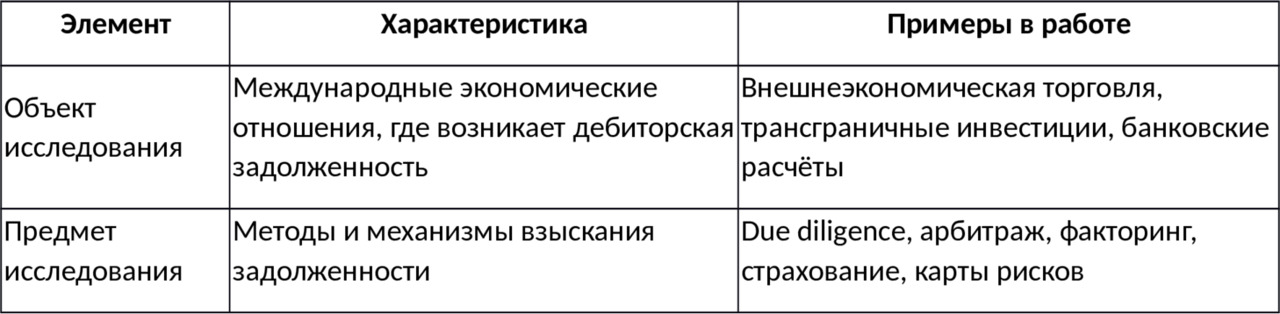

1.3. Объект и предмет исследования

Объектом исследования выступают международные экономические отношения в сфере трансграничной торговли и движения капитала, в рамках которых возникает и реализуется механизм дебиторской задолженности. Особое внимание уделяется взаимодействию между экспортёрами, импортёрами, банками, страховыми организациями и арбитражными институтами, поскольку именно в этих точках пересечения концентрируются ключевые риски невозвратов и финансовых потерь.

Предмет исследования составляют правовые, финансовые и организационные механизмы взыскания международной задолженности, а также методологические подходы к их интеграции в корпоративное управление. В фокусе находятся как превентивные меры, направленные на минимизацию рисков невозврата (due diligence, выбор юрисдикции, страховые инструменты), так и реактивные процедуры, применяемые в случае возникновения просрочек или дефолтов (арбитраж, факторинг, коллективное взыскание, дипломатические каналы).

Выделение объекта и предмета исследования позволяет структурировать научный и практический поиск. Объект очерчивает широкую сферу трансграничных отношений, где возникают задолженности, а предмет концентрируется на конкретных инструментах и процедурах, которые позволяют компаниям добиваться возврата средств даже в условиях глобальной неопределённости.

Для большей наглядности можно представить связь между объектом и предметом исследования в виде таблицы.

Таблица 1 — Соотношение объекта и предмета исследования

Описание: в таблице представлено различие между объектом и предметом исследования, что позволяет чётко определить границы анализа и сфокусироваться на изучении конкретных механизмов.

2. Обзор литературы и международной практики

2.1. Международно-правовые основы взыскания задолженности

Взыскание международной задолженности представляет собой сферу, где тесно переплетаются нормы частного и публичного права, а также практика арбитражных и судебных институтов различных государств.

Для эффективного урегулирования трансграничных долговых обязательств ключевое значение имеют международные договоры и конвенции, создающие правовую базу, признанную большинством юрисдикций.

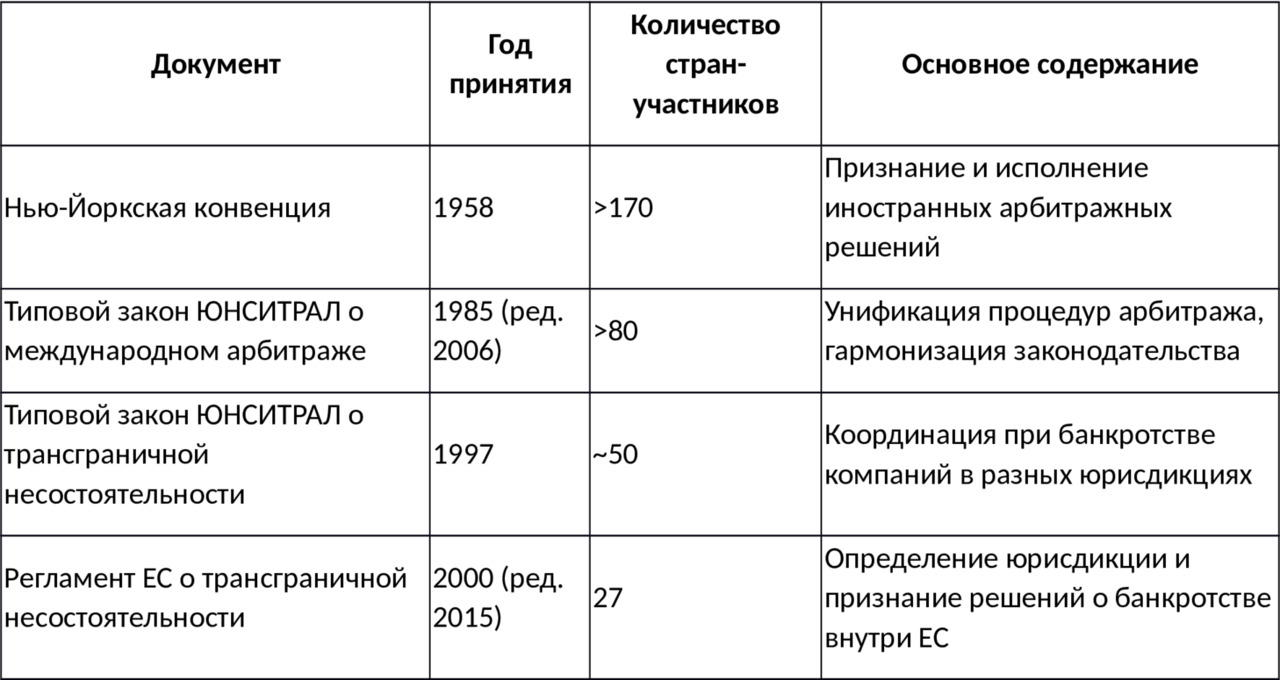

Нью-Йоркская конвенция 1958 года

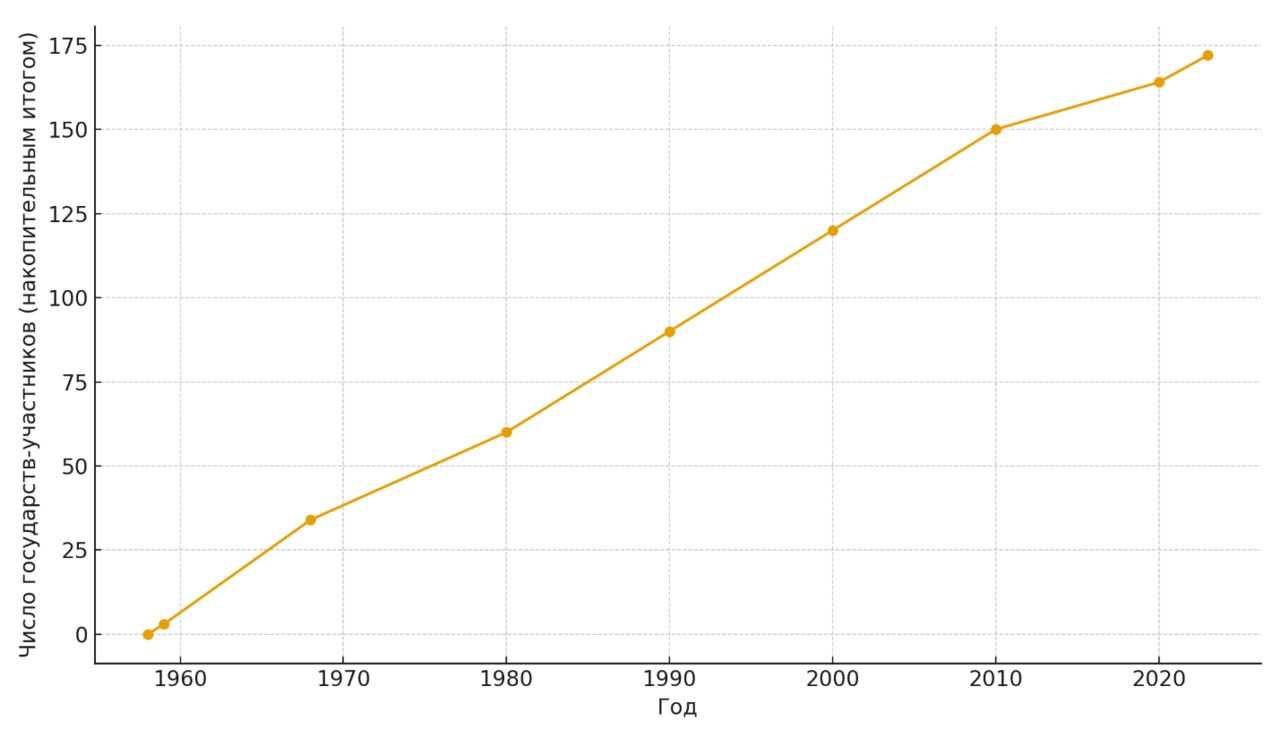

Фундаментальным документом в сфере признания и приведения в исполнение иностранных арбитражных решений является Конвенция о признании и приведении в исполнение иностранных арбитражных решений, подписанная в Нью-Йорке в 1958 году (так называемая Нью-Йоркская конвенция).

По состоянию на 2023 год её участниками являются более 170 государств, что делает данный акт одним из наиболее универсальных международных инструментов в сфере частного права.

Конвенция обеспечивает высокую степень предсказуемости для участников внешнеэкономической деятельности, так как создаёт единые правила исполнения арбитражных решений за пределами страны, где они были вынесены.

Рисунок 1 — Динамика присоединения стран к Нью-Йоркской конвенции (1958–2023)

Описание: кумулятивное число государств-участников Конвенции о признании и приведении в исполнение иностранных арбитражных решений. Опорные точки построены по общедоступным данным: в первые десять лет после принятия Конвенции участниками стали 34 государства; к 2023 году число участников достигло ~172. Значения по годам (1959, 1968, 1980, 1990, 2000, 2010, 2020, 2023) отражают эволюцию присоединений, подтверждаемую официальными ресурсами ООН/UNCITRAL и порталом NewYorkConvention.org.

Типовой закон ЮНСИТРАЛ о международном торговом арбитраже

Другим значимым источником является Типовой закон Комиссии ООН по праву международной торговли (UNCITRAL Model Law on International Commercial Arbitration), впервые принятый в 1985 году и обновлённый в 2006 году. Он был имплементирован в национальное законодательство более чем 80 государств, включая ключевые арбитражные центры. Закон направлен на унификацию процедур рассмотрения споров и содействует упрощению взаимодействия сторон в международных договорах.

Международные конвенции о банкротстве

Особое место занимают акты, касающиеся трансграничных банкротств. Здесь также важную роль играет Типовой закон ЮНСИТРАЛ о трансграничной несостоятельности (1997 год), принятый в ряде государств, включая США, Великобританию, Сингапур, Японию. Его применение позволяет выстраивать координацию между судами разных стран при банкротстве компаний, имеющих активы и обязательства в нескольких юрисдикциях.

Региональные договоры

Помимо универсальных актов, существуют региональные договорённости. Например, в Европейском союзе действует Регламент о трансграничной несостоятельности (EU Insolvency Regulation), определяющий юрисдикцию и правила признания решений о банкротстве внутри ЕС. В странах Латинской Америки используется Соглашение Монтевидео (1979 год), регулирующее признание решений и арбитражных оговорок.

Таблица 2 — Основные международно-правовые акты в сфере взыскания задолженности

Описание: таблица отражает ключевые международно-правовые акты, регулирующие вопросы взыскания задолженности. Они формируют основу для защиты интересов кредиторов и должников в трансграничных спорах.

Международно-правовые основы взыскания задолженности базируются на сочетании универсальных документов, охватывающих большую часть мировой экономики, и региональных актов, обеспечивающих более детальную регламентацию в пределах конкретных объединений. Их знание и правильное применение являются необходимым условием успешного урегулирования споров и возврата активов.

2.2. Современные исследования и аналитические материалы

Современные исследования в области трансграничного взыскания задолженности отражают возрастающий интерес к вопросам правовой устойчивости международных сделок, санкционного давления и финансовой стабильности. Основные аналитические материалы публикуются международными организациями, консалтинговыми агентствами и исследовательскими центрами, которые отслеживают динамику глобальной экономики и правоприменительной практики.

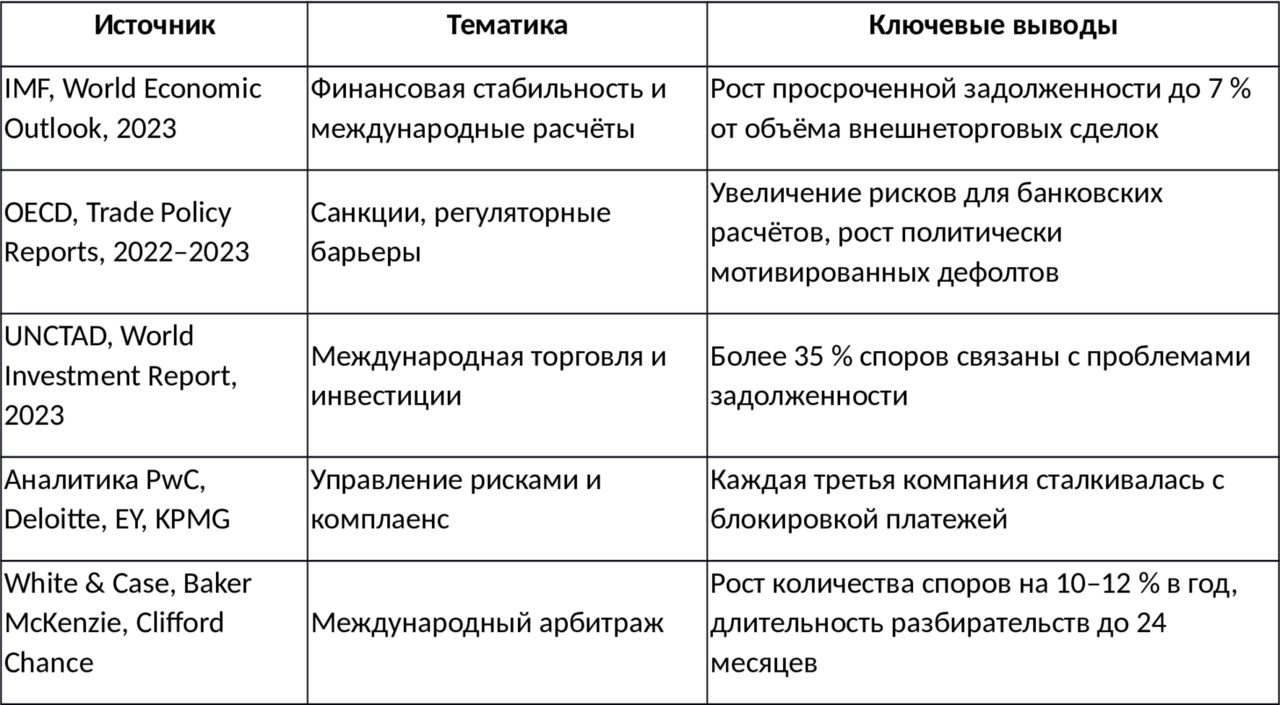

Исследования международных организаций

Международный валютный фонд (IMF) в ежегодных обзорах финансовой стабильности фиксирует увеличение просроченной задолженности в мировой торговле, отмечая, что в 2022 году доля невозвратов по международным контрактам превысила 7% от объёма внешнеторговых расчётов. Организация экономического сотрудничества и развития (OECD) в аналитических докладах указывает, что ключевыми факторами роста долговых рисков становятся политические кризисы и ужесточение регуляторных требований к банкам, ведущим международные операции.

Конференция ООН по торговле и развитию (UNCTAD) публикует регулярные отчёты о состоянии глобальной торговли, где особое внимание уделяется проблемам исполнения обязательств в развивающихся странах и на рынках с повышенным уровнем нестабильности. Согласно последнему докладу, к 2023 году более 35% споров в сфере внешнеэкономической деятельности так или иначе были связаны с проблемами задолженности.

Аналитика юридических и консалтинговых фирм

Крупнейшие международные юридические фирмы (White & Case, Baker McKenzie, Clifford Chance и др.) регулярно выпускают аналитические бюллетени о состоянии международного арбитража и тенденциях взыскания задолженности. Эти материалы демонстрируют, что количество споров, передаваемых в арбитраж, растёт в среднем на 10–12% ежегодно, а средняя продолжительность рассмотрения трансграничного спора составляет от 14 до 24 месяцев в зависимости от юрисдикции.

Консалтинговые агентства (PwC, Deloitte, EY, KPMG) отмечают, что традиционные механизмы страхования экспортных кредитов и банковских гарантий всё чаще оказываются недостаточными. В связи с этим акцент переносится на комплаенс-процедуры и предварительную оценку надёжности контрагентов. Отчёты указывают, что каждая третья международная компания сталкивалась с блокировкой платежей в последние пять лет.

Научные публикации

В академической среде растёт внимание к сравнительному анализу юрисдикций и эффективности международных механизмов взыскания. Журналы, специализирующиеся на международном частном праве и арбитраже, публикуют исследования, посвящённые проблемам исполнения арбитражных решений в условиях санкций, а также вопросам трансграничной несостоятельности. Особое место занимают работы, рассматривающие экономические последствия блокировки платежей для малых и средних компаний, не обладающих значительными ресурсами для длительных судебных процессов.

Таблица 3 — Источники современных исследований и аналитики

Описание: таблица демонстрирует основные источники современных исследований и аналитики по вопросам взыскания международной задолженности.

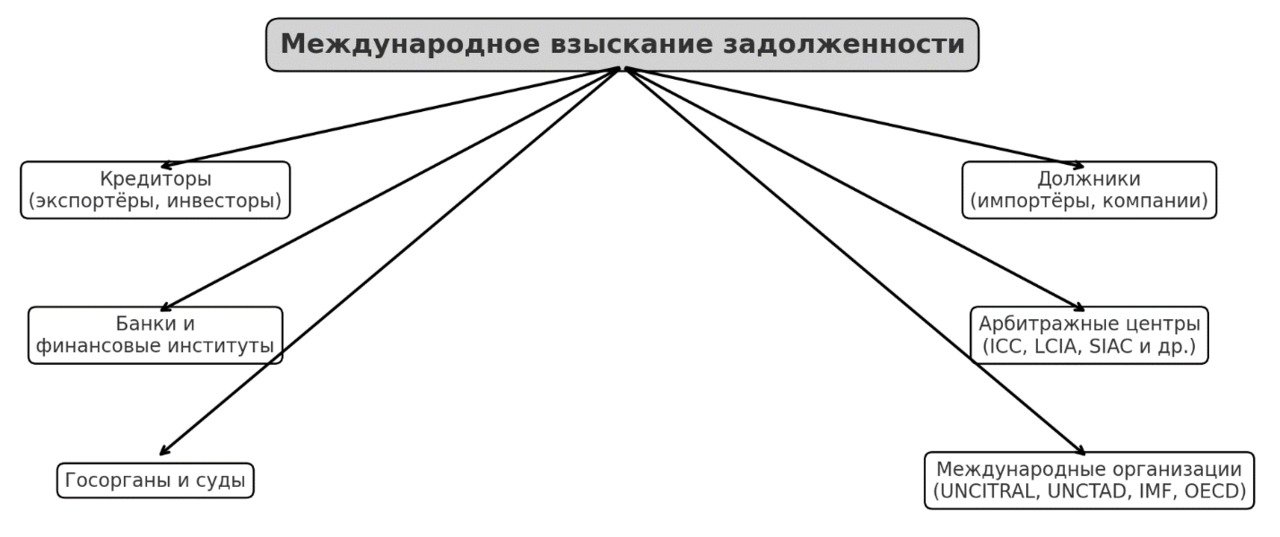

Схема 1 — Структура участников международного взыскания задолженности

Описание: схема показывает основных участников процесса взыскания задолженности и направления их взаимодействия.

Современные исследования фиксируют не только количественный рост задолженностей, но и усложнение их структуры. В условиях глобальной неопределённости классические механизмы урегулирования долговых обязательств оказываются менее эффективными, что требует выработки новой методологии взыскания, учитывающей как правовые, так и экономические факторы.

2.3. Практика международных арбитражей и юридических фирм

Современная практика взыскания международной задолженности во многом определяется деятельностью ведущих арбитражных институтов и международных юридических компаний, которые формируют устойчивые подходы к разрешению трансграничных споров. Их отчёты, аналитические обзоры и кейсы позволяют выявить ключевые тенденции и сложности, с которыми сталкиваются кредиторы в условиях глобальной экономики.

Международные арбитражные центры

Наибольшую роль в урегулировании долговых обязательств играют Международная торговая палата (ICC) в Париже, Лондонский международный арбитражный суд (LCIA), Сингапурский международный арбитражный центр (SIAC) и Гонконгский международный арбитражный центр (HKIAC). По данным ICC Dispute Resolution Statistics, только в 2022 году в этом центре было зарегистрировано более 800 новых дел, из которых около 30% касались финансовых обязательств и невыполнения договоров. LCIA сообщает, что более половины рассмотренных им дел за последние пять лет были связаны с дефолтами контрагентов и невозвратом долговых сумм.

SIAC и HKIAC демонстрируют рост числа дел, особенно с участием азиатских компаний и транснациональных корпораций. Эти центры привлекают стороны благодаря высокой скорости процедур и нейтральному статусу юрисдикций, что особенно важно в условиях санкционного давления.

Практика юридических фирм

Ведущие международные юридические фирмы, такие как White & Case, Clifford Chance, Baker McKenzie, регулярно публикуют аналитические материалы, посвящённые взысканию задолженности. В их практике акцент делается на комплексный подход: предварительная экспертиза договора, разработка арбитражной оговорки, выбор оптимальной юрисдикции и выстраивание стратегии исполнения решений.

Так, в обзоре White & Case за 2023 год отмечается, что при грамотном выборе арбитражной оговорки вероятность успешного взыскания повышается на 35–40% по сравнению с ситуациями, когда договор содержит неточные или неопределённые формулировки. Clifford Chance указывает на рост применения коллективных исков и объединённых процедур взыскания, что позволяет кредиторам снижать издержки и повышать эффективность процессов.

Выводы аналитики

Сравнительный анализ показывает, что наиболее проблемным этапом остаётся исполнение арбитражных решений. Даже при наличии Нью-Йоркской конвенции кредиторы сталкиваются с затягиванием процедур в национальных судах и с попытками должников уклониться от исполнения обязательств. В этой связи юридические фирмы разрабатывают новые практики, включающие комплексный мониторинг активов должника и использование предварительных обеспечительных мер, таких как замораживание счетов и арест имущества.

Таблица 4 — Практика арбитражей и юридических фирм по взысканию задолженности

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.