Бесплатный фрагмент - 5 уроков для начинающего инвестора

Введение

Большинство из нас слышали о том, что деньги должны работать, но лишь немногие применяют это на практике. Что значит утверждение «деньги должны работать»? Как именно они работают?

Ответ прост: деньги обладают таким замечательным свойством, что могут создавать новые деньги. Правильно инвестированные 100 рублей могут принести еще 10 рублей.

Одним из способов вложения финансов являются инвестиции в фондовый рынок. Почему-то многие до сих пор считают его слишком рискованным и даже сравнивают с рулеткой в казино. Однако это заблуждение. Фондовый рынок создавался, в первую очередь, для привлечения дополнительных средств извне. Покупая акцию компании, вы совершаете вложение в ее бизнес. В долгосрочной перспективе с большой долей вероятности эта компания и весь фондовый рынок покажет рост. Почему? Потому что вся мировая экономика растет в долгосрочной перспективе, у компаний увеличиваются продажи, прибыль, и это неизбежно.

Такая динамика обусловлена техническим прогрессом и тенденцией к приросту населения. Компании с годами все больше увеличивают эффективность производства, повышая тем самым прибыль, а прирост населения способствует тому, что спрос на товары увеличивается. Все это двигает вперед экономику, а вслед за ней и фондовые рынки.

Если вы не инвестируете, то совершаете ошибку и упускаете возможности дополнительного заработка. Если вы не инвестируете на протяжении многих лет своей жизни, вы допускаете фатальную ошибку и рискуете к старости получить единственный источник дохода в виде государственной пенсии. Это неизбежно повлечет за собой отказ от привычного уклада жизни и переход к жесткой экономии.

Инвестирование позволит не только обеспечить достойную старость, но и выйти на пенсию гораздо раньше привычного возраста. Многие инвесторы и в 30, и в 35 лет живут на доходы от своих вложений. Это позволяет отказаться от работы по найму, а появившееся свободное время потратить с пользой для себя — на семью, образование, открытие собственного бизнеса и т. д.

Многие считают, что нет смысла заниматься инвестированием, не обладая огромным капиталом. Но это убеждение в корне неверно, ведь начать можно с небольших сумм. Например, на Московской бирже вам хватит и 1000 рублей, чтобы приобрести акцию. Да, на первых этапах доход будет невелик, но при регулярных вложениях он будет расти как снежный ком.

Попробуйте посчитать, какой ежемесячный доход будет приносить обычный банковский депозит, если в течение года откладывать на него 20% зарплаты. Вы бы отказались от такой дополнительной прибыли? При этом год — совсем небольшой срок, а депозит — это наименьшая доходность, которая может быть. Увеличьте ее минимум вдвое, чтобы иметь представление о том, какова эта доходность могла бы быть через год в случае инвестирования в фондовый рынок. А теперь представьте, что эту новую прибыль вы также вкладываете в фондовый рынок, т. е. реинвестируете, и тогда размер ваших вложений увеличивается с каждым месяцем. Можете подсчитать, какие суммы вы будете получать ежемесячно уже через 3 года или через 5 лет.

Огромное количество людей ежедневно ходят на работу, не задумываясь о перспективе: они тратят бесценное время своей жизни, увеличивая доходы работодателя в обмен на фиксированную зарплату. Хорошо, если она ежегодно индексируется с учетом инфляции, что, на самом деле, редкость в наши дни.

Выходит, что вы пополняете кошелек своего работодателя и тратите на это не менее половины свободного времени. Не слишком ли высока цена за то, чтобы иметь два выходных в неделю и возможность 1—2 раза в год съездить отдохнуть? Все-таки Кийосаки очень точно охарактеризовал этот процесс, назвав его крысиными бегами.

По большому счету, есть два пути вырваться из крысиных бегов: бизнес и инвестиции. Бизнес — очень неплохой вариант, но не каждому подойдет. Риски высоки, но и потенциальные прибыли там могут быть большие. Инвестиции же подойдут каждому. Доходность там поменьше в сравнении с бизнесом, но и риски гораздо ниже.

В рамках данного курса вы познакомитесь с инвестициями в фондовый рынок. Пройдя его, вы:

• разложите в своей голове все по полочкам, многие непонятные термины из мира финансов перестанут быть таковыми;

• сможете самостоятельно оценивать доходность ценных бумаг и принимать решения об их покупке;

• сможете сформировать свой собственный инвестиционный портфель.

По итогу вы научитесь самостоятельно совершать сделки на фондовом рынке и начнете формировать свой капитал, который впоследствии будет приносить доход, значительно превышающий вашу текущую зарплату.

Итак, приступим. Для начала разберемся с понятием и устройством фондового рынка.

Урок 1.

Знакомство с фондовым рынком

Что такое фондовый рынок?

Каким бы сложным поначалу ни казалось понятие фондового рынка, его определение звучит достаточно просто.

Фондовый рынок — это то место, в котором собираются продавцы и покупатели, а предметом их торга являются ценные бумаги (акции, облигации и другие финансовые инструменты).

Изначально фондовый рынок создавался как удобный механизм привлечения денежных средств. Если компании необходимы дополнительные финансы для развития, она может получить их на фондовом рынке, выпустив акции или облигации. Инвесторы, которые верят в эту компанию, покупают ценные бумаги и тем самым обеспечивают ее необходимыми денежными средствами. После этого акция или облигация попадает в рынок, где она начинает свое свободное плавание. А инвесторы ежедневно совершают сделки с ценными бумагами, формируя таким образом их рыночную стоимость.

В нашей стране организатором торгов на фондовом рынке является Московская биржа. Ее основная задача — «сводить» продавцов и покупателей для совершения сделок. При этом важно понимать, что инвесторы не совершают сделки самостоятельно, а делают это через посредника, в роли которого выступает брокер.

Брокер — это связующее звено между вами и биржей. Без него не обойтись, так как согласно законодательству совершать сделки на фондовом рынке имеют право только юридические лица, получившие лицензию от Центробанка РФ. Поэтому первое, что необходимо сделать начинающему инвестору, — это выбрать брокера и открыть брокерский счет.

Еще одним важным участником фондового рынка является депозитарий, который хранит записи об операциях с ценными бумагами, а также информацию о том, кому принадлежит тот или иной актив. Это означает, что брокер не имеет отношения к вашим ценным бумагам, потому что вся информация об их владельцах хранится в депозитарии. Из этого также следует, что вы можете спокойно со временем поменять брокера, не потеряв при этом свои ценные бумаги.

За всеми процессами, происходящими на фондовом рынке, строго следит Центральный банк РФ. Поэтому ни одному профессиональному участнику рынка нет смысла нарушать установленные правила, иначе это грозит отзывом лицензии.

Учитывая все вышесказанное, вы, как инвестор, можете быть спокойны за сохранность ваших бумаг и за чистоту проведения каждой сделки.

Какие виды ценных бумаг существуют на фондовом рынке?

Рассмотрим инструменты, которые доступны инвестору на фондовой секции Московской биржи.

Акции

Приобретение акции — это покупка доли в компании. Купив одну акцию, вы становитесь владельцем некоторой очень малой части этой компании и, соответственно, претендуете на получение дивидендов. Вы также можете заработать за счет повышения стоимости этой акции. На рынке вполне нормально, когда акция вырастает в цене на 20%, 30% или 50%. Не редкость, когда акции за год вырастают более чем на 100%. И все это без учета дивидендов.

Однако не стоит обольщаться. Акции способны не только к стремительному росту, но и к таким же стремительным падениям. Кроме того, может случиться, что компания откажется от выплаты дивидендов — она имеет на это полное право. Так, существует вероятность, что на очередном собрании акционеров будет принято решение направить средства не на выплату дивидендов, а на развитие компании. Это может быть вызвано разными обстоятельствами, в том числе форс-мажором. Поэтому отказ компании от выплаты дивидендов может случиться неожиданно, инвестор должен быть готов к этому.

Акция — это самый рискованный актив из рассматриваемых нами в рамках данного курса.

Важно уметь правильно выбирать компании, акции которых вы покупаете, а также всегда быть готовым к их локальным просадкам. Помните, что статистика говорит о том, что в долгосрочной перспективе этот инструмент всегда растет.

Облигации

Покупка облигации означает, что вы просто даете компании в долг на определенный и заранее оговоренный срок. Компания же, в свою очередь, обязуется выплачивать вам купоны (проценты, другими словами). По окончании этого оговоренного срока вы получаете обратно сумму, которую дали в долг.

ETF

ETF — это инвестиционный фонд, акции которого торгуются на бирже. За этим понятием кроется множество других ценных бумаг, которые включены в этот фонд. Например, есть ETF FXUS: в него входят акции 500 крупнейших американских компаний. Вместо того чтобы купить себе все эти акции, вы можете купить одну акцию ETF.

Казалось бы, какой в этом смысл? А смысл есть. И в свое время ETF казалось величайшим изобретением, потому что с его появлением человек, имеющий в кармане всего 100 $, мог вложиться в акции 500 топовых компаний США. Это кажется нереальным, ведь стоимость таких акций превышает триллионы долларов. Но все очень просто! Фонд за вас купил акции всех этих 500 компаний и выпустил на биржу уже свои акции. Вы приобретаете акцию этого фонда, что означает покупку 500 небольших долей каждой из компаний.

Где и как покупать ценные бумаги?

В первую очередь вы должны зарегистрировать брокерский счет, а для этого необходимо выбрать брокера. На данный момент самые известные и зарекомендовавшие себя российские брокеры это:

• Сбербанк,

• БКС,

• Тинькофф,

• Открытие,

• Альфа-Директ,

• ВТБ,

• Финам.

Брокеры зарабатывают на ваших сделках, забирая свою комиссию. Также они берут комиссию за хранение ваших бумаг в депозитарии. Это основные расходы, которые вы будете нести, сотрудничая с брокером.

Можно было бы сделать целый раздел для описания и сравнения тарифов брокеров, однако нет смысла уделять этому столько внимания на начальном этапе. Если обобщить имеющиеся данные, то комиссия брокера составляет в среднем от 0,04% до 0,3% от сделки. Примерно от 0 до 200 рублей вы будете платить еще и за депозитарий ежемесячно.

Соответственно, если вы еще не сколотили большой капитал, эти проценты не окажут значительного влияния на ваше состояние. Со временем, когда вы освоитесь на фондовом рынке, вы сможете самостоятельно подобрать для себя тариф, который подходит именно под вашу стратегию.

При выборе брокера имеет смысл в первую очередь обращать внимание на удобство работы с ним. Например, изучите приложение, которое предоставляет брокер для работы на бирже: насколько оно для вас удобно и понятно. Узнайте, какие услуги предлагает брокер помимо создания брокерского счета. Это может быть обучение, подготовка аналитической информации, на основе которой вы сможете делать выводы перед покупкой акции той или иной компании. Часто брокером является банк, в котором у вас может быть открыт зарплатный счет, и тогда это является дополнительным удобством, ведь вы сможете легко и без каких-то издержек перечислять деньги на свой брокерский счет.

Итак, выбрав брокера, мы можем начать совершать сделки на бирже. Каким образом приобретается ценная бумага? Еще совсем недавно, когда интернет не вошел так прочно в нашу жизнь, все сделки совершались через телефонный звонок брокеру, что, конечно же, было бы очень неудобно в современном мире.

С развитием интернета огромную популярность завоевала программа QUIK. Она и по сей день, пожалуй, является «номером один», но в последнее время все более востребованными становятся приложения под iOS/Android. Какие-то из них более удобные, какие-то менее, но все они позволяют совершать сделки со своего телефона. По мере накопления опыта и знаний вы сами для себя сможете решить, нужна ли вам вся огромная функциональность QUIK'а или вам будет достаточно обычного приложения.

Рассмотрим пример покупки акции в приложении одного из брокеров. Понятно, что не получится изучить программные средства всех брокеров в рамках данного курса, но этого и не требуется. Принцип всех приложений одинаков, отличается только интерфейс.

Итак, попробуем совершить сделку в приложении популярного брокера «БКС». Будем считать, что вы уже установили программу и прошли регистрацию, в которой нет ничего сложного.

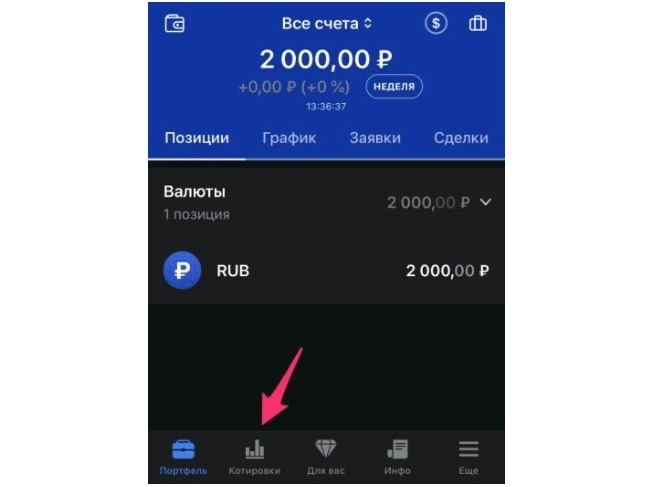

Открываем приложение и попадаем на главный экран, где отображаются приобретенные бумаги. Пока что там ничего нет. Переходим в раздел «Котировки».

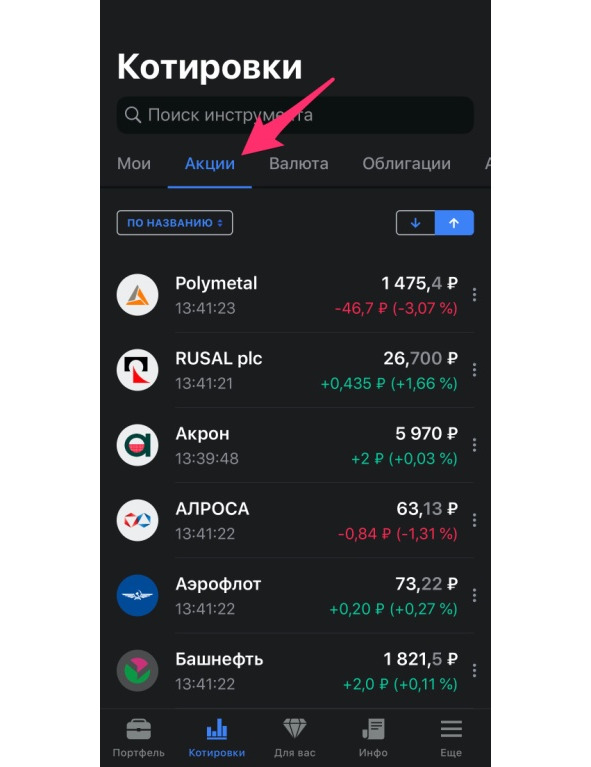

Далее открываем вкладку «Акции», где будут представлены все акции, доступные для покупки на Московской бирже.

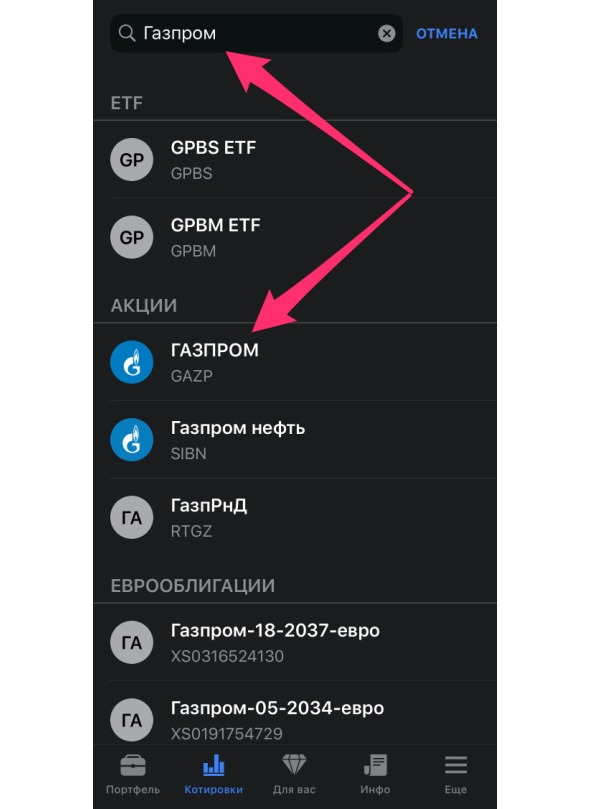

Попробуем купить акцию «Газпрома». Для этого вводим название компании в поиске:

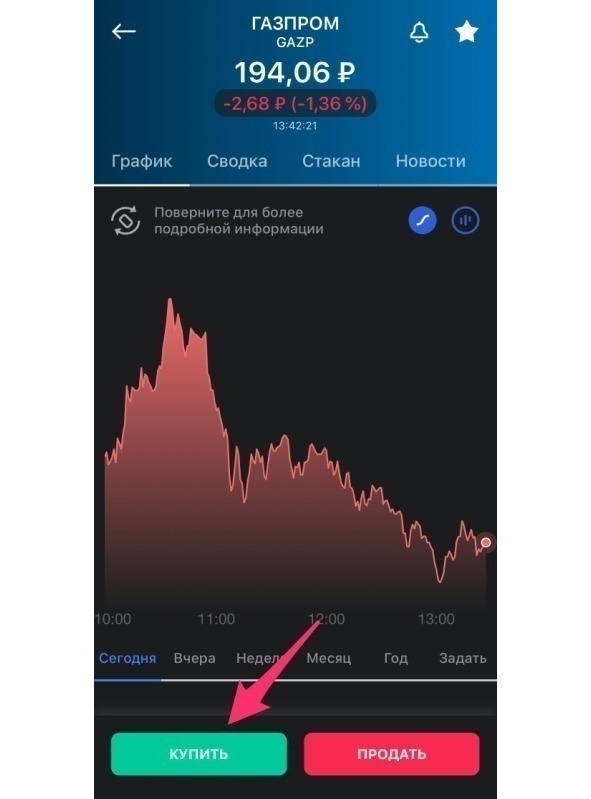

Как видите, в результаты поиска попало сразу несколько инструментов, но нас интересуют только акции «Газпрома», тикер GAZP. О том, что такое тикеры и как их находить, поговорим подробно в следующем уроке. А пока выбираем акцию «Газпрома» и переходим к графику, который показывает изменения цены акции в течение сегодняшнего дня. Нажимаем «Купить» и приступаем к покупке.

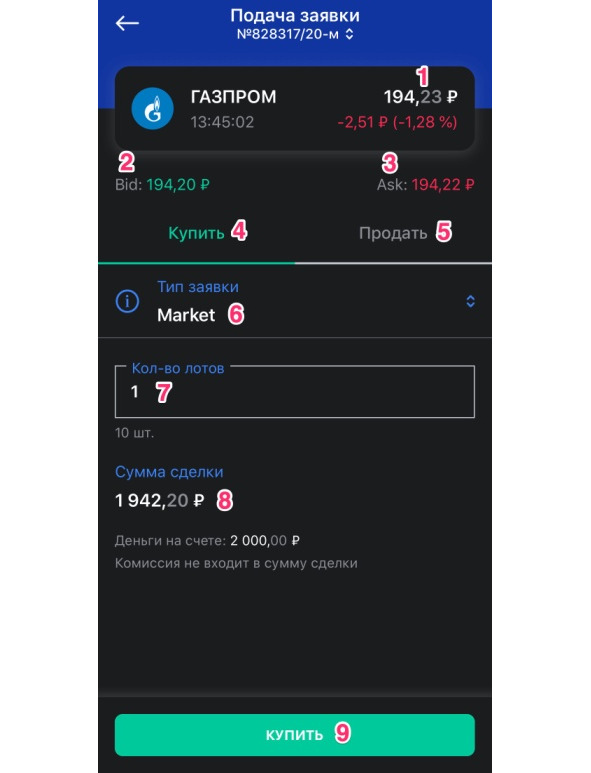

Мы попадаем на экран подачи заявки, откуда и будем совершать покупку.

Давайте разберем подробнее все то, что мы видим на этом экране. В правом верхнем углу показывается текущая котировка акции (1). Обратите внимание, что это не та цена, по которой вы покупаете или продаете акцию. О котировках мы более подробно поговорим в следующем уроке. Ниже выводится рыночная цена для продажи (2) и для покупки (3). Так как мы решили купить акцию, то нас интересует цена для покупки (3).

Далее указываем, какую сделку хотим совершить: покупку (4) или продажу (5). По умолчанию установлена сделка на покупку (4), поэтому ничего не меняем.

Ниже выбираем тип заявки (6). Заявка может быть рыночной (Market) или лимитированной (Limit). В первом случае сделка совершается мгновенно по ценам, указанным выше, (2) и (3). Во втором случае необходимо указать свою цену, по которой мы готовы совершить сделку, и затем ожидать инвестора, которого устроит наше предложение.

Далее указываем количество лотов, которое приобретаем (7). Каждая акция обладает своей лотностью. Один лот включает в себя определенное количество акций. Например, количество акций «Газпрома» в одном лоте равно 10. Это означает, что мы можем купить 10 акций (один лот), 20 акций (два лота), 30 акций (три лота) и так далее. Мы не можете приобрести, например, одну акцию или 12 акций. В нашем случае купим один лот акций «Газпрома» по рыночной цене. Умножаем рыночную цену для покупки (3) на 10 акций, входящих в один лот, и получаем сумму сделки 1942,2 рублей:

194,22×10 = 1942,2 рублей (8)

Нажимаем на кнопку «Купить» (9).

Готово, мы совершили первую покупку на бирже!

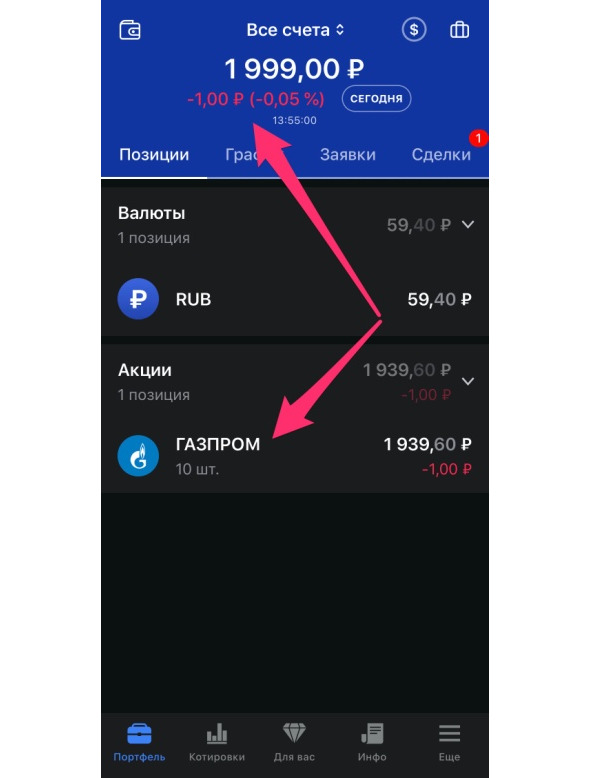

Теперь мы можем перейти в свой портфель и увидеть в нем первую акцию «Газпрома». Сверху отображается общая сумма по портфелю, которая в данном случае равна стоимости 10 акций «Газпрома», потому что кроме них в портфеле ничего нет.

Заметьте, что пока мы возвращались в свой портфель, акция «Газпрома» успела подешеветь на один рубль. Это говорит лишь о сильной волатильности акций и не более того. К концу торгового дня все может поменяться как в лучшую, так и в худшую сторону.

Итак, теперь вы знаете, как совершать сделки на фондовом рынке. Но не спешите этого делать, потому что сначала нам необходимо выяснить, как выбирать активы для покупки. Именно это мы будем разбирать в следующих уроках, и начнем с акций.

Урок 2.

Акции

Что это такое?

Как уже было упомянуто в предыдущих уроках, покупка акции — это покупка доли в бизнесе. Каждая успешная компания рано или поздно задумывается о выходе на биржу и размещении там своих акций, потому что для нее это дополнительно привлеченный капитал, который можно будет пустить на свое развитие. Первичное размещение акций на бирже называется IPO (Initial Public Offering). После того как компания провела IPO, для ее акций в ходе торгов устанавливается рыночная цена. По этой цене мы и приобретаем акции на бирже.

Соответственно, на бирже торгуются акции только тех компаний, которые провели IPO. Список таких компаний можно найти на сайте Московской биржи по ссылке https://www.moex.com/ru/listing/securities-list.aspx. Каждая компания, акции которой торгуются на бирже, имеет свой код, именуемый тикером. Например, компания «Лукойл» имеет тикер LKOH, компания «Газпром» — тикер GAZP, «Сбербанк» — SBER.

Можно сказать, что для биржи не существует названия организации, а существует ее тикер. Чтобы посмотреть котировки акций или совершить сделку, вам понадобится указать именно тикер.

Довольно часто у новичков возникает проблема: где же взять тикер? Например, если нужно найти график акций компании «МТС», но известно только ее название. Самый простой способ получить какую-либо информацию в наше время — обратиться за помощью к поисковикам Google или Yandex. Так же поступаем и здесь. Достаточно ввести запрос «МТС тикер» — и вы сразу получите необходимые сведения.

Еще один популярный вопрос: где удобнее отслеживать котировки акций? Существует огромное количество сервисов, но самыми удобными, пожалуй, являются https://www.tradingview.com и https://www.investing.com. Оба сервиса предлагают также приложения для iOS/Android.

Котировки акций на Московской бирже можно найти в Google, набрав в поисковой строке название тикера и дополнение «mcx» через пробел. Например, чтобы посмотреть котировки акций «Газпрома», набираем «gazp mcx». В данном случае «mcx» — это обозначение Московской биржи. Для пользователей iPhone и MacBook компания Apple предоставляет удобное встроенное приложение, которое так и называется — «Акции».

Почему акции растут или падают?

Раз уж мы выяснили, где будем отслеживать котировки, давайте разберемся, почему, собственно, акции растут или падают. На самом деле, вопрос одновременно и простой, и сложный.

Чтобы на него ответить, необходимо понять, из чего складывается текущая цена акции. Здесь работает основной экономический закон, который гласит, что цена есть не что иное, как баланс спроса и предложения. В ходе торгов в любой момент времени акция имеет определенное количество заявок на продажу и заявок на покупку. Участники торгов устанавливают цены для своих заявок, за которые они готовы купить или продать эту акцию. Таким образом, выстраивается ряд из продавцов и покупателей на совершение сделки с акцией.

Среди продавцов и покупателей всегда есть заявка с лучшей ценой. Так, среди продавцов лучшей заявкой будет та, у которой самая низкая цена. Ведь инвестор, пришедший купить акцию, обратится к заявкам продавцов и, конечно же, выберет ту, по которой предлагается наименьшая цена. Наоборот, лучшей заявкой среди покупателей будет та, которая имеет наибольшую цену. Инвестор, пришедший совершить продажу, из всех заявок покупателей выберет наиболее выгодную для себя, т. е. заявку с самой высокой ценой. Говорят, что эти лучшие заявки торгуются по рыночным ценам, а сами их цены называются «рыночная цена продажи» и «рыночная цена покупки» соответственно.

Что представляет собой котировка акции? Это всего-навсего стоимость последней совершенной сделки. В большинстве случаев сделки совершаются по рыночным ценам, поэтому можно сказать, что котировка — это рыночная цена, по которой была совершена последняя сделка.

Все вышесказанное представлено наглядно на примере заявок на покупку и продажу акций «Газпрома» (тикер GAZP).

Бесплатный фрагмент закончился.

Купите книгу, чтобы продолжить чтение.